这家还是破产了

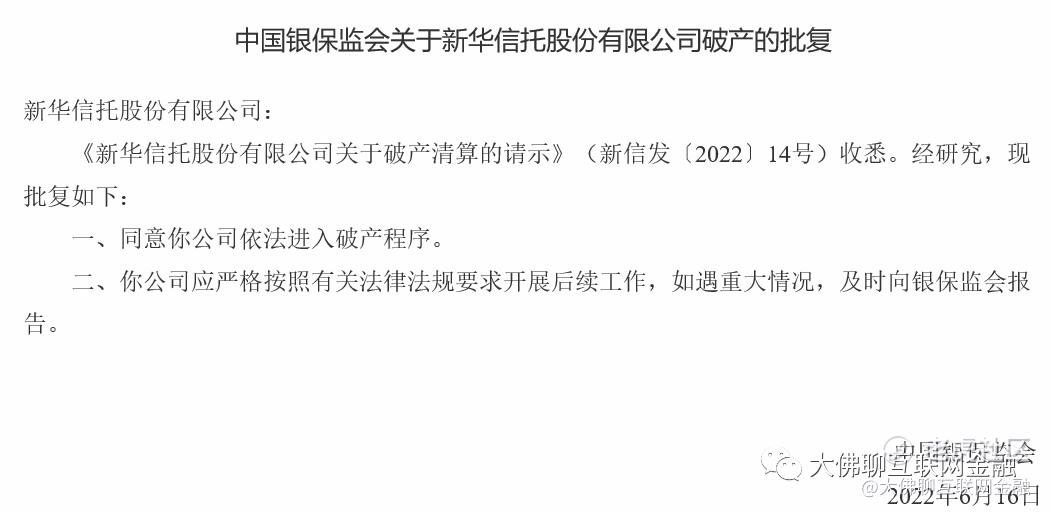

上个月新时代信托才公布了兑付方案,7月6日与它一同被接管的新华信托就被宣布破产,从YBJ批复的落款日期来看,其正式进入破产程序是在6月16日。

作为我国实施《企业破产法》来首家破产的信托公司,这或许是对处理问题信托公司的一种尝试,先打个样。对于债权人来说最关心还是债务清偿问题,一般情况下,向法院提出破产申请后,法院会指定管理人来保管和清理破产财产,相关债务会在破产清算后按规定进行统一集中偿还。

不过据说新华信托的债权人多为机构持有人,涉及的普通散户很少,因此破产后的债务处理相对容易。

新华信托是我国老牌信托机构,有上千亿的规模,2001年就拿到了首批信托牌照,作为最早进场的机构,自然是吃到了时代发展的红利。在2008年金融危机后,2009年初英国最大商业银行之一的巴克莱银行就入股了新华信托,在当时信托行业能引外资入股算是很牛的了。

但2014年新华信托迎来转折点,多个信托项目被传出逾期后,监管部门就限制了新华信托开展主动管理业务,要求公司内部整改。2017年,监管才对其重新放开各类信托业务,但脱手了几年再重新拿起来,多少有些力不从心,市场也被瓜分的差不多,2018年资管新规又出台,多重原因导致新华信托业务状况十分惨淡。

直到2020年7月,明天系旗下的9家金融机构被监管部门接管,其中就包括新华信托和新时代信托,一个月后,明天系控股的包商银行进行了破产申请。

新华信托隶属明天系旗下,甚至早在外资入股前,在2001年-2004年间,明天系就将新华信托收入麾下,这刚好是新华信托拿到信托牌照后,当时市场上仅有的5张信托牌照,其稀缺性可想而知。

作为明天系的核心金融机构,新华信托的股权自然得牢牢掌握在自己手中,除了2009年入股的外资巴克莱银行,新华信托剩下的5家股东均为明天系旗下企业,合计持股高达94.43%,属于绝对控制的状态。

2017年年初,明天系实控人肖某从香港被带走调查,2017年5月专案组介入明天系,也是在这一年新华信托暂停了3年的多项信托业务被重新开放。之后专案调查发现,沦为明天系取款机的包商银行早已资不抵债。2019年5月包商银行被接管,一年后宣告破产。

风险彻底暴露后,2020年监管层对明天系旗下核心金融机构进行接管,所以新华信托事件,前因还是监管层对明天系资产的风险处置。

与之一同接管的还有新时代信托,不过同一个爹妈不同命,新时代信托在上个月已经发布了兑付方案,300万以下兑付80%,300万-600万兑付70%,600万-1000万兑付60%,1000万以上兑付50%。虽是打折兑付,但小额债权8成的兑付比例还算可以了,并且在转让合同生效60天后就支付全额价款,算是爽快的了,所以在签约日截止后,有99.5%的投资人都完成了签约。

除了被明天系控股这个主因外,新华信托走向破产还有行业宏观方面的原因。自2018年资管新规出台,2022年1月正式落地,在打破刚兑,净值化进程下,信托非标业务不断被压降,信托业的传统业务规模也在被压缩。目前融资类信托算是过了红利期,往后估计也要转型走标品这条路。再加上近两年地产行业不景气,违约风险不断增加,信托牌照的商业价值也在不断缩水,另外存在巨额债务,接管期限内又没能引入新的股东,多重因素下,致使新华信托走向破产。

往后走,若有买家能出资买下新华信托,新华信托或许还能来一次破产重组,若无人接盘,这张信托牌照或许就只能被注销了。

有了明天系新华信托破产的前例,如果一家公司从股东实控人上坏了,那就跟大树的树根坏了没啥区了,在骨子里面烂了后,外表长的再丰茂,倒下也都不奇怪。包括还有其它像ZZ系下面的财富公司,未来可能面临类似风险。

不得不说任何行业和企业,股东背景都相当重要,很多时候股东背景往往是最重要的。

关注我们:大佛聊互联网金融(ID:lsdf628)。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

阅