模糊的正确足矣,再聊股债利差~

昨天终于从老家回来了,接下来更文也会陆续恢复……

梅姨发现很多事情,保持节奏很重要。节奏一旦被打乱,就会陷入被动,有点手忙脚乱了,写文章如此,投资更是如此。

所以,以后还是要尽可能保持做事的节奏呢~

前几天,梅姨写过一篇《如何判断选股,还是选债?》,主要讲了利用股债利差,来看股市和债市性价比的问题。

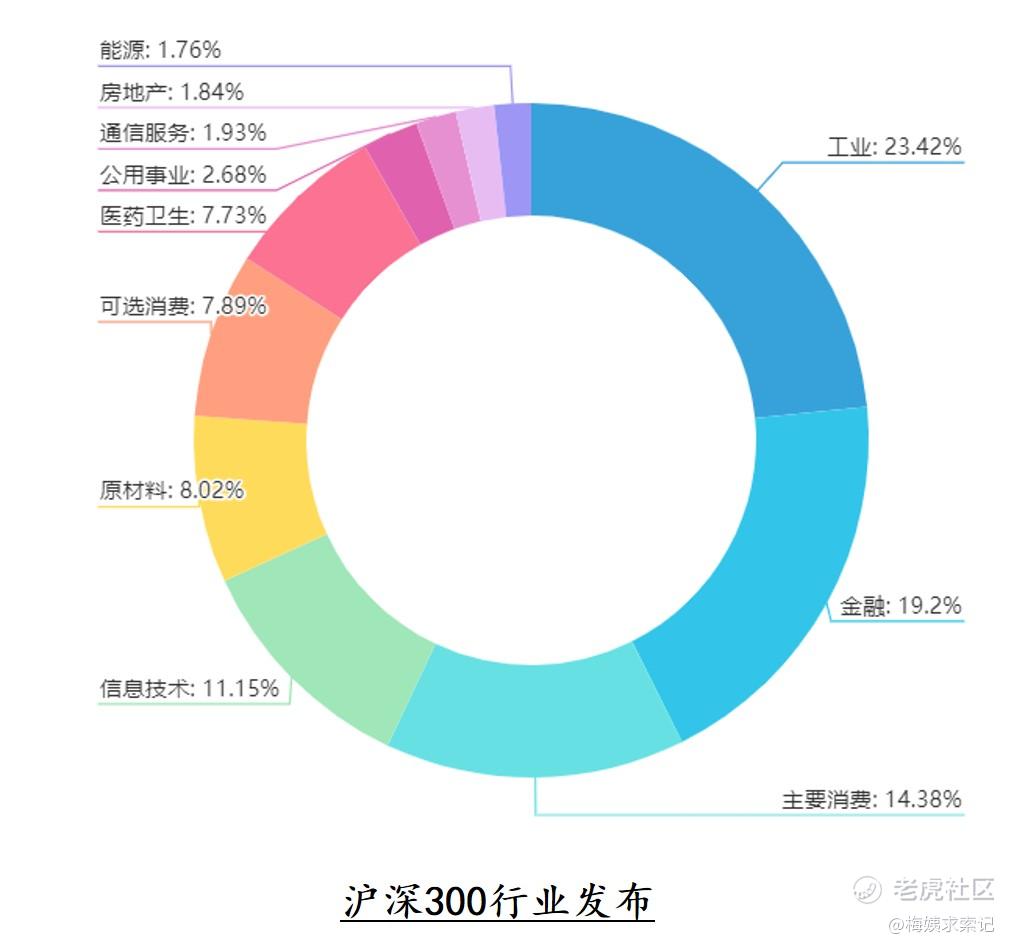

在那篇文章中,梅姨用的是沪深300代表的股市收益情况。然后,有朋友就提出了,用沪深300代表股市整体情况有失偏驳,原因是说沪深300金融股占比太高,导致估值并不真实合理。

这个问题怎么说呢?

就像我们常说大盘3000点,哪怕它只是上证指数,连深市股票都不包含,但只要我们说3000点这个点位,我们就能有个大概的判断,3000点的股市肯定不贵。

这就是模糊的正确。

当然,回到那位朋友的问题,如果我们一定要严谨地选择一个代表股市整体情况的指数,那就是梅姨在《起风了,该卖了吗?》中说过的中证全指了。

关于中证全指的介绍,可回看那篇,这里不赘诉了。

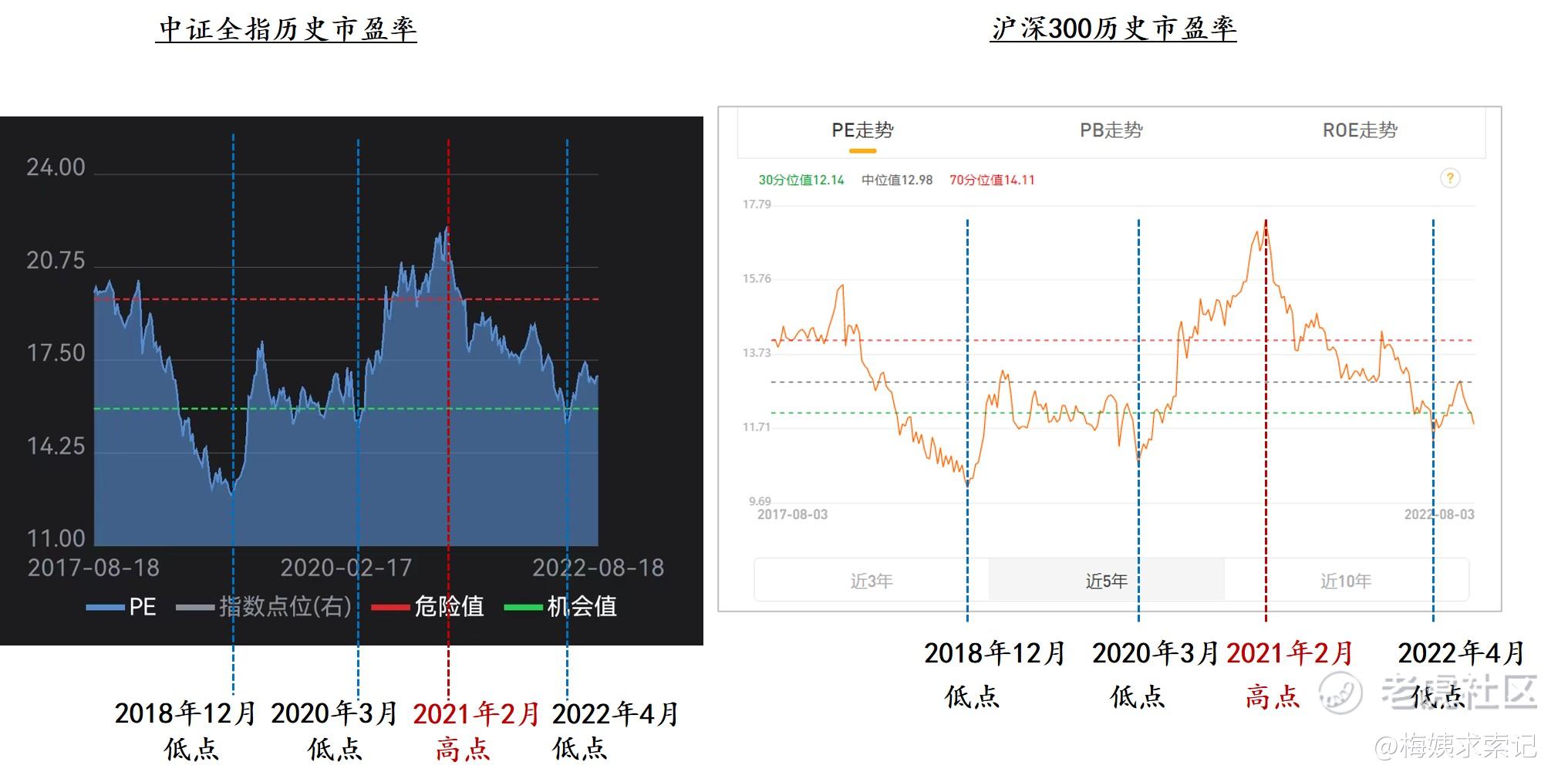

一样的道理,我们先来看看中证全指历史市盈率情况,大家可以去Wind上查看。

同时我们将中证全指市盈率与沪深300市盈率,分别对应的历史高点和低点做个对比。

我们就会发现,不论你选择谁作为股市整体的代表,中证全指和沪深300与A股的波动是趋同的,两者对应的股市高点和低点也基本是一致的。

这说明什么呢?

说明你选择谁作为股市的代表,去判断股市的位置都是可以的。

即便如此,我们还是继续看看中证全指推导的股债利差。

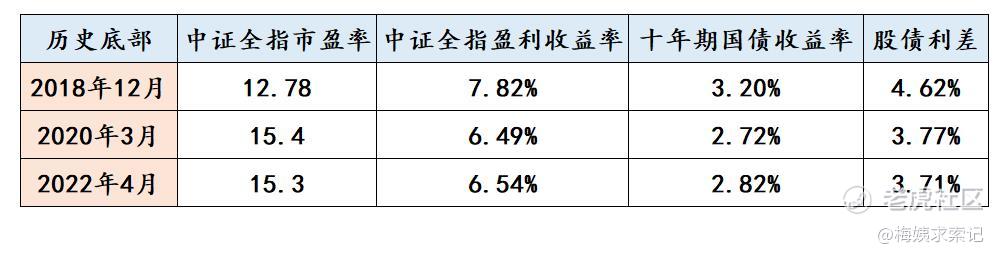

我们看到,以中证全指作为股市代表的话,过去5年的历史底部,对应的股债利差基本都在3.7%以上。

而图中红色虚线标出的是2021年2月大盘3700点高点时的股债利差,只有1.2%。

今天(2022-8-18)大盘3277.54点,中证全指5265.72点,市盈率16.96,处于历史44.14%的位置。当前十年期国债收益率是2.64%,对应的股债利差3.26%。

其实,如果我们有数据处理能力的话,我们可以把过去所有历史时刻的股债利差拉出来,甚至算出来每一个时刻对应的股债利差的历史分位值,这样我们就可以精准地知道每一个时刻股市和债市的性价比了。

不过,作为我们普通人哪有那闲工夫做这样的数据处理呢,况且股债利差也只是判断股市位置的其中一个参考而已,也不必那么兴师动众。

所以,还是那句话,对我们普通人来说,模糊的正确足矣。

但要使模糊的正确持续有效,你还需要注意一点,我们只能用苹果去比苹果,菠萝去比菠萝。

什么意思呢?

比如,如果你用沪深300代表股市,那么你就一直用沪深300推导的股债利差历史数据做参考就行,而不能一会用沪深300一会用中证全指。

比如,梅姨在《如何判断选股,还是选债?》总结的,公认的历史底部,沪深300对应的股债利差基本都在6%以上;那么这个6%的标准就只适用于你选沪深300代表股市的情况。

而如果你选中证全指对应的股债利差,我们就会看到,公认的历史底部,其股债利差基本在3.7%以上,就不再是6%这个数值了。

所以,关于股债利差,你明白了吗?

关于估值,你还可以看以下文章:

如何判断选股,还是选债?

到底什么是估值?估值的本质是什么?

指数高估时,我们还能买什么?

如何判断A股的热度?目前A股处于什么位置呢?

这波触底,对未来判断底部有什么启发?

静态市盈率 VS 动态市盈率 VS 滚动市盈率?你看重的是企业的过去、现在还是将来?

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 南方之王北上·2022-08-19看指数确实是要看长期的,不能只图短期的暴涨。点赞举报

- 老夫追涨杀跌·2022-08-19梅姨作为一个女同志,对金融市场有这么深的研究,不容易点赞举报

- 德迈metro·2022-08-19我说怎么断更了一段时间的帖子,以后不能再断了点赞举报

- 豆腐王中王·2022-08-19对你的股债利差有点模糊,不过模糊的正确四个字我是记住了点赞举报

- 揭人不揭短·2022-08-19你给我打开了一个新的投资的大门,对股债利差有点兴趣点赞举报

- 低买高卖谁不会·2022-08-19你准备怎么操作?这个我有点好奇点赞举报