用期权玩转财报季(8):巧用瑞银推荐的有限看涨策略Call Spread

财报季进入最具看点的两周,UBS瑞银的衍生品部门竟然介绍客户在这个财报季开始时候做Call Spreads。瑞幸的衍生品部分主管Stuart Kaiser说,预计进入财报季后期权的波动率会提升,导致巨无霸的期权变得很贵。但对于一些公司,看涨期权或者看涨价差仍然具备很强吸引力,比如,苹果、$亚马逊(AMZN)$ 、$特斯拉(TSLA)$ 和Meta,因为这些股票今年以来已经跌了很多,其中唯一跑赢标普500的是苹果,但今年以来仍累计跌幅15%。

过去两个财报季,我都推荐大家做跨式期权,这是特别适应于做波动的策略:

今天想介绍一下UBS这个Call Spread。大家都知道Call 看涨期权是下注单个标的能够涨或者涨到执行价格,比如买入7月29日到期的苹果155的CALL,意思是在7月29日前看涨苹果股价,如果在到期时候苹果股价能高于155美元就会被行权买入正股。

Sell Call,是卖出一个看涨期权,意味着不认为股价会涨到执行价格。比如,卖出7月29日到期的苹果155的Call,意思是是认为苹果股价到期之前不会涨到155美元,赚取了这个Call的权利金。如果到期股价涨到了,则会被动以执行价格做空苹果正股。

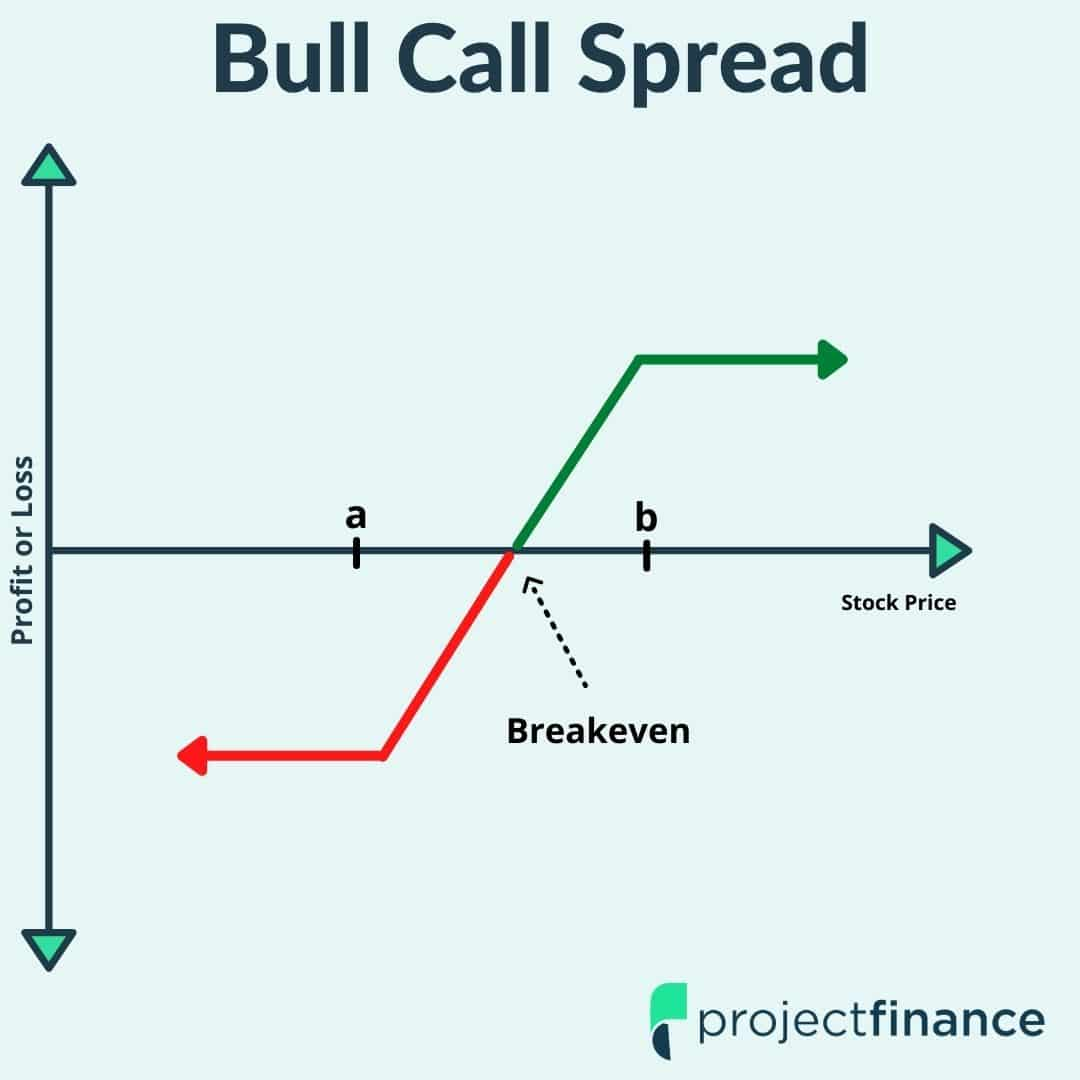

那么Bull Call Spread,则是买入一个看涨期权Call,然后再卖出一个到期日相同到更高执行价格的看涨期权(Sell Call),形成一个Buy Call +Sell Call的看涨价差期权策略组合。实际上这个策略是在押注于股价有限上涨,卖出看涨期权赚取的权利金一定比例抵消了买入看涨期权支付的权利金,这样的组合在实际操作中也会降低保证金要求。

股价的涨幅在单位时间内是有上限的,创造了一个投资者可以获利的有限范围。如果交易者认为某个标的将有限升值,通常会使用牛市看涨期权价差。

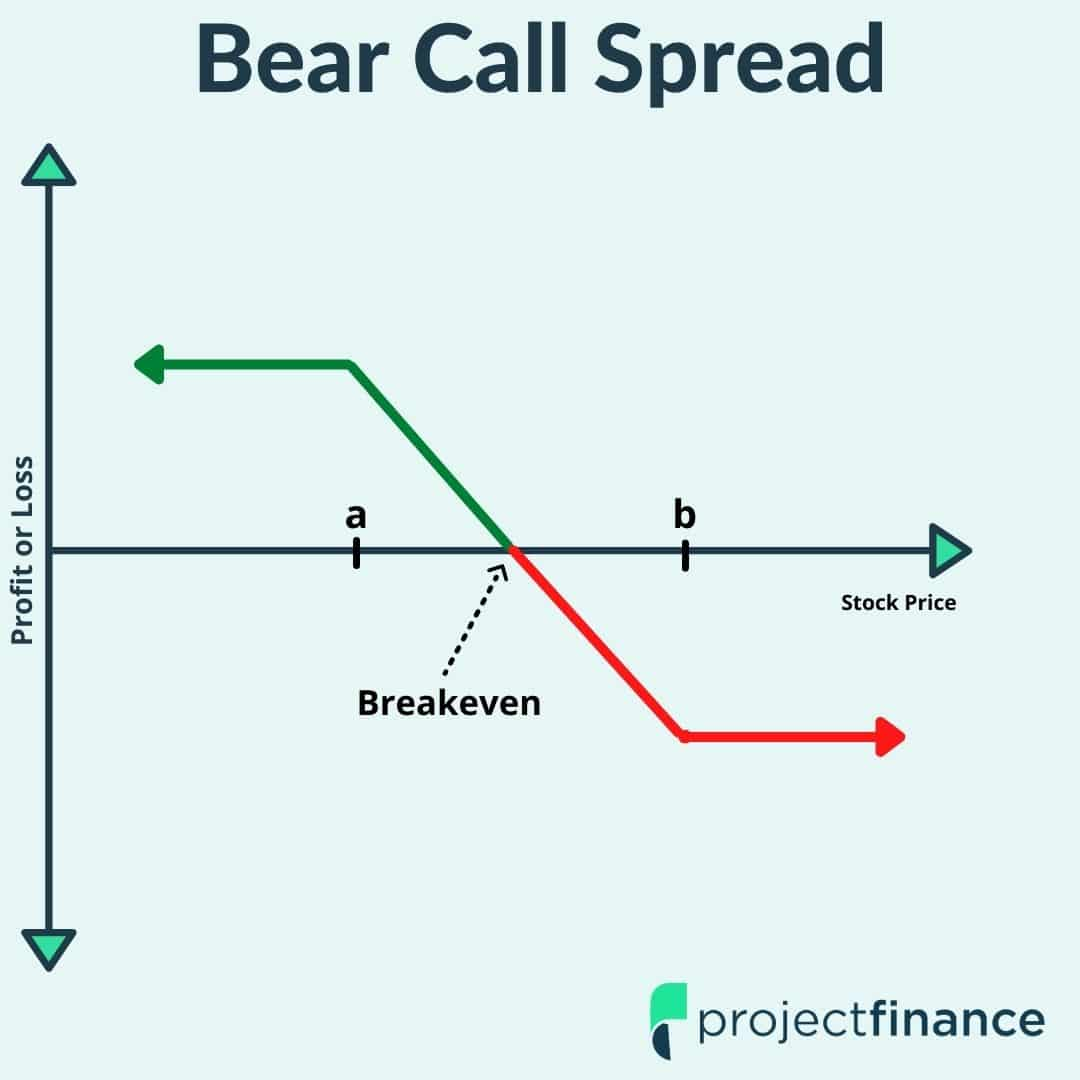

如果买入看涨期权,再卖出一个执行价格更低的看涨期权,就是一个Bear Call Spread 熊市看涨价差组合。

由于分别设置了一高一低的期权执行价,牛市看涨价差的损失和收益都是有限的。通常有一下集中场景:

如果在到期时,股票价格跌低于较低的执行价,买入的Call就不会被行权,卖Call的权利金抵消部分买Call的成本,整体损失是两个Call权利金的净差额。

如果在到期时,股票上涨并高于第一个执行价,但低于较高的执行价,怎买入Call会被行权以执行价买入正股,这时候即赚了权利金,又获得正股的收益。当然如果你在到期之前就平仓Call,则也可以获得期权上涨带来的收益。

如果在到期时,股价高于较高的执行价,则Buy Call 和Sell Call都会被行权,即以较低的价格买入正股,以较高的执行价又卖出。获得的利润是两个行权价之间的净差额。

总结而言,对于牛市看涨期权价差,损失是有限的,因为投资者只能损失创造价差的净成本,然而,该策略的缺点是收益也是有限的,正股一旦涨幅超过Sell Call 的行权价,则会被平仓,那么正股继续上涨的收益就不属于你。

$苹果(AAPL)$ 将于7月28日发财报,瑞银报告中表示,做8月5日到期的价格为155美元的看涨期权或许会是一个好的押注。 这是一个单边Buy Call 的策略,表示瑞银看好苹果将重返至少155美元,并没有设置另一个上限。

与此同时,瑞银认为$Meta Platforms(META)$ 今年以来已经跌了很多,它广告业务可能会在Q2的财报超预期。瑞银给META的建议是交易8月5日到期的Bull Call Spread,买入$180的Call,并卖出$200的Call。相比之下,瑞银显得没有那么看好Meta,更多是觉得跌多了。

当前这个财报季,很多公司都跌到底部,大盘也有一种做底的迹象,但下周还有美联储7月会议压着,看个股底部但又似乎不会大涨,如果有看涨,就用Bull Call Spread。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

分享