什么是Bear call spread,熊市看涨期权价差操作

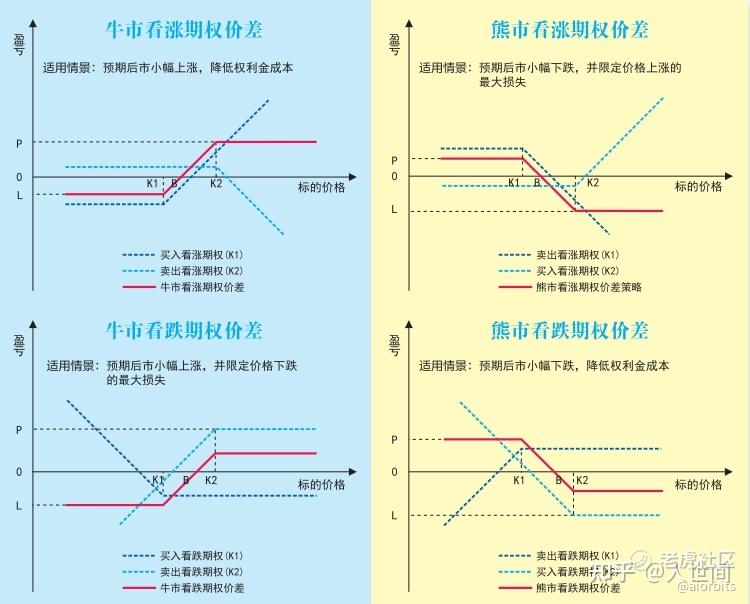

熊市价差由买入一边并卖出一边行权价不同,但到期日和标的合约相同的两边交易组成。 这种策略在市场下跌时可以奏效,也就是说它适合在熊市时使用,因此称为熊市价差。(卖低买高)

https://www.hatzjh.com/library/read/2992

熊市看跌期权价差适用场景:预期后市小幅下跌,降低权利金成本

- 最大收益 = 高行权价 - 低行权价 - 权利金之差;

- 最大亏损 = 权利金之差;

- 盈亏平衡点 = 高行权价 - 权利金之差。

熊市看涨期权价差适用场景:预期后市小幅下跌,并限定价格上涨的最大损失。

熊市看涨期权价差的构建方法是按1:1的比例买入高行权价看涨期权,并卖出同到期日的低行权价看涨期权构建。一般采用卖出一手平值或虚值的看涨期权和买入一手虚值程度更深的看涨期权组成。由于卖出看涨期权的权利金高于买入看涨期权的权利金,所以,投资者通常会净收入权利金。

盈亏说明:到期时,如果市场价格下跌后低于卖出看涨期权的行权价格,则低行权价看涨期权不会被行权,且放弃对高行权价看涨期权行权,权利金的净收入(不考虑交易成本的情况下)为投资者可获得的最大收入。熊市看涨期权价差策略的最大盈利是权利金净收入(不考虑交易成本)。最大亏损是买入看涨期权与卖出看涨期权的行权价格之差,减去权利金净收入(不考虑交易成本)。期权到期时的盈亏平衡点等于卖出看涨期权的行权价格加上权利金净收入(不考虑交易成本)。

优缺点对比:在卖出看涨期权后,再买入看涨期权,限定了交易风险。采用此交易策略,限定了最大亏损,但降低了卖出看涨期权的权利金收益。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

点赞

举报

登录后可参与评论

- 凯奇旗开得胜·2022-08-05熊市看涨期权价差适用场景:预期后市小幅下跌,并限定价格上涨的最大损失。点赞举报

- 少赚最好·2022-08-05坚持学习老师的作品,一切美好将会如约而至。点赞举报

- 电子乔斯达·2022-08-05好多事都是一分为二的,股票也不例外,不涨就跌。点赞举报

- 影子作手2049·2022-08-05优缺点对比,有利有弊,都是相对的。点赞举报

- 我是表好胚·2022-08-05做交易的制胜之道:机械执行+自动止损。点赞举报