乱世之中,如何基于LONG PUT期权对冲风险

感谢@美投讲美股,我们来一步一步基于LONG PUT构建起对冲风险的期权策略。以苹果为例$苹果(AAPL)$ ,当然也可以做指数比如$标普500ETF(SPY)$

- 保护性看跌期权(Protective Put)是这一套对冲策略的基础;

- 领口期权(Collar)实际上是保护性看跌期权(Protective Put)的改进策略;

- 海鸥期权(Seagull)是在领口上的进一步延伸。

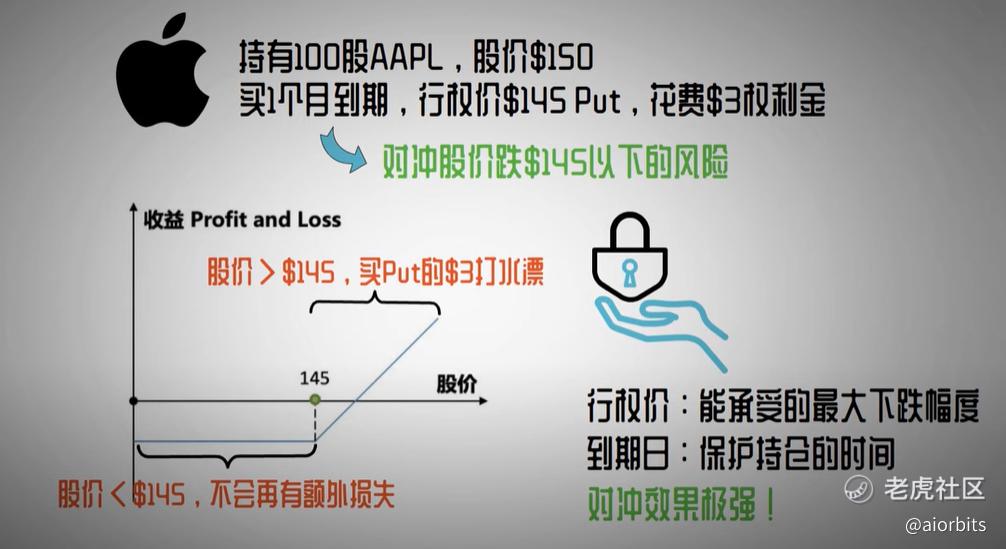

Protective Put(PP)

- Protective Put = 100 正股 + 买put

- 优点,对冲效果极强,缺点,贵!

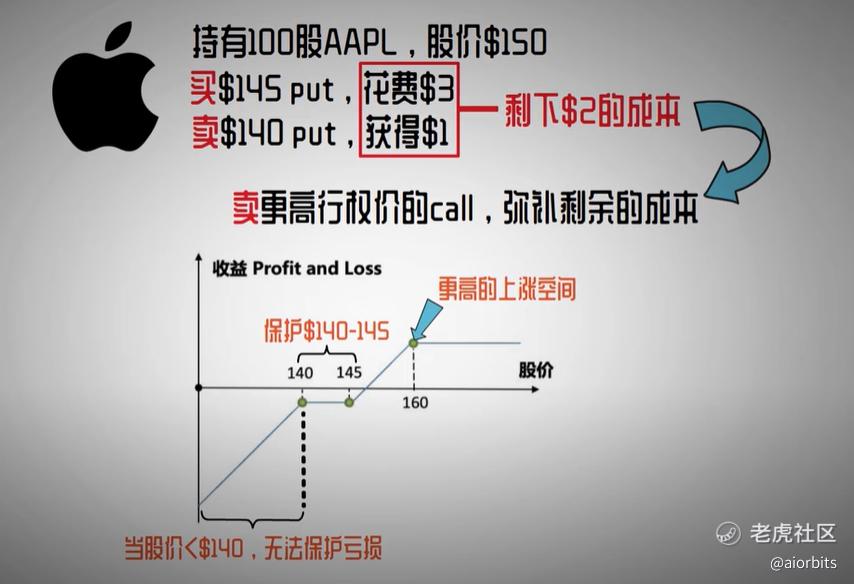

领口期权(Collar)

- Collar=100正股+买Put+卖高位的Call

- 保持强对冲,而且降低成本->零成本对冲;牺牲了部分的上涨潜力

海鸥期权(Seagull)

- Seagull=100正股+买Put+卖高位的Call+卖更低的Put

- 降低买put的成本,以便卖出更高行权价的call;但是低价保护的部分就只能包括一个区间,而不是保护到0了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

1

举报

登录后可参与评论

- 高芬卡FD·2022-08-02有些路,你不走下去,就不会知道那边的风景有多美,有些股票你不买就不知道有多好。点赞举报

- 凯奇旗开得胜·2022-08-02股市是极其考验人性的,任何风吹草动都可能是一场惊涛骇浪。点赞举报

- 股谈·2022-08-02股票就是这样经历一次次的下跌考验才会迎来上涨的惊喜。点赞举报

- 斯维特斯·2022-08-02想要在股市里长久生存, 必须在震荡行情中,减少损失,不做炮灰;点赞举报

- meigu333·2022-08-02红利是在经济风雨飘摇中增长的,确实如此。点赞举报