低估值成为共识,抄底阿里时机到了吗?

文/王新喜

过去一年多阿里巴巴的股价遇到了巨大挑战,原因不外乎众多因素的叠加,包括中概股缩水,监管影响以及疫情和零售支出下降等。

而近期基于杭州消费券的发放、政策边际改善明确等市场消息,阿里上行趋势明显,日前港股恒指高开涨超1%,科技股多数上扬,阿里巴巴涨近3%。日前股价3284亿美元。

但尽管如此,阿里算下来整体近一年跌幅依然达到61%,而过去曾一度跌出3000亿美金。

日前国泰君安证券表示,推荐港股电商板块。低估值已经渐成市场共识,政策边际改善明确,弹性很大,目前仍有修复空间。

今年也是史上第一次电商巨头618集体失声。过去包括阿里在内的各大电商平台锣鼓喧天的战报消失了,天猫甚至连战报和品牌榜单都未公布。这是过去从未出现过的。

今年618期间,反而是抖音通过新东方董宇辉这个热点的运作而使得抖音电商的声势大涨。

我们知道,新东方在线旗下直播平台“东方甄选”因采用“双语带货”模式人气大涨,粉丝量短短几日就暴增超过千万,直播间的GMV也从百万级跃升至千万级,位列带货榜第一名,成为今年618最大的黑马。

对比之下,传统电商显得黯然失色。

股价与热点捆绑的时代特征

但由于过去一年的整体下行趋势,阿里股价正处于历史上一个空前便宜的价位上。

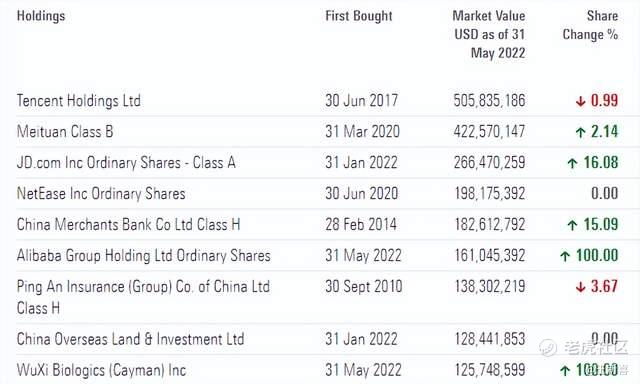

据知名基金评级机构晨星公布的数据,截至5月底的持仓文件显示,摩根大通的旗舰中国基金“JPMorgan Funds- China Fund A (acc) – USD”新进建仓了阿里巴巴(BABA,股价105.15美元,市值2850.53亿美元)和药明生物(02269,股价69.95港元,市值2951.41亿港元)

此外,全球最大对冲基金桥水700亿元做空欧股之外,向美国证券交易委员会提交的2022年一季度持仓报告显示,桥水大举增持阿里巴巴、百度、拼多多、蔚来、哔哩哔哩等中概股,并直接清仓了特斯拉。

其实我们会发现,在经济下行期,股市的一个特征是跟着热点走,热点聚焦在谁身上,谁就疯涨,被热点忽视的公司,往往很难有好的股价表现,这是市场情绪驱动超过理性力量的一种阶段性特征。

618传统电商平台在主场的失语,这一波热点却被抖音掌控,通过算法机制,带火了东方甄选,使得新东方股价一周暴涨300%。而阿里京东们,依然在谷底徘徊。

但是一家公司的股价与前景,不能从短暂的热点去看,要从它的基本盘与未来前景看,否则腾讯也不会大手笔减持新东方。

阿里最核心的零售业务遭受疫情冲击是显而易见,但2020年~2021年由于消费惯性尚在,阿里也因此依然维持了惯性增长,但进入2021年第三季度之后,宏观经济压力叠加内需不足,对阿里零售业务的影响开始逐步显现出来。

事实上,不仅阿里,当前几大电商平台的低迷,均与后疫情时代消费风向骤变以及宏观经济压力带来的压力相关。

而反复的疫情,也改变了大众的消费心态,大促不再疯狂买买买,理性消费与性价比消费开始占据上风,这也导致阿里与京东等传统平台的需求端和利润端的双重收缩。

这同时也导致了阿里京东拼多多三巨头的股价均大幅缩水,相较于高峰期,整体各家跌幅都在5成以上。

但如果从阿里本身的护城河来看,目前还看不到有竞争对手可以撼动其基本盘。而且其用户依然在增长,数据显示,阿里巴巴在过去 12 个月中增加了约1.77 亿新账户。

谁是阿里的对手?

某种程度上,京东、拼多多、美团,都可以算是阿里的对手,但近来有一种声音认为,阿里的真正对手是抖音。

在业内看来,抖音的本质是流量玩法,有更低的流量成本,抖音的内容算法模式就能不断创造流量,再介入带货转化,高流量、低获客成本击穿了传统电商的护城河。

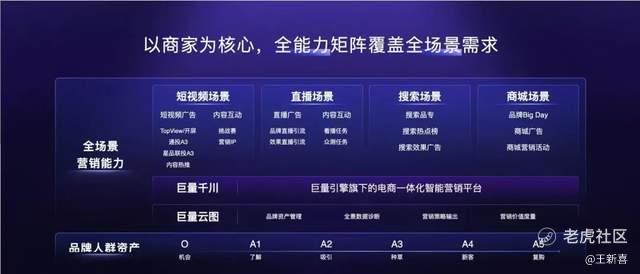

从今年来看,抖音将“兴趣电商”升级为“全域兴趣电商,打通了短(视频)、直(直播)、城(商城)、搜(搜索)全场景,从直播电商走向货架电商和搜索电商,通过内容推荐算法,不断创造流量,帮助消费者找到他们感兴趣的内容和商品,并且拥有极低的获客成本。

但客观来看,抖音今年发力电商已经用尽全力,兴趣电商更多的抓碎片化、冲动型购物需求,而冲动型兴趣购物的短板是不具备持续性,更多面向偶发性的需求,而非刚需场景。

这种内容消费模式下吸引用户的更多是低客单价产品,在售后、产品品质、供应链层面,还有很多短板,用户尝鲜期过去,抖音电商是否能长期维持复购率,还有待观察。

淘宝天猫面对的是用户的刚需场景,打的是用户第一直觉,用户面临刚需性购物需求的时候,第一直觉是上淘宝天猫,抖音电商要突围传统电商的心智围墙有点难。

根据最新的2021年电商零售平台市场份额数据显示,目前市场占比前五名的分别为淘宝51%、京东20%、拼多多15%、抖音电商5%、快手电商4%,阿里依然占着半壁江山的市场,基本盘仍很稳定。

况且目前阿里在整个零售供应链、履约能力、产品品质与售后体系、平台信任体系以及商家规模大盘上的护城河足够深,更不用说其10亿全球活跃消费者,高利润的云业务和不断增长的实体零售业务,阿里巴巴也正在成为一家更大更多元化的公司。

而阿里京东都在深化商业化生态的构建,一手帮扶商家、一手让利用户,从一个足够长期的角度来看,随着阿里收缩战线,聚焦电商核心战场,整体的营收质量与韧性依然能打。

类比蛰伏期的亚马逊:阿里差一个触底反弹的契机?

如果回归到其营收与利润层面来看,在同水平收入规模下,阿里当前的利润远超京东。从阿里当前的表现来看,其利润有所下降,2022年Q1,阿里核心零售的EBITA利润率为23%,上年同期则为30%。但是在这种极端环境下,阿里收入规模仍然在增长。

在过去的12个月,京东比阿里营收多出200亿美元,而京东仍然处于亏损边缘,在 2022 财年,阿里巴巴的净利润为 471 亿元人民币(74 亿美元),调整后的净利润为 1364 亿人民币(215 亿美元)。

当前阿里巴巴股票的动态市盈率为 10 倍,而京东的动态市盈率几乎是阿里巴巴的两倍。阿里巴巴的历史估值显示其动态市盈率曾高达30倍。

市盈率=股价/每股收益,也就是说投资这个股票大概能多少年收回成本。理论上,股票的市盈率愈低,表示该股票的投资风险越小。

从中可以看出,阿里正处于被低估的谷底,即使采用最保守的增长假设,股票最终价格也远超当前价值,如果从乐观的角度来看,阿里当前可能处于过去亚马逊过去的蛰伏期阶段。

在过去,不同于京东主要依靠自营,阿里走的是平台模式,没有库存成本,这使得它具有很高的利润率,其成本主要在营销费用以及网络基础设施等层面。

而目前阿里正在强化自营业务,从银泰、盒马到大润发,从天猫超市到淘菜菜,再到跨境电商,都是要将自营的盘子做大。

尤其是2021年底,阿里启动了“猫享”业务,这是天猫APP探索自营的一个重要项目,在首选品类上对标京东的3C,甚至现阶段平台给一些品牌商的点位比京东低1-2个点位。

无论是云计算业务布局还是直营业务、芯片业务的发力以及国际业务的布局,阿里的路子走得越来越像亚马逊。

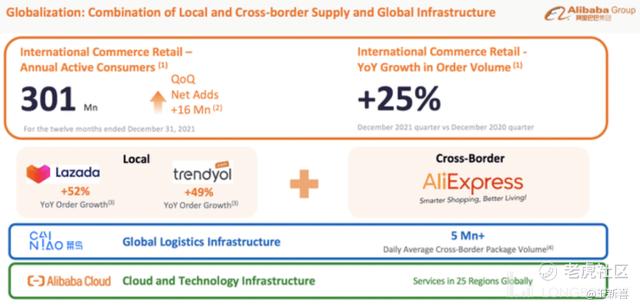

当然,直营的低毛利也会侵蚀企业的利润率,而国际业务的增长却为阿里走出单一经济体的依赖埋下了伏笔,根据阿里第四季度财报透露,其全球订单量增长了25%,年度活跃客户数量增加了3.01亿。

国际业务对阿里非常重要,当然国际业务也面临着复杂的国际经济政治形势,背后同样有复杂的市场情绪与不确定性的环境,包括高通胀、加息、国际供应链因素等,这都是市场不确定性带来的隐患。

而国内业务遭遇美团、京东、拼多多、抖音等众多对手的冲击是客观事实,其上行趋势还有待观察。这也是当前资本市场总体上并不看好阿里的重要原因。

尽管国际业务增长,但阿里巴巴收入增长放缓和对国内市场的依赖,是客观事实。由于阿里的体量,决定了它的增长曲线与国内消费者经济收入、宏观经济走势息息相关。

当下我国宏观经济下行压力极大,国内市场投资回报率下降,实体经济的压力自然会反馈到线上平台,作为国内最大的电商平台,阿里很难回避这一轮经济与消费不振带来的压力,这自然也影响了其投资回报率以及资本市场对其短期投资前景的预期。

但未来国内经济形势好转上行是一个必然的大趋势,各种利好信号同样会持续反馈到线上经济,触底反弹只需要一个经济好转的信号与契机。

阿里的现状是否符合巴菲特的投资定律?

从过去两年来看,尽管叠加各种因素影响,阿里市值出现了较大幅度的缩水,但在年初至今的基础上,阿里巴巴下跌了约14%,大致上仍然与中概股大盘保持了同步伐。

阿里这种韧性也与这支股票背后有芒格、景林等基石投资者,同时也是国内各类固投机构的对中国权益类资产投资的高权重股票,这对其股价的波动起到了一定的压舱石的作用。

随着国内的宏观经济与消费走势上行,而资本市场对阿里的配置本质其实是投射了对中国未来经济的信心,整体上目前其股价体现出很高的安全边际。

在当前来看,投资人对阿里的预期开始低到谷底,这可能对其股价回升是好事。因为这意味着阿里的业绩表现已经过了挤泡沫的阶段,并被投资者消化了,只要未来有超出预期的表现,可能会达成一个巨大转变。

事实上,当下阿里腾讯字节跳动,都在收缩扩张业务,守护并做大核心大盘,当下的环境,这样的打法是对的,放眼过去,大公司从来不会死于降本,而是会被无序扩张拖累,从恒大到乐视,就是活生生的例子。

而从当下的环境来看,无序扩张与不扩张之间,还有一个有序扩张,从当下的环境来看,会蛰伏,有边界,已成为巨头基本共识。

而在下行环境下,另一大共识是现金流的重要性。

从阿里来看,自IPO以来,阿里自由现金流增加了十倍 ,2013年的现金余额仅为54亿美元,2021年现金余额突破了700亿美元大关,此后一直保持在这一水平之上,足够多的现金流意味着它采取各种战略来规避风险,也有足够的回购股票以及储粮过冬的资本。

综上分析来看,从阿里的综合竞争力与业务潜力以及现金流水平、未来反弹的潜力来看,阿里现在的股价或许比以往任何时刻都更便宜。

巴菲特曾经有三大投资定律:

1、巨大的投资机会来自优秀公司被不寻常的环境所困,同时股票被错误低估。

2、现金流状况一直稳健的大企业暂时出现危机或股市下跌,出现了有利可图的交易价格。

3. 如果对预估企业未来现金流量没有十足的把握,就不要去评估一家公司的价值。

此刻的阿里或与巴菲特的投资定律契合,处于被不寻常的市场环境所困的阶段,由于阿里整体上依然受困于当前市场情绪与经济周期。

有投资人将阿里比作一个螺旋弹簧,伸缩性很大,短期内也在进入新的股价波动周期,阿里今年也在利用抛售,施行其历史上最大的股票回购计划,资本市场可能也在关注当下这一波的投资回报率,新一轮抄底的好时机到了吗?我们拭目以待。

作者:王新喜 TMT资深评论人 本文未经许可谢绝转载 我的微信公众号:热点微评(redianweiping)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

真到了吗?