发财容易守财难

俗话说,发财容易守财难,村镇银行事件似乎更加印证了这句话,连风险等级R1完全保本的银行存款都能整出风险,大家的信仰也有所动摇,何况在如今的大环境下,赚钱也不容易,如何管理资产就成了一大问题。

尤其是在资管新规正式落地的背景下,再无保本类理财产品,对于投资者来说,理财产品的风险评级就似乎变得“一言九鼎”。

一般来说,理财产品风险分为R1-R5五个等级,主要依据投资范围、比例,资产,外加投资的期限、成本等方面来综合评定。

R1(谨慎):

低风险类产品,保本,受市场波动或政策变化等风险因素影响较小。

产品主要包括:国债,存款,其他保本类产品。

R2(稳健):

中低风险类产品,不保本,但产品本金风险相对较小,收益浮动相对可控,适用于保守型投资者。

产品主要包括:部分银行理财产品,货币基金,债券基金,资金拆借、信托计划及其他金融资产等。

R3(平衡):

中风险类产品,不保本,存在一定的本金风险,收益也存在一定波动,适合平衡型投资者。

产品主要包括:部分银行理财产品,混合基金,还可以投资于股票、商品、外汇等高波动性金融产品,但投资比例原则上不超过30%。

R4(进取):

中高风险类产品,不保本,本金风险较大,且收益浮动较大,投资收益受到市场波动或政策变化等因素影响较大,适合进取型投资者。

产品主要包括:股票、股票基金、私募股权基金、信托等金融产品。

R5(激进):

高风险类产品,风险级别最高,不保本,本金风险极大,且收益波动剧烈,投资收益受市场波动或政策变化等因素影响极大,并可以采用杠杆等方式进行运作,适合激进型投资者。

产品主要包括:外汇、期货、期权、金融衍生品等产品。

以上就是理财产品的五级风险分类,作为一个直观展现产品风险的指标,是投资的重要参考对象,但也不能光看指标,毕竟有些风险等级并不一定准确。

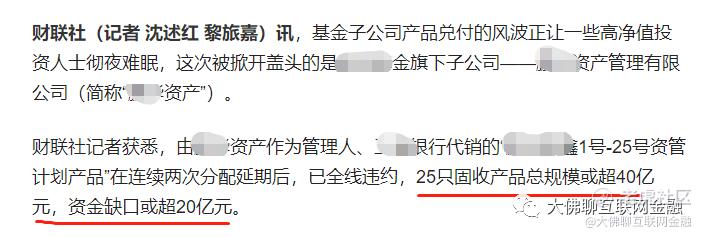

比如2020年2月份,某行代销的一款固收类产品,风险等级为R3,100万起投,期限6个月,年化收益4.1%。部分投资者就是冲着代销行的名号购买的,觉得就算出事了,跑得了和尚跑不了庙,总归能有保障,于是这系列产品募集情况非常好,据说大概有40个亿。

但就是4%年化收益的理财产品却在到期前全线违约,终止公告中表示延期30天兑付。

30天后又延兑40天。

一个月后,该行出了一份兑付方案:先兑付50%的本金,另外48%的本金转为本行理财,2%本金作为该理财收益,1年后到期兑付,至于预计的4.1%收益,对不起,这个真没有。

这款产品之所以出问题,是因为重仓了海航债券。离谱的是,早在2018年海航债务危机就逐渐显露,2020年2月海航更是向海南省ZF请求处置风险。而这款理财产品也是在2020年2月发行的,这其中道道我们普通人看不明白,但这样的底层资产,出风险的概率是极大的。

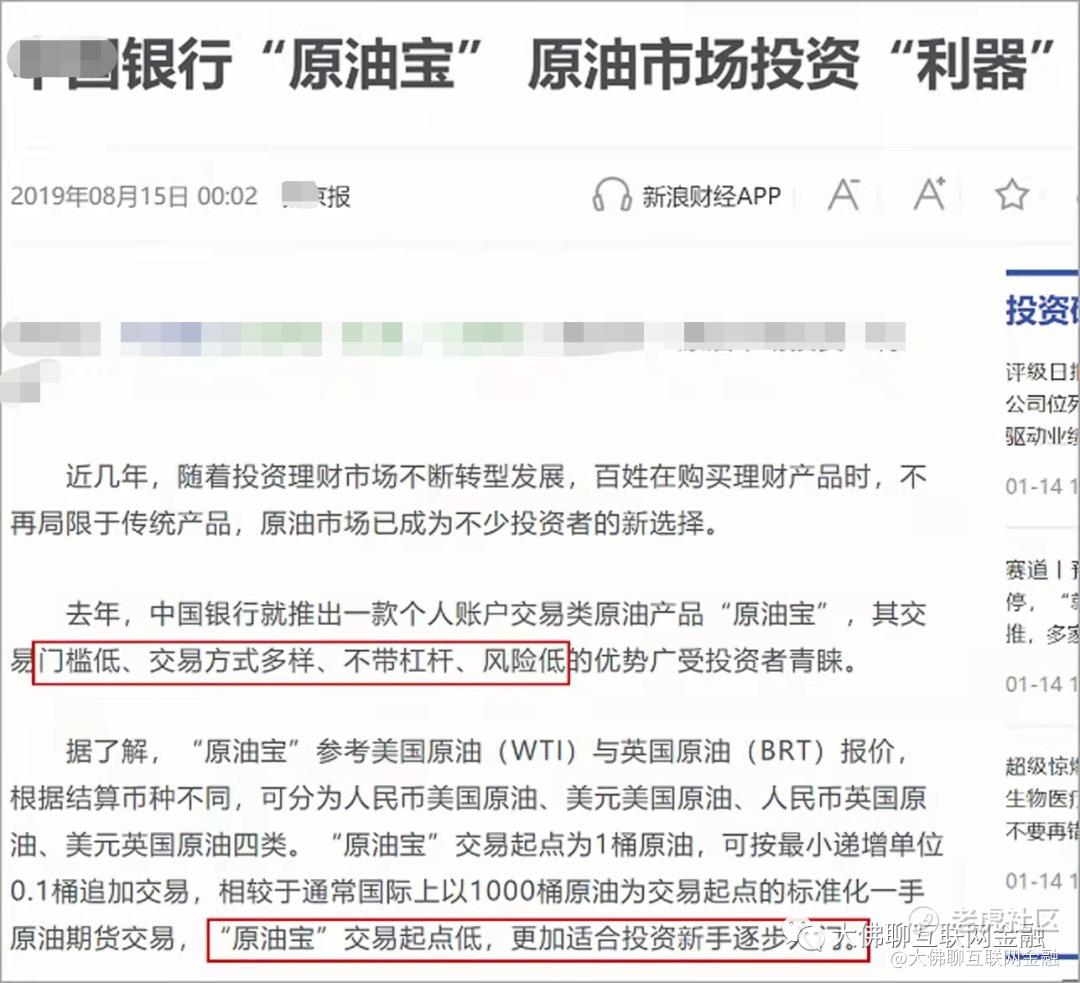

另外2020年中行原油宝事件,当初原油宝风险等级也是R3,中风险类产品,为境内个人投资者提供境外原油期货交易服务。但因产品缺陷,在海外资本炮轰下,-37.63美元/桶的结算价直接让国内无数投资人穿仓,本金亏完了还倒欠银行资金,累计亏损金额近百亿,最终中行承担了全部负价损失,并归还了20%的本金。实际上这起事件的大多数投资者人都并非合格投资者,原油期货作为高风险产品,暂不评价R3级别合不合适,但不少人显然是低估了其风险性。

理财产品风险等级固然重要,但各机构等级制定标准还是有差异性,投资主要还是看产品的投资范围及比例,也就是底层资产。某些银行贷款受限的项目,比如房地产、以及其他高风险项目,包装成一项理财产品来募集资金,这时候这支产品的风险就会相对较高。

因此在去刚兑、无保本理财产品的背景下,大家要意识到任何投资都有风险的,提升自己的风险辨别能力,尽早远离自己能力外的投资。

关注我们:大佛聊互联网金融(ID:lsdf628)。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

确实