接下来一个月看涨

鲍威尔没有压力,则市场也就没有压力了。

昨天端着咖啡打开美联储官网,准备开始欣赏老头打哆嗦。然而没想到的是,鲍威尔出场一改6月萎靡精神,昂头挺胸,沉稳端庄,腰不酸腿不痛脚也有劲儿了。面对台下记者侃侃而谈,舌头也不打结了。

整个人散发出一种尽在掌控中的气场如果说6月当天股市上涨是因为市场觉得美联储需要看市场的眼色,那么昨天的盘中上涨就是美联储主席的自信让市场重燃“一切尽在掌握中“的希望。

在鲍威尔说出加息要取决于未来的数据以及谈到未来加息步伐可能放缓后,大盘暴涨,可以看出全市场也认为通胀的源头就是原油价格和供应链问题。只需要解决这两个额外干扰因素,那么随着加息和缩表的逐步实施,通胀会自然而然下降。

是不是真的如此理想,那就是以后的问题了。

6月恐慌的很大一部分原因来自于对通胀预期把控的失衡,而新闻会议上又展现了美联储对于通胀无能为力的表现,该加多少能遏制通胀,官方心里也没谱。所以7月FOMC新闻会乍看起来和6月会议上的说法没有太大区别,但鲍威尔很好的展现出了官方对于数据管理的自信。

虽然是很短视的自信,但市场本身就是短视的。

而通胀和衰退是一个一体两面的问题。会上,鲍威尔和白宫官方口径一致,抵死不认为GDP数据能够代表衰退。认为经济虽然会软着陆但绝对不会衰退。

对于这个问题我们也可以放到下一季度CPI数据公布后去考虑。

在官方和鲍威尔一再对衰退定义的重新铺垫下,今天GDP数据公布,环比下降0.9%,低于预期上涨0.5%。

所以你问我对于Q3走势的看法,我的看法是在“确定“排除额外干扰因素后,市场重新进行价格估值。

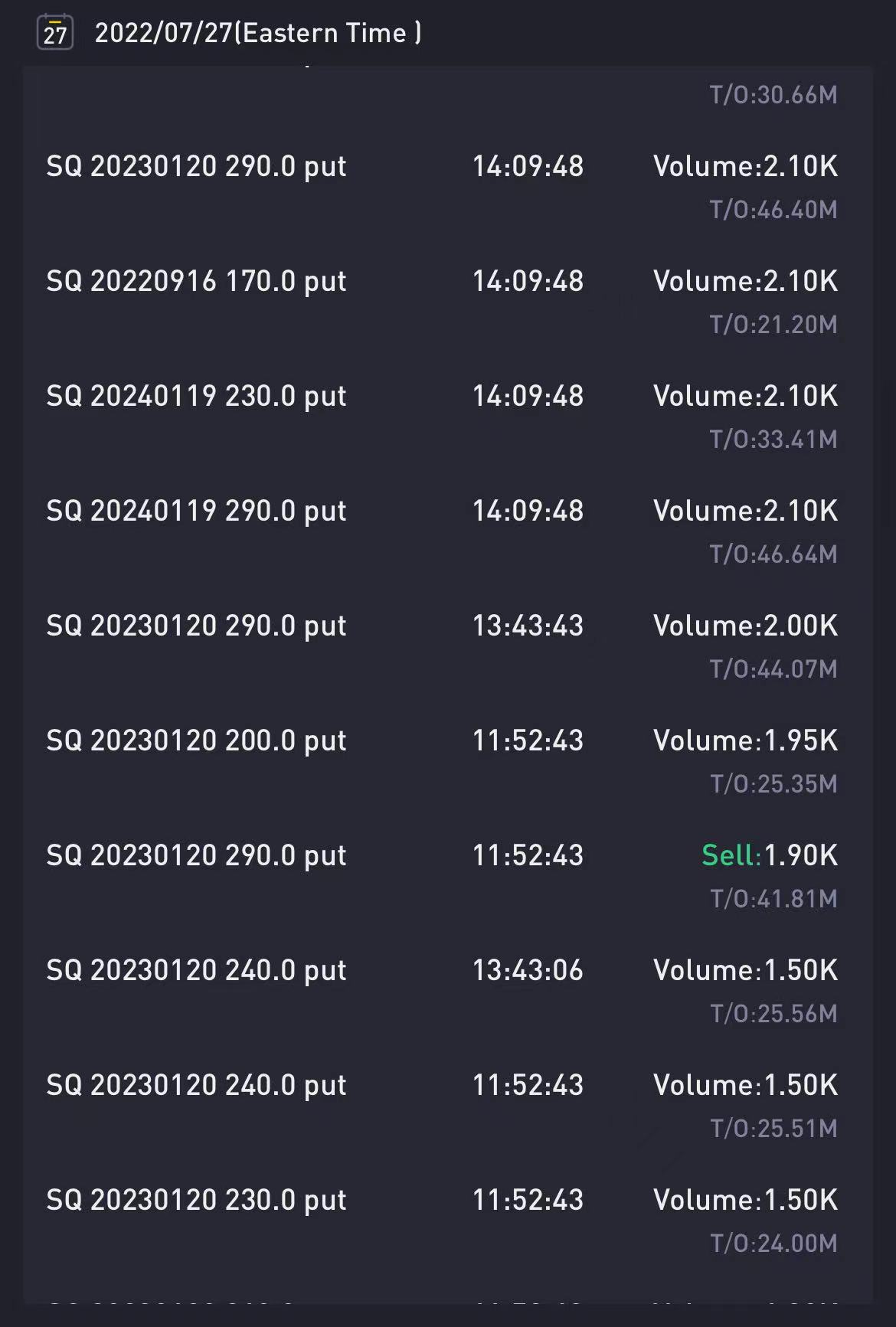

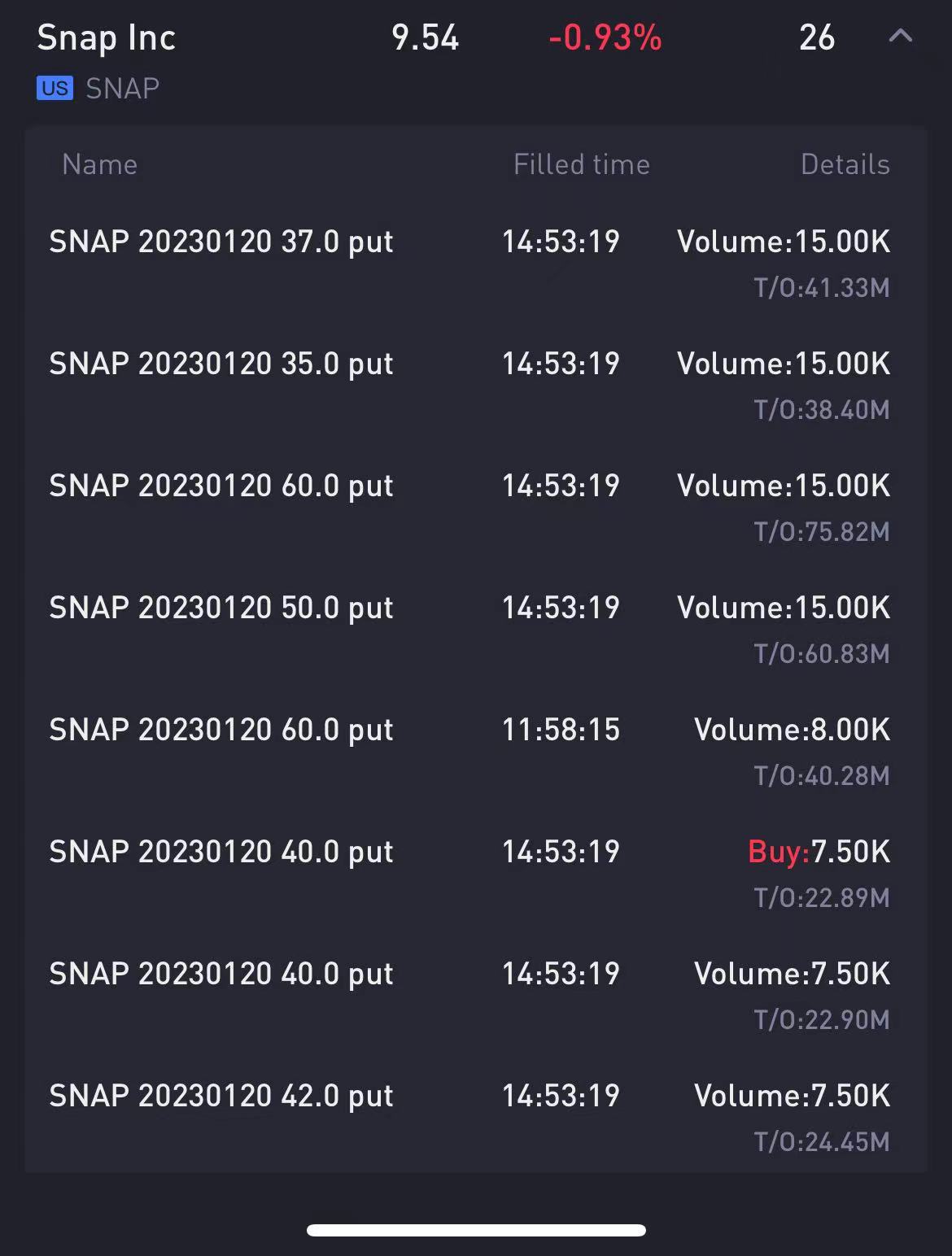

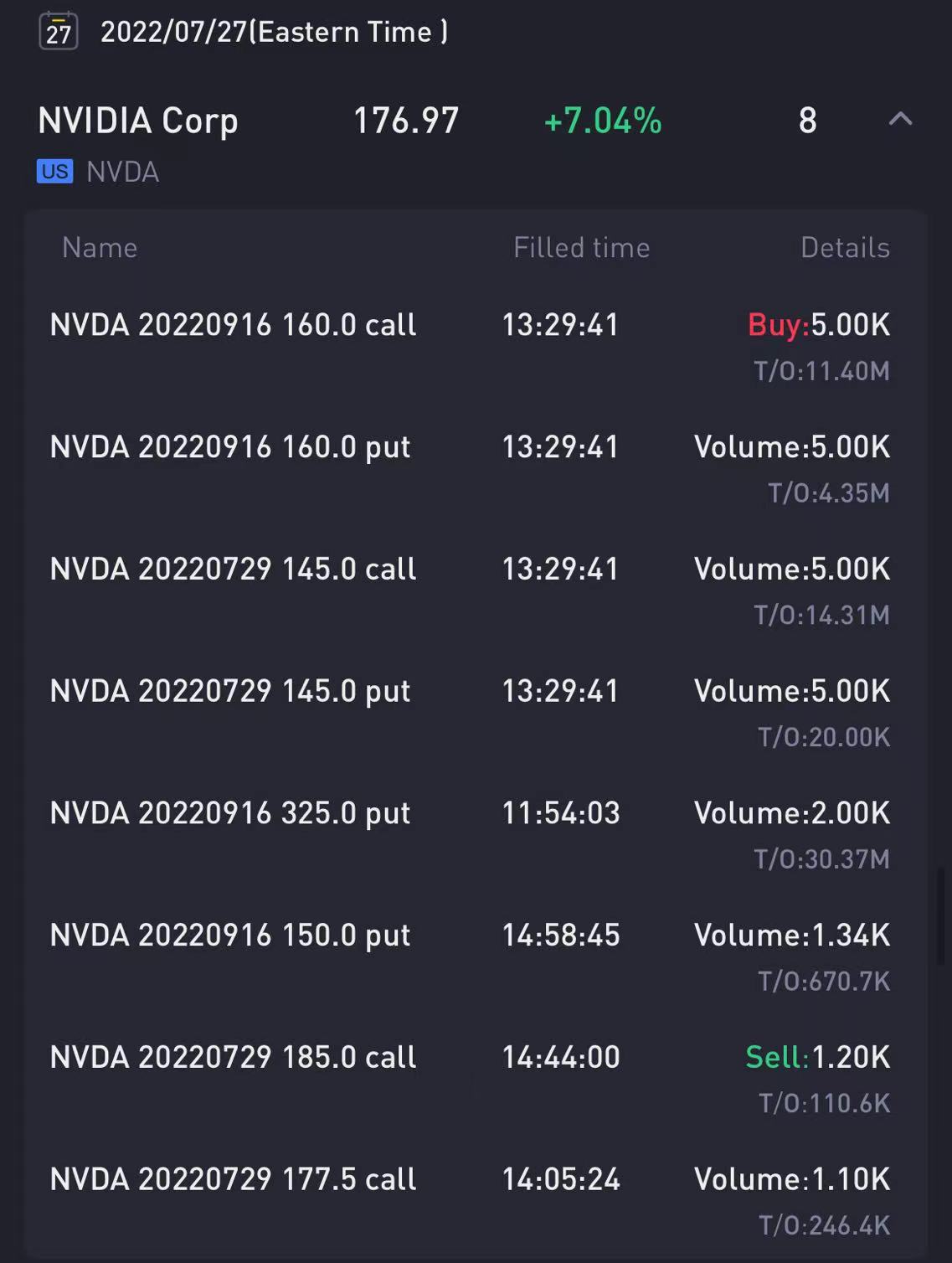

昨天的期权也非常有特点,大量成交的巨额价内put,和昨天暴涨的市场形成鲜明对比:

通过昨天的异动,收获颇多,主要有三件事“

- 4月19日苹果大单的疑惑

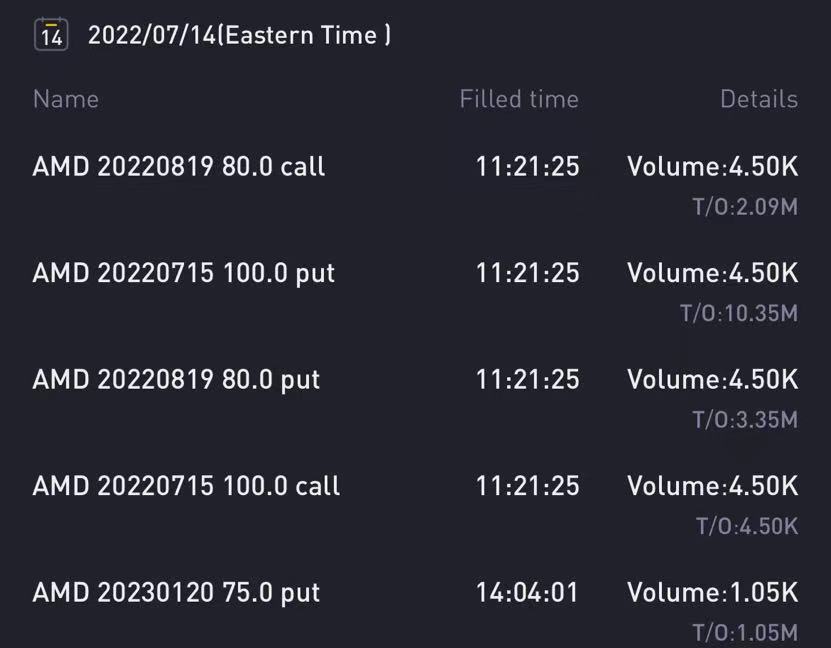

- 为什么错过了半导体行情

- 短期call的方向

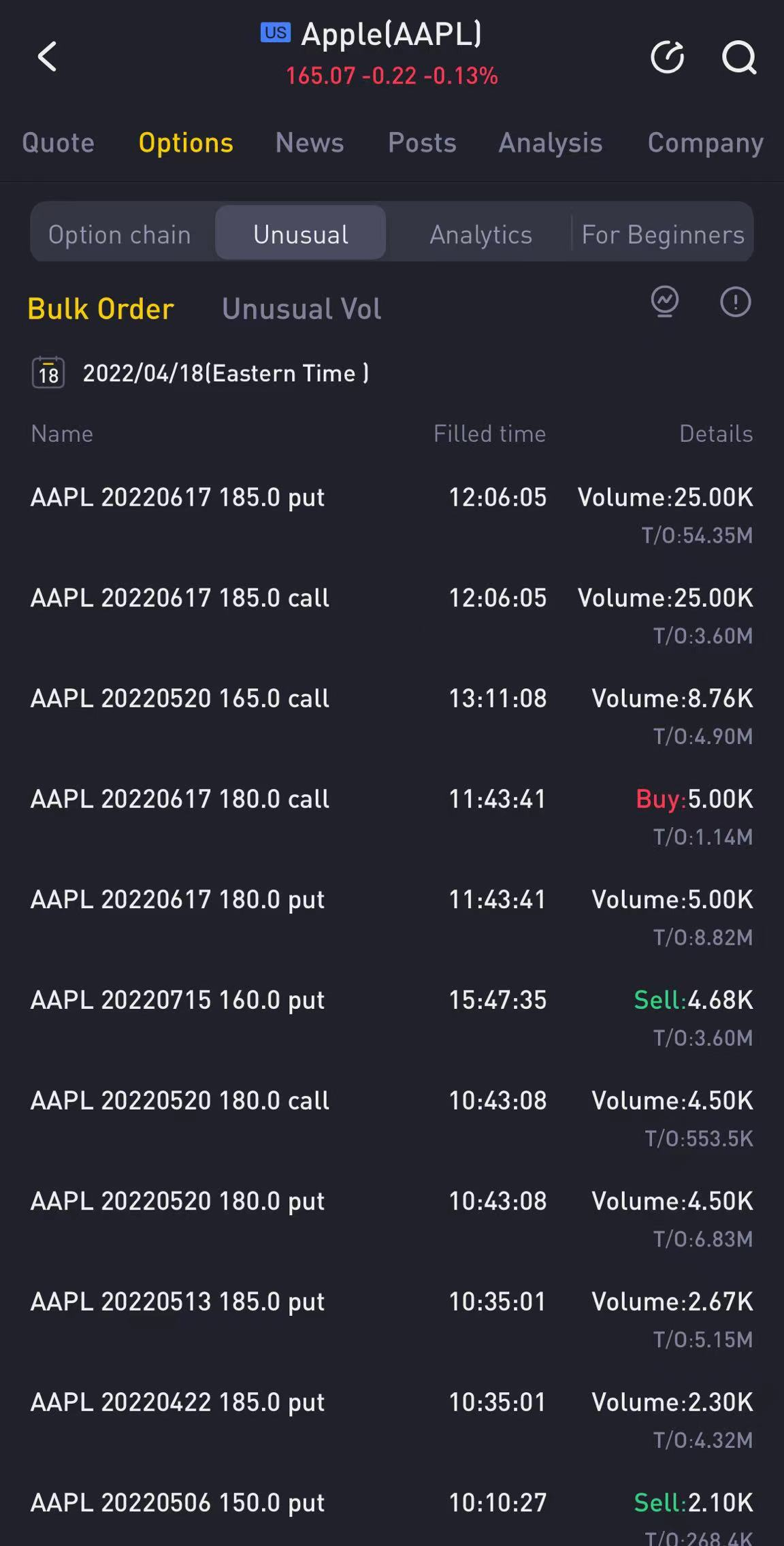

看到这些大单我首先想起了今年4月份发的帖子:苹果这个期权异动,把我难住了

那天我在大单里发了一对价内跨式组合,其中put成交金额达到了5435万美元:

- $AAPL 20220617 185.0 CALL$

- $AAPL 20220617 185.0 PUT$

这个疑惑解决了,自然也就解决这半个月来我为何会错过半导体行情的问题了。机构在进行大行情交易时普遍采用跨式策略,遗憾的是我经常以对冲为理由忽略这种组合的存在价值:

你们可以按照这个方法再去看看昨天的期权异动。

最后复盘一下,昨天提到的特斯拉$TSLA 20220812 850.0 CALL$,确实是看涨。交易员提前一天布局FOMC行情,现在已经平仓了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

這2.33億帳面代價也是15—20總計六年的帳面代價,對於一個集團公司掌舵人來說,多嗎?

多年以來,老常自己所得大部分股份都分批捐獻給了慈善基金,行善而不張揚,心中佩服

利空出尽,剩下全是利好

转发