量化基金AQR创始人谈高通胀下的投资:什么正常,什么不正常

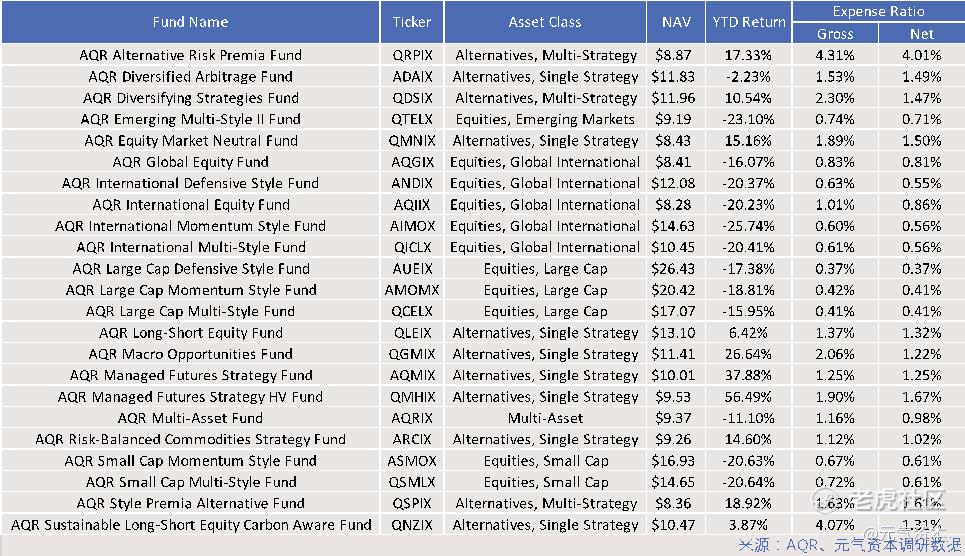

"AQR目前资产管理规模超过2260亿美元。"

分析师)Rita

随着人们对“趋势”(Trend)的追随再次狂热,根据HFR的数据,即使在7月的市场反弹误导了很多做空的趁势派(Trend-follower)之后,做空策略今年的回报率依然为12.3%。这已经超过了其他所有主要对冲基金策略的表现,与之相比,整个行业的平均损失为4.1%。一些分析家甚至说,趁势派应该感谢8月份股市的上涨。

但关于趋势跟踪基金的表现,最有趣的是最近收益的分散性。

根据FT Alphaville的文件,在截至7月底的一年里,Campbell、Systematica和Aspect Capital分别上涨了26.9%、22.9%和29.1%。Roy Niederhoffer的旗舰基金截至6月底的回报率为44.5%。与此同时,Man AHL的趋势跟踪基金基本处于平均水平,而Fort的基金则出现下滑。

通常情况下,趋势跟踪对冲基金的不同表现可以归结为他们所在市场的表现,使用多少杠杆以及他们对时间框架的把控。在2020年初的剧烈波动中,短期趋势跟踪表现良好,但从那时起,长期趋势跟踪似乎表现更好。

然而,Clifford Asness旗下的的AQR Capital Management(简称“AQR”)在最近发布的一份报告中提出了另一个有趣的原因,报告称,当跟随趋势的回报糟糕时,一些“趁势派”会干脆放弃他们的投资。

AQR资本管理公司总部位于美国康涅狄格州格林威治,是全球最大的量化对冲基金之一,Cliff Asness、David G. Kabiller和John M. Liew创立于1998年,目前资产管理规模超过2260亿美元。AQR为机构客户和财务顾问提供各种定量驱动的另类投资和传统投资工具,雇员数量达到693人,在波士顿、芝加哥、洛杉矶、伦敦和悉尼设立办公室。

AQR将金融理论和实际应用相结合,即利用市场的无效性进行赚钱,这源自于创始人Cliff的导师研究的市场有效假说。大致意思为:当市场的涨幅不是源于对项目或公司发现的低估状况,而是因为疯狂的涨势,即市场无效。

它强调研究驱动、高科技带来的实用洞见、经济直觉和严格的风险管理。

Cliff毕业于芝加哥大学,并获得了金融学博士学位,在加入AQR之前,他曾是高盛的资产管理部门的董事总经理兼量化研究总监,另外他还是The Journal of Portfolio Management的编委会成员,纽约大学Courant数学金融研究所的董事会成员。他曾获得CFA协会颁发的James R. Vertin奖,以表彰他一生对研究的贡献。彭博市场杂志将他评为全球金融领域最具影响力的50人之一。

近期,创始人Cliff在高盛的一次访谈中提到了他在如今高通胀环境、高利率的衰退经济环境下对市场的一些见解,他认为,像正态分布这种模型是可以用的,但永远不要忘记它是对现实的一种近似,有时候是糟糕的近似。

以下是元气资本将访谈内容结合研究结果做出的整理笔记(共10条):

1. 在大的层面上来看,应用学术(AppliedAcademia)是AQR投资策略的主要支柱。Cliff认为,学术研究往往并不会真正关心是否赚钱的问题,“应用”意味着研究必须与战略共存。投资者喜欢寻找低Beta值、高收益的项目,这就是定量研究。巴菲特在三四十年前就在运用这一点,因此他的长期回报方面做的非常好,但更值得一提的是,他在市场下跌70%都依旧不退缩,这是比找到更好的投资因素更难得的。而AQR和传统投资经理的区别在于,传统投资看的是具体的公司和个股的情况,而AQR赌的是整体现象发生的概率。

2.Cliff主张随着时间的推移,对冲基金的费用应该降低。对于Long-only(多头)来说,基金经理往往承担的风险是跟踪误差的1/3到1/4左右,因此公平来讲,费用也应该是1/3或1/4。正常私募基金是“2-20”(2%管理费,20%业绩提成)的费用,而往往对冲基金如果收取更高费用,却意味着该基金风险越低。因此AQR实行了“风格曝光”(style exposures)定价策略,它既不是一个被动的投资组合,也不是真正的Alpha(超额回报),而是介于两者之间,即以低于Alpha的价格出售一个对投资组合仍有积极贡献的因子。

3. 在市场股票和债券纷纷下降的背景下,AQR的投资策略仍存在上涨,Cliff表示,这其中主要的有两个推动因素。一个是价格因素。在长达10-15年的时间里,人们几乎不考虑价格因素,因为在很长时间里,纯价格战略基本上呈现零到负相关的状态。相较“growth stocks”而言,Cliff更喜欢“expensive”这个词,因为成长股并不会一直增长。虽然Cliff对此仍持辩证的观点,原因是,回顾50多年的数据,价格与利率几乎不相关,但在过去的5-7年里,价格与利率却非常相关。Cliff认为,利率回升只是市场回暖的一个“部分”催化剂,说“部分”是因为在利率飙升之前,早在2020年末,价格就已经开始回升。另一个推动因素是AQR的趋势跟踪策略,AQR的信念是,以永远认沽的形式买入是一个非常大的负预期收益策略,而趋势跟踪是一个适度的正预期收益策略。虽然这是不完美的保护,但成本是负的,不是正的。

4. 在科技泡沫之下,利差到达了我们所认为的最高点,Cliff将之视为“意外之财”,不能一直指望这个赚钱,但利差要恢复到正常水平,基于历史情况,Cliff猜测还需要很多年的过程,他表示,至少这2-3年利差将会高于平均水平。

5. 在经济下行的情况下,真正的套利是很难的。有很多客户或是客户经理几乎都坚持到了最错误的时间才选择离开,Cliff认为,这不是巧合,当局势开始突然掉头的时候,它一定与最后能接受它的人放弃它的时间有关。

6. 在过去的10年中,前1/4的多头投资经理都没有产生Alpha,并且对冲基金和私募股权基金都在显著减少。Cliff表示,他仍然相信Bill Sharp的计算方法——即平均Alpha总是为零。他称,任何从事投资管理工作的人都必须得相信两件事,第一,你得接受普通的投资经理做不出超额收益的结果;第二,你要相信你可以做出超额收益。

7. 对于私募股权,Cliff认为这一领域已经严重恶化,但这仍是一个有价值的资产类别。有些公司的存在就不适合上市,25年前,收购这类公司可能是为了回报,而现在大多是为了更平滑的收益表现。这样一来,公司就不用因收益表现波动过大问题对外进行报告,减少了一部分投资者的恐慌和抛售。

8. Nassim Taleb的《黑天鹅》一书中提到,世界是“非正常”分布的,也就是说现在所经历的非正常事件是经济周期中的正常状态。Cliff认为,GFC(全球金融危机)是正常的,不正常的是GFC的后十年,资金变得非常非常便宜,以至于任何策略都可以做的很成功。

9.近5年来,先是投资银行,然后是对冲基金,再是咨询,现在是加密货币,人们对热门职业趋之若鹜。Cliff对人们的一点告诫,尤其是对商学院的学生:不要为了追逐热门事物而转移你的职业。如果你去做你喜欢的事物,你可能会比大多数人提前。但是,如果你做这件事的很大一部分原因是它是每个人都想做的事情,那你将会迟到三到五年。

10. 对于加密货币,一半人认为这是一个庞氏骗局,另一半人认为我们在十年内都会使用DeFi(去中心化金融)。Cliff认为,加密货币不能称之为一种投资方式,它只能叫做“投机”,因为它缺乏投资理论和量化方式,在Cliff的理解里,只有他能够操控的投资才有意义。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

厉害