苹果大跌,应该买吗?

由俄乌战争导致一系列的供应链问题,以及通货膨胀而引起的美联储频繁加息导致8月下旬以来美股动荡加剧。

标普500指数从8月16日相对高点4325,一路狂跌到9月29日发稿时的3640,跌幅16%。

恐慌指数VIX同期从19.5跳涨至31.8。VIX指数越高,说明市场越惊慌失措,投资人对于经济形势越不确定,越要从高风险的股市撤离。

然后,在这个不安的时间段,一向战绩稳定的苹果股价大跌。

01 那苹果怎么回事?

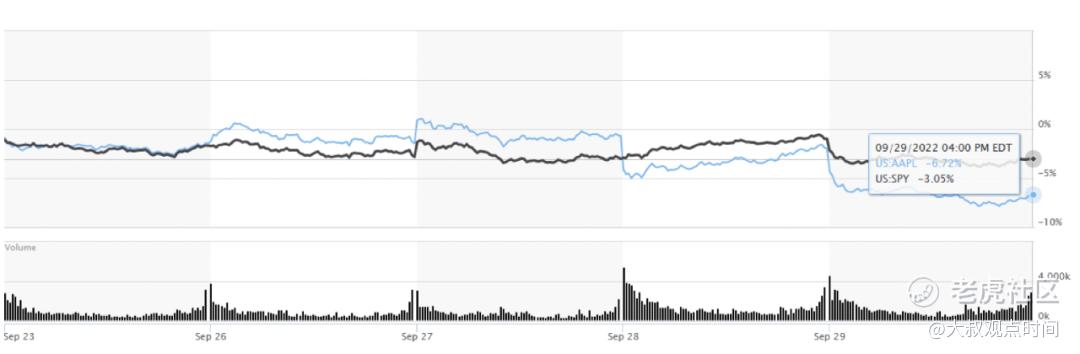

苹果一直是大叔关注的股票。在股市不好的情况下,AAPL在FAANG当中算是抗跌能力强的,自6月底到9月29日的三个月,大盘跌了4.6%,AAPL跌了2.3%,最近的走势和大盘是一致的。

可是最近的5个交易日,AAPL大跌6.7%,反而跌幅高于大盘的3%。

究其原因有二个:

9月28日周三彭博社报道,苹果未能看到消费者对其新款 iPhone 14的预期高需求,于是告知一些供应商,放弃他们增加产量的计划。股价当天跌1.3%,至149.8。

屋漏偏逢连夜雨,紧接着9月29日周四,Bank of America分析师对该股进行了罕见的降级,从买入降到中性,他们预计明年“消费者需求将减弱”,并指出宏观经济面临挑战,将其目标价从每股 185 美元下调至 160 美元。

苹果股价应声大跌,直接跌到142.5,7月初的水平。

02我们对苹果的观点

但apple神棍对此并不认可。

郭明錤在社交媒体上表示:“苹果公司放弃iPhone增产的传闻对我来说有点奇怪。正如之前调查,苹果有转换iPhone 14/14Plus产线到iPhone14 Pro/14Pro Max/降价iPhone 13的计划,但没听过有任何整体iPhone增产计划。”

郭明錤对apple的第四季度仍然保持乐观,并有透露apple可能将在今年年底之前建立新的Apple Car(苹果汽车)专案团队。

而这也佐证了我们对apple的看法,我们长期看好AAPL,愿意在更低的价位买入。

苹果对于供应商的预警反而体现了管理层的理智和现实,是个好事。

BOA降级当然不好,可是一般这种降级都要银行体系内通过反复认证,发布在彭博社消息第二天是个巧合。更何况,另一家证券公司Rosenblatt Securities 将苹果的评级从中性上调至买入,并将目标价从 160 美元上调至 189 美元,意味着较当前水平上涨 25%。Rosenblatt在对 1,000 多名美国成年人的调查显示,即使是价格更高的苹果新产品也有强劲的需求。

03我们的操盘

灾难来了,什么会涨价?保险会涨价。

金融上是一个道理。当股价大降时,put(看跌期权)就会大涨,我们就可以把put看作一种保险。这时我们愿意做一家卖保险的保险公司,收取保险费,给愿意付保险费的对手方做一个保底承诺,当股价跌破某个下限时,我们就会出钱买入他手上的股票。

对AAPL的保险就会涨价。当然,我们卖保险不能随便卖,有几个标准:

1. 保最差的可能性,所谓的tail risk,因为我们也不愿意马上买入股票,或者说,买入的概率要很小;

2. 最坏的情况下,我们愿意持有,所以对标的物要有长持的信心;

3. 如果可能买入的话,最好现在手上没有或者很少持有该股票,否则就会造成重复持仓了。

大叔目前手里没有AAPL,长期看好它。

于是,9月28日,当苹果AAPL降到$145.4时,我们卖出AAPL 9/30到期的135 put,收入保费$0.27。9/30,也就是交易的两天后,跌破135的概率是4%。

9月29日,当苹果AAPL降到$143.5时,我们卖出AAPL 10/7到期的125 put,收入保费$0.3。10/7跌破125的概率也是4%。

收入的$0.27、$0.3听上去不多,可我们保的是极端事件,当然也不能太贪。9/30-10/7还有1至6个交易日,年化一下的话,也有10-%25%的收益,可以了。

最后要强调的是,我们卖保险都还是现在进行时中,还会有高低起伏。保费只有在合同过期时(9/30 AAPL 135 put,10/7 AAPL 135 put),才真正装入口袋,入袋为安。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

多观察