成立超13年、年化回报超10%,“轻投资”也能高收益!

研值组【基动人心】系列第二十七期

文│研值组 Jamie

编│研值组 Jamie

——

投资不是短跑,而是一场马拉松。纵观公募基金发展的24年来,凭借短期业绩一战成名的基金经理不胜枚举,但在历经时间的大浪淘沙后,陷入“冠军魔咒”困局的同样不在少数,历久弥新,唯有在残酷的市场中穿越周期波动,才能让持有人建立起长期信任随之“远航”。

问题来了,这样长期主义的优质基金经理和基金该如何挑选呢?研值组先聊聊自己理想的筛选标准吧:

1、公募基金管理经验超10年,并且达到10%以上的年化收益。

2、基金经理获取超额收益的能力突出,长期跑赢业绩比较基准的同时,还能保持在同类排名的前5。

3、组合整体波动较小,最大回撤最好不要超过20%,这样能够带来比较好的长期持有体验。

看完这个筛选要求,不少朋友可能会觉得研值组在痴人说梦,你别着急,还真被研值组找到了!现任博时首席基金经理的过钧,和他的博时信用债券,满足了研值组上述提到的所有条件,堪称“理想型”。

作为一名博时老将,过钧具有21年证券从业经验,以及17年公募基金管理经验,在全市场超3000位基金经理中排名TOP3,妥妥的“骨灰级”基金经理。

其次,他管理时间最长的博时信用债券A,自2009年6月10日成立以来,累积净值增长超252%,在管13余年间,实现了超10%的年化回报,业绩位居同类排名第1,作为一只二级债券基金,居然跑赢了同期大部分的股票型基金。(数据来源:wind,截至2022.8.18。)

最后,博时信用债的历史最大回撤仅为15.28%,甚至大幅优于研值组的要求,在长期年化回报超越大部分股票基金的基础上,在回撤控制方面也发挥出了显著优势,有效地提高了投资者的长期持有体验。

面对这一连串的数据,有些新手基民朋友们可能还没反应过来,这样的业绩表现背后究竟代表着什么,我们这就来具体分析一下。

正所谓,一年翻倍者多如牛毛,三年翻倍者凤毛麟角,7月初股神遍地走的情形还历历在目,才不过两个月的时间却大多偃旗息鼓了,这背后的道理其实很简单,在资本市场中,靠运气赚到的钱终会靠实力亏回去。

那么,在管超10年、且年化收益超10%,这个标准到底有多高呢?

从绝对数值来看,一年10%的收益回报并不算高,但是持续十年所形成的复利积累却极为可观,我们可以做个简单的估算,1.1的10次方约等于2.59,也就是说,10年前投资100万,10年后就是259万了,本金是原来的2倍多。

这种持续创造收益的能力,哪怕是对基金经理这样的专业群体而言,也是百里挑一地的存在。当前,全市场超3000位基金经理中,只有30人能够满足“双十”条件,而其中,偏债型的基金经理只有3位,过钧甚至能够实现13年年化回报超10%,属实展现了“少数派”的绝对实力。

难怪先前有传闻,向来以高标准、严要求著称的上海阿姨,在招女婿时只会有一个例外,那就是理财年化能达到10%。

除了亮眼的长期回报外,博时信用债还有哪些可圈可点的表现呢?

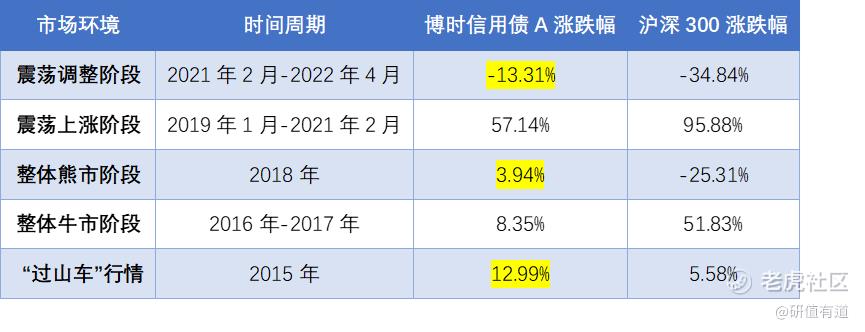

过钧任职以来的同期业绩,位列全市场排名第一,所以不需要再进行任何同期业绩的对比,并且,博时信用债作为二级债券基金,投资风格较为激进,与其他稳健风格的二级债基比较也不太公平,因此,我们针对不同的市场环境,将组合收益和沪深300指数的表现进行对比。

可以发现,在股市大幅震荡和股市整体疲软的情况下,博时信用债券均能大幅跑赢沪深300指数,而在股市进入大幅上涨的牛市阶段,也能进一步扩大自身的收益增长弹性。

【博时信用债A与沪深300指数的对比】

还是要提醒下大家,我们虽然将博时信用债券和沪深300指数对比,但它本身是一只二级债券基金,股票持仓占比总体保持在20%以内,在股票牛市中收益低于100%的权益资产显然也是情理之中,组合已经充分做到了固收增强的效果。

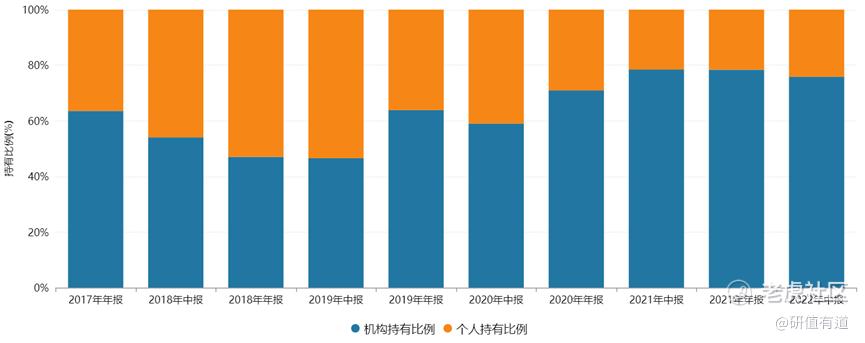

此外,博时信用债券的机构投资者占比一直都非常高,表明过钧已经凭借着优秀的业绩在行业内树立了良好口碑,深受专业投资者的认可。根据2022年中报数据显示,博时信用债的机构占比高达75.86%,内部资金占比也保持在较高水平,侧面反映出对于基金未来持续跑出超额收益的信心。

1、资产配置能力突出

回顾过钧的投资生涯,至少已经经历了4轮熊市、3轮牛市,他的长期出色表现有很大一部分,是通过大类资产配置实现的。

通常情况下,股债混合型组合的业绩会更加依赖基金经理的管理能力,甚至可以说“固收+”策略本身会放大基金经理的能力和缺点。我们知道,从管理的角度来看,大部分明星基金经理都在强调“淡化择时”,然而,在大类资产管理的逻辑下,股债混合型的基金经理实际上至少需要进行两次择时。

一方面,需要在不同的宏观经济环境下,尽可能准确地把控股市和债券的脉搏,调整股债之间的合理配置,从而能够在两个市场的牛熊之间穿梭,实现组合的优化配置;另一方面,是在债券配置时,需要优选债券品种、灵活运用不同策略,在个股选择时,需要进行板块平衡配置、精选个股标的。

在理想情况下,基金经理在预判股票的上涨周期时,提高股票仓位、降低债券仓位,充分享受股市上涨的红利;在预判股票的下跌周期时,降低股票仓位、增配债券资产,将回撤控制在较小范围内。从这个角度来看,过钧能够保持组合严控回撤的同时,还能获取长期优异的业绩回报,离不开对资产配置的准确把控。

2、尤其擅长玩转可转债

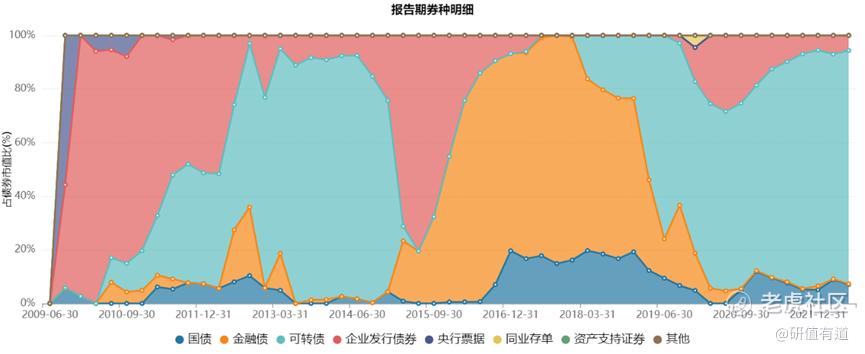

翻看博时信用债的历史持仓,在固收资产方面保持了重配可转债的状态,这也形成了过钧经理的特点——为固收产品赋予“权益的灵魂”,积极利用各种大类资产创造收益,尤其擅长可转债。

从今年基金季报披露的数据来看,近年来,可转债在组合固收类资产的配置中,始终保持较高水平,以2022年中报为例,可转债的占比高达87.03%。(数据来源:2022年基金中报,截至2022.8.31。)

那什么是可转债呢?这是一种既具备股票属性,又具备债券属性的固收类资产,这是因为,可转债具有债券支撑,并在一定程度上获得了“安全垫”,在判断有误的情况下,犯错成本相对较低;同时,可转债也可以看成股票看涨期权,标的股价波动性越大,看涨期权的价值越高,因此优质的可转债可为组合带来更高收益。这也为投资者们,在短期内难以判断市场绝对底部时,提供了一种解决思路。

正是基于对各类债券特性的精准把握,过钧经理会在可转债出现机会的时候,大比例增配可转债,而在可转债风险增加的时候,转而配置更为稳健的债券品种。

举例来说:在2015年时,利率债和信用债之间的利差一度达到历史的极低值,过钧因此大比率减持了可转债资产,并在收益率高点的位置,逐步加大超长期利率债的配置,自2015年到2017年,组合中可转债的仓位配置几乎为零,在2016年债券收益率不断下行的趋势下,博时信用债仍在当年获得了正收益。直到2019年开始,组合才逐步增持可转债资产,进一步增强组合的收益弹性。

3、成长价值股的左侧力量

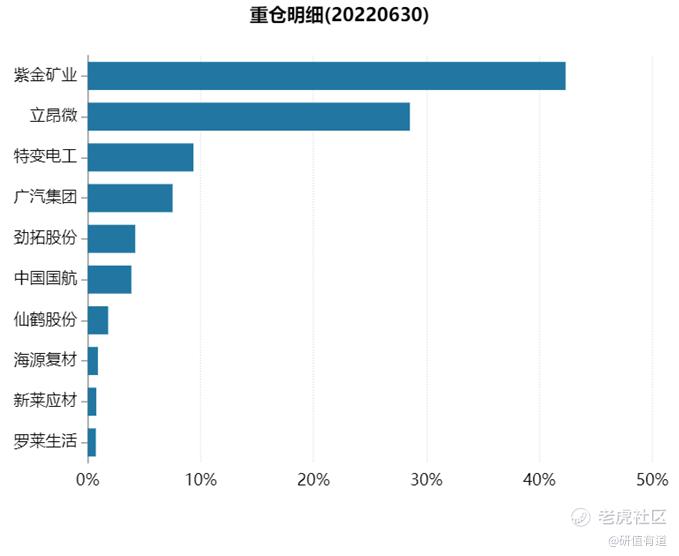

从博时信用债券的权益持仓来看,过钧更加偏好低估值、高性价比的股票,尤其是低市盈率、高股息率的标的,并进行中长期的持有。

这种配置策略,确实让组合在剧烈震动的牛熊转换行情中,可以得到较好的回撤控制。以博时信用债在2015~2017年期间的历史持仓为例,在创业板、互联网等小盘股经历疯狂上涨之后,过钧敏锐地捕捉到短期风险的积聚,开始布局价值成长类的蓝筹股,比如当时的银行、汽车、家电等板块,所以,在当年市场接连熔断的背景下,组合的整体回撤仍然是相对可控的,并为组合带来了明显的超额收益。

当然,组合在股票配置方面也保持着不断迭代的投资思路,从近期披露的重仓股结构来看,还新出现了不少如光伏、半导体、有色等具备较高成长性的标的。站在当下的位置,过钧二季度对于成长股和资源股的增持判断,相当具有前瞻性。

在中报展望中,过钧经理也给出了关于后市的看法。他认为,今年下半年,随着疫情后经济的不断修复和政策的持续友好,宏观经济有望走出二季度的低估,财政政策将接棒货币政策引领经济企稳回升,在这样的环境下,总体有望利好风险资产的表现。

一枚彩蛋

复盘博时信用债的历史表现,就如同回溯过去十几年间,基金经理在资本市场的大风大浪中,不断穿越震荡、扬帆前行。可以预见,未来资本市场中的风浪并不会停歇,过钧掌舵的航行道路也将愈变愈宽广,而搭乘这艘巨轮的我们,不必再一头扎进股海苦苦挣扎,反而可以开始享受真正的生活。

博时基金倡导的“轻投资”,正是为了让大家在投资中更轻松、更愉快,让投资轻一点,让积累多一点。

过钧的下一支基金——博时恒耀即将发售,同样是偏债混合类(股债2:8)的产品,穿越20年牛熊的老将,再一次轻装上阵,只为给大家带来更好的投资体验。

-END-

风险提示:基金的过往业绩及其净值高低并不预示其未来业绩表现,基民应当认真阅读《基金合同》《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,根据自身风险承受能力购买基金。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Richard康·2022-09-28[微笑]点赞举报

- 小毛毛球·2022-09-28强点赞举报

- 阿龙啊·2022-09-28好的点赞举报

- Fight_123·2022-09-28好点赞举报