香港股灾启示录:格局可以再大些

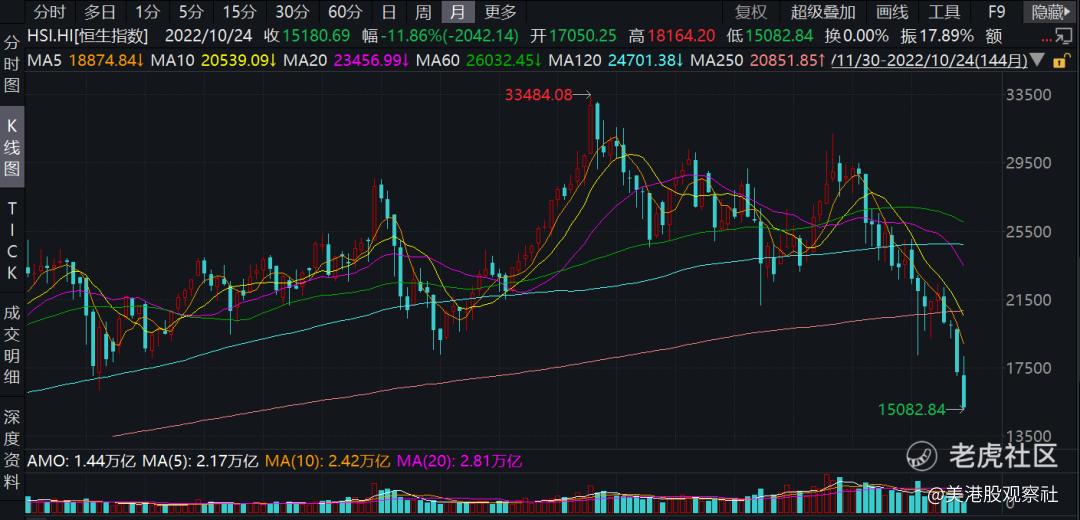

最近,港股持续下跌,很多投资者都已经“无力吐槽”了。从2021年2月的最高点算下来,恒生指数已经下跌了50%,而且现在也依然没有止跌的迹象。可以说,港股已经妥妥进入了股灾阶段。这个时候,我们就需要跳出每日、每周的行情波动,讲讲格局了。我们不妨复盘历史上的香港股灾,看看能不能找到穿越熊市的诀窍。

这里,我们忽略小的波动,把恒生指数跌幅超过30%的时间段看做是股灾,同时因为港股跟美股有非常大的关联度,我们也统计了美股(标普500)在同期的表现。

从1973年开始,不算当前这次,香港一共经历了9次股灾。其中,第一次股灾最为剧烈,跌幅居然达到了90%,来了个脚踝斩,是港股最惨烈的股灾。后面还有4次的跌幅超过50%,1次接近50%,还有三次股灾比较温和,跌幅在30%到40%之间。而且有意思的是,在这三次比较温和的股灾里面,美股都比较强势,在剩下的6次大跌中,有5次美股都同步发生了大跌。

1973年3月是香港股灾的起点,同时也是香港牛市最疯狂的时间。这个时期的香港市场还非常不成熟,投机的氛围非常严重,恒生指数从1969年11月的150点飙升到了1775点,上涨了10倍多。这三年多的牛市也让资本家和股民陷入了癫狂,在当时最大规模的并购战中,英资置地以两股面值五元现金,交换牛奶股东手上一股面值七元五角的股份,与牛奶公司主席周锡年抢夺牛奶公司的控制权。华洋大战引发股民的疯狂炒作,置地和牛奶公司的股价也一飞冲天,这就是当时出名的“置地饮牛奶”事件。在股票投机最火热的时候,香港政府还派出了消防员用消防条例禁止股民进入华人行买卖股票,想要冷却股市热度。

但是,真正让股民冷却的是恐慌的情绪。1973年3月,市场出现了假冒的合和实业股票,引发了抛售潮,同时香港税务局也计划就买卖股票收益征收资本利得税,港股市场由此转入股灾时刻。3月到4月,两个月的时间,港股就下跌了55%。

美国加息和第一次石油危机又加重了这次下跌。从1973年初,为了抑制通胀,美联储开始加息,而当时港元刚跟英镑脱钩,改成了跟美元挂钩,美国加息导致了香港资本外流。等到了1973年10月,第四次中东战争爆发,OPEC宣布石油禁运,油价高涨,导致通胀也持续上涨,美联储只能持续加息,港股彻底熊下去了。

1973年股灾可以说是香港第一次,也是最惨烈的一次股灾,但是90%这么大的跌幅还是有些夸张。随着市场逐渐成熟,港股的跌幅就再也没有这么大了。

从1974年开始,港元开始实行自由浮动汇率制度,这个制度前两年运行的很顺利,但是在关键时刻却狠狠地坑了一把香港市场。1981年,中英关于香港归属的谈判陷入了僵局,引发了市场的担忧,资本开始外逃。不巧的是,美国刚好进入了高利率危机,美国的联邦基金利率高涨到了20%多,导致港元相对美元大幅贬值,加速了资本外流,引发了第二次股灾。

考虑到自由浮动汇率制度的“不靠谱”,从1983年10月开始,香港实行联系汇率制度,港币贬值风险下降,一直到今天,联系汇率制度成了维系香港国际金融中心的重要支柱。对于联系汇率制度之后的股灾,我们分两种情况看。

首先,美股、港股均大跌。

美股、港股均大跌的情况出现了三次,原因也非常具有一致性,也就是发生了全球性系统危机,1987年10月发生了黑色十月环球股灾,美国引领全球市场暴跌,2000年美联储加息刺破互联网泡沫,2008年,美国次贷危机更是众所周知的熊市“罪魁祸首”。这三次股灾想必大家都或多或少有所了解了,这里就不多说了。

第二,港股大跌,美股小跌、甚至上涨。

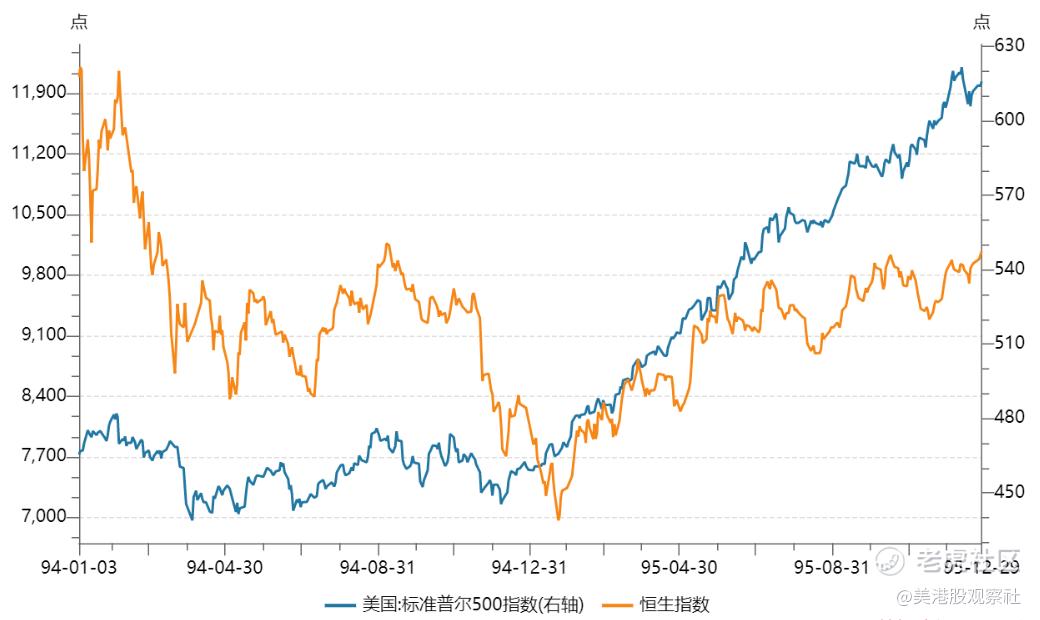

港股大跌,美股小跌、甚至上涨的情况出现了四次。1994年股灾中,美国处于加息周期,但是没有造成经济衰退,美股上涨了0.4%,而且港股比美股提前一个月下跌,跌幅也更大。联系汇率制度下,香港失去了货币政策自主权,被迫跟随美联储加息,导致资本外流。这是联系汇率制度第一次引发香港股灾。

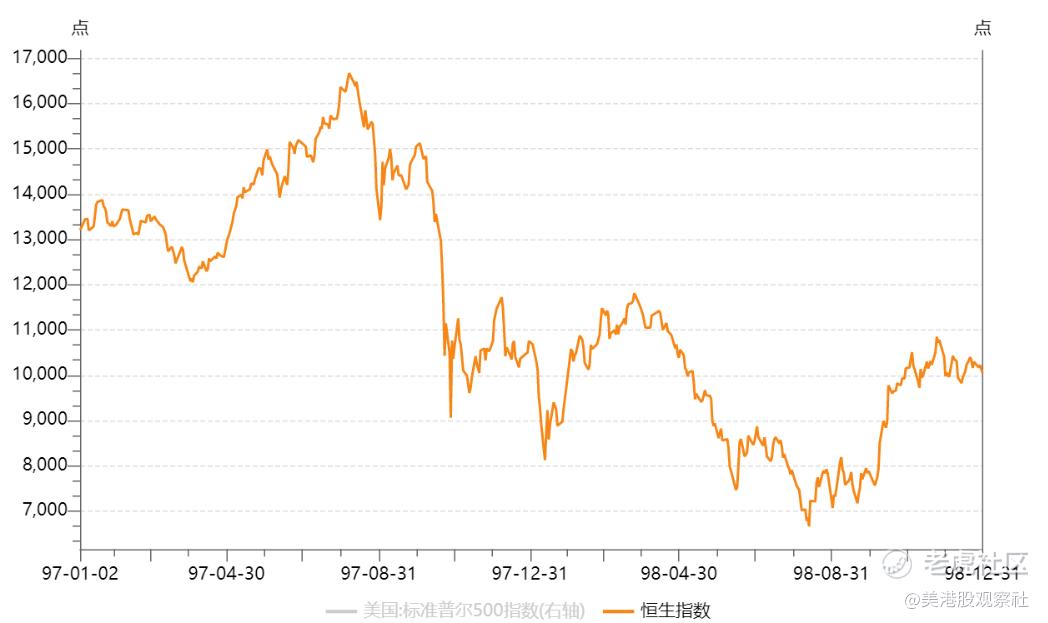

随后的1997年亚洲金融风暴中,香港市场遭到空头狙击,资本市场剧烈波动。亚洲金融风暴中,包括马来西亚、新加坡、日本和韩国在内的新兴市场遭到了国际金融大鳄的狙击,当地的货币遭遇了大幅贬值。香港的港元和联系汇率制度也成了空头的目标,不过,1997年香港刚刚回归,在背后祖国的支持下,香港打赢了这场狙击战,守住了联系汇率制度。可惜的是,香港股市依然经历了56%的跌幅。

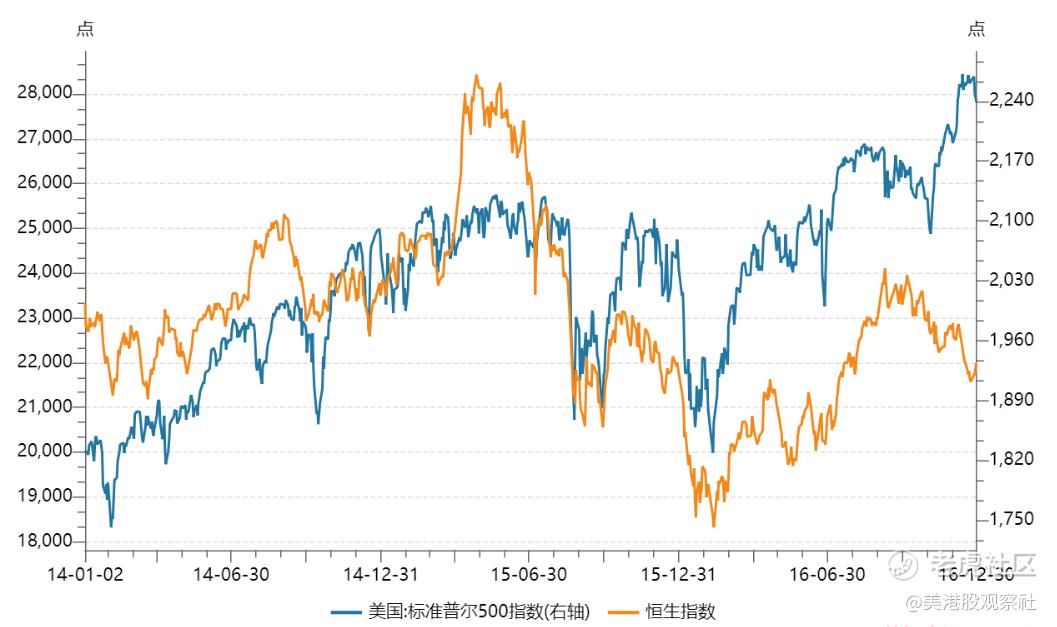

2015年的股灾中,美联储开启加息,不过港股从5月就开始调整,这跟A股2015年的股灾有关,美股从六月开始调整,而到12月美联储才正式加息。加息后美国经济依然表现很好,所以,美股在小幅回调之后迅速反弹,最大回撤只有15%。

2018年同样是处于美国的加息周期,美国经济也没有陷入衰退,所以美股反而上涨了。但是港股还是下跌了。更重要的是,2018年中美贸易战爆发,A股暴跌,港股也受到牵连。最近的这两次下跌中,都有A股的影子。港股跟A股的关联度越来越高了。

总结一下,对于香港的历次股灾,全球性或是区域性金融危机都会引发香港股灾,而在香港的历次股灾中,我们也可以频繁看到美联储加息的影子。这跟香港的联系汇率制度有关,美联储加息,香港也要被迫跟随,对经济不利,同时香港作为金融自由港,美联储加息也会带动资金外流。

我们可以看下美联储历次加息时美股和港股的表现。1994年以来,美联储共进行了四次加息,分别是1994年2月、1999年6月、2004年6月以及2015年12月,在加息预期之前以及加息的短期时间内,港股都会发生下跌,同期美股也会下跌,但是更为强势。其中,只有2004年没有引发股灾,在这次加息中,美股跌了3.6%,最大回撤9%,港股跌了7.6%,最大回撤22%,跌幅还是比较小的,而且当时在美国强劲的经济支撑下,美股正处于2003年开始的牛市中,股市非常强势。

对于当前的股灾,香港股市面临的环境还是比较复杂的,美联储在今年三月份开启了激进加息,而且短期内不会停止,明年美国还可能迎来衰退,有可能引发又一次的金融危机。同时,香港还面临着中美矛盾、互联网收缩、房债危机等多重风险。可以说,香港这次的股灾有着以往历次股灾中都有的因素,港股还有进一步下跌的可能。

但是,正如香港的历次股灾那样,即使下跌90%,港股仍然会再次起飞。只要香港有大陆的支持,只要香港的国际金融中心地位不变,香港股市在资本的眼中就依然不可或缺。当美联储结束加息,再次宽松之后,港股就会再次迎来新的春天,我们不妨等着抄底。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看