股价稳如狗,我该怎么赚钱?

大家对待股票、基金、房产等诸多资产价格的态度就是,害怕它不动,更害怕它瞎动!

它瞎动,特别是一路狂跌,你肯定是受不了的;

但是它不动,稳如老狗,你肯定又觉得,这我该咋赚钱?

咱们今天就聊聊这个问题:股价稳如狗,我该怎么赚钱?

假设你对市场的方向有一定的预判,你觉得市场在某段时间内依旧稳如老狗,那么我们就可以同时卖相同到期日的一张平价 call 和一张平价 put。

如果股价变化不大,这种方法就能盈利,但是要是暴涨暴跌则会带来巨额亏损。

这种做法就叫做Short straddle。

01 什么是straddle

Straddle即跨式期权,也叫马鞍式期权、骑墙组合,是指以相同的执行价格(strike)同时买进或卖出同时到期(expiration)的看涨和看跌期权。

Straddle属于混合或者组合期权策略(combination option strategy)的一种,和简单的看涨、看跌期权策略相比,组合期权是由简单的看涨、看跌期权作基础,进行不同的组合。组合期权和简单期权的底层资产(underlying asset)是同一个,都是某一支股票。

Straddle可以有两种做法:long straddle(做多跨式期权)和上文讲的Short straddle(做空跨式期权)。

而Payoff就是期权到期以后,这个合约给你的带来的收益或者损失,和底层资产价格(也就是股价)的关系。

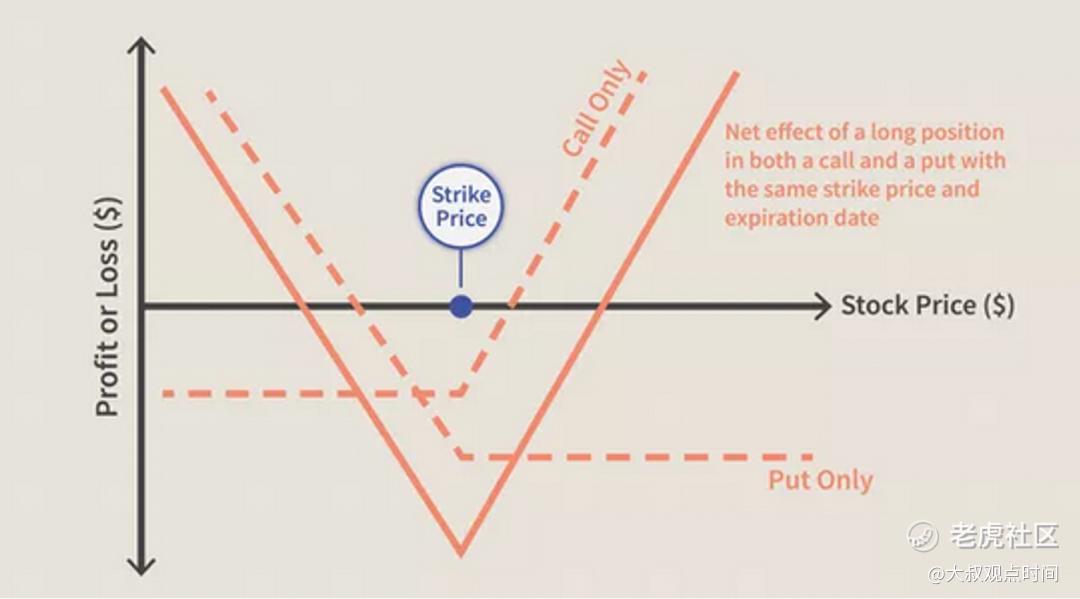

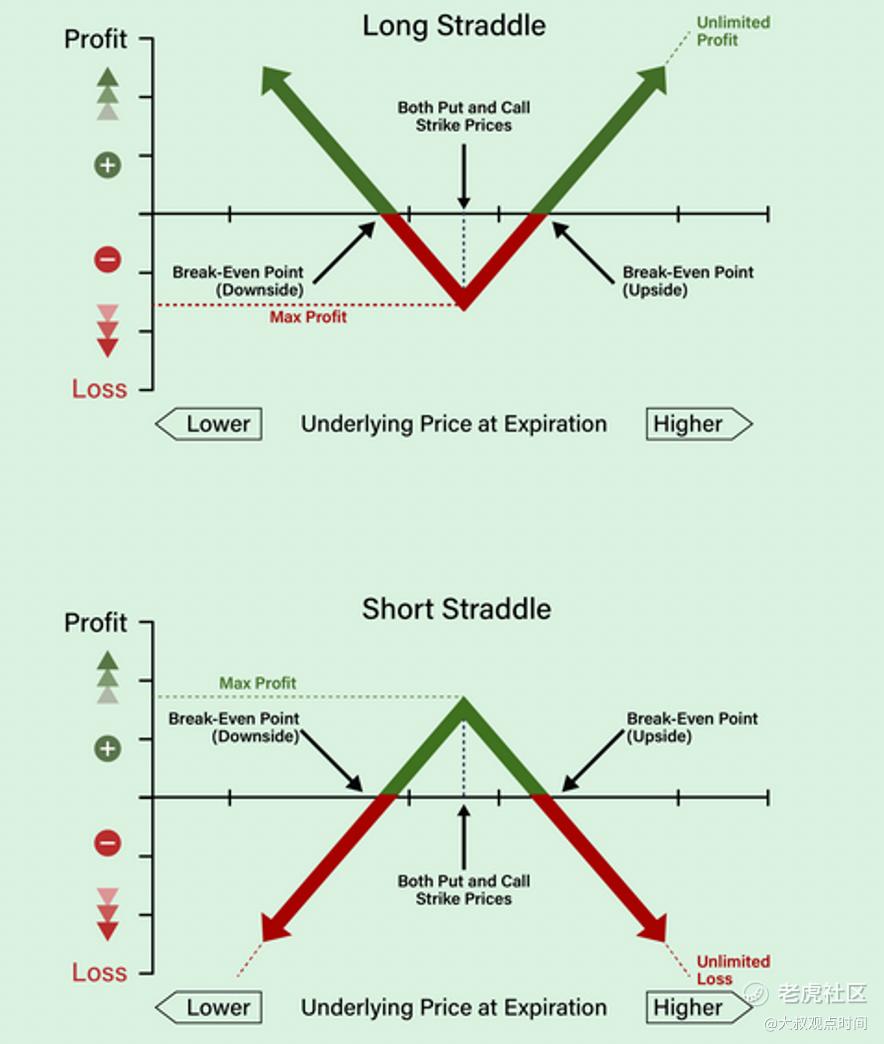

我们先来看看long straddle(做多跨式期权)的payoff。到期日的那天,如果股价在离strike距离较近的一个区间范围内,那么straddle就有不同程度的亏损,亏损程度取决于离strike的远近,越近亏损越大。如果股价超出了这个区间,那么straddle就开始盈利,盈利程度也取决于远近,越远盈利越大。

图上有两条虚线,一条代表买一个同样strike、同一个expiration的call(看涨期权),另一条代表买一个同样strike、同一个expiration的put(看跌期权)。Straddle就是由这两个期权相加的结果。

Call的左手边,也就是当股价跌破strike的时候,只会亏钱,可是亏的程度是固定的。

Put的右手边,也就是当股价涨过strike的时候,也只会亏钱,可是亏的程度也是固定的。

所以当股价下跌或者上涨时,call和put的payoff是不对称的。而Straddle的payoff是对称的,而且两边都是斜线,股价越偏离strike,straddle的payoff就盈利越高。

Short straddle(做空跨式期权)的payoff和long straddle正好相反。股价原地不动的话,就盈利,股价离开strike越远,不管是涨还是跌,都亏。

当你预期某支股票很快会出现波动时,可以做多跨式期权(long straddle)。

这种波动指在交易区间外大幅波动,不管股价会走高还是走低,straddle都能给出很好的回报。

02怎么做多跨式期权呢?

投资者同时买入到期日和执行价格相同的平价(at-the-money)看涨期权和平价看跌期权,就执行了long straddle。

本质上来说,你支付了买看涨和看跌期权的期权费,换取了大波动带来的收益。

我们来举个例子:

假如,apple造车成功了,即将上市,这个事情将会增加apple股价的波动性,如果你看好apple car,那么你可以做long straddle。

如果apple car推出后,真的大受欢迎,那么就能从股价大幅波动中获利。

同理,如果公司发季报或者收购公告,一般情况下也会增加股价的波动性,那么在这些这些新闻事件发生之前,就该long straddle。这样做的目的就是是当事件真的发生后,可以从股价的大幅波动中获利, 一个小的价格变动通常不足以让你从long straddle中获利。

如何计算breakeven point(盈亏平衡点)?

Breakeven point是计算股价必须上涨或下跌多少才能在跨式交易中获利,将期权费用的总成本除以执行价格就是breakeven point。例如,如果总成本为 10 美元,而执行价格为 100 美元,那breakeven point等于10 美元除以 100 美元,即 10%。股价必须从 100 美元的执行价格上涨或下跌超过 10%,你才能获利。

相反,当你预期这支股票不会出现大波动,就可以做空跨式期权(short straddle),静等期权到期实现收益。本质上来说,你承受了大波动带来的潜在亏损,换取了没波动带来的收益,这种收益来自于卖看涨和看跌期权的期权费。

03 Straddle的好处和风险

Long straddle的好处:

1. 亏损有限,最多就是买call和put的钱打了水漂。

2. 盈利无限,只要股价有了大波动,你都可能赚很多钱。

3. 不需要判断方向,不管往上还是往下波动,你都能盈利。

Long straddle的风险:

1. 因为股价大概率不会偏离现在的价位(或者说strike,at-the-money),特别是短期内波动不大,所以大概率要亏损掉期权费,就像买了彩票一样。

2. 这个straddle是平价期权,即at-the-money,put和call的strikes都和现在的股价是一样的。这种平价期权的期权费是较贵的,比价外期权(out-of-the-money)要贵。我们以后再聊另外一种更便宜的策略long strangle,它的call和put strikes不一样,而且离开现在的股价有距离,所以premium就更便宜。

Short straddle的好处和风险正好和long straddle相反。

04 大叔观点时间:

我们认为:世界上没有最好或者最差的期权策略,只有适合还是不适合你的期权策略。总有一款组合期权策略可以让你表达出自己特有的观点、对股价走势的推测。

如果你不知道股价的方向,可是判断未来一定会有巨大的波动,那就适合采用long straddle,押注期权费用,去博两头;

如果你判断股价不会有大波动,那就采用short straddle,你要的仅仅是期权费,不希望股价短期内的大波动。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 灯塔国02·2022-09-13之前觉得大叔只会股票,是我肤浅了,看轻了老师点赞举报

- 先救我她有对象·2022-09-13都说期权是金融衍生品上面的明珠点赞举报

- 以肉克刚·2022-09-13要不要给个例子或者可以操作的标的?点赞举报

- 迪士尼迪斯尼·2022-09-13一个只会单腿期权 的人很喜欢你的贴子点赞举报

- 丹尼尔加·2022-09-13还有这花式 的操作,说的我都有点心动了点赞举报

- 银河小铁骑00·2022-09-13当年巴菲特抄底可口可乐是不是用的是期权?点赞举报

- 福斯特09·2022-09-13好好的学习一下跨式期权,回头来跟老师掰掰手腕点赞举报

- 思冬·2022-09-15阅点赞举报

- 追每个希望·2022-09-16哈哈哈点赞举报

- onekenone·2022-09-16hh点赞举报

- GoldenMonkey·2022-09-14阅点赞举报

- 四个四重奏·2022-09-14阅点赞举报

- 朱耀尉·2022-09-14好点赞举报

- lengyue26·2022-09-14阅点赞举报

- Bigbenben·2022-09-131点赞举报