期权感悟14:不会暴涨,期权策略是啥?bear spread

投资是认知的变现,体现我们对未来的洞察,行业趋势的变化。

传统正股交易,需要得到的认知场景是:目前股价大幅低于价值,未来会显著上涨,做多;或者是 目前股价大幅高于价值,未来会显著下降,做空。

但实际中,更多能遇到的认知场景是:目前股价还凑合,我觉得不至于暴跌,但正股做多也比较鸡肋,这个对应期权sell put 或者bull spread场景。

也会经常遇到的一个场景是:目前股价还凑合,短期波动,涨点跌点都很正常,但大概率不至于暴涨。这个场景如果只做正股投资,是个无效的认知,无法变现。

但期权厉害的地方就是:期权拥有更强的表达能力,能够表达帮助更多的认知场景变现。

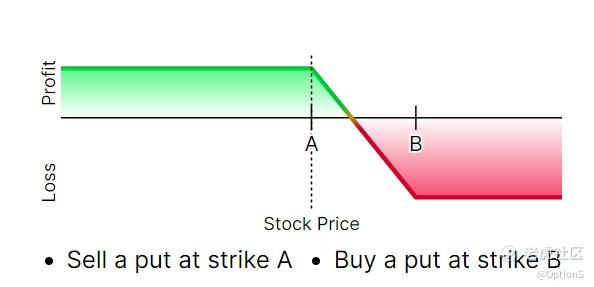

不会暴涨,对应的期权策略是:bear spread,实操中可以用bear call spread 或者bear put spread来实现。

先看一个$阿里巴巴(BABA)$ 的例子:

摘自8月17日 阿里巴巴 期权页面 - 左下方 大单异动。可以看到同一时间,正好有相同数量的巨量baba put 期权成交。

这里大家可以推测下,这个机构或者大散户,具体期权操作是什么?

我的推测是:bear put spread。

他的操作是:sell 180 put 90.85成交,buy 190 put 99.8成交,构成bear put spread。

如果23年1月baba 股价 <= 180,则收益 = 10+90.85 - 99.8 = 1.05,盈亏平衡点是181.05。

89.15 90.2 成交时baba正股价格是90.54,这个spread实际赚了 两个put的时间价值的差额,180的put 时间价值大,190的put时间价值小。

他赌的是baba不会在一个季度时间内暴涨翻倍,即使赌错了,比如暴涨10倍,亏损也是有限的。

1、他为什么选择暴跌的日子下单,是因为暴跌的日子,两者更容易拉开差距,因为暴跌的日子,iv可能更高一点,这个策略要多赚点,需要180的那个put时间价值尽可能高。

2、至于A和B点的选择,则是A越高,安全性好,只要不暴涨到A和B之间的某个盈亏平衡点都是赚钱的。但是A越高,时间价值差额越小,成功后的收益越少。

bear spread显著好过裸sell call:

1. sell 180的baba call 也才0.56,这个1.05收益更多。

2. 裸sell call需要消耗更多保证金,且保证金消耗不稳定,随着股价上升,急剧上升,而spread保证金是可控的。

3. 裸sell call的downside更惨,万一暴涨10倍,裸sell call亏损无上限。

再举一个例子,昨天文章:【周数据】Tesla蔚小理8月第三周保险数以及交易想法

里面提到了蔚小理8月数据非常一般。很容易有的判断是:$理想汽车(LI)$ 在L9 销量数据落实,L8信息出来前应该不至于暴涨,这样的认知匹配的期权场景就是bear spread。

提醒:这类spread操作更适合大票,小票容易大幅波动,股价上下几倍挺正常。数百亿美金甚至千亿美金的大市值公司期权流动性更好,也更适合这类操作。

你能想到什么大市值公司适合bear spread吗?欢迎评论。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

行业洞察,敏感度很重要