推特可能是最适合做空波动性的标的

在$特斯拉(TSLA)$ 即将拆股的时候,Elon Musk迎来了好消息:

美东时间8月23日周二,多家媒体披露,社交平台推特$Twitter(TWTR)$ 的前安全主管、由传奇黑客转为网络安全专家的Peiter Zatko向美国证券交易委员会(SEC)、联邦贸易委员会(FTC)和司法部提交了举报信,他指控推特在隐私、安全和内容审核方面存在严重的、令人震惊的缺陷。

对推特来说,

利空:不管这位Peiter是不是Musk的线人,还是因为崇拜Musk而自觉成为证人,反正对Twitter的影响是挺大的。毕竟,整个推特连管理层都迫不及待卖出去,摆烂程度可想而知。因此收购案的解决,虽然对Twitter很重要,但一时半会儿解决不了,也打不成共识。

利好:推特的业绩基本盘还在,而眼下又要迎来中期选举,显然就是各方势力角逐的重要场所,所以即便摆烂,业绩不会太差。

基于这两个基础,我觉得推特是比较适合做空波动性的。

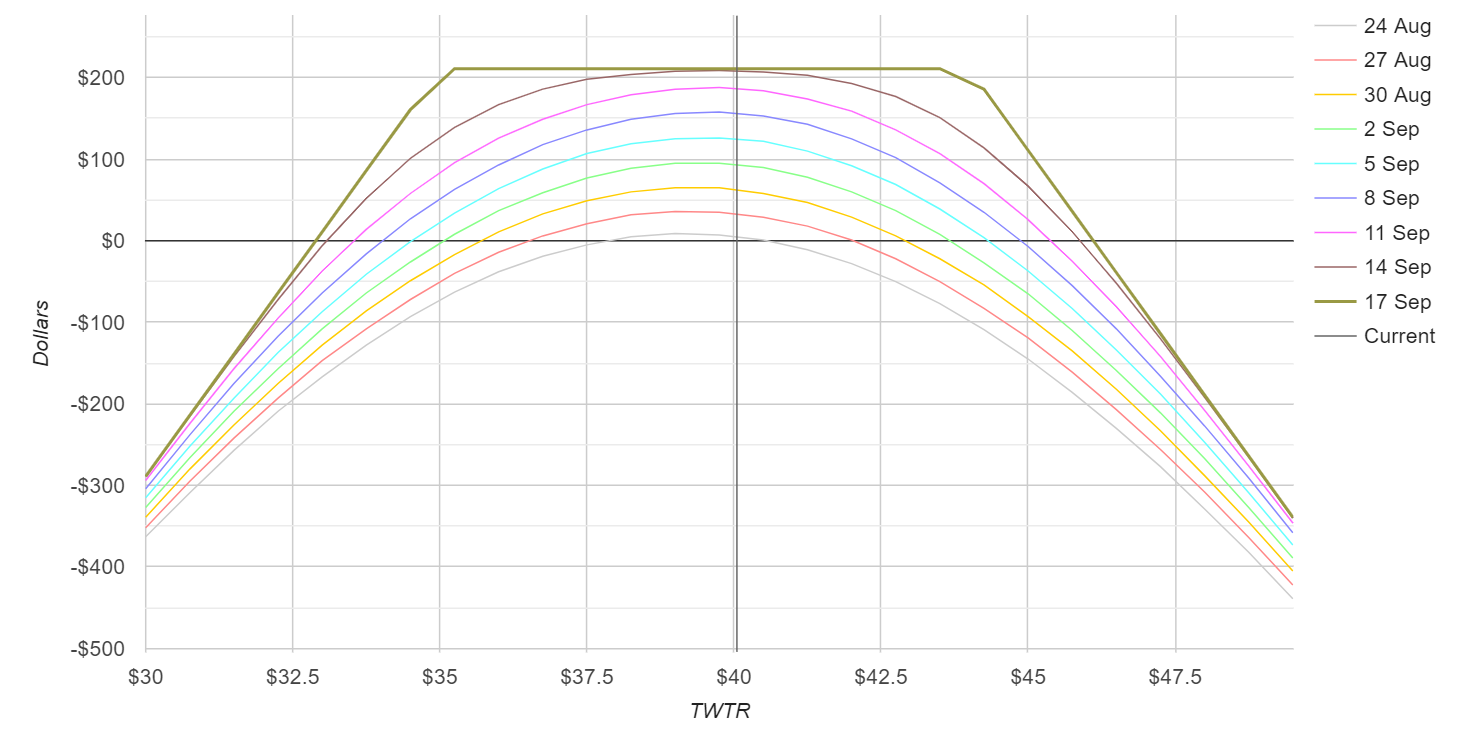

一、反向宽跨式期权(Strangle)

即,同时卖出CALL和PUT。

年初以来,TWTR的价格在30-50之间波动,因为有收购案的影响,股价也并不跟随大盘。

那在选择宽跨式的行权价时,可以考虑35美元的PUT和44美元的CALL。我们以9月16日到期的月权为例。

卖出:$TWTR 20220916 44.0 CALL$;同时卖出:$TWTR 20220916 35.0 PUT$

单个组合最大收益211美元,盈亏平衡点是46.11美元和32.89美元,也就是只要大于32.89美元或者小于46.11美元就能盈利,盈利概率71%。

当然,如果不想把风险放至无限大(即无限上涨),可以考虑铁鹰策略(Iron Condor)

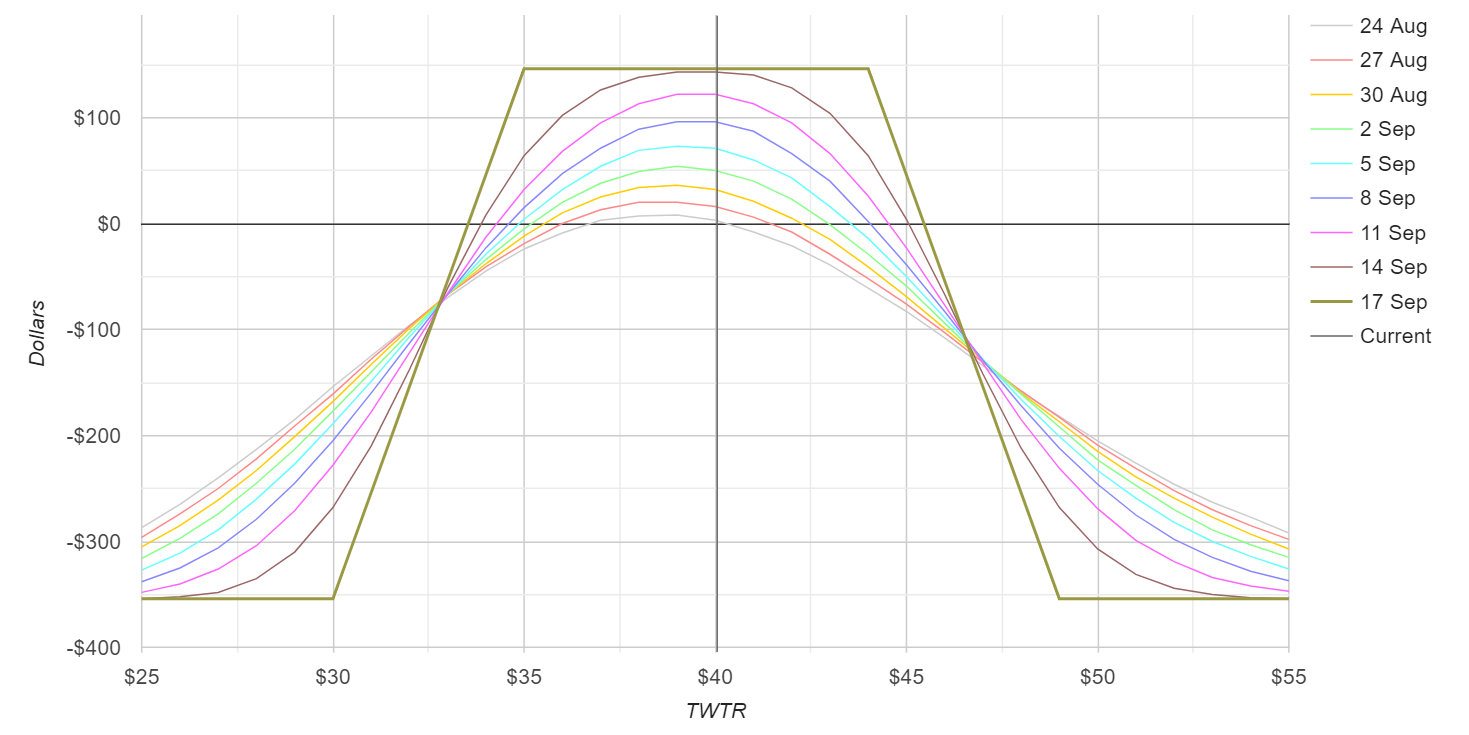

二、铁鹰策略(Iron Condor)

其实很简单,就是在上述反向宽跨式期权的前提下,再买回保护性的PUT和CALL。

比如,CALL侧,在卖出44美元的CALL的同时,买回49美元的CALL,在PUT侧,卖出35美元的PUT的同时,买回30美元的PT。

买入:$TWTR20220916 49.0 CALL$ 卖出:$TWTR20220916 44.0 CALL$

买入:$TWTR20220916 30.0 PUT$ 卖出:$TWTR 20220916 35.0 PUT$

盈利缩小至146美元,最大的亏损354美元。盈亏平衡点是45.46美元和33.54美元。

Happy Trading!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- bleakVtea·2022-09-27关键是如何判断走势,其次再用对期权策略控制风险扩大收益点赞举报

- 豆腐王中王·2022-08-25反向宽跨式期权(Strangle),我收下了,谢谢点赞举报

- 豆腐王中王·2022-08-25不敢碰期权,但是这不妨碍我对大佬水平的欣赏点赞举报

- 丹尼尔加·2022-08-25马斯克这个戏精,前两天不是抛售股票说要收购,咋又有变化点赞举报

- 福斯特09·2022-08-25比较喜欢你的铁鹰策略(Iron Condor),学习一下点赞举报

- 弹力绳22·2022-08-25之前马斯克和推特看着像是宫斗,现在看着有点像007点赞举报

- 银河小铁骑00·2022-08-25推特的业绩基本盘还在,抄底正股是不是也可以?点赞举报

- ALIES·2022-08-25😗点赞举报

- 无提提提·2022-08-25哇点赞举报

- 北正峰·2022-08-25好东西点赞举报