美股 这家银行别抄底,浮亏比硅谷银行高100亿!衰退才能结束

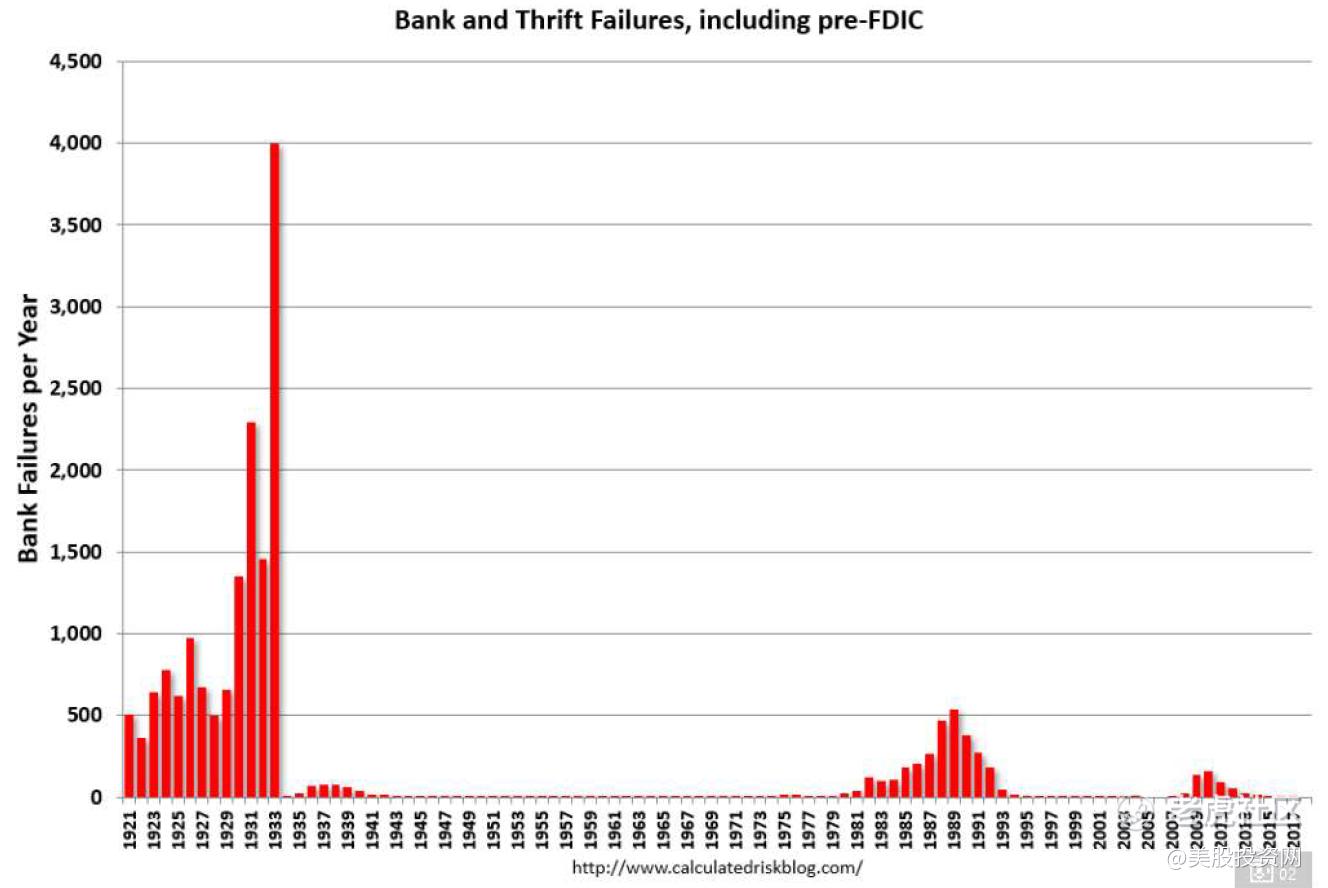

历史上银行业总是与危机相生相伴,自1920年以来美国银行和储蓄业经历了多轮倒闭周期,”大萧条”期间倒闭的银行超过9000家,此后的储货危机和金融危机伴随着大规模的银行倒闭;

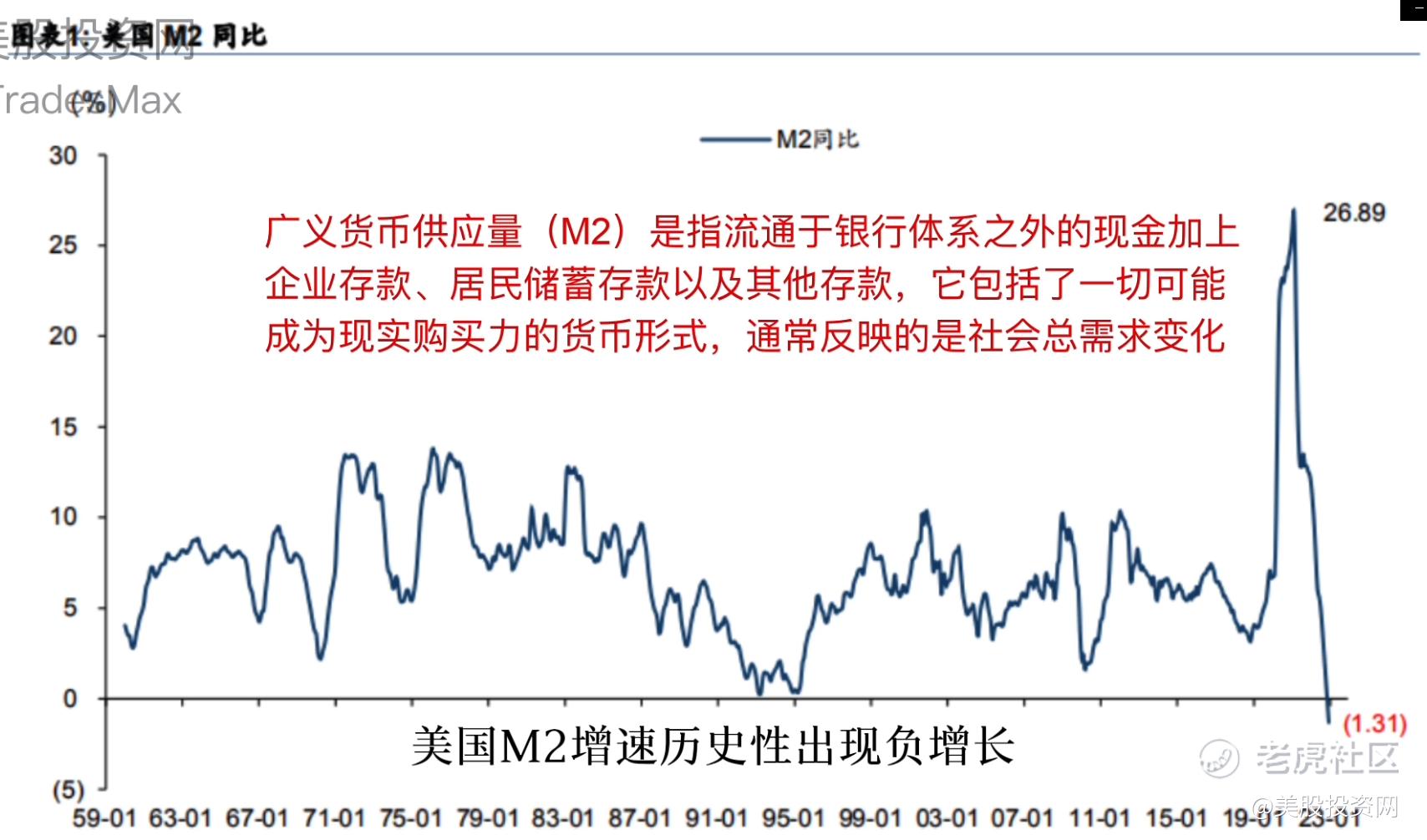

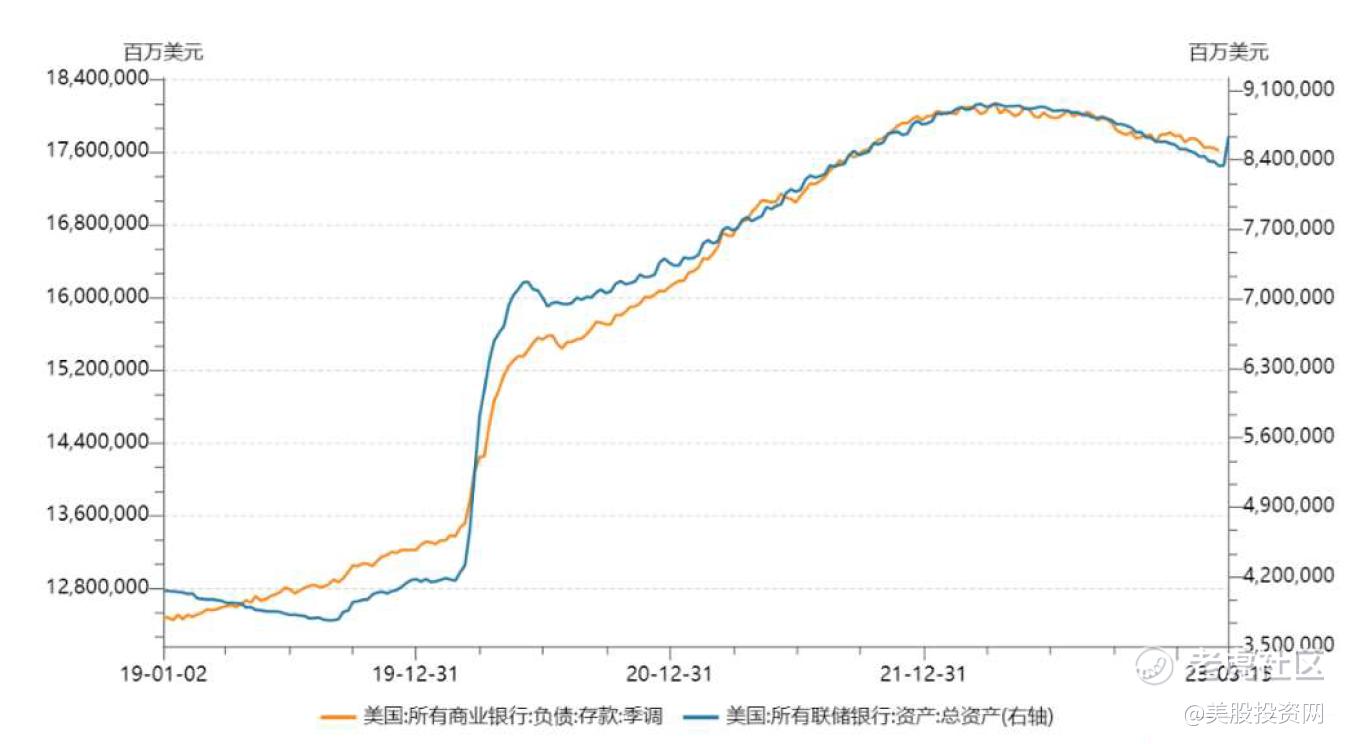

疫情之后,美联储和财政部共同创造了宽松盛宴,但最新数据显示,美国M2增速历史性出现负增长,同时美国信货增速也开始出现放缓的迹象;

流动性收紧的情况下,银行主动收紧信货供给,从而对居民消费和企业投资构成影响,前美联储主席伯南克和耶伦都曾表态银行系统失灵是经济下行风险的重要来源;

市场担忧硅谷银行倒闭除了引发恐慌情绪在区域性银行蔓延,还有可能进一步向地产等市场扩散,从而导致美国经济快速进入衰退。从历史看几乎每一次银行信货的下降都伴随着经济危机。

Silvergate、SVB和Signature和三家银行相继倒下后,银行业的恐慌情绪还在持续蔓延,现在处于震中的是第一共和银行。

在美国银行、花旗集团、摩根大通和富国银行等11家银行共同宣布向第一共和银行共计存入300亿美元无保险存款后,第一共和银行股价反弹昙花一现!投资者十分担心银行业的动荡会将全球经济拖入衰退的泥沼。

自1920年以来美国银行和储蓄业经历了多轮倒闭周期。在1929-1933 年〞大萧条〞期间停业或倒闭的银行就超过9000家,为了应对金融恐慌和银行挤兑,FDIC应运而生。 $嘉信理财(SCHW)$

FDIC成立之后,80年代未和90年代初美国储货危机又爆发了大规模银行倒闭。根据FDIC统计,储贷危机期间破产的机构超过2900家,对应总资产约9200亿美元,占期间年均GDP的19%左右。

2008年金融危机期间400余家银行倒闭,对应总资产超过6000亿美元。

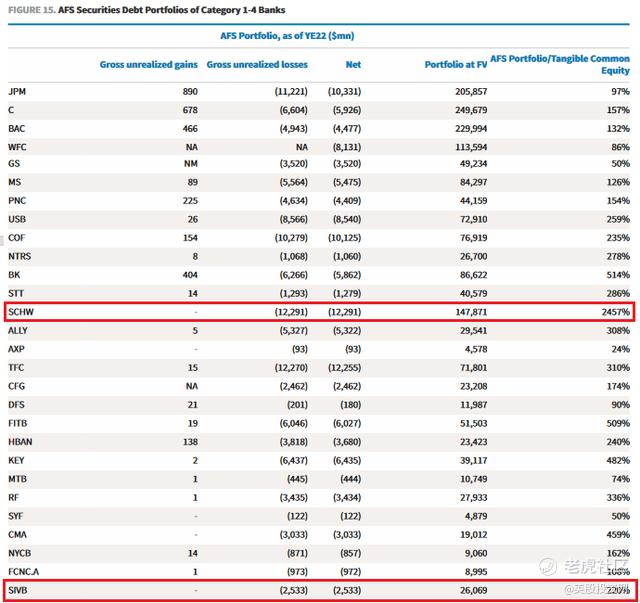

我们发现嘉信理财和硅谷银行很相像,浮亏比SVB多100亿!

归根到底,“债券浮亏”和“不稳定存款”已经成为了银行业的罪魁祸首。而美国第八大银行——嘉信理财同样站在了悬崖边上。

硅谷银行风波的背后,是坐拥十万亿级别的国债和高等级抵押债的银行资产。这是个比次级房贷更令人敬畏的市场。一旦这些隐藏在水下债券头寸迎来清算,你会发现,整个银行体系会比想象的更为脆弱。

浮亏能亏掉两个自己?

SVB确实是一个异类。它特别的经营模式和资产结构在于,资产端:大规模投资长期债券且隐藏了巨额浮亏。负债端:客户集中度极高且依赖不稳定存款。因而在SVB带来的风暴中,“大规模债券浮亏”和 “不稳定存款”成为了引起破产的根本原因。

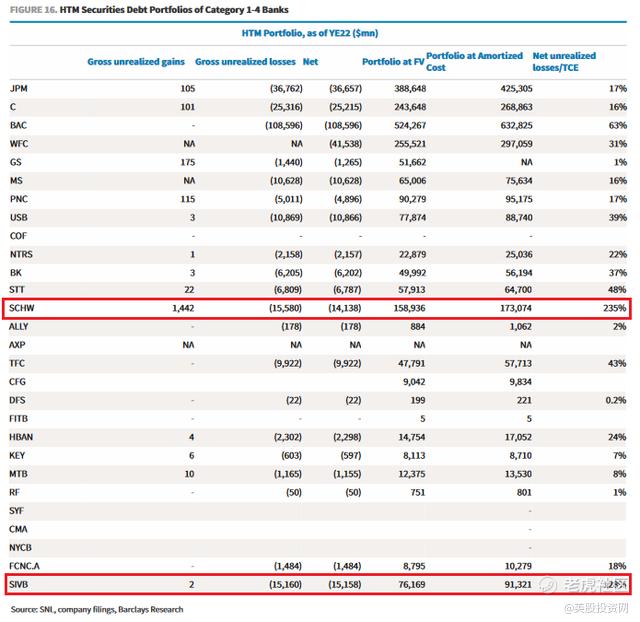

而在巴克莱最新的银行资产负债风险筛选中,嘉信理财它持有的可出售金融资产(AFS)规模是有形股本的24倍,比SVB大十倍,浮亏比SVB高100亿。

而它持有到期金融资产(HTM)的浮亏达到了有形股本的2.35倍,比SVB翻一番。也就是说,如果把这些持有的资产抛掉,SVB亏掉了一个自己,那嘉信理财至少要亏掉两个自己。

说起来嘉信理财,就不得不提嘉信理财的创始人Charles Schwab。一个35岁的中年男人,离异,而且还持续创业失败,穷的是叮当响,只有6位数的负债,就这Charles Schwab还想在强手如林的金融界创业。想想都有点天方夜谭。

1973年春天,Schwab做出了人生中重要的选择,再次借钱收购原来合作伙伴的股权,把合资公司改造成独资公司,并用自己的名字加以命名,就这样嘉信理财诞生了。

虽然刚开始也是像无头苍蝇一样摸索了一阵,但很快Schwab明确了公司的定位,专注经纪业务,用最便宜最便捷的方法为那些有独立投资能力的个人投资者提供证券买卖服务。

而之所以选择这个业务,按照Schwab的说法,是因为他自己就热爱投资,但当时美国的证券经纪行业,不仅价格昂贵,更重要的是经纪人满嘴“故事”,根本不是站在客户角度来推荐股票,而是为了自己的佣金。对于他这种有独立投资能力的人,高效便捷、低价的交易服务就是唯一的诉求。

成立到现在50余年,已经从一个小型的折扣经纪商成长为全美最大的金融财富管理公司,资产总额5510亿,这相当于SVB的2.5倍,截至2022年底,其客户资产规模为7.05万亿美元,活跃的经纪账户为3380万个。

嘉信理财的异常还在于它是一家几乎混业银行的券商。因此相比银行整体50%信贷+25%证券的资产结构,嘉信则有60%的资产投资于证券组合。

持有证券原本被认为是支持银行流动性的一种方式。但随着利率的飙升,持有证券反而变成了关键的风险点。

巴克莱表示,银行持有的HTM证券未实现亏损总额超过6000亿美元。而嘉信理财的风险也就自然而然的要比银行平均值高接近3倍。

嘉信理财的转移术

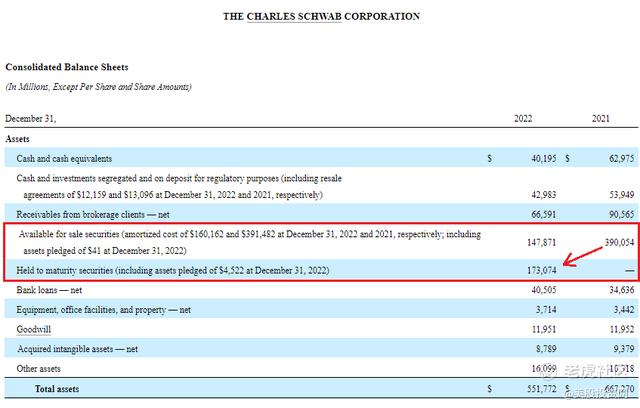

为了掩盖和消化这些未实现亏损,嘉信理财在去年年报中做了两大转移。首先是将1730亿美元AFS转移到了HTM;其次是提取了包括可售证券未实现亏损在内的累计其他综合收益(AOCI)226亿美元。

这里首先涉及到可供出售金融资产(AFS)和持有到期金融资产(HTM)的账面差别。银行可以将持有的证券按照AFS或HTM计入资产负债表。这一指定由银行自行决定,但大有差别。

AFS证券受市场价格约束,市价浮动盈亏将通过累计其他综合收益(AOCI)直接增加或减少净资本。但未实现HTM证券的市值变化则不会反映在任何银行的资产负债表或资本比率中。

因此为了减少未实现亏损对净资本的影响,不少银行去年开始都将部分证券投资组合从AFS重新分类到HTM,从而管理这一风险。嘉信理财也是如此,将大约1730亿AFS移到了HTM。

而根据巴克莱的计算,嘉信理财在HTM中的浮动亏损,足够亏掉两个自己(HTM Net unrealized losses/TCE=235%)。但实际上这是建立在嘉信理财的超额计提AOCI上。

根据嘉信理财去年年报,其提取了包括可售证券未实现亏损在内的累计其他综合收益(AOCI)226亿美元(银行子公司层面约196亿美元)。

从年底AFS和HTM 的浮亏来看,AFS约123亿美元,HTM约141亿美元,合计264亿美元。AOCI本应只包括AFS的浮亏,226亿显然已经包含了某些转移时点前HTM的浮亏。因而实际HTM净浮亏/TCE应该在63.5%左右,而非235%。(TCE作为资本金的一个指标,衡量普通股东的权益保护)。

也就是说如果不转移到AFS,嘉信理财虽然不至于亏掉两个自己,但账面浮亏大约也要占到六成以上普通股本,不知道对此,以普通股东为主的证券市场会怎么想。当然这还只是截止到2022年年底的数据。

存款端真的可靠么?

对于依然隐藏了的38亿浮亏,嘉信相比SVB有两个好消息。一个是美联储新推出的250亿银行定期融资计划BTFP。另一个是嘉信的存款并不是高度集中且不稳定。

嘉信理财的主营是经纪和财富管理,存款来源更广泛,且考虑到金融交易结算,存款的粘性也更大,但是,“现金分流”速度可能会超过嘉信理财银行持有的到期资产的速度,同样给嘉信的负债端带来较大的压力。

飙升的利率促使投资者将现金转移到收益更高的账户,例如货币市场基金,这被称为“现金分流”。其已导致2022年第四季度约430亿美元从嘉信理财现金账户中转出。

2023年2月底,嘉信银行平台的生息现金存款,比2021年底下降了20%。而3月第一周以来,流入嘉信货币市场基金的资金平均每天有14亿美元。

当现金分流的速度超过嘉信理财银行持有的到期资产的速度(今年预计只有约320亿美元到期),为了将有被提取的资金量 存入货币市场账户,嘉信理财不得不以更高的成本借钱,这样持续下去,终将触及经纪业务的底线。瑞银预计,由于借贷成本增加,嘉信理财今年的收益比去年下滑20%。

此外另外一个坏消息

根据媒体数据统计,截至 3 月 15 日,嘉信理财客户在短短三天从其优质基金撤出88亿美元。为半年来最大的流出金额。

数据显示,客户从两只Schwab Value Advantage Money 基金 撤出资金,是至少六个月来最大的赎回额;截至3月15日,这两只基金的资产总额为1950亿美元。

银行体系比想象的更脆弱

资深研究员指出:美国银行系统的持有资产的市值比其账面价值所显示的实际上要低2万亿美元。所有银行持有的按市价计价的资产平均下跌了10%,排名最低的5个百分位数下跌了20%。有10%的银行存在比SVB更大的未确认损失,10%的银行资本低于SVB。

以所有美国银行为样本,即使只有半数未投保的储户决定提款,就有近190家银行面临对投保储户造成损害的潜在风险,有3000亿美元的投保存款面临风险。

总的来说,银行资产价值的下跌极大地增加了未投保储户挤兑银行的脆弱性。

这些隐藏在水下债券头寸终有一天将迎来解决。绝大多数银行想必永远也不会承认其债券投资组合的浮亏,因为它们觉得可以且只会持有债券直至到期。

这些资产不是垃圾,绝大多数是美国国债和高等级抵押债券。

研究人员还指出:在银行资产市值下降之前,所有美国银行的资本都是正数。然而,减记这些资产市值之后,累积总资产达11万亿美元的2,315家银行出现了负资本。银行持有资产价值的下降显著降低了银行资本质量,并增加了银行破产的风险。

从更深层次来看,长期的货币宽松已经将银行的证券资产市场打造成了十万亿级的庞然怪物,令人望而生畏。这一次美联储在48小时内就宣布了储户和流动性救助,“速度”大概是08年次贷危机后,管理层唯一吸取的教训。

也许这一次靠着流动性又拯救了市场,但问题是能救到什么时候?

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 考股学家·2023-03-20这一次不会是唯一一次 还会有下一次类似事件的发生2举报

- 点金圣手11·2023-03-20银行们都很岌岌可危啊 好好准备应对此次危机吧1举报

- 倪文珍·2023-03-21已阅点赞举报

- Allen moft·2023-03-21z点赞举报

- 龙之星辰·2023-03-2061举报

- 仲春·2023-03-20也阅点赞举报