美联储为何同时“缩表”又“扩表”?

美联储“扩表”了?

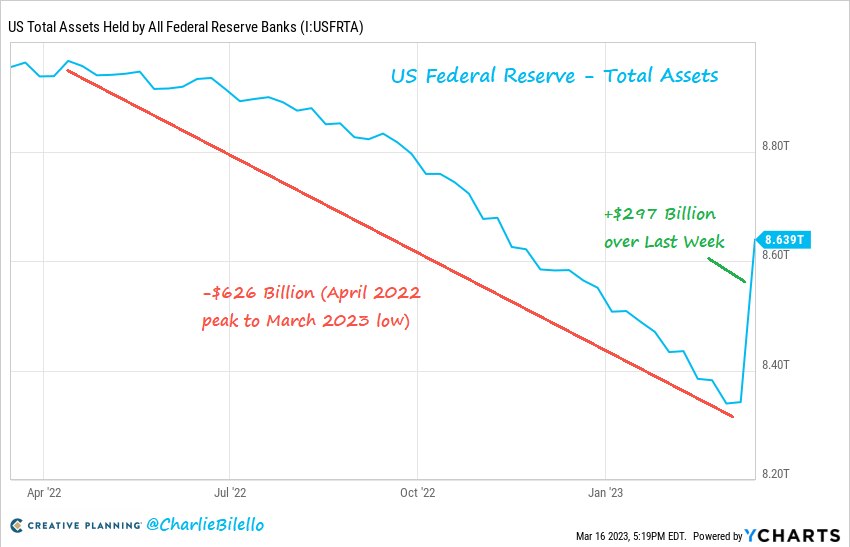

美联储进行与加息同时的紧缩政策还包括缩表,其资产负债表自2022年高点以来已经回收了6260亿美元,主要是国债以及MBS,这一定程度上能起到影响市场流动性,当然,也能改变收益率曲线。

期限利差的倒挂对于天然经营期限错配业务的银行是相对不利的,因为银行通常会以短期存款为基础,发放长期贷款,而倒挂现象会导致短期融资成本高于长期融资成本,从而使银行的净息差收窄。此外,倒挂现象还可能导致银行面临流动性风险和信用风险。

有意思的是,在上周的“银行也流动性危机”后,美联储重启设立银行定期融资计划(Banking Term Funding Program,简称BFTP),来给银行提供短期流动性支持。在公布截至3月15日的资产负债表各科目的变化情况后,投资者很容易就发现资产负债表的瞬间扩张。

为什么会再次扩表?这是变相QE吗?

央行的三种方式:

- 公开市场操作(OMO)

- 贴现窗口(Discount Window)

- 非常规金融资产购买,如QE。

在2020年初疫情突发时,美联储通过非常规的特别会议迅速降息、推出大规模QE、推出了包括货币基金、商业票据、一级交易商等等多达10多项流动性便利(LF),这些直接突发地扩大了美联储的资产负债表。

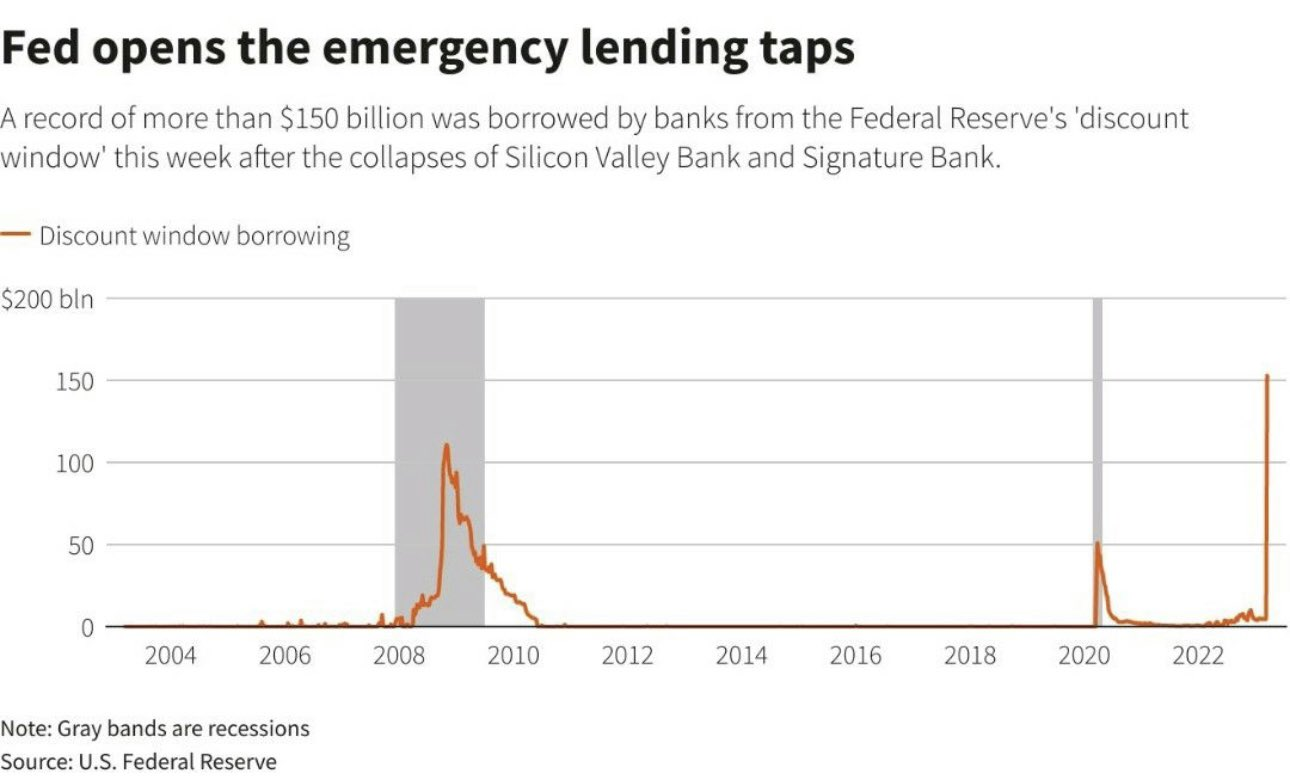

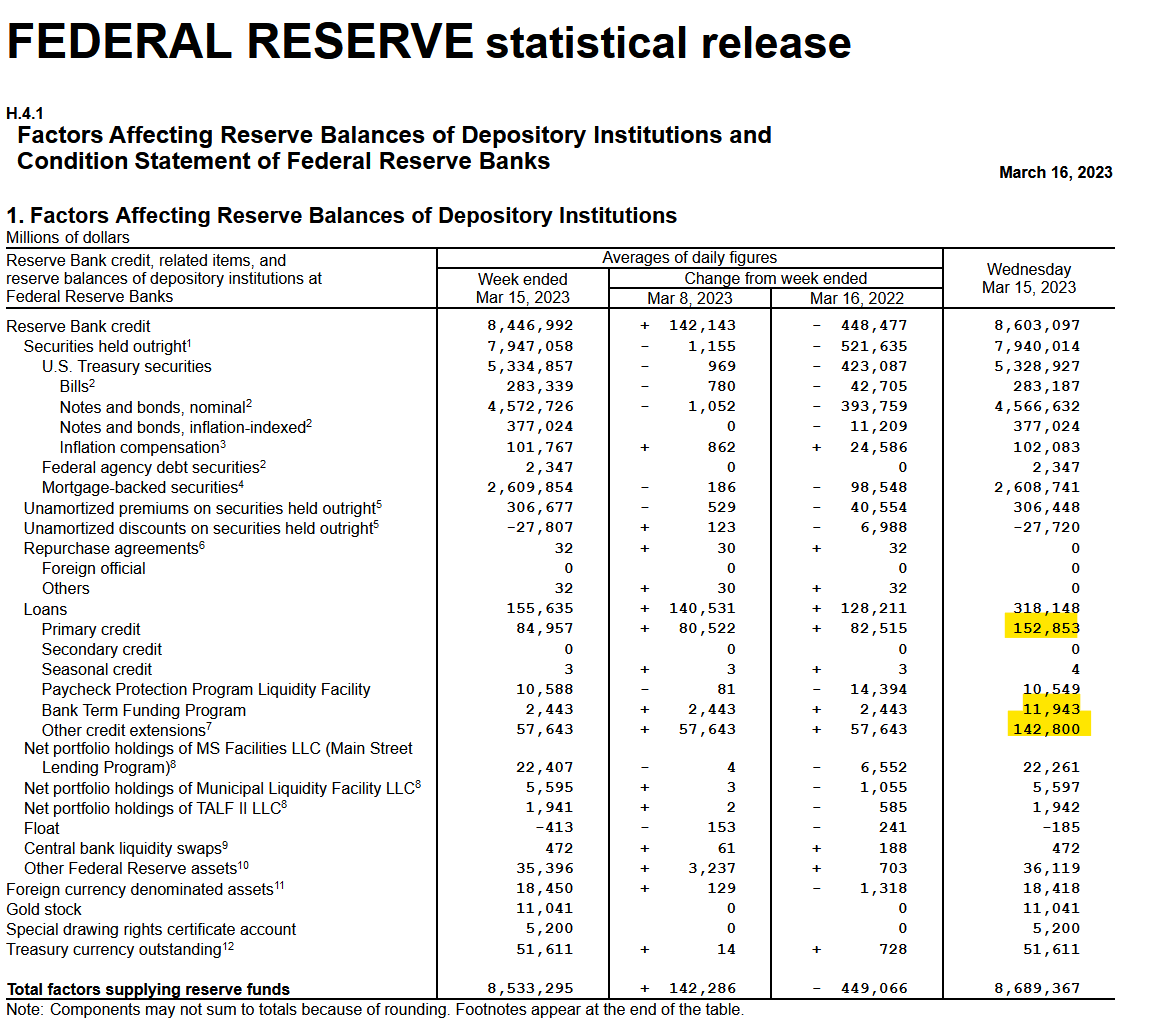

而此次美联储扩表属于2.贴现窗口。银行发生流动性危机后,央行作为最终贷款人为金融机构提供流动性支持。虽然过去一周初级信贷工具(primary credit)新增资金1483亿美元,单周增幅超过了08年次贷危机以及20年疫情,但是初级信贷工具是美联储为财务状况良好的存款机构提供借贷的工具,借款期限最长90天,也可以续。这部分资金主要定向救助硅谷银行、Signature银行、第一共和银行等。

这种“扩表”还会持续吗?

由于美国通胀仍然较高,美联储或不会很快降息,这意味着美国银行业在低利率环境下积累的期限错配问题短期内难以解决。特别是一些中小型、区域性银行还可能面临“存款搬家”的挑战,即储户将存款从中小银行转移至大银行,进而对中小银行造成流动性压力。这意味着还会有更多存款机构通过贴现窗口获取流动性,美联储或继续“扩表”。

贴现窗口是存款机构主动申请,使用贴现窗口的量越大,说明越多存款机构面临流动性冲击。由于美联储不会立刻公开申请贴现窗口的存款机构的名单,市场会面临信息不对称问题,投资者不知道哪家银行存在流动性风险,这可能会加剧担忧情绪,从而抑制风险偏好。这与美联储通过量化宽松(QE)主动购买金融资产有本质区别,QE体现了美联储刺激经济增长的强烈意愿,有助于提升风险偏好。

此次扩表的作用是什么?

这次扩表的正面作用在于短期改善流动性方面,中期难改美国信用紧缩、经济“滞胀”趋势。美联储的贴现窗口只能解决短期流动性问题,不能从根本上解决美国银行的期限错配问题,由于美联储难以在短期内降息,银行为了降低自身风险会自发“紧信用”,这将加大实体经济下行压力,企业盈利将进一步下滑,最终结果或是美国经济步入“滞胀式”衰退。历史表明滞胀下股票和债券表现都不会很好,美债利率或在高位震荡,美股或继续“磨底”。因此,在中长期内,扩表可能会对经济产生负面影响。

同时,投资者也要看到不同:

1、美联储持有的国债和MBS规模继续缩减,表明缩表仍在继续;

2、QE是美联储直接购买并持有资产,同时可以控制二级市场流动性,而贴现窗口和BTFP都是短期借款,非美联储直接持有资产,并且是给金融机构提供流动性。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看