一文看清隆基股份十年成长

【摘要】隆基股份是近年来股票市场崛起的一只黑马,本文从经营、管理、财务、业绩四个方面借助过去近10年的公开财务数据进行了分析,发现隆基是一家与营销相比更注重研发的公司,与增强供应链议价能力相比更注重保护供应商利益的公司,与高杠杆重投资相比更注重稳健内生增长的公司。

(关注“碳方舟投资实盘”arkshipan)

隆基股份创立于2000年,2020年股价上涨了274.37%,2021年股价上涨了31.2%。2012年公司的营业收入为17.08亿,上市近10年,公司营业收入增长超过40倍。

公司2012年上市,发行新股股数6000万股,预计募集13.7亿,实际募集15.7亿,发行价格为21元。上市近10年来,公司总募资金额为535.71亿,市值突破了4000亿。

那么,隆基股份为什么会有这么快速的成长?我们可以从公司财报的角度来分析和评判。

目前,隆基股份是全球最大的单晶硅生产制造商,产品覆盖单晶硅、乐叶光伏、新能源、清洁能源等全产业链。2015年以前,单晶硅片产品带来的营业收入占比超过80%,2016年太阳能组件及电池业务超过硅片业务,成为了公司又一核心增长点。2020年,“太阳能组件及电池”与“硅片及硅棒”分别贡献了公司营收的66.4%和28.4%。

一、经营层面

在销售收入及其增长方面,2021年度前三季度的销售收入是562.05亿,2020年的营业收入为545.83亿,也就是说2021年前三个季度的营业收入已经超过了2020年度营业收入的总和。上市10年,公司营业收入年复合增长率达到了41.87%,而且呈现出稳步上升的陡峭曲线。

从销售收入的构成来看,在2020年度545.83亿的营业收入当中,太阳能组件及电池的收入占比为66.39%,达到362.38亿元;硅片及硅棒的收入占比为28.42%,达到155.12亿元;电站建设及服务的收入占比为2.43%,达到13.25亿元。

在营业收入增速中,最快的是太阳能组件及电池业务,达到了139.83%,而电站建设及服务业务营业收入有同比53.19%的下滑。

从销售收入的地域分布来看,公司国内营业收入占比达到60%,海外市场销售市场占比40%,分布在亚太、美洲、欧洲、非洲等多个地区,得到了全球市场的广泛认同。其中增长最快的领域是非洲地区,取得了近3倍的增幅,亚太地区的销售额也获得了130%的增幅。

2020年,公司产品的综合毛利率为24.62%,公司毛利率最高的产品是电力,达到64.27%,其次是电站建设及服务,为35.66%。营业收入占比最大的太阳能组件及电池的毛利率为20.53%。

过去10年平均销售毛利率达到21.92%,公司上市的前五年获得了持续增长,到2018年度有所下滑,但仍维持在20%以上的水平。

在净利润方面,2013年至2020年期间,隆基股份归属于母公司净利润年复合增长率达到98%,2020年,归属于母公司的净利润为85.52 亿元,同比增长61.99%。2020年,公司税前利润为99.11亿,所得税12.12亿,所得税税率约为12.22%。

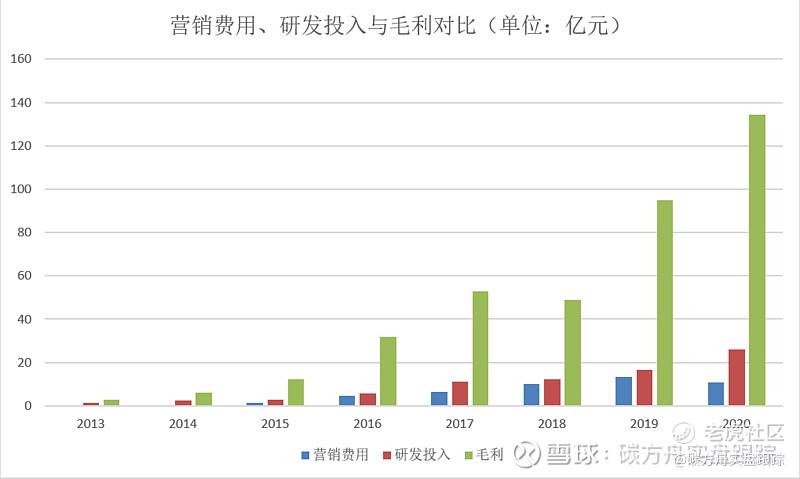

公司的发展主要靠内生增长,并没有发生较大的并购事件。而营销和研发是公司内生性增长的双引擎。2020年,公司取得毛利134.37亿元,投入研发25.91亿元,占毛利的比重为19.28%。

从历年研发投入和营销费用的占比来看,公司更偏重于研发,从历年投入来看,研发投入的占比要高于营销费用的占比。

二、管理效率

2020年,公司资产总额为876.34亿,其中固定资产总额为245.05亿,占比27.96%;商誉为0.17亿,占比0.2%。

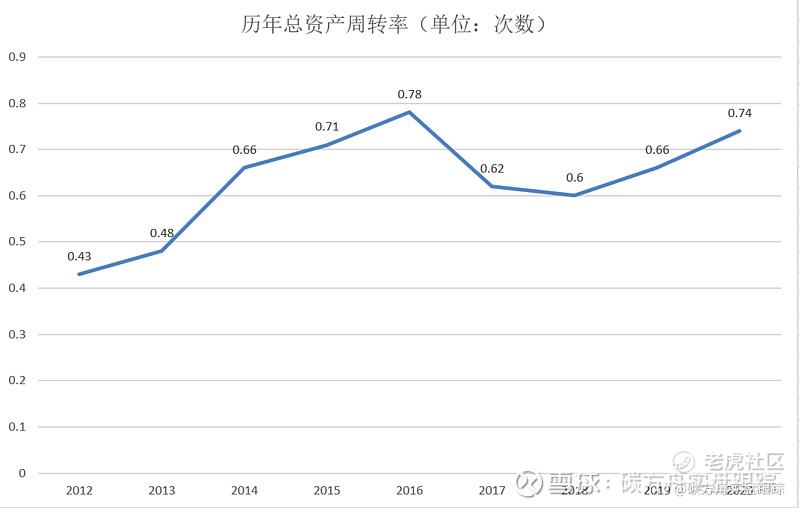

从资产利用效率来看,公司2020年的周转率为0.74次,而上市的2012年仅有0.43次,说明公司的管理效率对比上市当年相比有所提升。但在过去10年的发展过程中,在2017年有一次大的下滑,此后又在逐步提升。这与公司通过内生性增长,加大研发投入,不断拓展市场规模有很大关联。

2016-2020年,公司年净利润增长率的平均值达到65.12%,营业收入增长率的平均值为27.12%,总资产增长率的平均值为34.2%。可见,隆基是一家靠投资拉动的企业,随着资产规模的快速扩大,营业收入也随之增长,但由于管理效率相对较低,营业收入的增长速度慢于总资产的增长率。但公司的创利能力更强,净利润的增长率远高于营业收入的平均增长率,说明公司增长的质量是非常好的。

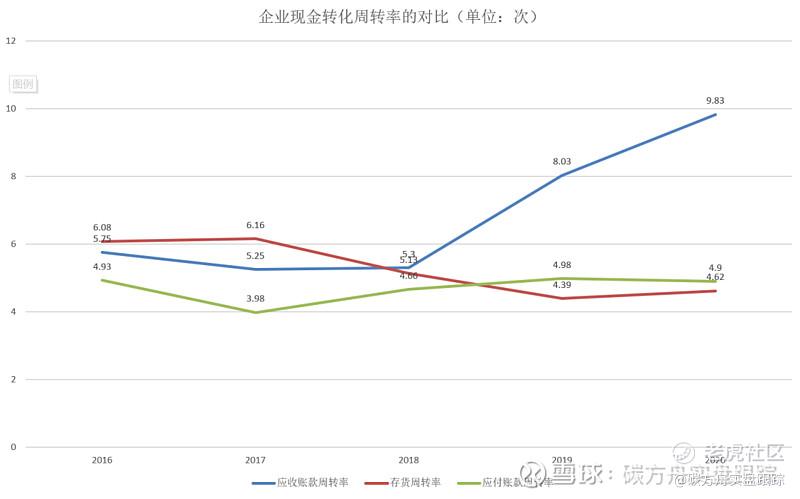

2016-2020年五年间,公司应收账款周转率明显提升,存货周转率略有下降,应付账款周转率始终维持不变,说明公司在产业链中的主导地位在提升,且公司并没有“店大欺客”,保证了供应商的可持续发展。

三、财务风险

2020年,隆基876.34亿总资产是由谁提供的呢?其中,股东提供的资金是351.06亿,负债合计520.37亿,资产负债率为59.37%。负债中的短期借款只有24.16亿,负债占比最大的部分是应付票据和应付账款,一共221.44亿。可见,公司在供应链上具有很强的议价能力,可以借助供应链上游的资金维持公司的正常运营。同时也可以看出公司的财务战略偏向稳健。

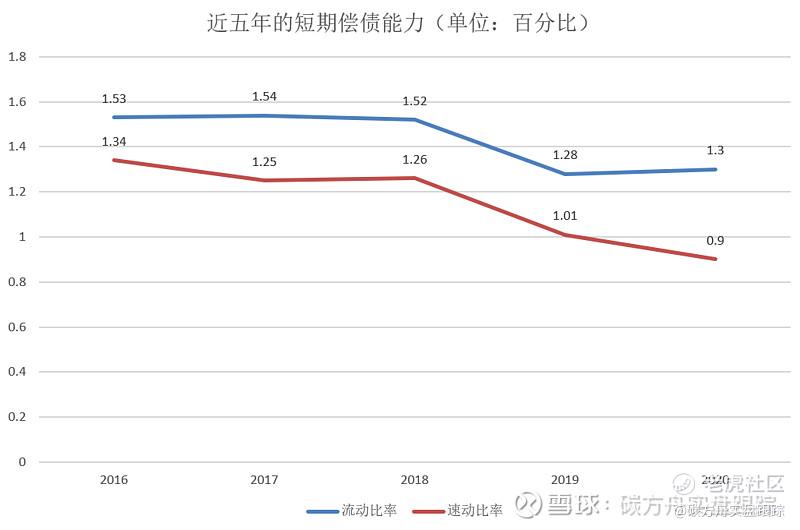

从短期偿债能力来看,公司在过去五年的流动比率平均数为1.43,速动比率的平均数为1.15。

从资本运作角度来看,公司善于利用资本市场进行融资,公司首发募集资金15.75亿,随后通过定向增发、可转债、公司债配股等方式总共募集资金535.71亿。

截至2021年第三季度,上市以来创造的净利润累计为303.63亿元,上市以来累计进行现金分红共计34.98亿元,分红率为11.71%。

四、业绩表现

公司从上市以来,股东权益报酬率持续上升,呈现了一个翘头的走势,并能够维持在高位。

公司上市以来,经营性现金净流量与净利润比值的平均值达到了0.8,2019和2020年度更是分别达到了1.47和1.27。说明公司的净利润在最近两年的质量在明显增强。

综上分析,隆基股份在上市的十年间实现了稳健的内生性增长,在经营层面,不仅营业收入和净利润实现了陡峭的增长态势,研发投入占毛利的比例也稳定在20%左右,销售毛利率维持在20%以上,高于行业平均近10个百分点。

在资产管理效率方面,公司的净利润增长率高于资产增长率,资产增长率又高于营业收入增长率,公司保持了高质量的发展态势,由于光伏行业本身处于高投入、重资产行业,总资产周转率偏低也是企业内生性快速扩张的体现。

在财务管理方面,公司的资产负债率维持在55-60%之间,且有息负债占比非常低,体现了公司在供应链端的议价能力。

在业绩表现方面,公司净资产回报率呈现上翘走势,且能够维持在20%以上。净利润虽然在2016-2018年之间没有得到现金净流量的保障,但从2019年开始,净利润的质量明显回升。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。