以史为鉴:是时候着眼长远布局了,时代产业趋势才能带来丰厚回报

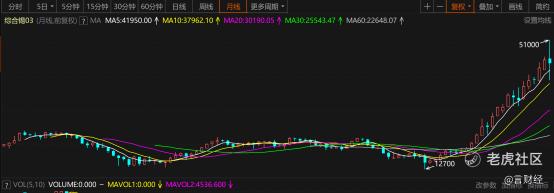

近期因为国际地缘政治局势风波不断,风云诡谲的格局导致各种资产价格大幅度波动,尤其是大宗商品,近期大家都在频繁见证各种历史,不管是原油以近几十年最快的价格攀升,还是伦镍的史诗级逼空,把大宗商品的狂暴展示得淋漓尽致。

暴涨的大宗商品导致全球通胀水平不断攀升,并将对实体经济带来重大的冲击,高烧不断地通胀有很大可能将全球带入上世纪70-80年代,上世纪80年代是风云诡谲的80年,石油危机、布雷顿森林体系破裂、美元与黄金取消挂钩、高烧不断的CPI等等,在这样的大背景下,美股高通胀十年,我们一起来看看:

(一)哪些公司能从如此恶劣的宏观环境中跑出来?

(二)为什么这些公司能跑出来,背景原因是什么?

(三)最终这些公司为什么会谢幕?出现了什么新的机会?

对当下的启示:是时候着眼长远布局了,时代产业趋势才能带来丰厚回报

对于市场来讲,避险需求包括买入大宗、原材料等只是阶段性的避险行为,70-80年代大滞胀年代的经验表明,真正能穿越宏观至暗时刻的公司是契合时代主题的行业及公司,70-80年代虽然通胀高企,但是尼克松时代的各种刺激政策带来美国居民收入的不断提升,刺激居民消费升级,因此,70-80年代消费升级是时代主旋律,最牛的公司也基本上来自于消费领域。

而在当下,因为高通胀、地缘政治冲突、美联储推出宽松等一系列导致科技股出现了大面积的暴跌,但是站在更长周期的角度,当下的时代趋势在哪儿这才是我们应该深思的,在言财君看来,在疫情催化及不断的地缘冲突之下,全球当下的产业趋势仍然是数字化加速+新能源加速发展这两大趋势,因此,在加息落地以后,是时候考虑长远了,定投式买入法可以考虑分批次买入科技龙头了。

何为漂亮50?

结合一些卖方的报告,通过复盘历史,我们从历史长河中去分析机会。

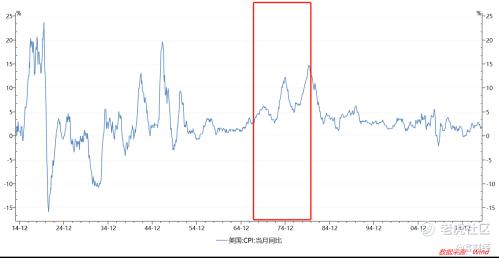

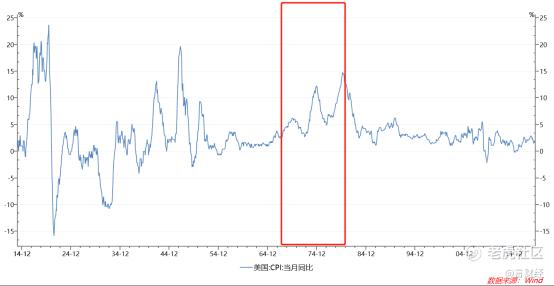

通过上图,可以清晰地看到整个美国70-80年代通胀一直处在非常高的状态之下,通胀高烧不断,一直到狂人沃尔克就任美联储主席之后通过快速提高联邦基金利率才驯服了通胀。

布雷顿森林体系瓦解以后,美苏冷战等因素导致石油价格暴涨,1973年石油危机之后,通胀成为了美国人的噩梦,从上图可以看到1973年到美国CPI从5%一路向上飙升,并于1980年,CPI触及14%以上的峰值,通胀的急剧攀升,导致民众对于经济对于美元失去了信心。

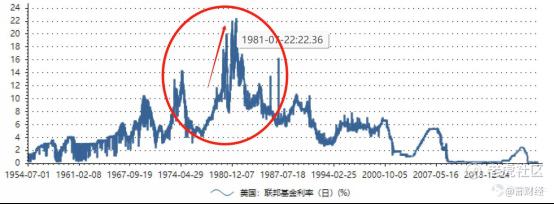

1979年8月,改变历史进程的任命出现了,沃尔克被任命为美联储主席,而控制通胀顺理成章地成为沃尔克上台以后最重要的事情,其将利率一路上调到22%的高位直接驯服了通胀,从上图可以明显看到,美联储通过激进上调利率最终将通胀硬生生按下来,也使得美国经济得以恢复正常,并一举奠定了美联储的独立地位,沃尔克80年代的壮举被称为“力挽狂澜”的一击。

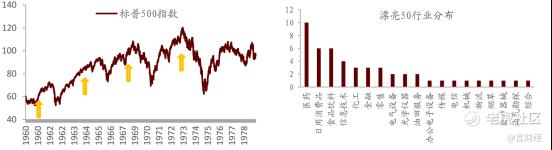

然而回溯历史,即使是在风云诡谲,通胀高企的70-80年代还是有一波股票走出来,这些股票,在美国被称为“漂亮50”,什么是漂亮50呢?是在七八十年代,对于盈利稳定的一波龙头公司的一个统称,这些龙头公司代表了当时美国社会的经济与产业趋势,盈利稳定且高速增长,并且享受了市场给出的高估值溢价。 这其中包括大量大家耳熟能详的公司,如:美国运通、可口可乐、IBM、Gillette(吉列,已并入宝洁)、柯达、麦当劳、陶氏化学、通用电气、迪士尼、辉瑞、宝洁、施乐、First National City Bank(花旗银行的前身)、强生、菲利浦莫里斯。

在1968年12月至1982年7月期间备受追捧的50只蓝筹股,成为当时机构最爱的公司,15年时间,标普500指数下跌1.2%,但是“漂亮50”累计平均收益率为156.6%。

从 1968/12 至今大部分漂亮 50 公司股价表现超同期标普 500,其中麦当劳、强生、迪士尼、百事可乐股价年化涨幅非常靠前。

漂亮50产生的宏观背景:布雷顿森林解体,石油危机,美国通胀高企,尼克松刺激政策推动美国经济与消费快速发展

长期宏观环境-布雷顿森林体系濒于崩溃,提升市场的不确定性: 60 年代后期,美国进一步扩大了侵越战争,国际收支进一步恶化,美元危机也再度爆发。 1971 年 8 月 15 日,尼克松政府宣布实行"新经济政策",停止履行外国政府或中央银行可用美元向美国兑换黄金的义务。1971 年 12 月,以《史密森协定》为标志,美元兑黄金贬值,美联储拒绝向国外中央银行出售黄金。

布雷顿森林体系瓦解,长期不确定性陡增,当一个维持运转了25年、且以美元为中心的国际货币体系就此崩溃之后,从投资者的角度来看,不管是机构还是个人,当下谁都看不清未来的演变会怎么样, 投资者在中长期面临巨大的不确定性,愿意给业绩稳定增长的“漂亮50”公司“确定性溢价”。

美国经济陷入低迷,物价水平较低。为了应对经济的下滑,美国实行宽松的货币政策,在此期间,联邦基金利率一直在低位徘徊,美国经济开始从危机中逐渐复苏。经济快速增长,接着国际收支也明显改善,物价水平也有所回升,漂亮 50 产生于美国经济触底回升的阶段,其崛起推动了股市的一轮上涨行情。

受益于尼克松“新经济政策”,1970年开始,美国经济回升、通胀下行,1970年代中后期, 受石油危机的影响, 美国经济再度陷入深度滞胀。

通胀始终处于高位,对股市的总体上涨的持续性形成制约,在1970年代初期,高通胀持续困扰着美国经济。由于通胀处于高位, 使得投资者无法确定美国经济复苏(以及股市走强)的持续性, 也愿意给业绩稳定增长的“漂亮50” 公司“确定性溢价”。

漂亮50产生的产业环境: 消费升级,龙头公司盈利改善

· 人口结构调整和收入提升带来消费升级

人口结构调整提升消费品的需求。 1971年25-64岁人口占比在经历了20多年持续下降后,首次扭转并持续上升。这一年龄段人口是最主要的收入人群,其增长必定伴随着消费量的增长,日常消费行业因此受益。 1968-1975年, 65岁以上人口增速拐头上涨,从1.54%上升至2.88%, 这一年龄段人群对医药保健的需求是各年龄段中最大的,其增长刺激了医药保健品需求,拉升了行业整体表现。

·人均GDP快速增长推动消费升级。 60-70年代,美国人均GDP增速上升, 71-73年平均增速更是达到9%。美国分别在1962年和1971年突破人均GDP3000美元和5000美元的关口,而根据钱纳里的研究,人均GDP在这一区间内,消费升级将会出现。 从美国人均消费支出来看,这一消费升级确实发生了。消费升级带来了消费品市场的繁荣。

减税政策鼓励消费, 驱动美国的消费升级,美国个人消费支出占GDP的比率快速提升: 从1964年开始,美国约翰逊政府通过实施《1964年税收法案》,大幅降低个人及公司的所得税负,是美国历史上最大的一次减税行动,旨在扩大美国的总需求。

这些公司很好把握了消费升级的机遇,销售利润率维持在较高高位,在1970年代初,这些公司ROE的回升主要得益于销售利润率的提升。

尤其是在,1970s 年代美国经济陷入滞胀,经济最大的亮点就是消费, 1968-82 年期间个人消费支出同比增速平均达到 6.5%,最高在 1980年达到 10.7%,消费/GDP 比重也从 1968 年的 59.8%逐步提升至 1982 年的 63.3%。

从结构上看,在 1970s 年代前后个人在耐用消费品支出占比基本不变,但服务消费支出占比从 1968 年的 49.0%提升至 1982 年的 57.1%,非耐用品消费支出占比从 1968 年的36.0%下降至 1982 年的 30.4%。 从行业增加值/GDP 来看, 美国金融地产、教育医疗、信息业占比分别从 1968 年的 14.2%、3.4%、3.4%上升至 1982 年的 16.7%、5.2%、4.2%,制造业、运输仓储业、农林牧渔占比分别从 1968 年的 25.1%、 3.9%、 2.6%下降至 1982年的 18.6%、 3.3%、 2.2%。以上数据都显示从 1970s 年代起美国逐步从工业高增长时代步入信息化、消费升级时代, 漂亮 50 公司就是在这样时代大变迁背景下诞生。

“漂亮 50”的市场环境: 从概念“乱战” 到龙头抱团

市场风格从题材、 概念炒作转向有业绩支撑的优质成长股。 1960年代初,美国与苏联的太空军备竞争引起了所谓的“电子狂潮” ,使得电子、 科技类概念股大行其道, 很多公司名称的后缀都会有“trons”; 1960年代中旬, 美国第三次并购浪潮,并购概念又开始火爆, 很多上市公司通过并购来做高业绩,股价大幅上涨。

进入 1960s 年代美股 IPO 发行数量剧增,市场稀缺性降低,从1960年以来,美股概念股一波接一波的破灭。

随着电子热和集团企业梦的纷纷破灭,投资者开始重视基本面,业绩为王的投资理念重新风靡华尔街,概念股不再流行,蓝筹股成为新时尚,漂亮 50(Nifty Fifty)就是在这种背景下应运而生,市场的风格也开始转向有业绩支撑的价值成长股。

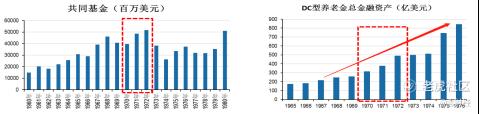

·投资者结构:机构投资者占比明显提升,尤其是中长线资金

以共同基金和养老金为代表的机构投资者占比显著提升。 从1965年开始, 美国以共同基金和养老金为代表的机构投资者的规模出现明显的提升,使得美国的投资者结构中机构投资者的占比大幅提升,尤其是养老金等长线资金的不断增长提升了稳定性以及业绩确定性的追求。

“漂亮 50” 的基本面: 业绩稳定增长

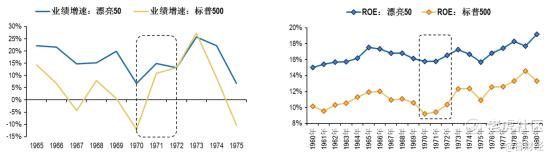

从利润增速角度来看, “漂亮50”公司业绩稳定增长。 1968年开始,美国GDP增速明显下滑,通胀大幅提升,经济陷入“滞胀” 的困境, 这使得美国上市公司的业绩大幅下挫,标普500公司的EPS增速从1968年高点的7.9%下滑到1970年最低点的-12.1%;但同一时期,“漂亮50”公司的EPS增速始终维持15%左右的稳定增长; 1970年代初期, 随着美国经济的回暖, 标普500公司的业绩增速明显回升, “漂亮50”公司的EPS增速依旧高于市场整体。

从盈利能力角度来看,“漂亮50” 公司ROE明显优于市场整体。 1970年代初,“漂亮50”公司的ROE在16%左右,而标普500的ROE仅为10%; 即使纵观整个60/70年代, “漂亮50”公司的ROE也是显著高于标普500。

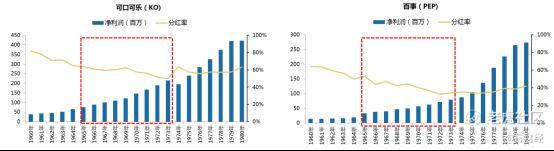

从分红角度来看, “漂亮50” 公司的分红率长期处于高位。 从1960年代开始,“漂亮50” 公司的分红率(年度现金分红 / 净利润)也长期处于高位:从1960年代直到1972年末“漂亮50” 行情见顶回落,可口可乐在分红率长期高于60%、百事可乐的分红率也在40%以上; IBM分红率维持在50%左右,施乐的分红率也在30%上下; 美国运通和百德公司的分红率也在20%以上。

·“漂亮 50”的泡沫化进程中, 市场进一步抱团优质龙头

优质龙头公司的泡沫化程度更高。 1972年末“漂亮50”公司估值严重泡沫化,在泡沫化过程中, 市场更加倾向于抱团有优秀基本面的公司。 1972年末,“漂亮50”公司的估值和ROE(销售利润率) 存在明显的线性关系,这说明,在估值泡沫化进程中, 优质龙头公司更加受到市场的追捧。

但是,漂亮 50 的成名之路并非一帆风顺, 因为过度抱团,导致泡沫化严重,1973-74 年美股进入下跌阶段,期间漂亮 50公司股价平均下跌 45.2%,而同期标普 500、道指分别下跌 41.9%、 39.6%。 和电子热和集团化浪潮一样,漂亮 50 也曾沦为市场投机炒作的题材, 也遭遇过股价大幅下挫,与之不同的是, 从更长时间维度看漂亮 50 是值得把握的投资机会。

在 1968/12-1982/07震荡市期间漂亮 50 累计平均收益率为 156.6%,而同期标普 500 下跌 1.2%,在市场没有趋势性行情背景下,漂亮 50 公司业绩优良,自然成为投资者抱团取暖的首选标的。

美国漂亮50抱团的退场和分化

1982年后漂亮50超额收益趋弱,90年跑输纳指。 在 1970s 年代前后漂亮 50 股票可谓风光无限, 但随着 1982 年 8 月美股再度走牛, 情况逐渐在发生变化。 总体上,1982/08-2000/03 期间纳指涨 26.3 倍,而漂亮 50 累计平均收益率仅为 23.3 倍,科技股成为此轮牛市的最大赢家。 在牛市早期漂亮 50 表现尚可, 1982/8-1990/10 期间漂亮 50累计平均收益率达 316.7%,同期道指、标普 500、纳指分别涨 202.0%、 183.9%、 97.1%,期间消费龙头如辉瑞制药、 吉列公司、默克药厂、可口可乐涨幅分别高达 1047.1%、890.6%、 799.6%、 697.6%。

1990 年 11 月科技股行情开始启动, 并逐渐成为此轮牛市的投资主线, 1990/11-2000/03 期间纳指涨 1286.4%, 道指、标普 500 分别涨 347.2%、393.0%, 漂亮 50 累计平均收益率为 456.7%。

漂亮 50 不再漂亮源于产业结构升级,信息产业成为新经济增长点。曾经风华绝代的漂亮 50 终有年华逝去,不再漂亮之时, 根本原因在于 1990s 年代美国迎来新一轮的产业结构升级。一方面,进入 1980s 年代后,美国个人消费支出增速放缓,经济迫切需要新的增长点。在克林顿任职白宫期间,“信息高速公路”计划被稳妥推进,在“军用民享”和“管制放松”两个原则下,企业投资 IT 热情升温,信息产业成为新经济增长点。另一方面,经历十多年快速发展后,漂亮 50 公司也开始迈入成熟期,根据产业生命周期理论,企业在成长期业绩高增长,但步入成熟期后,业绩增速将放缓, 漂亮 50 公司在 1970s 年代年化净利增速高达15.3%,而在 1980s 年代下降至 7.4%, 1990s 年代略回升至 8.2%。在 1970s 年代前后投资者热衷漂亮 50 是基于看好公司未来业绩持续高增长, 但这个逻辑遭到破坏后,投资者对漂亮 50 的偏好也就大不如从前。

在经济平稳增长大环境下,美国科技发展日新月异, 1940s 年代末掀起以原子能、宇航技术、电子计算机技术为标志的第三次科学技术革命, 1970s 年代初又兴起以微电子技术、生物工程技术、新兴材料技术为标志的新技术革命。 新技术在农业、工业等方面的应用提高了生产效率,加快美国向信息化和后工业化时代转变,产业结构升级在初步孕育中。

在政策扶持和技术周期推动下,股市由半导体→电脑硬件→软件→互联网不断前进, 1982/07-2000/04牛市期间道指、标普 500、纳指分别涨 12.5、 13.0、 26.3 倍,蓝筹股表现远不及成长股,以蓝筹股为主的漂亮 50 组合不及科技股表现。

漂亮 50 股票表现分化,部分成为跨越半个世纪的消费龙头。 在漂亮 50 名单中,目前 6 家公司已被收购, 12 家已摘牌退市(包含私有化), 32 家仍存在,部分甚至成为伟大的企业,如百事可乐$百事可乐(PEP)$ 、麦当劳、强生、宝洁$宝洁(PG)$ 、迪士尼$迪士尼(DIS)$ 等。进入 1980s 年代后,漂亮 50公司业绩增速放缓, 整体表现不如从前,但分化趋势更明显,部分具有品牌效应的龙头公司走势仍较强。

所以,以史为鉴,真的能穿越迷雾的公司一定是切合时代主题保持业务稳定增长的公司。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

收藏 再看

大宗商品的狂暴展示得淋漓尽致。

经验是把双刃剑

图图片

说的不错[得意]