俄乌交战中的筹码都值几个钱?

自2月24日俄罗斯对乌克兰进行“特殊行动计划”已经3周了,乌克兰战火纷飞,而俄罗斯,则经受了西方社会史无前例的经济制裁,包括禁止进口奢侈品、伏特加、禁飞、冻结俄罗斯寡头资产、禁止进口俄石油、冻结俄罗斯央行资产、排除部分俄罗斯银行在Swift系统之外(用于跨境转移资金的国际金融信息系统)。

不得不说,手段稳准狠,俄罗斯即刻被孤立在西方经济系统之外,贸易、资金的进出受到严重堵塞。俄罗斯的反围堵也很快:首先,禁止出口200多种产品;其次,将利率提高了一倍以上,以试图阻止卢布贬值;最后,在25日,开打的第二天,关闭莫斯科股票交易所。

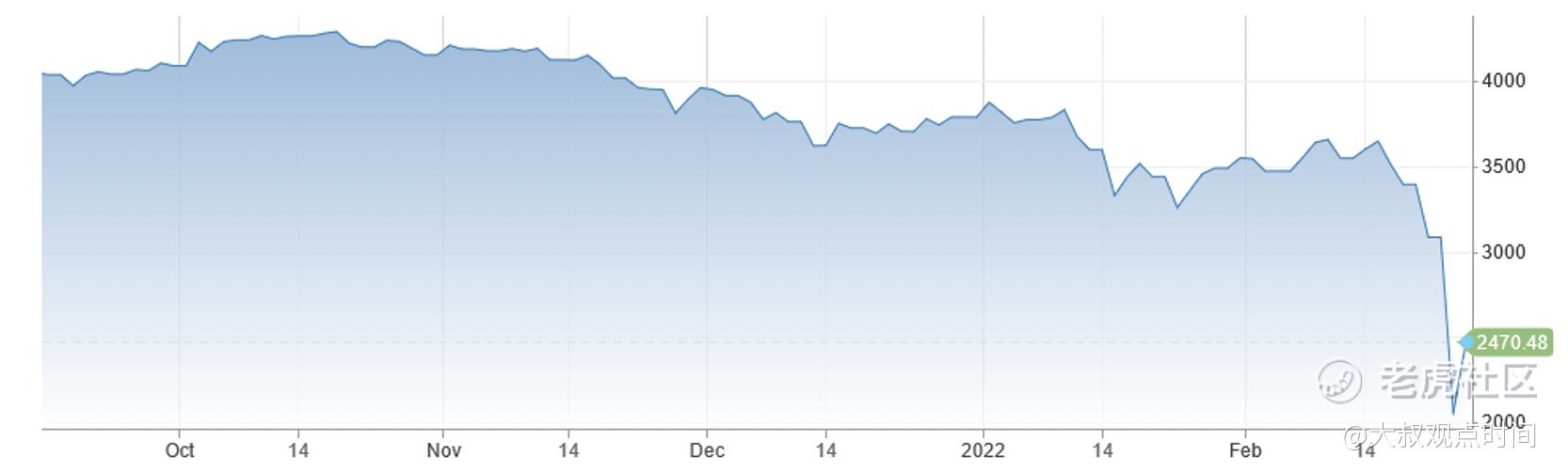

MOEX俄罗斯指数(俄语:Индекс МосБиржи)是俄罗斯股市以卢布计价的基准。MOEX从开战之前就开始跌,光关市前的2周,就跌了32%。

大叔认为这次军事行动总要过去,双方达成和解方案的可能性很高,股市最终也就会恢复交易。于是大叔也想参与一把“特殊行动”,捡个便宜货。MOEX指数在美国无法交易,于是看上了RSX。

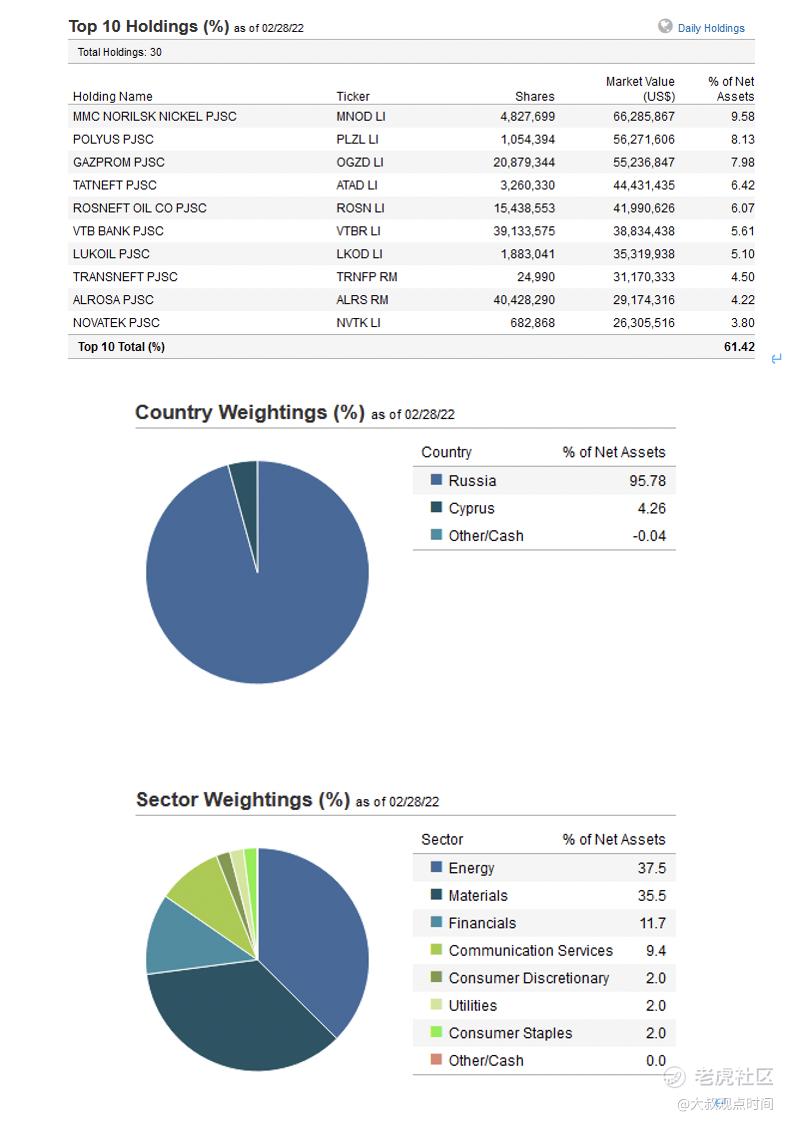

RSX是跟踪俄罗斯指数、规模最大的ETF之一。ETF按被投公司市值加权,由VanEck基金管理公司发行管理,在美国CBOE交易所交易。

最重要的是,ETF有相应的期权,大叔喜欢。

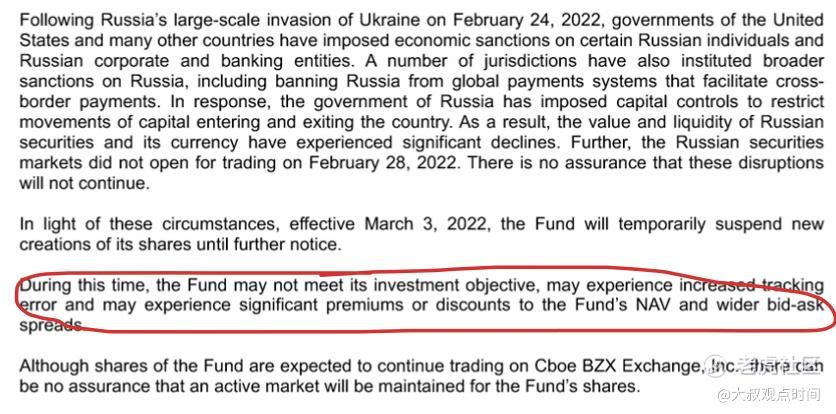

3月3日,VanEck宣布暂停增设新股,3月4日,CBOE交易所停止了RSX的交易。RSX从2月中旬的25.5到3月3日的5.65,下降了78%。

有趣的是,虽然RSX本身3月4日停止交易,可是它的期权当天还可以交易,于是大叔做了两笔交易:

1. 3月3日卖了3月11日到期(1周后)、strike=3的put,收入期权费0.5;

2. 3月4日卖了3月18日到期(2周后)、strike=2的put,收入期权费0.4。

3和2的Strikes和3月3日5.65的收盘价比,都是价外期权(out-of-money)。

第一笔交易的结果:3月11日如期而至,大叔发现账户被assign了RSX ETF。3月4日到11日这6天,RSX没有交易,股价被“冻结”在了3月3日的5.65。也就是说,买put的对手方手上有ETF,他以3的价位卖给大叔,尽管最后的交易价格在5.65。

3月18日到期的第二笔交易还有2天交易日,拭目以待。

为什么要做这个交易呢?当然是想赚钱,在波动中找赚钱的机会。

可是,战争期间风险巨大,这时候抄底俄罗斯,完全可能竹篮打水。怎么设定安全边际?大叔的原则:

1. 不直接买股票,个股可能跌到0,而指数或者ETF会好一些,有助于分散风险;

2. 控制好仓位,这部份赌性强,就算全军覆没,对整体不会有大影响;

3. 卖put可以更便宜的买入ETF,而且先把期权费装入口袋。

对于第一笔交易,最终结果有三种:

1. 最坏的情况:RSX Net Asset Value(资产净值)降到0,大叔每股损失就是0.5-3=-2.5,或者-83%

2. 最好的情况:战争结束,俄罗斯股市恢复,RSX回到跌之前的水平(或者更高),我们假设还是2月中的25.5,大叔每股盈利是25.5-3+0.5=23,或者766%

3. 介于两者之间,例如,70%的机会损失-83%,30%的机会获得766%的收益,大叔每股盈利是-2.5x70%+23x30%=5.15,或者171%

3月15日VanEck官网公布的RSX Net Asset Value(资产净值)只有0.3。以下是VanEck发布的、关于RSX的公告,其中关键的一句,就是说动荡时期,他们自己都不知道该值多少钱。

做好最坏的打算吧,默念中…

头一次碰到这种情况,就像赌场里大转盘没转,赌场就自己决定指针停在哪里。更有意思的是,现在手上拿了筹码,赌场也不能决定值多少钱,要到…赌场外面斗殴结束才能知道自己可否兑换、兑换多少现金。

战争太残忍,还是尽量和平吧!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

打仗两败俱伤

换个视角