99%的人没读懂巴菲特第57封信

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

近日,“股神”巴菲特旗下公司伯克希尔公布了2021年四季度和全年的业绩报告,一年一度的致股东信也随之出炉,这是巴菲特写给股东的第57封信。

这封信意义非凡,99%的人都没有看懂。这封信不仅是57封信中最短的,而且今年的基调非常异常且充满阴郁。

有分析人士“委婉”地称,这封信充满了感性色彩。

股神仿佛在通过这样特殊的方式,努力暗示着什么。

首先,在信的第一部分,股神一开场就先向美国投资者致谢:

我们通过股票市场来投资,因为有时确实可以用便宜价格买到非常优秀的企业。这种“守株待兔”的做法在谈判交易中太罕见了,也不太会普遍存在。但在二级市场,可以随时交易,错了也容易纠正。

随后,在信的第二部分,巴菲特又开始感谢美国、并强调伯克希尔与美国同呼吸共命运。

首先巴菲特强调伯克希尔与美国经济基础设施的密切关系:

许多人认为伯克希尔是一个庞大而有点奇怪的金融资产组合。事实上,伯克希尔拥有并运营的美国“基础设施”资产——在我们的资产负债表上被归类为不动产、厂房和设备——比其他任何美国公司都多。

虽然这一优势从来不是我们追求的目标,但是这已经成为事实。截至年底,伯克希尔的资产负债表上所记录的国内基础设施资产价值为1580亿美元。

然后,巴菲特强调了伯克希尔为美国做的贡献:

伯克希尔每年都要缴纳大量的联邦所得税。2021年我们就缴纳了33亿美元,而美国财政部报告的企业所得税收入总额为4020亿美元。此外,伯克希尔还缴纳了大量的州税和外国税。

可以说,伯克希尔的股东们“坐在办公室里都能为美国做贡献”。

在信的第三部分,巴菲特的基调突然开始变得“阴郁”,担心未来灾难性事件增加,但强调伯克希尔的保险业务,是面对灾难时的最佳伙伴:

关于伯克希尔保险业务,我最后想说的是:我认为伯克希尔的保险浮存金虽然长期而言大概率不会出问题,但远不能保证不会出问题;因为我可以肯定的是,预计未来几年公司会出现承保损失,而且涉及金额不小。

当然,伯克希尔在应对灾难性事件方面的能力是其他保险公司无法媲美的,而且这一优势在我和查理离开后还将持续保持下去。

接着股神在信的第四部分,才开始讨论具体业务,这次巴菲特讨论了自己持有的“四大金刚”。

所有人都只关注巴菲特在公开交易市场上的“操作”,但很少人注意巴菲特一直控股、非公开交易的主要的美国“基础设施”:

保险(金融)

苹果(通讯)

BNSF(铁路运输)

BHE (能源)

在这“四大金刚”中,只有苹果是“公开持有”的非控股公司。

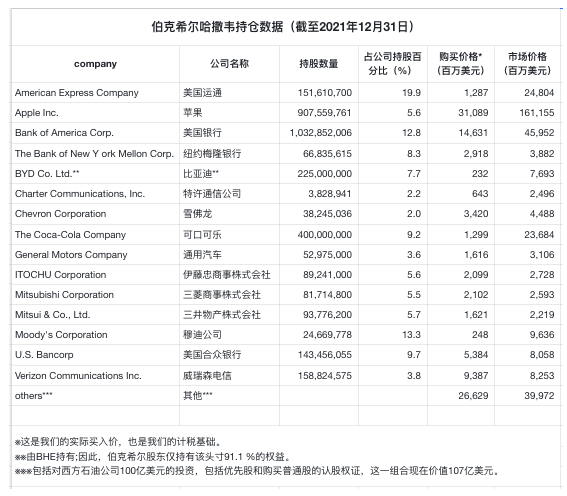

持仓分布上,大家关注的公开市场交易的巴菲特持仓,只占总管理资产的⅓,而伯克希尔的总管理资产已经近一万亿美元,除去1500亿现金,3500亿美元公开市场持仓,6000亿美元的资产都是非公开交易的公司股权,而且控制美国的运输、能源和通讯等关键基础设施,跟美国国运绑定。

在第五部分,巴菲特又再次回到了伯克希尔跟美国国债的关系:

伯克希尔的资产负债表包括1440亿美元的现金和现金等价物;其中,1200亿美元以美国国债的形式持有,全部在一年之内到期。1%的公开市场中的国债,有大约半数资金来自伯克希尔。

但话锋一转:

但1440亿美元,会不会太多了?我向你保证,这笔巨款并不是爱国主义的疯狂表现。查理和我也没有失去对“拥有一家企业”的压倒性偏好。

在第六部分,巴菲特强调,现在市场上已经没有便宜货了:

长期低利率推动所有生产性投资的价格上涨,无论是股票、地产、农业、原油等等。其他因素也会影响估值,但利率始终很重要。我们创造价值的最后一条途径是回购伯克希尔的股票。

在过去两年中,我们回购了外部流通股的9%,总成本517亿美元。

注:如果没有回购动作,现在巴菲特手上现金将高达2000亿美元。

在第七部分,巴菲特又做了一件几乎从未做过的事情:大胆预测未来。

我冒险做出一个罕见的预测:BNSF未来一个世纪,成为伯克希尔乃至美国最核心的资产。

注:BNSF即美国伯灵顿北方圣太菲铁路运输公司,其为北美洲最大的铁路之一, 拥有51500公里的运营网络, 遍及美国的28个州和加拿大的2个省。BNSF每年运送超过500万个集装箱和拖车,亦被公认为世界最大的铁路多式联运承运公司。

2009年11月3日,伯克希尔以340亿美元收购伯灵顿北方圣达菲公司的所有已发行股票,公司退市完成“私有化”——想要间接持有这样的公司,只能购买伯克希尔股票。

而巴菲特在这次信中强调的“四大金刚”之一BHE,也是一家掌控美国能源重要领域的公共事业公司。(作者:乐鸣 ,华尔街见闻)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 书煮日月·2022-03-02巴菲特的信对于中小投资者的参考意义非常有限,人家是有这么多的资产,在很大程度上都可以左右资金走向了,小投资者分析了也没用点赞举报

- 山野万里·2022-03-02美国对铁路运输的需求极其有限,未来铁路行业的前景有限,巴菲特不可能不知道,所以BNSF不太可能成为伯克希尔的 核心资产点赞举报

- 山野万里·2022-03-02最终到底是伯克希尔成就了巴菲特还是巴菲特成就了伯克希尔点赞举报

- 橘色日落00·2022-03-02大方向谁都知道,具体到个股和企业就迷茫了点赞举报

- 完美少年·2022-03-02每次都说不一样,其实每次也都一样,意义不大点赞举报

- 喵里喵气·2022-03-02一封这么简短的信,硬是被各国投资者翻来覆去的分析,有点阅读理解的味道了点赞举报

- 空对庭深·2022-03-02他的信在整体上传达了对市场没有信心的观点,值得注意点赞举报

- 长歌灯火时·2022-03-02伯克希尔的投资风格化石挺稳健的,重仓国债点赞举报

- 月野寻兔·2022-03-02感觉你也没有看懂,只是重复了一遍主要内容而已点赞举报

- 听风于野·2022-03-02跟着巴老爷子,看好苹果总不会错了吧点赞举报

- 仙气护体·2022-03-02巴菲特手上的现金都够他当首富了点赞举报

- 山河故人在·2022-03-02苹果都成基础设施了?点赞举报