大宗商品创历史新高,铜库存达近8年最低点

近期,部分大宗商品的期货指数创下了历史新高,其中相关原油价格上升至2014年以来的最高位。高盛商品研究主管Jeff Currie称,包括石油、天然气、煤炭、铜、铝在内的几乎所有商品都在短缺,期货市场因此出现大量价格倒挂,在其30年的从业生涯里,这样的市场状况前所未见。

在几十种主要的大宗商品中,目前有19种期货处于远期贴水的状况,这样的倒挂结构说明交易者对于近期的、即时的商品愿意支付更高的溢价,也同时展示了目前各种大宗商品严重的供应不足。

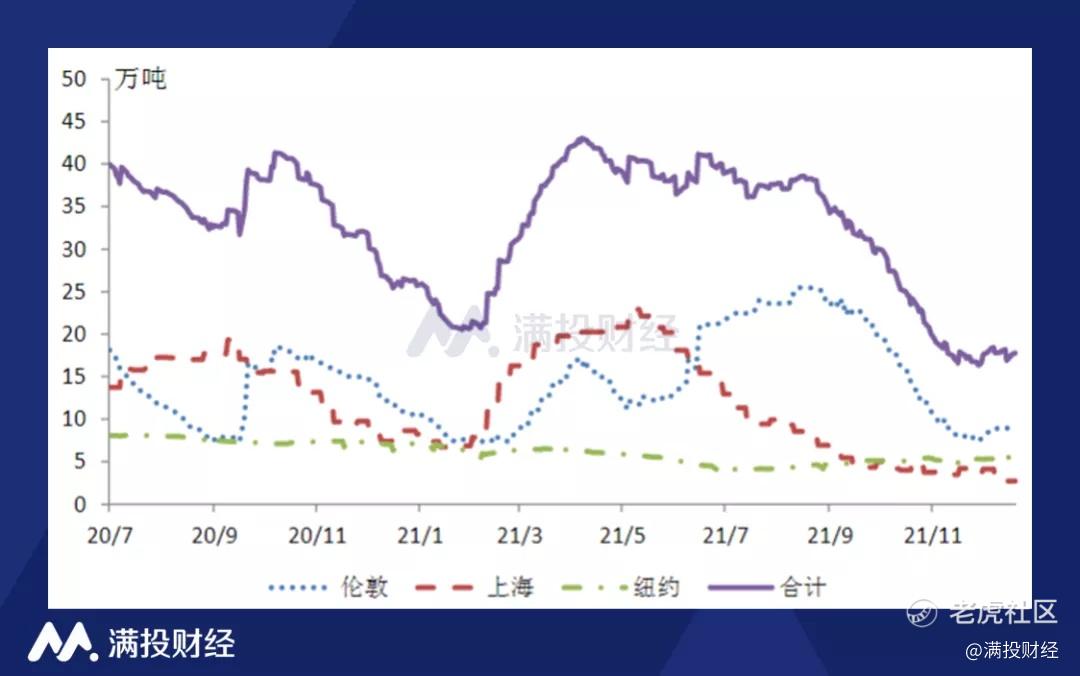

其中,铜库存在世界范围内来到了自2014年的最低点。根据数据显示,伦敦金属交易所、上海期货交易所和芝加哥商品期货交易所三家交易所的铜库存总量为20.04万吨,同比下降月27%左右。在此基础上,铜价大幅上升,2月10日沪铜2203报价73030元/吨,LME3月期铜突破了10000美元/吨。

01

多层宏观因素扰动,近一年铜价波动较大

2021年10月,欧洲冶炼厂由于电价过高的缘故普遍出现了减产。金属铜由于上半年疫情的缘故,存货本身普遍较低,特别是伦铜,最后导致该品种的Cash-3M价差甚至一度被市场爆炒至1000美元以上。为了遏制恶意的挤仓,伦敦金属交易所(LME)发文表示将加强监管,铜价随之下行。当时,市场普遍认为铜价的波动来自于短期极端炒作的情绪,一旦情绪消退,未来铜价的下行压力仍较大。

随后,在海外层面,美联储1月议息会议上,鹰牌的加息信息被市场逐步消化,而“俄乌事件”则加重了能源危机的风险,对欧洲有色金属的产能或产生制约,从而进一步缩紧有色金属的供给;国内方面,在稳增长政策的定调方向下,货币政策仍较为宽松,有降息落地的信号,国家同时明确了内需扩大的要求和对基建允许超前投资的态度,有色金属的终端需求有望进一步扩大;另外,货币宽松政策下,市场资金超饱和,叠加由于国内外政治环境变化导致的有色金属供需端错配,进一步提高了铜溢价的可能。

02

需求提升,电力工业与新能源汽车打下溢价底气

在国内,电力工业是铜消费量最大的领域之一,并保持着较快的增长率。根据国家电网和南方电网的2022年计划,两者将合计投资约2.9万亿元,主要用于电网智能化、储能、新能源等方面。另外,根据各大绿电运营商的“十四五”规划,未来风光的装机复合增速逐步增长,到2030年总装机容量或能达12亿千瓦。随着投资量和大规模风光装机容量的提升,行业对铜的消费量拥有广阔前景。

汽车方面,新能源汽车对比传统燃油车具有更高的铜消耗量。根据建设银行报告,2021年1-11月,新能源汽车产量为319万辆,累计同比增长155%,并估计期间汽车用铜量累计同比增长17.1%,远超汽车产量增幅。过去一年,汽车产量受芯片短缺的影响,制约了新能源汽车对的产量,随着2022年芯片供应的逐步恢复,汽车产量增速有望进一步提高,用铜需求也将维持高增长。

2021年的疫情对铜矿供给产生了不小影响,秘鲁部分矿山地区的暂停运营,智利地区的边境关闭,都是造成供给紧缺的原因之一。在2022年,第一量子、铜矿企业自由港和紫金矿业的新矿山投产,国际铜矿主要供应地区随着疫情复苏的开工,铜矿产能将同比恢复增长,有效缓解铜矿供给的紧缺。

总的来看,铜市场受宏微观因素多层影响,对货币政策与全球经济的复苏较为敏感。铜的需求端主要受益于新能源大方向地推进,带来了稳定的增量空间;全球供给端仍主要取决于疫情的情况,但随着国内新产能的投入,中国市场的铜供给有了更高的保障;而近期的铜价格波动则更多的源于库存不足导致的供需错配和货币过饱和的缘故,市场愿意炒作铜价;而对于长期的铜价值展望,应格外注意美联储的加息预期是否完全被市场消化和中国偏松的货币政策的转变可能性。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

哈哈