卖掉ADC,云顶新耀-B从“牛夫人”再变“小甜甜”

以前市场将拥有漂亮的pipeline、进入临床试验、申请IPO等作为成功的标志。当下,从Biotech向Biopharma转型的终极考验则是产品获批上市,同时产生销售额、销售利润,形成市场份额。

这是此前云顶新耀-B(01952)$云顶新耀-B(01952)$ 股价大幅下跌跌至5.98港元底部的主要逻辑,也是如今云顶新耀单日股价最高涨幅达24.87%,两个半月内区间股价最高上涨296.3%至23.7港元的主要逻辑。

丢掉明星ADC并非跨不过去的坎

回顾云顶新耀在2022年中期的这波股价下跌,向吉利德退回戈沙妥珠单抗的商业化权益无疑是直接导火索。

去年8月16日,云顶新耀宣布将戈沙妥珠单抗在大中华区、韩国和部分东南亚国家的开发和商业化独家权利退回给吉利德全资子公司Immunomedics。为此,云顶新耀将获得总额4.55亿美元的收益,其中包括预付款2.8亿美元和未来潜在的里程碑付款1.75亿美元,折合人民币30.7亿元。但就在去年6月,戈沙妥珠单抗正式获得国家药监局(NMPA)批准上市。

说好的“长期持有”变成了“低买高卖”,市场对云顶新耀的这波“理财”操作显然不认可。于是8月16日消息一出,公司股价大幅收跌19.10%,也正式开启了云顶长达2个月的下跌之路。

不过站在彼时云顶新耀的角度,戈沙妥珠单抗离获得收益几乎只差挂网和铺开销售,这个时间点退回权益或许说明公司认为戈沙妥珠单抗未来在权益市场的销售收益达不到30亿元,亦或者说公司认为以自身商业化水平在权益市场无法短期达到30亿的销售水平。

一方面,在去年的ASCO大会上,吉利德公布了戈沙妥珠单抗的TROPiCS-02三期临床数据不尽如人意,产品后续获批上市后或面临第一三共DS-8201等产品的潜力强劲竞争;另一方面,彼时的云顶新耀的质量管理体系尚未完善,且商业化团队规模和渠道建设尚处初期。

因此,在云顶新耀看来,与其押宝戈沙妥珠单抗与DS-8201的正面竞争,倒不如“一鲸落万物生”。并且30亿资金对于一家尚处在融资阶段的Biotech来说足以度过资本寒冬。

从后续的股价走势可以很明显看出,市场对于云顶新耀丢掉明星ADC表现出了理解的态度,在利空出尽后,投资者更关注公司用这30亿投入了哪些新产品以及有何研发进展。

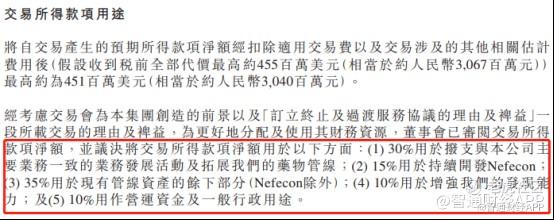

在云顶新耀发布的相关公告中,公司提到其后续所得资金集中到其他管线,其中30%将用于与公司主要业务一致的业务发展活动、拓展药物管线,15%用于开发Nefecon,35%用于推进现有管线中的其他部分,10%用于增强发现能力,10%作为运营资金以及一般行政用途。

在这份公告中,云顶新耀简明阐述了其30亿的资金用途规划。根据其2022年中报披露的研发和产品管线来看,目前云顶新耀共有14条参与开发的新药管线,其中依拉环素已经在国内递交上市申请,另有5个产品国内处于III期开发中,Nefecon也预计将在下半年申报上市。

从后续股价上涨的时间轨迹来看,在近期港股药械齐飞的外因和公司披露最新研发和运营进展的内因共同作用下,才形成了云顶新耀多个节点的股价放量上涨。

市场更在乎产品和落地进度

2023年1月4日,云顶新耀发布其未来两年及以后的战略规划,将进一步转型成为一家综合性生物制药公司,并提出将重点发展肾病治疗领域和mRNA平台产品组合。也就是说,围绕这两个领域的后续产品开发和落地进度就成为当前云顶新耀的估值锚点。

对于云顶新耀来说,丢掉戈沙妥珠单抗后,公司面临的最大问题就是“造血”问题,需要一款重磅产品实现顺利商业化,推动公司从Biotech向Biopharma转型过渡。这款产品就是云顶新耀在肾病治疗领域主打的Nefecon(布地奈德迟释胶囊)。

智通财经APP了解到,Nefecon最早由Calliditas公司开发,2019年6月,云顶新耀与Calliditas公司签订独家授权许可协议,获得Nefecon在大中华地区和新加坡的开发和商业化权利。该协议于2022年3月扩展,将韩国纳入云顶新耀的授权许可范围。Nefecon分别于2021年12月和2022年7月在美国和欧盟获批上市, 于2020年12月被CDE纳入突破性治疗(BTD)品种。

去年11月15日,云顶新耀宣布,国家药监局(NMPA)已受理Nefecon的NDA,用于治疗具有进展风险的原发性IgA肾病(IgAN)成人患者。公司预计Nefecon有望在今年下半年实现国内获批上市。

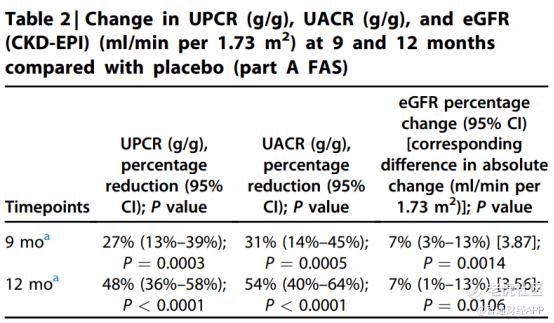

Nefecon全球三期临床数据显示:在维持稳定RAS阻断剂治疗的基础上,患者被治疗9个月后,Nefecon组的尿蛋白肌酐比(UPCR)与安慰剂组相比降低了27% (P=0.0003) ,Nefecon组和安慰剂组的UPCR较基线值分别减少31%和5%。

且停药三个月后,患者的蛋白尿水平持续降低,较基线下降幅度达52%。另外,在安全性方面,由于Nefecon相比一般的糖皮质激素更容易被肝脏代谢,因此在治疗过程中,Nefecon耐受性良好,未发生严重的感染相关不良事件。

去年4月,云顶新耀公布了Nefecon治疗IgA肾病的中国人群亚组研究结果。结果显示,该亚组患者在接受Nefecon治疗9个月后,蛋白尿下降和稳定肾小球滤过率(eGFR)的结果与NefIgArd研究A部分的主要结果一致。

从市场空间来看,数据显示,国内每年确诊肾小球疾病患者数量约为8-15万,目前累计患病人数接近1000万。由于中国是全球最大的IgA肾病治疗市场之一且国内尚未有批准用于治疗IgA肾病的疗法,同时该产品竞品普遍处于二期,在此背景下,有机构预计基于Nefecon的先发优势,其国内销售峰值可能接近50亿元。

除了在肾病主打产品有了明确的落地时间轴,云顶新耀在mRNA领域的研发进展和披露数据也是其估值上涨的重要助力。

在mRNA领域,云顶新耀计划在今年就针对奥密克戎的二价mRNA新冠候选疫苗EVER-COVID19-M1在中国启动临床试验并拟于年底前提交紧急使用授权申请。

在与Providence Therapeutics合作后不到16个月的时间里,云顶新耀已完成了产业化的技术转移,推进了其经临床验证的mRNA技术平台,并在浙江嘉善建立起一个具有商业化生产规模的mRNA疫苗产业化基地,成功进行了试生产。

据智通财经APP了解,云顶新耀在去年12月28日披露了该产业化基地的相关消息,该mRNA疫苗生产工厂投资超过9亿元人民币(1.29亿美元),现已开始投产,计划每年生产约7亿剂mRNA疫苗。

并且云顶在去年10月与Providence公布了其新冠mRNA疫苗PTX-COVID19-B的2期临床试验结果:在加拿大与南非招募18-64岁受试者共565人,接种2剂疫苗后,与辉瑞(Pfizer)/BioNTech的新冠疫苗Comirnaty进行非劣性对比。

免疫原性分析表明,接种两剂PTX-COVID19-B疫苗两周后产生的中和抗体滴度GMT与Comirnaty®相比达到统计学非劣效(0.84,95%可信区间:0.69-1.02)。接种第2剂两周后的分析也表明血清应答率同样具有非劣效。

在血清学证实无既往感染或接种疫苗的人群中进行了一项重要的亚组分析,PTX-COVID19-B在第二剂疫苗接种两周后诱导的免疫应答非劣效于Comirnaty®(1.23,95%可信区间:0.95-1.58)。

另外,两组在接种了第一剂和第二剂疫苗后的征集性全因不良事件(AE)总体发生率相似:PTX-COVID19-B分别为71.6%和59.0%,Comirnaty®分别为74.2%和62.4%。且两组均无与接种相关的非征集性严重不良事件(SAE)的报告。

目前,云顶新耀正在提交III期临床试验(IND)申请,以评估 PTX-COVID19-B作为加强针的安全性和免疫原性。此外,该公司计划于2022年下半年在中国和其他云顶新耀授权区域针对奥密克戎(Omicron)的二价加强针候选疫苗EVER-COVID19-M1.2提交临床试验申请。

目前二级市场对Biotech的估值逻辑主要是以其是否能从Biotech向Biopharma转型过渡来进行判断。凭借即将上市的Nefecon和临床数据可靠的PTX-COVID19-B疫苗,云顶新耀商业化预期较为乐观,后续产品宣布获批上市或将成为云顶新耀实现估值跨越增长的关键节点。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看