特斯拉降价大棒一挥,别的新能源车企还能”活下去“吗?

快速点评3件事。

1,特斯拉消费者维权。这件事虽然在全国范围展开,但是所有的媒体都没有拉偏架打民族牌,这是件好事,证明被压制了,外资在接下来会得到充分合理的保护。

2,巴西反抗民众占领国会。这件事的发生会让美国老百姓重新回想起2021年国会山暴动,川普的支持度会进一步下跌。目前DWAC已经从$20跌到$15-16,维持目标价$10不变。

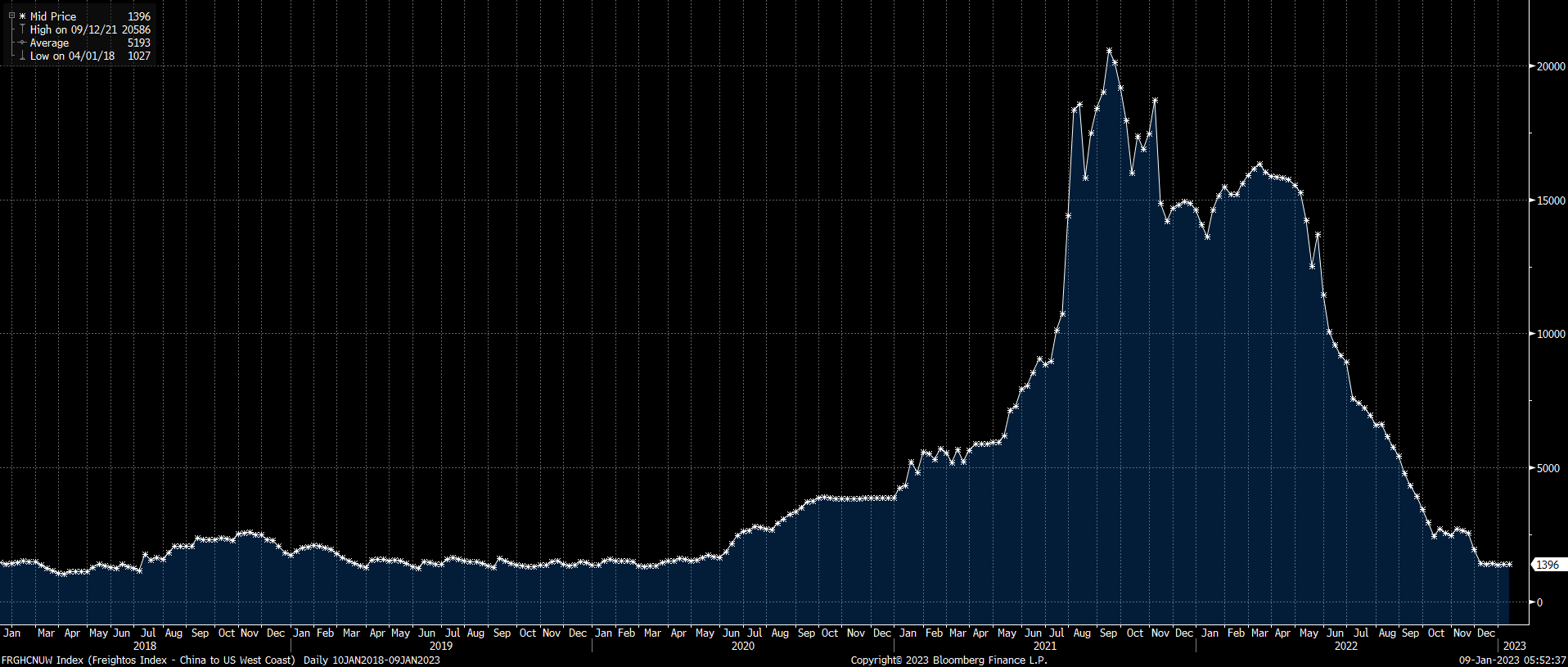

3,梅西百货表示Holiday Sales不好,盘前跌5%。美国消费持续走弱非常明显,从中国到西海岸的货运价格已经跌到了新冠之前的水平(下图,那些新冠期间表现出色的航运公司股票要持续低迷)。除了美国消费股票(BestBuy, Target,Lululemon,Under Armour…)会表现不好外,中国的出口在接下来也会遇到问题,外贸数据会不好看。外贸数据不好再配合现在本身的经济局面,国内的政策必定重拳出击。

Survivability

上周特斯拉降价之后,拉开了新能源汽车行业的新一个篇章。在这里有两个大的方向要去思考研究:1,电动汽车的降价到底可以到什么程度,燃油汽车的价格为什么就是很难降低,成本的深度分析有助于看清楚这个行业的天花板;2,中国电动车各企业的生存性问题,这个需要从财报上入手。今天早上我仅分析电动车公司X的财报,起抛砖引玉的作用。

在进行X的财报分析前,先讲一个大家熟知的赌场策略:赌大小永远压大,如果输了,第二次就翻倍压大。比方说你先拿1块钱去赌大,输了第二次下注用2块钱去赌大…以此类推,直到获胜,不仅前面输的可以捞回来,赢的还是前面输的钱的总和。这个故事被讲了很多次,其实从统计来说,每一次押注完全可以改变选择,你可以第一次压大,输了之后第二次加倍压小,因为每次选择的结果都是相互独立,赢的概率都是1/2。但我看好像这个故事的版本从来不会说这个点,可能理性的统计对于绝大多数人来说比较难接受。

这个策略实际的问题是,你可能没有那么多的本金持续赌下去。当你输了5次之后,你输的金额是1+2+4+8+16 = 32,第6次下注需要本金64。你身上可能只有40块钱,这时候已经没有办法第6次下注了。

为什么讲X财报之前要将这个,因为现在的分析都会用DCF模型去算一个目标价格。这些模型的起始点都是若干年之后的net income,然后变成free cash flow计算目标价格。可问题是,如果一个企业都没法活到若干年之后有正的net income的时候,这个模型有什么意义?对于电动车企业的财报,根本不需要去计算什么target price,甚至都不需要怎么看income statement。唯一要死盯住看的,就是cash flow statement。就像刚才说的赌场策略一样,理论是有翻盘的一天,但大多数情况下中途就夭折了。

电动3宝的年报里面有cash flow statement(规定必须要有),但是季报里面有另外两个报表却没有cash flow statement(规定可以没有)。理想的季报里面会提自己的cash flow的情况,是不是暗示情况要好一点?当然特斯拉的季报里面,三个表都非常全。

Cash flow statement关系到电动车的生存,当年特斯拉在生死线上挣扎了很久,第一次让全世界觉得这家公司能够活下来的,就是它的CFO(经营现金流)变成了正数。由于我手上并没有最新季度的cash flow statement,所以依靠的是X公司的2021年年报。

根据X的财报,2019-2021年3年的CFO如下,分别是-35亿,-1亿,-10亿(人民币,以下皆是)。

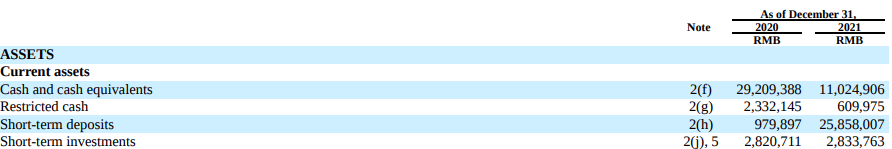

目前X公司持有的现金或者短期存款有380亿。

如果按照一年“烧”10亿的角度来看,现在的现金还是比较充裕,烧30年都没事。但是,X的经营现金流-10亿后面没有这么简单。

X在2021年之所以只烧了10亿,是因为2021年又新增了95亿的payable(应付账款但实际未付),其中72.5亿来自于accounts and notes payable,22.6亿来自于accruals and otherliabilities。

换句话说,如果不是压了供应商95亿的欠款,那么2021年烧了100亿+。如果按照一年烧100亿+的速度,那么380亿就不是那么殷实了。从balance sheet能看出来,截至2021年底,X这两项一共压了供应商欠款是170亿(123+48 = 171)。也就是说,380亿的现金有45%来自于压供应商款。

当然压供应商款可能是行业普遍现象,往好的方便来说是企业议价能力强,但确实也反映了企业自己的造血能力还是有很大问题。

以上的分析仅仅是基于2021年年底的情况。因为特斯拉的降价策略改变了整个电动车的生态格局,所以还要考虑如果订单下滑,那么现金流会怎么恶化。

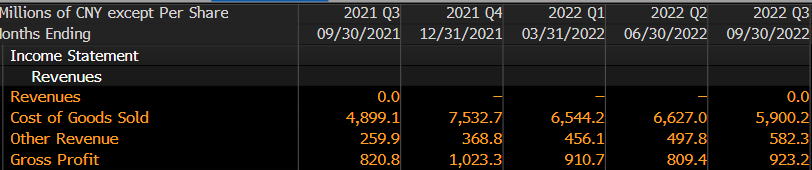

从income statement来看,2021年卖车的毛利是26亿,可以认为卖车提供了现金流26亿。2021年一共卖车98,000辆车,所以一辆车的贡献差不多是26,500。注意,这里并没有考虑到X非常高的OPEX(经营费用)。

卖一台车的毛利是26,500是什么概念,这次特斯拉Model Y降价是2.8万-3.7万,怎么跟?

那么2022年X的交付量上去了,毛利怎么样?根据彭博的数据,前3个季度的总毛利是9.1+8.9+9.2 = 27.2亿,前3个季度交付车辆是98,553量,算下来一辆车的毛利27,500。

随着交付量/产量上去,毛利有所改善(26,500->27,500),但依旧并不乐观,27,500的毛利依然是连特斯拉一次降价的冲击都抵挡不住,更别说特斯拉还能继续降价。

电动车企要想活下去,第一步是要做到CFO变正,而CFO要变正,必须要有好的毛利。但是现在特斯拉的降价大棒一挥,所有的电动车企如果跟风的话,连毛利都不能是正数了,更别说经营现金流了。如果电动车企不跟风降价的话,还有谁买呢?

努力活下去。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 银河小铁骑00·2023-01-09特斯拉也是真的狠,在没有国补的时候开始拼刺刀3举报

- 大米饭00·2023-01-09比亚迪的销量老大的地位看来是有危险了2举报

- 豆腐王中王·2023-01-09昨天还看见李斌在那里算特斯拉降价的事情2举报

- 纯天然绿色学渣·2023-01-09不偏不倚不吹不黑,很喜欢你的贴子2举报

- 明亮蓝影·2023-01-09写得很好,感谢,X以及其他国内的所谓造车新势力,在三年内至少破产两家1举报

- 梅川洼子·2023-01-09拉偏架的媒体不少,尤其是针对特斯拉1举报

- 福斯特09·2023-01-09特斯拉消费者维权,是比亚迪策划的1举报

- plaispool·2023-01-12已阅点赞举报

- 你好大家好·2023-01-11,点赞举报

- 春风晓月·2023-01-10已关注点赞举报

- 你好大家好·2023-01-10,点赞举报