被数据操纵的股市

我们知道,之前市场有一个公认的观点——2023年全球其他地区今年的表现将超过美国,这个预期在最近受到了冲击。此外,美国经济发展势头依旧良好,这着实不利于降低通胀压力。

01 美股表现领先

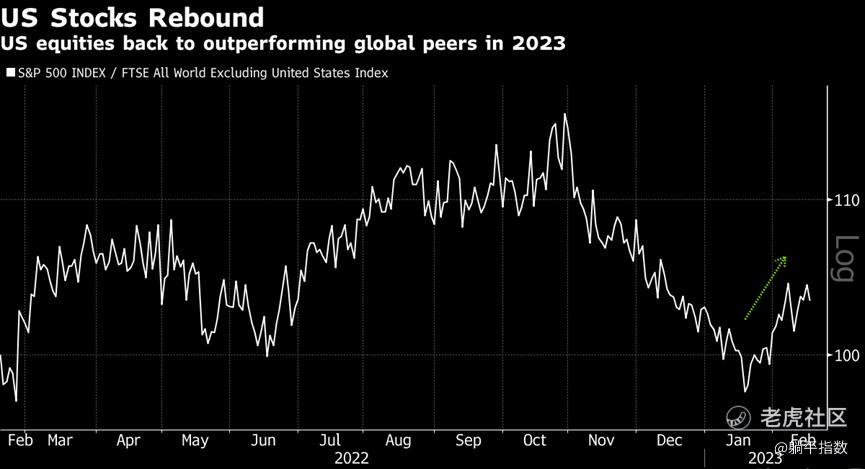

2023一季度过半,美国股市的表现再次领先全球。在过去的四周里,即使在上周四(2月9日)交易结束时出现了大幅度的抛售之后,标普500仍然比富时环球指数(不包括美国)高出5%。

但这种表现并不太符合逻辑。下面的图表显示了标普500指数与富时环球指数(不包括美国)之间的比率,该指数包括发达市场和新兴市场的大中型市值公司。去年10月,通胀见顶,美股遭遇一轮快速下跌,基于人们普遍认为美国利率将很快下降,美元也随之大幅下跌。这被认为是美国经济强势多年后一种新趋势的开始。而如今,美股又开始跑赢其他股市:

(标普500指数与富时环球指数(不包括美国)之间的比率,2023)

这一逆转表明,此前在资本市场上相当流行的观点面临挑战:即全球其他地区今年的表现将大大好于美国。自10多年前美国爆发金融危机以来,美股的表现一直非常出色,这一趋势似乎一直处于逆转的边缘,但目前还没有改变:

(标普500指数与富时环球指数(不包括美国)之间的比率,2008年-至今)

美元在今年的反弹,可以在一定程度上解释美股如今强势的表现。除此之外,美元的强势与新兴市场股票的表现呈负相关,这一趋势在去年表现得淋漓尽致:

到目前为止,标普500指数在2023年已经上涨了6%,而以科技股为主的纳斯达克100指数的涨幅更大,在此期间上涨了近14%。对经济的乐观情绪刺激了美股的机构投资者,推动股市持续上涨。

不仅是疫情之后表现较差的大型科技股上涨,小盘股的股价也在持续上升,罗素2000指数上涨10%。再加上利率预期上升,美元走强,美国股市再次跑赢全球。

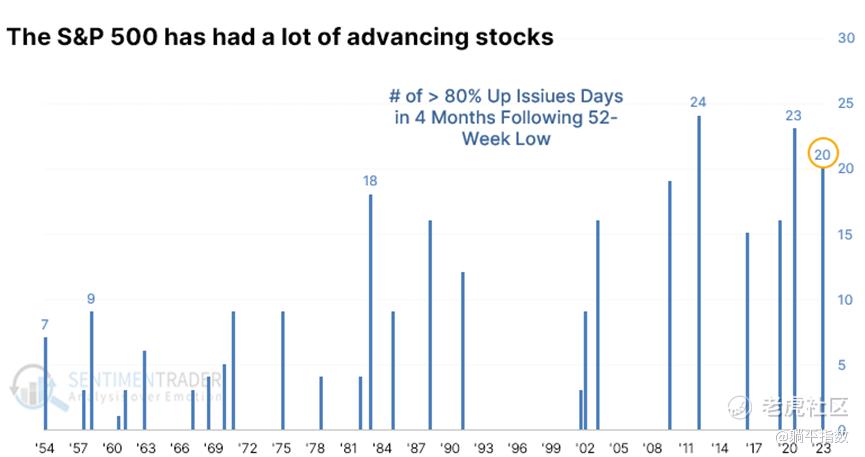

从股市的内部来看,这看起来并不像昙花一现。在过去四个月里,标准普尔500指数成分股中有超过80%的股票上涨了20天,这也是自1954年以来,从52周低点反弹表现最好的四个月。这意味着一个广泛、自信和持久的反弹:

这样的反弹在持续的熊市中很少出现,提高了美股正处于漫长牛市复苏开端的可能性。考虑到近期公布的通胀水平仍然较高,以及市场预期还会有更多加息,美股有如此表现确实让人非常意外。而美国股市在本季度后半段的表现很可能为今年余下时间定下基调。

现在,有足够的数据来了解美国经济在2023年强势开局,无论是1月份的就业报告、零售数据还是CPI(消费者物价指数)数据等等,如果有人在年初告诉你,今年一季度的经济情况,你很可能会认为股市将低于2022年年底的水平。

但现在,美股的表现着实令许多市场参与者意外,能想到的许多因素中,最靠谱的或许就是美国企业盈利的弹性。

虽然第四季度的盈利周期并不是很好——标普500指数成分股公司预计2023年上半年的情况将继续严峻,通胀对盈利不利——但还是有一线希望的。

市场普遍预期,与2022年相比,标普500指数成分股今年的EPS(每股收益)增长尽管有所下降,但仍高达6.9%;而最新的数据表明,利润可能比想象的更持久,因为最近的公告“缓解了对消费者支出大幅收缩的担忧”。

花旗全球财富(Citi Global Wealth)北美投资主管克里斯汀•哈瑞特强调,美国股市的主要推动力仅在三个行业——科技、非必需消费品和通信服务。目前,相对于欧洲,她仍然增持美国大盘股,尽管一系列原因——包括美国以外的股票有20%至25%的折扣,以及美元走强——表明,从长期来看,美国以外的股票应该表现更好。

除了估值之外,今年有两大变化应该有利于美国以外的投资:一个是缓和了欧洲能源危机风险的暖冬,另一个是中国经济的快速复苏。这些因素推动资金流入欧洲市场,其影响最明显地体现在奢侈品股的表现上:例如,LVMH的股价今年上涨了21%。这对整个欧洲市场来说可能是一个积极的信号。

但在短期内,人们的注意力主要集中在最令人惊讶的表现——美国经济的原始实力。

02 依赖数据的人更痛苦

真的不可能再否认,美国经济目前表现良好。这可能是基于新冠疫情后的急转,企业纷纷重新开业,消费者行为也在发生变化。但事实上1月份经济明显升温,而且远超大多数人的预期,这是不可忽视的。

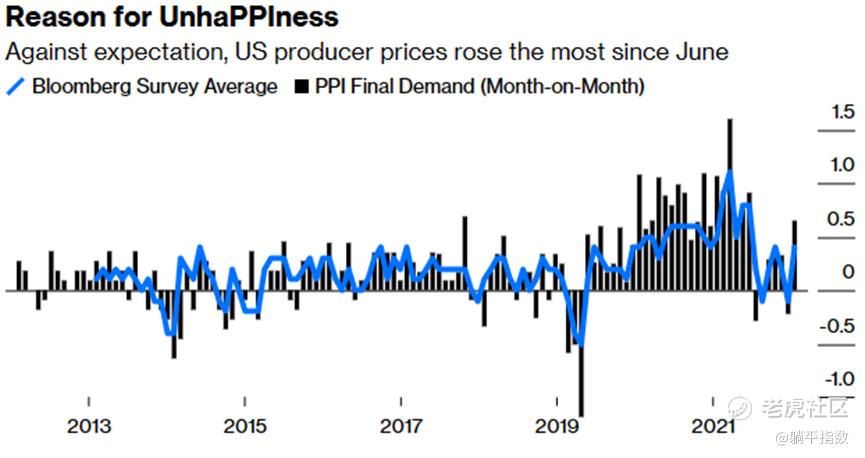

下图为周四(2月16日)的数据——美国PPI(生产价格指数),它打破了人们的预期,出现了自2022年6月以来的最大涨幅。这使得通货紧缩已经开始的观点难以站住脚:

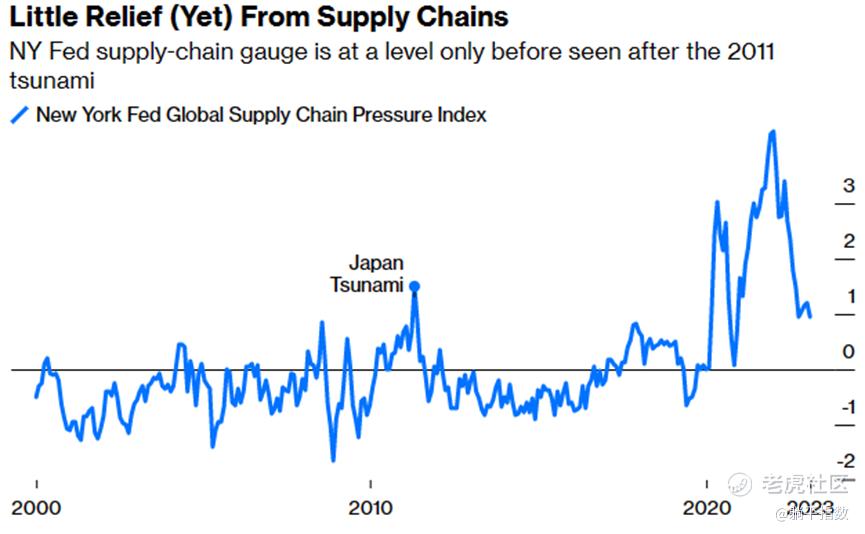

自2021年底出现严重问题以来,供应链压力有所缓解,但价格仍然处于一个持续上行压力的水平。根据纽约联储(New York Fed)的衡量标准,目前的水平只有在本世纪2011年4月——日本海啸后的一个月——才出现过:

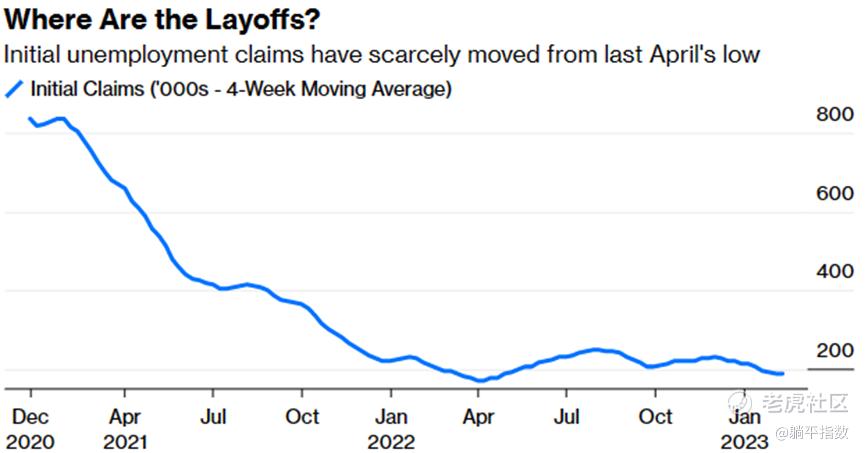

与此同时,首次申请失业救济人数再次低于华尔街的预期。以四周的移动平均值计算,每周新增申请失业救济人数仍低于20万,这一数据与劳动力市场的松动相反,毕竟劳动力市场的松动会降低工资上涨的压力:

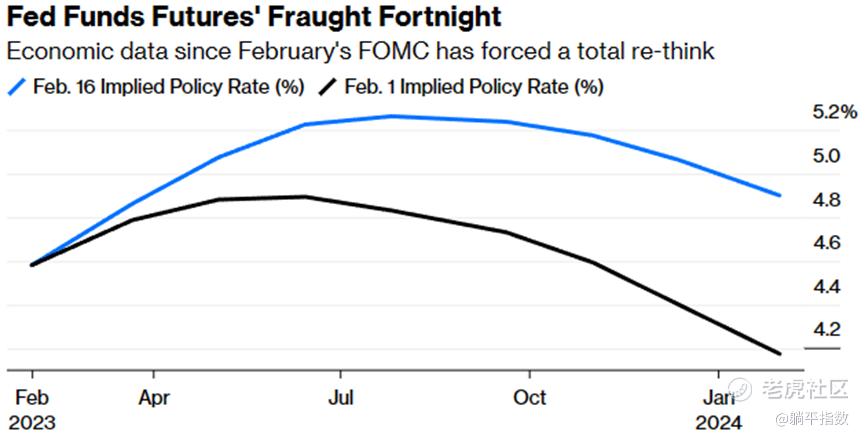

在这些最新的数据之前,本月早些时候的通胀和就业数据强于预期,让那些预测美联储即将转向低利率的人感到失望。自2月1日联邦公开市场委员会上次会议以来,市场对明年联邦基金利率走势的预期发生了巨大变化——这是由彭博从期货市场得出的结论(如下图所示):

正如我们所看到的,这在短期内有助于美元和美股的相对表现,但除此之外,它是不受欢迎的。

Federated Hermes的高级投资组合经理史蒂夫·基亚瓦隆(Steve Chiavarone)对此发表了评论,称醒来后发现:

“你找不到比今天早上得到的数据更糟糕的数据了。一切都朝着你不希望的方向发展。因此,当你看今天的美国PPI数据,看CPI数据,看上周五的就业数据,看零售数据,把它们放在一起,它确实在某种程度上证实了我们的想法,即经济仍然过于过热,是由仍然过于紧张的劳动力市场驱动的。在劳动力市场如此紧张的情况下,通胀率不可能持续达到2%。它完全不正常。我们正处于大熊市反弹的最后阶段,这或许是熊市反弹的终结。”

从中期来看,这很可能被证明是正确的。就目前而言,即使在华尔街周四大跌之后,良好的经济形势对债券的损害大于对股票的损害。

03 现金不是垃圾

与此同时,美国股市有了一个新的竞争对手:现金。十多年来,把钱存起来的唯一真正好处就是可选择性。这意味着当机会出现时,你可以迅速抓住。但现在它提供了具有竞争力的收益率。

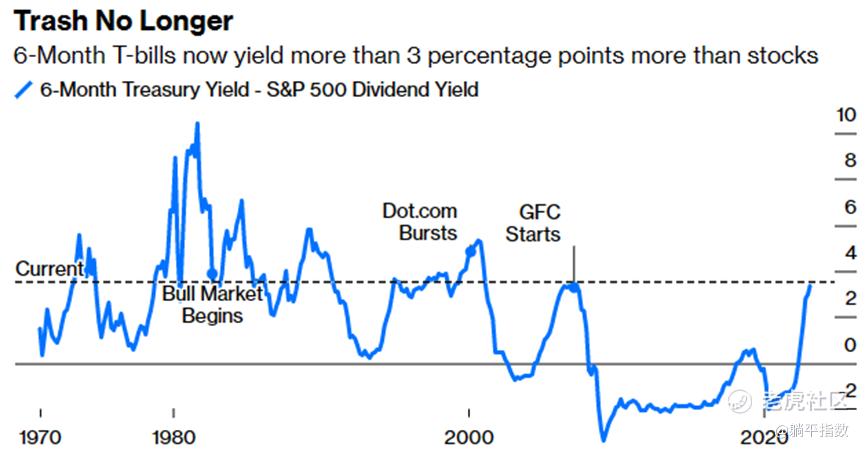

这张图表显示了6个月期国库券收益率(现在几乎是5%)与标普500指数股息收益率的差距。从他们每年支付的现金粗略判断,国库券的优势比2007年全球金融危机初期以来的任何时候都更加稳固。本世纪,但凡利差达到这么高的时候,很快就会出现史诗级的股市崩盘:

投资现金的缺点是利率有下降的风险。购买6个月的短期债券,你可能不得不在半年后将其滚动为收益率较低的短期债券。不过,随着市场情绪重新转向利率将在更长时间内保持在较高水平,现在这种威慑作用应该会减弱。因此,从表面上看,现金应该会给股市带来激烈的竞争。

然而,长期债券的逻辑是不同的。购买10年期债券,然后看着收益率上升,你不可能在10年期内退出而不承担资本损失。因此,有关经济过热并导致利率随之上升的观点,推动了股市较债市进一步走高。

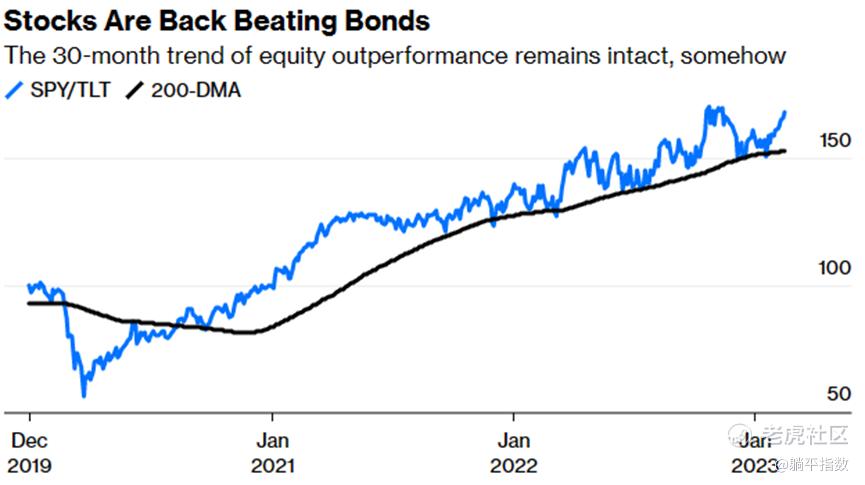

这也是不应该发生的。自去年10月以来,收益率一直在下降,最受欢迎的追踪期限超过20年债券的ETF (股票代码通常为TLT)已经开始击败追踪标普500指数的ETF(股票代码为SPY)。

然而,自2020年末以来,股市表现优于债市的趋势依然存在:

如果你想打赌,过去两周的惊人数据只是昙花一现,那么现在似乎是买入一些长期美国国债的一个很好的切入点。与此同时,似乎也有足够的理由留一些现金来应对经济过热和崩盘的可能性。

结合以上分析,市场普遍一致的看法是,核心通胀其实一直在下降,比如住房和核心商品,并将在某个时点突然继续下降,而最大的问题是来自于工资的走向。根据一些最新的数据,比如调查和招聘信息及工资,我们已经看到工资下降的趋势。但关键在于工资是否以足够大的幅度下降以防止进一步的紧缩。

但长期,投资者不应该悲观,因为无论美国经济衰退发生在今年更早时候还是年底,抑或是2024年,对股市的影响都将是短暂的。你会看到一个经济衰退,取决于你想追溯到多远,比方说,在过去十五、六年的历史上,有15%-17%的时间会出现经济衰退,其余绝大多数时间,我们会得到一个经济扩张的向上收益。而价格则往往跟随收益的曲线,这不是短期,是一个长期的规律。

因此,留在市场里,才有重新赢的机会。$纳指三倍做多ETF(TQQQ)$ $特斯拉(TSLA)$

声明:本文仅用于学习和交流,不构成投资建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 束衣清谈·2023-02-20内容很扎实,深度好文点赞举报

- 54d2b927·2023-02-20w点赞举报

- 曾启超·2023-02-20好点赞举报

- 123zj·2023-02-206666点赞举报

- 铁木真·2023-02-20koo点赞举报