唏嘘,遇清仓离场

唏嘘,经常逛论坛的朋友,今天应该刷到这个消息了吧。

30多万的大V发帖清仓离场了,具体原因不可而知,最大的可能还是加了杠杆。

A股每年爆仓离场的大v或私募都有,早已见怪不怪,唯一可惜的是,如果都是自己的钱,不至于这样,抗到明年底都没问题。

说实在的,杠杆是把双刃剑,牛市用杠杆一夜翻倍都常见,但熊市也是S人不见血,有多少人因为加杠杆倒在了黎明前。

所以,如果你选择指数基金,大概率不要奢求能有多高的超额收益,能持续保持着稳定的回报,已是幸运了。

回到咱们熟悉的指数基金市场。

截至目前指数估值表共有84只样本,几乎囊括了各类型的指数,其中,医药是我最关注的两个行业之一,而且将其归类至优秀行业指数中。

通过梳理,我发现市场上有很多类型的医药基金,比如混基、股基、指基、增强基等,那么在如此震荡面临市场方向的时刻,值得我们好好研讨下医药基金值不值得关注。

以估值表中的全指医药、医药100和300医药为例,简单做下剖析。

通过梳理发现,三大医药指数风格各异,如何选择就要看个人的喜欢了。

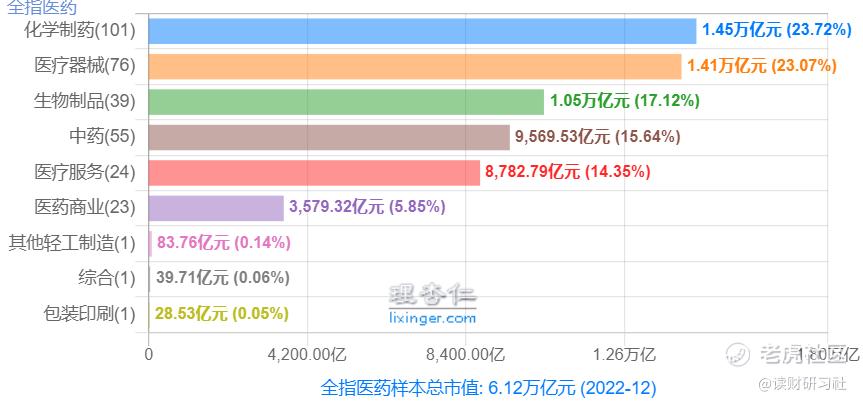

1.全指医药

300多家企业构成了全医的样本,它既有龙头企业,又有一些小市值的医药公司,所以我个人认为全指医药最能反应医药市场的总体情况。

2022年以来全指医药跌幅22.5%,同期的300医药和医药100跌幅分别为26.04%和21.07%。

这样看,全医的跌幅居中,低于300医药,高于医药100。

如果从申万二级行业看,全医的分布比较均衡,化学制药、医疗器械、生物制品、中药、医疗服务五大细分超过90%。

2. 300医药

与全指医药不同,300医药追求的是龙头为大,强者恒强,样本不足30只。

30只样本总市值2.66万亿,300只样本总市值6.12万亿,通过对比两个指数,300医药都是全指医药的样本。

3. 医药100

唯一的等权重策略医药指数,由100只样本共同构成。

等权重的好处在于指数不会被某一权重或几只权重绑架,其走势相对比较独立和均衡,这是医药100的优势。

而且等权重指数一般会定期重新再分配权重,这会起到定期再平衡的作用,获取一定的超额收益。

但缺点也很明显,基金规模做不大。

对比三大指数,300医药追踪最大基金规模129.29亿,全指医药追踪基金最大规模32.55亿,而医药100只有8.58亿。

综上,医药指数各有优劣势,就看您的选择。

从估值角度看,全指医药近十年市盈率28.36倍,估值百分位7.9%,纵向对比本身不贵了。300医药则不同,近十年市盈率33.77倍,估值百分位48.62%,谈不上多便宜,合理吧。医药100近十年市盈率20.41倍,估值百分位0.21%,横向对比全医和300医药,位置算低的了。

个人认为:风格激进,选300医药;风格平稳,选全医;风格保守,选医药100。

数据虽然摆着,但并不意味着就适合各位,作为与消费并驾齐驱的大牛行业,自然要多看、多筛、多查,才能找到适合自己的,我仅在此以估值表为范围进行剖析。

如再往里延申,还能再继续探讨中药、医疗、生物医药等更细分的。

归根到底,市场的本质就是贵贱相互转移,只是这种转移过程曲线才是常态,从贵到贱中间可能要经历许久的蜿蜒曲折,越是此时,越容易失去耐心。

【免责声明】以上内容仅代表作者个人观点,不构成对任何人的投资建议和依据。市场有风险,投资需谨慎,请独立决策。

……

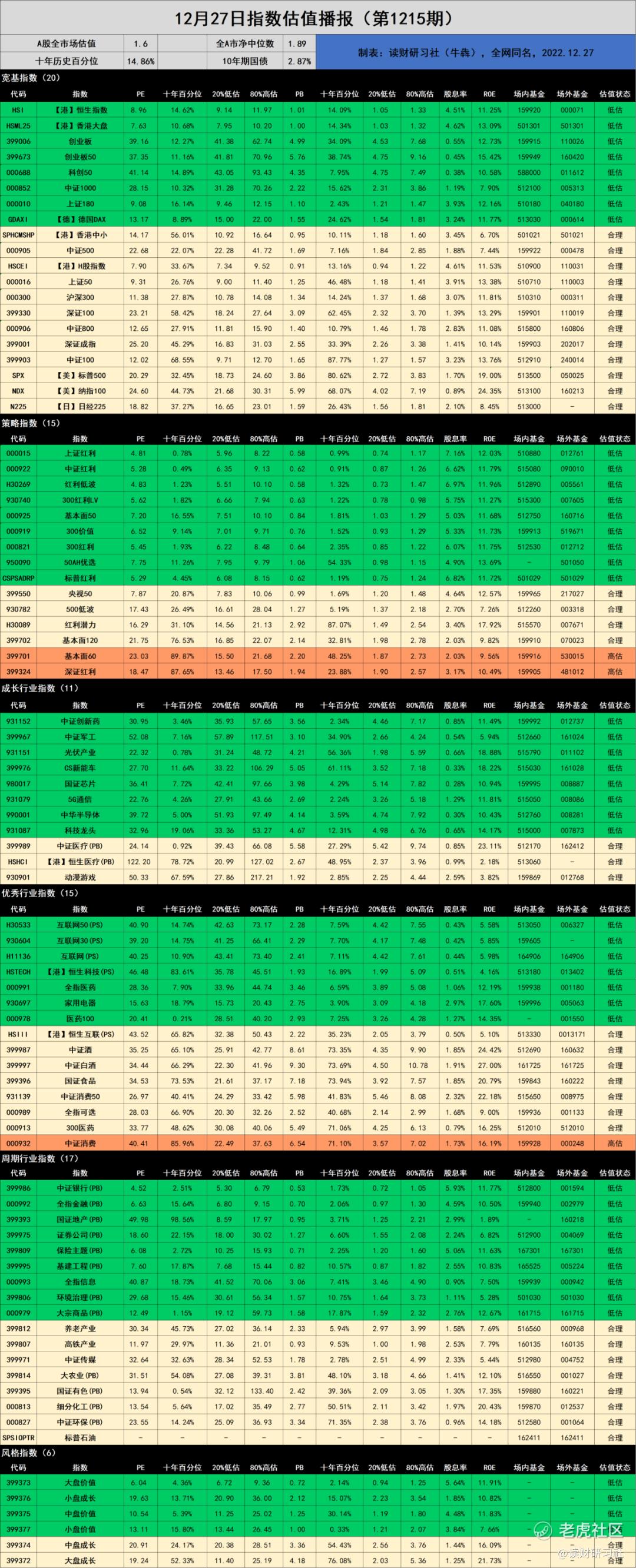

一、12月27日指数估值播报(第1215期)

▲ 表1:指数基金估值表

指标提示:

1. ROE=净利润/净资产*100%(PB/PE粗略计算);

2. 近十年百分位:当前市盈率或市净率在近十年数据中所处的位置;

3. -表示暂无或不适用数据;

4.指数样本范围包含A股、港股、美股等宽基和行业指数;

5.注意银行、地产、金融、证券、环保、大农业、基建参照PB估值;互联网参照PS估值;

6. 医疗、芯片、5G等统计周期短,十年百分位仅供参考。

估值说明:

1.绿色代表低估,黄色代表合理,红色代表高估;

2.理论上,绿色安全边际高,机会大,适合买;黄色空间小,适合持有;红色安全边际低,风险大,适合卖;

3.估值状态说明:低估(PE≤20%);合理(20<PE≤80%);高估(PE>80%)

本指数估值为个人统计数据,可能存在误差,仅供参考,不构成对任何人的投资建议和依据。

二、12月28日可转债

2022年马上结束,可转债目前暂时没有打新和上市的,估计进入1月份会多起来。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

123456789