为何亚马逊能被RIVN股价反复影响利润?

4月28日美股盘后,$亚马逊(AMZN)$ 公布了2022年第一季度财报。

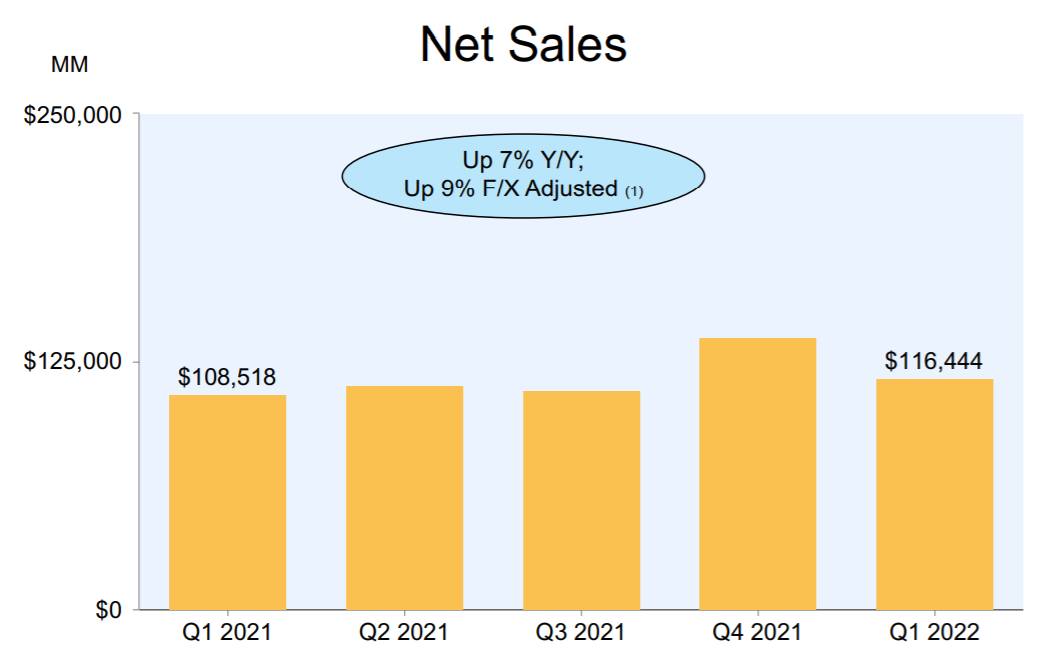

- 收入为1164.3亿美元,同比增长7.3%,为21年来最低增速,不考虑汇率影响为9%,不过于市场预期共识的1164.3亿美元基本持平;

- 公司亏损38亿美元,或每股亏损7.56美元,远远低于市场预期盈利8.4美元;上年同期的利润为81亿美元。

因此其盘后股价一度跌近10%。

投资损益成为AMZN最大影响因素

去年下半年,亚马逊投资的$Rivian Automotive, Inc.(RIVN)$ 在美股上市,一度掀起了一波IPO市场的高潮,但是潮水涨得快,退得也快。虽然在去年4季度Rivian二级市场的表现给亚马逊带足了收益,但是在今年1季度科技股回调的这波浪潮中,又实打实地还了回来。而亚马逊却把RIVN二级市场的表现全都记载到了利润表里,因此出现了包含投资损益的利润大幅波动。

上个季度公布去年Q4业绩时,亚马逊营收其实不及预期,并且也下调了预期。按理说,上个季度科技股杀估值非常决绝,但是因为异常亮眼的“未调整”利润大超预期,财报的盘后逆势上涨了18%。

投资收益应该放入利润表吗?

这其实是一个比较复杂的会计问题。A公司“投资”了B公司,B公司的市值变化,是有可能投资收益被记载在利润表上,也可以以“其他综合收益”记载在资产负债表上。

亚马逊持有的Rivian的比例,占亚马逊整体资产组合的99%以上,而占Rivian整体持仓只有17%。因此,无论在US-GAAP还是IFRS下,Rivian都不能当做亚马逊的联营公司来处理,只能作为亚马逊投资的可变金融资产,跟亚马逊手中持有的短期国债是一个类型。

在US-GAAP下,随时打算出售的短期类金融资产,以及打算长期投资的金融资产,都可以互相转化。这就让很多上市公司有了调整的余地。大部分公司为了避免对自己本身经营情况的影响,尽可能地将股权公允价值变动放在资产负债表里,但亚马逊显然没有这么做。一般来说,对于股权类资产,只有是打算短期内出售的投资,才会让它直接放在利润表里体现。

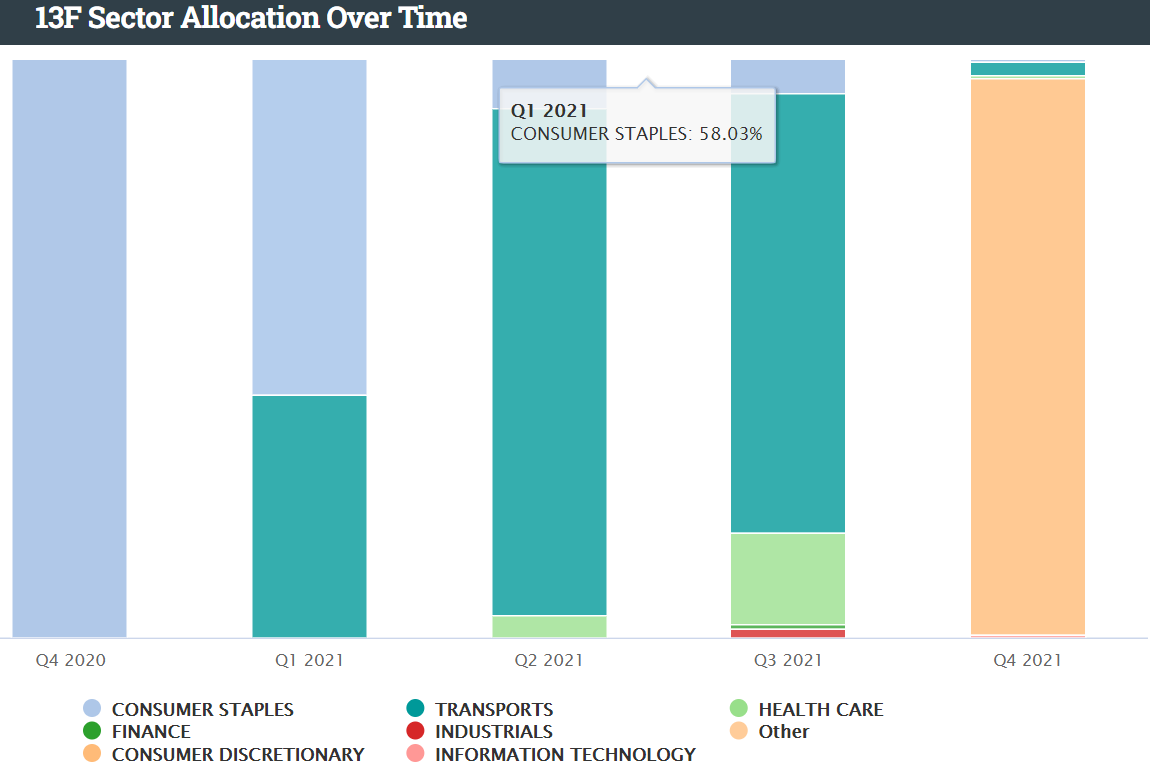

因此,亚马逊把Rivian当做金融资产变动,也让很多投资者认为它持有Rivian仅仅是一种“以低买高卖”获利为目标的投资。这或许对Rivian的股东来说并不是一个好消息。而我们从亚马逊历史持仓也能看出,其持有的类型变动很快。

撇去Rivian股价变化带来的影响,亚马逊的EPS正的7.56美元,低于分析师预期,但并没有亏损。至于亚马逊有没有通过Rivian来隐藏自己业绩下降的目的,就仁者见仁智者见智了。

亚马逊的基本盘有没有变化?

我们认为是有的。

首先,从地域划分上来,亚马逊北美部门营收692.4亿美元,同比增长8%,略好于市场预期共识的678.0亿美元; 国际部门当季净销售额为287.6亿美元,同比下降6%,也差于预期的297.6亿美元。其中,乌克兰战争固然有一定影响,而强势的美元、不稳定的供应链,也给全球商业交易带来逆风。

然后,从业务部门来看,亚马逊AWS云服务的营收184.4亿美元,同比增长37%,与预期持平。在线商店营收511.3亿美元,同比下降了3%,不及预期;实体店营收45.9亿美元,超过预期共识的43亿美元,同比增长17%。而第三方卖家服务营收253.4亿美元,同比增长7%。

很明显可以看出,随着疫情后的开放,线下业务颇有起色,而线上销售的增长慢于预期。

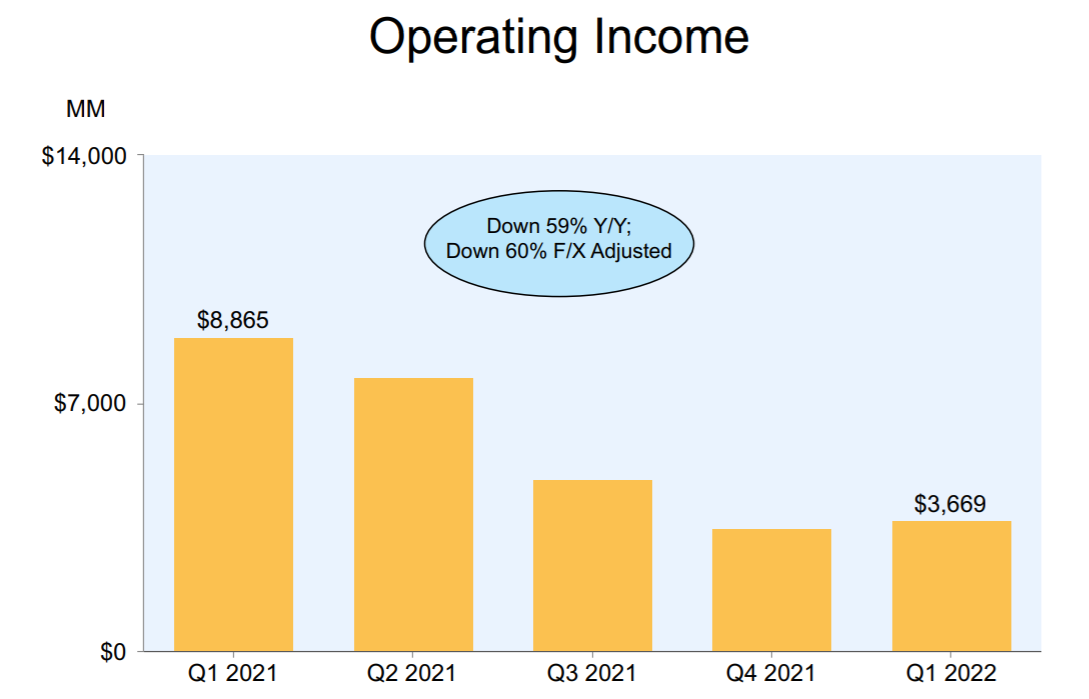

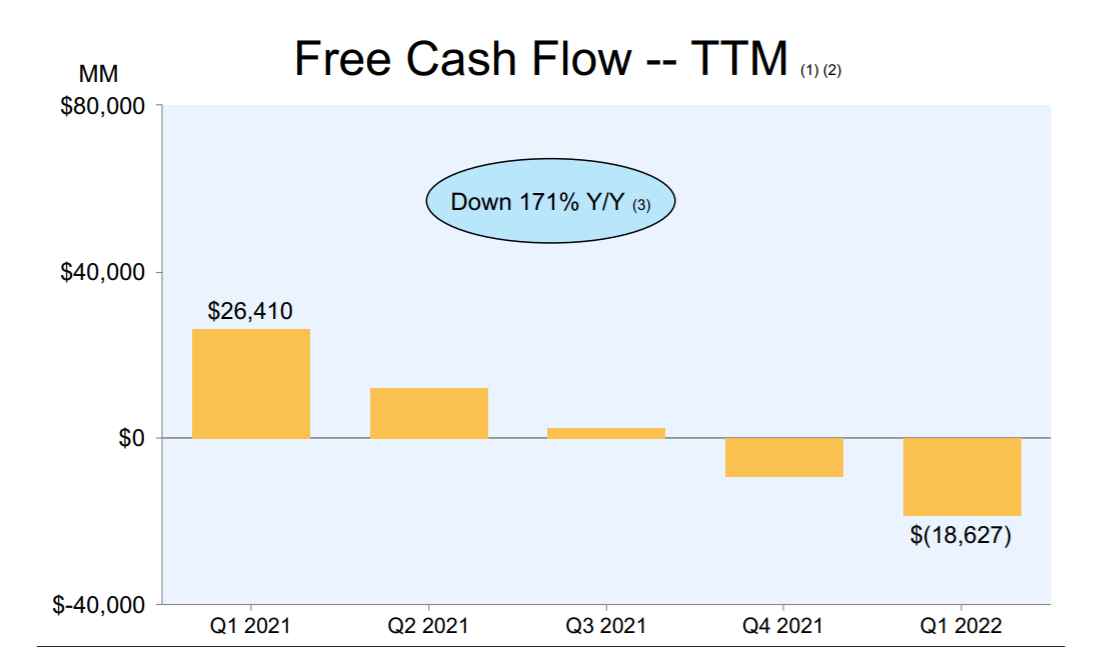

此外,公司营业利润率为3.2%,低于一年前的8.2%。物流成本的上升、通货膨胀的加剧,都另亚马逊成本压力增大。也让亚马逊的自由现金流降至新低。因此,亚马逊也会继续在成本上“降杠杆”。

警惕拆股后的定价权变化

下个季度的指引,亚马逊也调低了。

- 公司预计下季度营收1160至1210亿美元,市场预期共识为1250亿美元。其中,公司预计外汇损失达到2%。

- 运营利润将未必是个正数,-10亿美元至30亿美元之间。

整体来看,这样的预期并不意外。因为亚马逊的主要两个业务:电商和云,都是行业标杆。其中电商业务取决于社会整体的零售,而现在通胀、加息、薪资水平的变化统统能影响它的天花板;至于云业务,可能会面临Azure、Google等方面的竞争。

对亚马逊来说,下个季度将拆股,这可能一定程度上影响到它的“定价方式”。

这两次财报后,因为考虑了“投资损益”的因素,进而财报后的波动变得异常明显,一定程度上是因为量化交易的原因。

众所周知,亚马逊的股价非常高,普通投资者很难参与其中,因此主要的定价权便掌握在大机构中。而大机构的订单执行和交易策略偏“量化”,也导致了一致性波动带来的价格畸形。

同时,亚马逊的股价保持在这个平台已经快两年了,因此,拆股后,如果有更多类型的投资者参与,也许会对其二级市场股价带来新的变量。

亚马逊Q1业绩符合你的预期吗?(单选)

亚马逊Q1业绩符合你的预期吗?(单选)免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

转

哈哈