最近一年,巴菲特忙着买入这三类股!

股神的股东大会马上要开了,继续蹭下热点,聊聊巴菲特最近一段时间的操作。

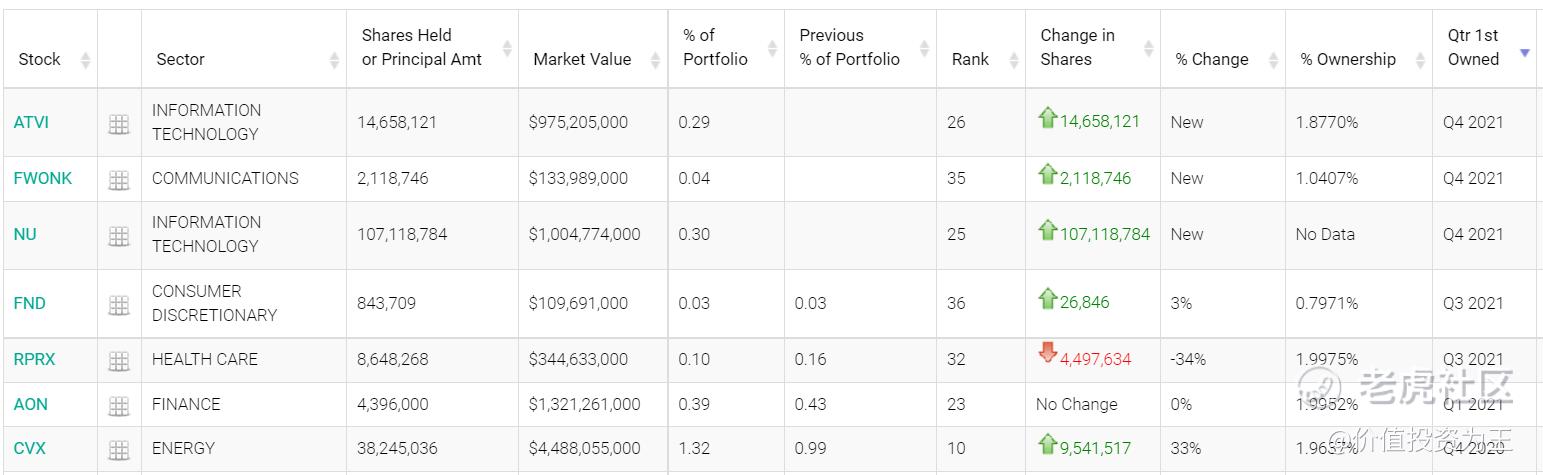

下图是13F披露的伯克希尔持仓股,根据SEC文件,巴菲特在2022年还大手笔买入了惠普、加仓西方石油、收购保险公司Alleghany。

去除一些金额较小的投资标的,巴菲特实际上重点买入了三类股:

一是雪佛龙(CVX)、西方石油(OXY)等能源企业;

二是买入怡安保险(AON)、Alleghany等保险企业;

三是买入动视暴雪(ATVI)、惠普等科技股。

动视暴雪的操作,恰巧买在微软即将收购之前,虽然巴菲特极力否认,但确实令人浮想联翩。

2022年4月初,巴菲特连续买入惠普,加仓1113万股,耗资4亿美元,买入价约35美元/股。

虽然重仓苹果让巴菲特获利匪浅,但惠普的操作依然让人难以理解。

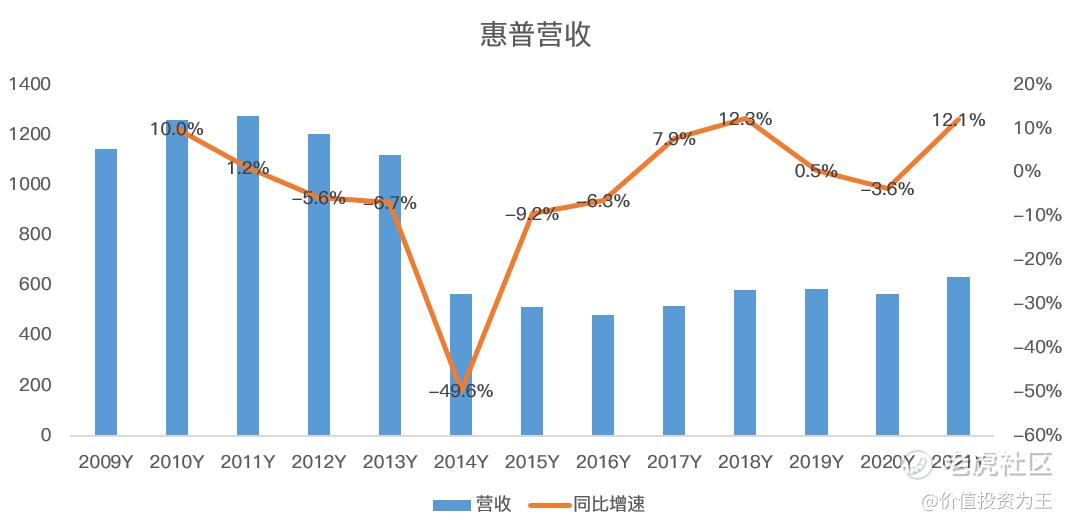

从业绩上看,惠普的成长性远低于苹果,也不及微软、谷歌等其他巨头,只有个位数的市盈率具备优势。

然而,惠普市盈率低是因为前景差,2021年收入增速虽然高达12%,但这是居家办公带来的电子产品红利,2022年,彭博分析师预期营收增速仅为3.3%。

谁能指望惠普电脑、打印机能带来高增长呢?

因此,巴菲特买入惠普,或许只是给庞大的现金找一个稳妥的地方,以抵抗美国40年来的最高通货膨胀。

目前为止,动视暴雪和惠普的投资,收益率并不出众。

与巴菲特罕见投资科技股不同,买入西方石油、雪佛龙倒是很符合股神一贯风格。

西方石油最早在去年四季度出现在伯克希尔持仓股中,初次建仓,就买了53亿美元,可谓是大手笔。

今年3月中旬,巴菲特连续加仓西方石油,足见股神对能源股的看好。

除了西方石油外,雪佛龙也是股神的重仓股,这笔投资始于2020年四季度,在去年四季度再次加仓954万股,持仓总市值高达45亿美元。

这两支能源股,给巴菲**献了不少的收益。

由于疫情造成的供应链危机,加上美联储疯狂放水,2022年,美国CPI越过8%,创下40年以来最高的通货膨胀:

高通胀往往会造成货币政策紧缩,犹如美联储计划在2022年疯狂加息和缩表,以应对CPI高企。

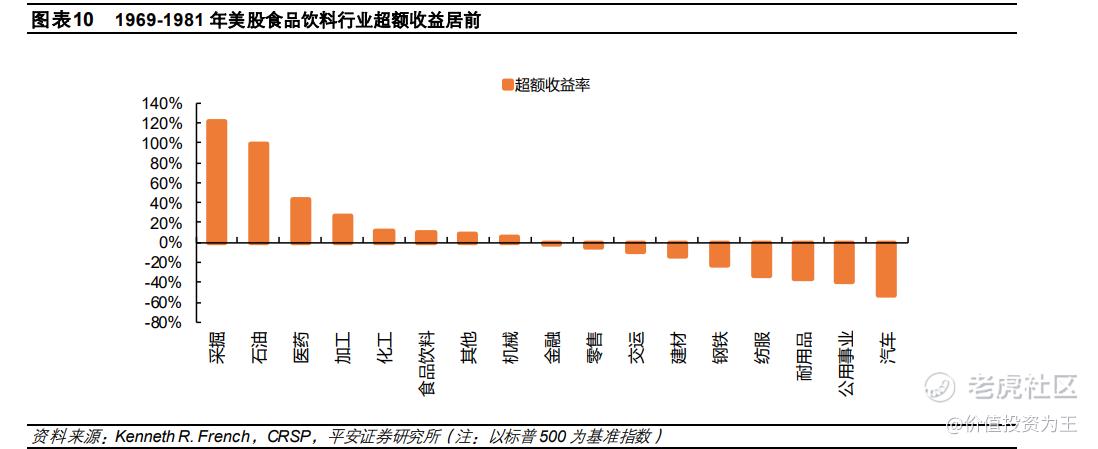

快速的加息,以及持久的通胀,对经济伤害极大,极易造成经济衰退,犹如美国上世纪70年代所发生的那样。

当时,美国CPI一度高达14%。

超高通胀之下,除了能源行业以外,多数公司都难以获得超额收益:

股神作为经历过上世纪70年代滞涨期的老人,对能源股的暴涨应该印象深刻。

虽然能源股在通胀中表现亮眼,但股神在3月中旬的加仓,未必会有好的结果。

作为石油股,股价的涨跌一般同步原油价格,如下图所示,西方石油的走势基本与布伦特原油期货神同步:

3月时,受俄乌危机影响,原油价格一度突破120美元,但该价格处于历史高位,很难长期维持,上升空间有限。

而西方石油,在去掉2000-2007年上涨之后,整体走势并不好,不适合长期价值投资,股神的操作大概率也是为了应对通货膨胀而短期持有。

股神对保险股的操作,实际上还是在践行浮存金投资理念,这点在今年的给股东的信中再次提及。

将浮存金用于投资,成本可以忽略不计,而且黏性极大,购买保险的人,并不会因为害怕熊市而赎回,此类资金,非常适合长期价值投资。

反观国内,资金管理行业多数还是私募形式,从人性出发,熊市本是布局好时机,但投资者往往害怕损失,而卖在低位,反而在牛市的时候大手笔认购,进而造成国内的私募行业,几乎很难诞生巴菲特。

通过巴菲特这一年的操作,给我深刻的印象就是如何应对通货膨胀。

这一次,我们错过抄作业的机会,下次通货膨胀高企的时候,不要犹豫,猛买能源股!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这一次,我们错过抄作业的机会,下次通货膨胀高企的时候,不要犹豫,猛买能源股!