期权入门贴,保姆级教程

本文比较全面,对于基础知识做了一些简单的梳理,具体的买买手法以后再写,欢迎大家收藏转发,新手老手都比较通用。

期权(option)是一种合约,约定了买卖双方的权利与义务,买方支付权利金获得权利,卖方收取权利金获得义务。

权利:以行权价买入或者卖出某个标的

义务:满足支付权利金人的权利

期权开仓平仓术语

买入:long /buy/open

卖出:short/sell/close

收入:credit

负债:debit

期权优势

1,相比于正股和期货,期权只需要极少的保证金即可撬动更大的杠杆

2,期权买方杠杆比期货高,且最大风险敞口为权利金,而期货存在穿仓的风险,比如最近原油暴涨暴跌,很多人爆仓甚至穿仓。

3,期权由于杠杆较高,因此可以使用较小的仓位拟合更大的正股仓位。同时期权可选范围更大, 杠杆更灵活,占仓位比例更加灵活。

4,通过期权构建各种策略,可以实现风险对冲以及降低成本等,期权的多样性决定了操作者可以构建各种自己喜欢的组合。

期权劣势

1,很多新手容易因为一次暴涨就开始押大小赌博,最终账户归零

2,容易上头,容易赌博,容易忽略正股

期权分类

期权价值组成=时间价值+内在价值,时间价值会在到期日归零。

价内期权(In the money, ITM):又称为实值期权,现价>行权价,期权价值=时间价值+内在价值,深度价内期权的时间价值通常很小

平价期权(At the money, ATM):又称为平值期权,现价=行权价,期权价值=时间价值,内在价值接近0

价外期权(Out the money, OTM):又称为虚值期权,现价<行权价,期权价值组成=时间价值,内在价值为0

期权到期日

个股期权一般分为周期权,月期权,季度期权。

周期权的由右上角带有w标记,但是也有券商没有这个标记。

月期权为每个月第三个周五到期的期权

季度期权为3,6,9,12月第三个周五到期的期权,该到期日又称为四巫日

期权流动性

很多股票的前期流动性都比较一般,不同行权价和不同到期日的期权流动性也有所差别。

期权流动性首先表现在价差,买方和卖方价差比较大是最大的体现。

月期权流动性通常会好于周期权,除非周期权是距离到期日最近的期权

选择期权时,行权价0结尾的期权成交量会大于行权价5结尾的期权成交量。比如行权价50的期权可能会比行权价45的更活跃一些,并不固定。

期权的行权价距离现价越远,流动性越低。现价附近的期权流动性最高。

看涨期权(call)

如果买入call ,会有权利以某一价格(行权价)在未来某一天(行权日)买入相应标的。

上图为一张常见的看涨期权,图中的TSLA220617C800000 这是这个期权的名称TSLA是正股代码,特斯拉;220617代表的是2022年6月17日到期,这是最后一个交易日;C代表call,看涨期权的意思;800000代表行权价为800.000。这是这张期权的名称代表的所有信息。

图中价格为看涨期权的价格,即购买这张期权需要支付 :该价格*100(美股期权每张为100股)

看跌期权(Put )

如果买入put ,会有权利以某一价格(行权价)在未来某一天(行权日)卖出相应标的。

上图为一张常见的看跌期权,图中的TSLA220617P800000 这是这个期权的名称TSLA是正股代码,特斯拉;220617代表的是2022年6月17日到期,这是最后一个交易日;P代表put,看跌期权的意思;800000代表行权价为800.000。这是这张期权的名称代表的所有信息。

图中价格为看跌期权的价格,即购买这张期权需要支付 :该价格*100(美股期权每张为100股)

买卖双方对比

关于期权的基本概念,买方的权利与卖方的义务,下边这个例子比较形象。

比如现在有一套学区房价格500w(黄牛手里的),小明想要买下来但是并不想立马付款,同时又觉得房子会升值。这时就可以和黄牛签合同,约定在半年内有权利按当下价格购买这套房子,同时支付10w元作为黄牛履行合同的费用。

上边的例子其实就可以看做一个期权合约。我们可以对比一下双方角色的特点。

买方:小明

卖方:黄牛

买方支付权利金获得权利

卖方收取权利金履行义务

权利:以现价500w在未来年内买下房子

义务:未来半年内小明以500w价格购买房子权利,如果小明不行使权利,合约到期作废。

成本:10w权利金,最多亏损10w权利金

收益:最大收益为10w权利金

权利可以不行使

义务必须履行(俗称有求必应),除非买方放弃行使权利

这是一个简单的买卖双方特点对比图,而且期权交易是典型的零和游戏。交易中一方赚的钱必定是另一方亏的钱。

期权盈利方式

一个是行权,一个是平仓

平仓和行权实现盈利的本质是一样的,区别在于手段

行权是以标的物或者现金的方式进行交割,可以提前行权,也可以到期行权。

平仓就是将合约平仓,相当于转手给其他买家,很多期权流动性充足,基本上可以提前平仓。

期权行权

常见的期权分为欧式期权和美式期权,

美式期权可以提前行权,但是提前行权会损失时间价值,

欧式期权只能到期行权,如果想要提前锁定盈利只能通过平仓实现。不能提前行权不代表不能提前平仓。

期权到期处理

价外期权:

价外期权到期会归零或者接近于0,手动平仓或者等到期系统自动平仓效果相似

价内期权:

如果期权到期时成为价内期权。

账户资金充足,如果想要行权可以手动行权,如果不想行权一定要在到期前平仓,否则系统会自动行权,

账户资金不够行权,到期日系统会自动平仓,或者可以自行手动平仓

期权本质

从本质上讲,买方和卖方通过期权将某一标的物的价格锁定在某个行权价,达成双方满意的交易。

但是在实际交易过程中,尤其是股票和指数等标的的期权,价格一直在发生变化,盈亏也会一直在变动。

期权如何盈利

接下来我们对比一下这个例子中买卖双方的盈亏情况

比如现在有一套学区房价格500w(黄牛手里的),小明想要买下来但是并不想立马付款,同时又觉得房子会升值。这时就可以和黄牛签合同,约定在半年内有权利按当下价格购买这套房子,同时支付10w元作为黄牛履行合同的费用。

现价

买方(小明)

卖方(黄牛)

M>510w

盈亏(w):M-500-10(盈利)

盈亏(w):-(M-500+10)(亏损)

买方盈利

价格高于510w,小明行使权利权必定盈利,卖方必须履行义务同时会有亏损,因为有10w权利金的成本,因此小明行使权利的成本为510w

510w >M>500w

盈亏(w):M-500-10(亏损)

盈亏(w):-(M-500+10)(盈利)

卖方盈利

价格M在500w -510w,小明行使权利权必定亏损,但是行权可以减少亏损。卖方必须履行义务同时会有盈利。

价格高于500w,小明必定行权权利

如果价格高于500w不行权,小明固定亏损10w,同时会少赚(现价-500w);

黄牛会固定盈利10w,同时会少亏(现价-500w)

500w>M

盈亏(w):-10(亏损)

盈亏(w):10(盈利)

卖方盈利

价格低于500w,小明必定不会行权,此时小明固定亏损10w,黄牛固定盈利10w。行权必然亏损更多。

期权买卖双方盈亏对比

买方

卖方

最大亏损:权利金

最大盈利:权利金(卖call)

买call

最大盈利: (现价-行权价-权利金)*100*期权张数

理论最大盈利:无上限,但是股价通常涨幅有限

卖call

最大亏损: (现价-行权价-权利金)*100*期权张数

理论最大亏损:无上限,但是股价通常涨幅有限

买put

最大盈利: (行权价-现价-权利金)*100*期权张数

理论最大盈利:(行权价-0-权利金)*100*期权张数,股价最低值理论上为0

卖put

最大亏损: (行权价-现价-权利金)*100*期权张数

理论最大亏损:(行权价-0-权利金)*100*期权张数,股价最低值理论上为0

买方潜在盈利更大,但是更高的盈利比例对应更低的成功概率

卖方最大盈利固定,潜在亏损巨大,但是更高的亏损比例对应更低的发生概率

买方:以小博大

卖方:以大博小,类似于卖保险

期权的交易方向

特斯拉看涨期权

特斯拉看跌期权

买方

买call:买入看涨期权,在到期日有权利以行权价购买相应标的。买入看涨期权通常判断股价未来上涨。

以上图看涨期权为例,现在购买一张,那么在到期日有权利以800美金每张的价格购买100股特斯拉,不论到期日特斯拉股价多少钱,都有权利按照800的价格购买。

买put:买入看跌期权,在到期日有权利以行权价卖出相应标的。买入看跌期权通常判断股价未来下跌。

以上图看跌期权为例,现在购买一张,那么在到期日有权利以800美金每张的价格卖出100股特斯拉,不论到期日特斯拉股价多少钱,都有权利按照800的价格卖出。

卖方

卖call:卖出看涨期权,在到期日有义务以行权价卖出相应标的。卖出看涨期权通常判断股价未来不上涨。

以上图看涨期权为例,现在卖出一张,那么在到期日有义务以800美金每张的价格卖出100股特斯拉,不论到期日特斯拉股价多少钱,都有义务按照800的价格卖出。

卖put:卖出看跌期权,在到期日有义务以行权价购买相应标的。卖出看跌期权通常判断股价未来不下跌。

以上图看跌期权为例,现在卖出一张,那么在到期日有义务以800美金每张的价格卖出100股特斯拉,不论到期日特斯拉股价多少钱,都有义务按照800的价格买入。

以TSLA220617C800000为例(特斯拉看涨期权)

买一张

卖一张

支付141*100=14100美金

收入141*100=14100美金

最大亏损,14100美金

最大盈利,14100美金

盈亏平衡点:股价达到941美金。买卖双方亏损为手续费。

盈亏平衡点

行权价+权利金

行权价+权利金

到期价格<941

亏损(941-到期价格)*100

亏损(到期价格-941)*100

到期价格>941

盈利(到期价格-941)*100

盈利(941-到期价格)*100

以TSLA220617P800000为例(特斯拉看跌期权)

买一张

卖一张

支付68.5*100=6850美金

收入68.5*100=6850美金

最大亏损,6850美金

最大盈利,6850美金

盈亏平衡点:股价达到731.5美金。买卖双方亏损为手续费。

盈亏平衡点

行权价-权利金

行权价-权利金

到期价格<731.5

盈利(到期价格-731.5)*100

亏损(到期价格-731.5)*100

到期价格>731.5

亏损(731.5-到期价格)*100

盈利(731.5-到期价格)*100

新手不太建议一开始做卖方,卖方的风险敞口较大,需要在使用之前有足够的认知,作为买方虽然失败概率很大,但是最大亏损为权利金。

常见参数

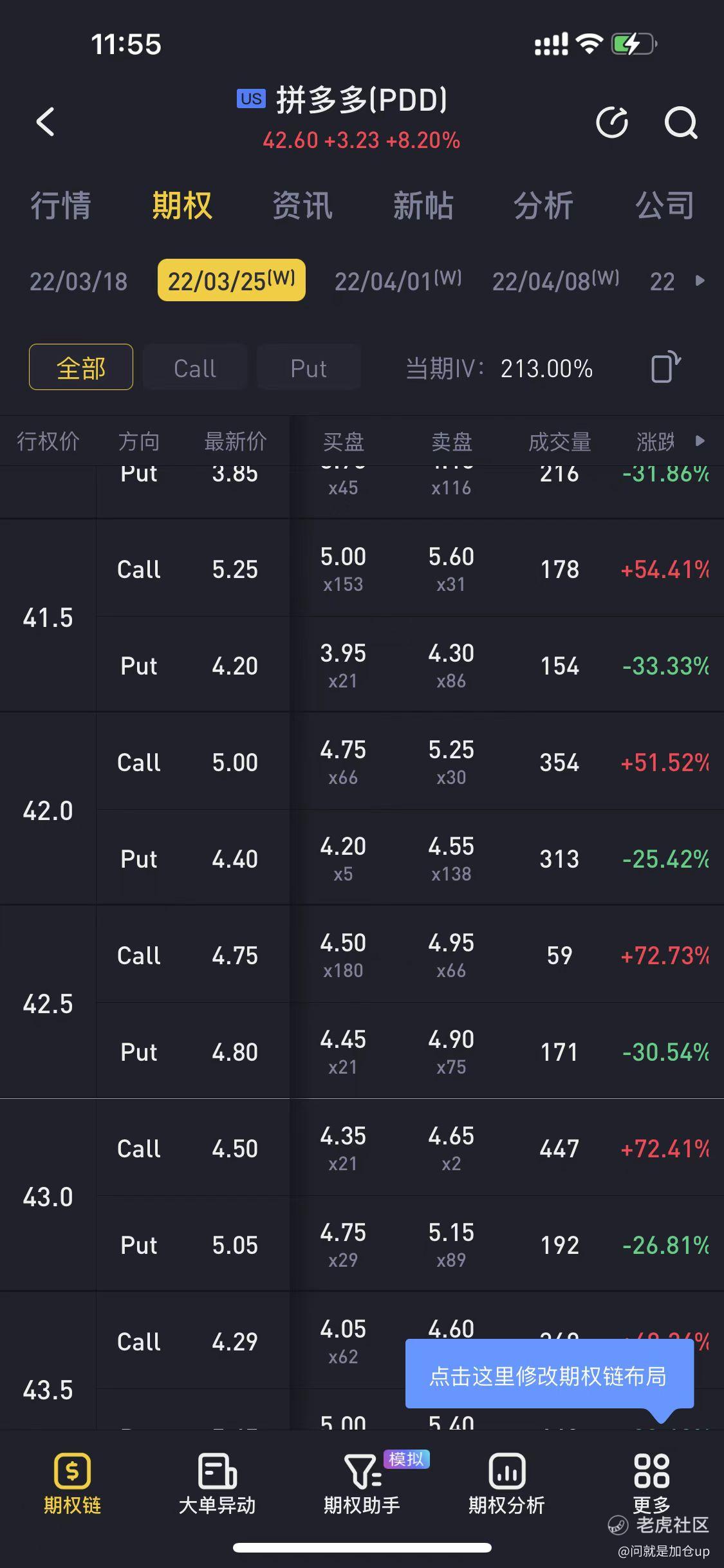

上图是一个常见的期权交易界面,我们对上边的参数进行一些介绍。

未平仓数:代表该合约持有的人数,该数据通常第二天才会更新。

溢价率:按照当前价格购买期权,想要实现盈亏平衡正股需要上涨或者下跌的幅度

隐含波动率IV:反映市场预期未来股价的变动情况,隐含波动率越高, 说明预期股价波动越剧烈。

合约规模和合约乘数:美股个股期权通常为100,价格为一股的权利金,一张期权的权利金为100*权利金

期权类型:美式期权,可以在到期日之前提前行权

有效杠杆:delta * 正股价格 /期权价格

杠杆倍数:股价/期权权利金

内在价值:期权按照当前价格到期,权利金的剩余值

时间价值:期权按照当前价格到期,权利金的归零的部分

希腊字母

Delta:反映股价变化对期权价格变化的影响。股价每变化1元,期权价格大约变化 delta

Gamma:反映了正股股价变化对于delta的影响。正股变动1块钱 delta变化gamma

Vega:反映波动率对期权价格变化的影响。波动率每变化1%,期权价格大约变化vega

Theta:反映时间变化对期权价格变化的影响。时间每减少一天期权价格大约变化theta

Rho:反映无风险利率对期权价格变化的影响。无风险利率每变化1%,期权价格大约变化rho

delta

delta表示股价和期权的相关性,正股变动1美金,期权也会变动delta。

call的delta为正的,put的delta为负的

假如当前A股票的股价为10美金,

假如某个call期权的delta为0.2,期权价格为2美金,如果正股上涨1美金,期权价格上涨1*0.2美金

假如某个put期权的delta为-0.2,期权价格为2美金,如果正股下跌1美金,期权价格会下跌1*0.2美金

call的delta介于0-1,put的delta介于-1-0,delta越接近1(-1),正股和期权的相关性越高,delta等于1时,正股和期权走势完全相同。

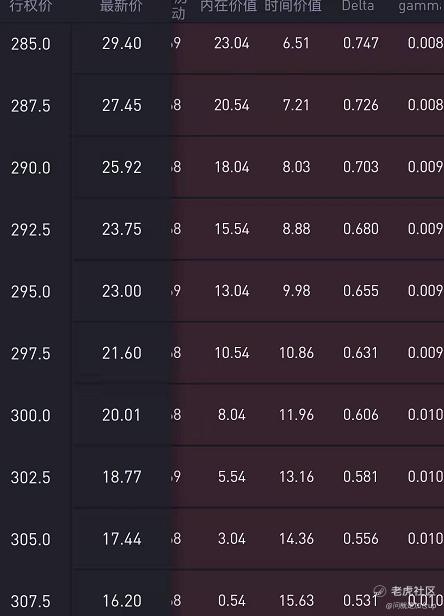

上边两张图是英伟达21年11月19日到期的call期权,可以看到越往深度实值期权,delta越接近1,正股和期权的相关系数越高。越往虚值期权,delta越接近0,期权和股价的相关系数越低。

delta就是表示期权和正股之间的紧密关系,越接近1,关系越紧密,期权和正股走势越接近,越接近0,关系越疏远,两者之间的相关性越低。但是一旦某一天股价暴涨,虚值期权变成实值期权,delta会呈现指数级增长,会赚取更多的收益。

作为买方,更希望delta大一点,这样随着股价的上涨,期权也会表现更强的相关性

作为卖方,更希望delta小一点,这样即使股价上涨,但是期权变化小,期权到期之前股价不容易达到行权价,就可以稳拿权利金。

delta并不是一成不变的,他会随着股价的变化不断发生变化,如果购买深度虚值期权,delta会非常小,但是随着股价的上涨,delta会迅速增长,期权价格也会比浅度虚值期权和市值期权涨幅更大。

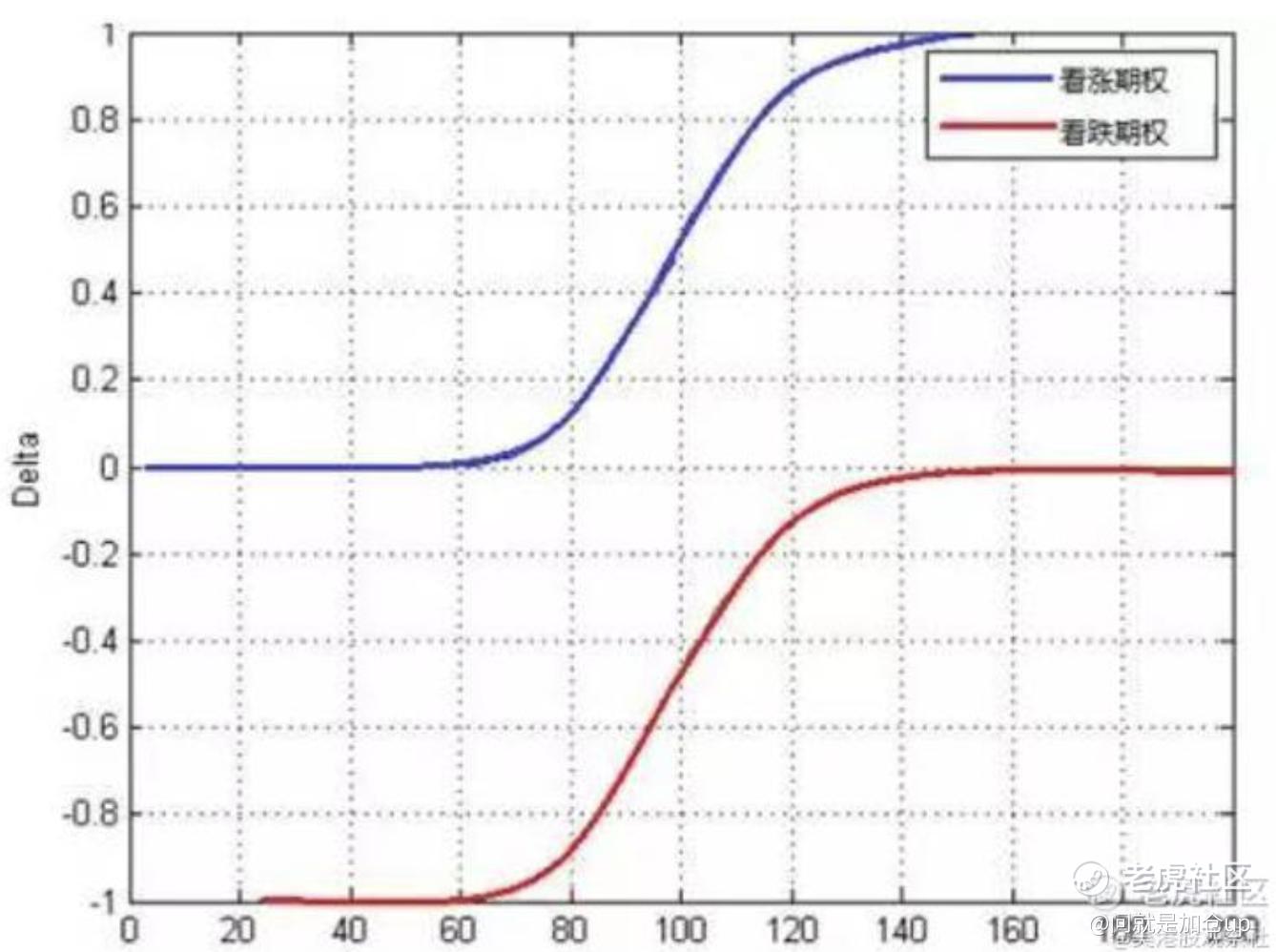

如图反应看涨期权和看跌期权的delta随着股价变化的关系图(图中call和put的行权价为100)

delta类似于韭菜的情绪,以看涨期权为例,当股价远离行权价时,即使股价上涨,期权价格也几乎没有变化,此时属于躺平状态。但是随着股价的持续暴涨,韭菜看到了股价达到行权价的可能性,情绪开始逐渐亢奋,如图则是delta开始不断上涨,在股价超过行权价之后,情绪随着股价的上涨继续亢奋,当正股大幅高于行权价是,期权波动会接近于正股波动。

看跌期权和看涨前期类似,但是两者走势相反。

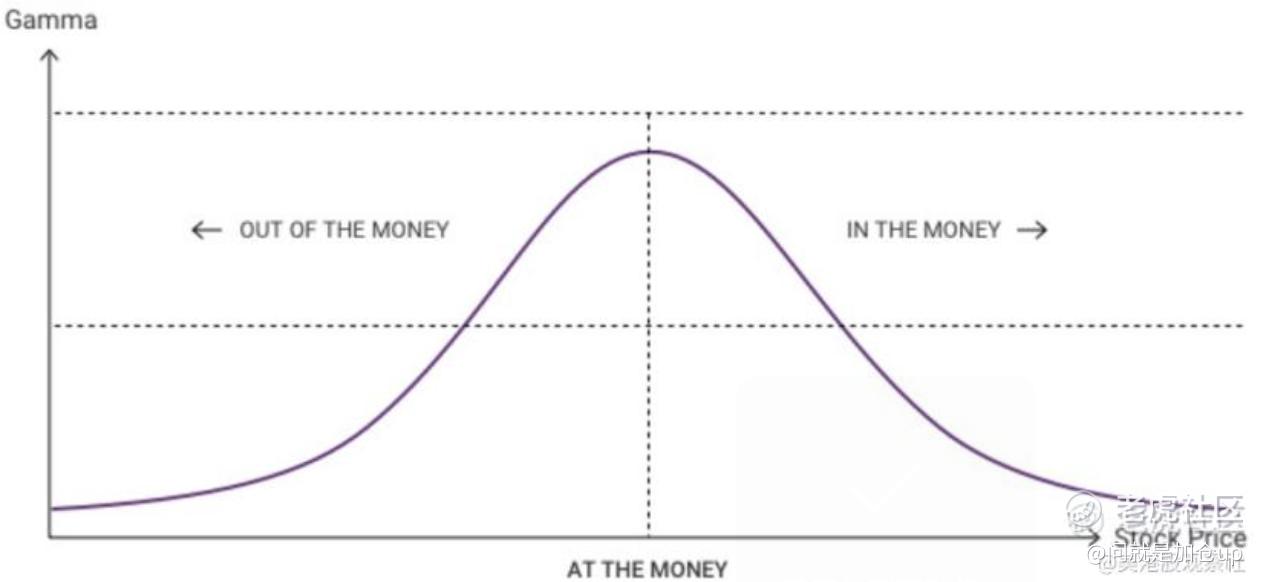

Gamma

上出提到的韭菜情绪变化,从上图我们可以看到起始情绪上涨叫缓慢,然后迅速增加,之后又开始放缓,这是就引入另一个指标gamma。表示正股价格变化对delta的影响

delta就像韭菜的情绪,而gamma就像情绪变化快慢的反应指标。在股价远离行权价是,正股价格对delta的影响非常小,因此gamm表现稳定且小。但是随着股价的上涨,韭菜的情绪开始逐渐上涨,变化速度加快,因此gamma也开始不断增加,并且在股价达到行权价时候,gamma几乎处于最高点,并且在股价超过行权价以后,delta增幅开始放缓,gamma开始逐渐减小。

Theta

theta代表的是时间对期权的影响,无论是call还是put,他们的theta通常都是负值。每过一天,期权的价格就会变化一个theta值。

简言之theta反应了时间对期权的影响,通常都是负影响。

从图上看到,以现价(平价期权)为中心,往价外期权和价内期权的方向,其对应的theta都是越来越小,因为深度实质和虚值期权的时间价值都相对较小,所以theta值相对较小。

theta和delta的结合有助于我们更好的选择期权

以下theta都按其绝对值来讨论(theta通常都是负值)

如果我们要想选择的期权更好的追踪正股变化,起码要保证delta大于theta。

假如今天买了某个期权,第二的时候正股变化了1美元,

如果delta大于theta,相应的期权价格就增长delta-theta。

如果delta小于theta,即使股票上涨,期权价格也会下跌,因为delta的值小于theta。

当我们在卖期权时,希望到期成功赚权利金,希望其时间价值不断流失,

因此卖期权的时候,尽量选择delta值小于theta的,这样期权的价格不会很好的反应正股的变化,随着时间的流失, 期权价格逐渐归零,我们就可以成功的赚取权利金。

Vega

隐含波动率IV:反映市场预期未来股价的变动情况,隐含波动率越高, 说明预期股价波动越剧烈

Vega:反映波动率对期权价格变化的影响。波动率每变化1%,期权价格大约变化vega

隐含波动率为通过BS公式计算得到,软件中通常会直接显示,如果某个期权的隐含波动率持续上涨,往往暗示着资金对于股价未来波动的信心。尤其是当隐含波动率明显高于之前的震荡区间时。

vega主要用来衡量隐含波动率变动对期权价格的影响,如上图,vega为1.58,那么隐含波动率每减少1%,期权价格就会下跌1.58美金。这种现在在财报之前会非常明显,今年snap的财报之前,部分期权的iv高达300%,对应的期权非常贵,在这种情况下,如果第二天财报对股价影响很小,隐含波动率会直线跳水,期权价格会出现暴跌。因此千万不要忽视隐含波动率对于期权价格的影响。$苹果(AAPL)$ $特斯拉(TSLA)$ $英伟达(NVDA)$ $腾讯控股(00700)$ $美团-W(03690)$

期权的价格变化,可以参考下图的这个公式:

$$\varDelta \Pi = Delta\times\varDelta S + \frac{1}{2}\times Gamma\times(\varDelta S)^2+Theta\times\varDelta t+Vega\times\varDelta\sigma + Rho\times\varDelta r$$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

转

好

真的是保姆级的新手入门教程

哈哈