美股掘金 | 业务多元化发展,高通或将迎来高增长

作者 | 昨辰

数据支持 | 勾股大数据(www.gogudata.com)

$苹果(AAPL)$$高通(QCOM)$$博通(AVGO)$

核心看点:

1、高通是全球领先的无线电通信技术公司,其基础科技为整个移动生态系统赋能,每一台3G、4G和5G智能手机背后都有其技术的影子;

2、高通智能手机芯片核心业务增长动能源于安卓手机而非苹果,在5G潮流的助推下保持强劲增长,且随着5G渗透率的提升,ASP提升将成为该业务的主要增长动力;

3、RFFE技术壁垒极高,呈寡头垄断格局,而高通能提供完整的射频端到端的解决方案,在“RFFE+基带芯片+毫米波”捆绑销售策略下,未来市占率有望稳步提升;

4、高通在智能网联、智能座舱和自动驾驶领域优势明显,在远程信息处理、车辆网联以及下一代智能座舱三大领域排名第一,全球范围内已有25家以上的车企使用骁龙汽车数字座舱平台,使用高通方案的网联汽车数量已达2亿辆;

5、2021年上半年,高通XR芯片成为绝对主力,统治了2K-4K元级消费级VR一体机,中低端机型使用的是性价比较高的传统手机芯片,依旧是高通主导,另外,在AI方面,通过骁龙平台,AI技术已经支持超过15亿部终端;

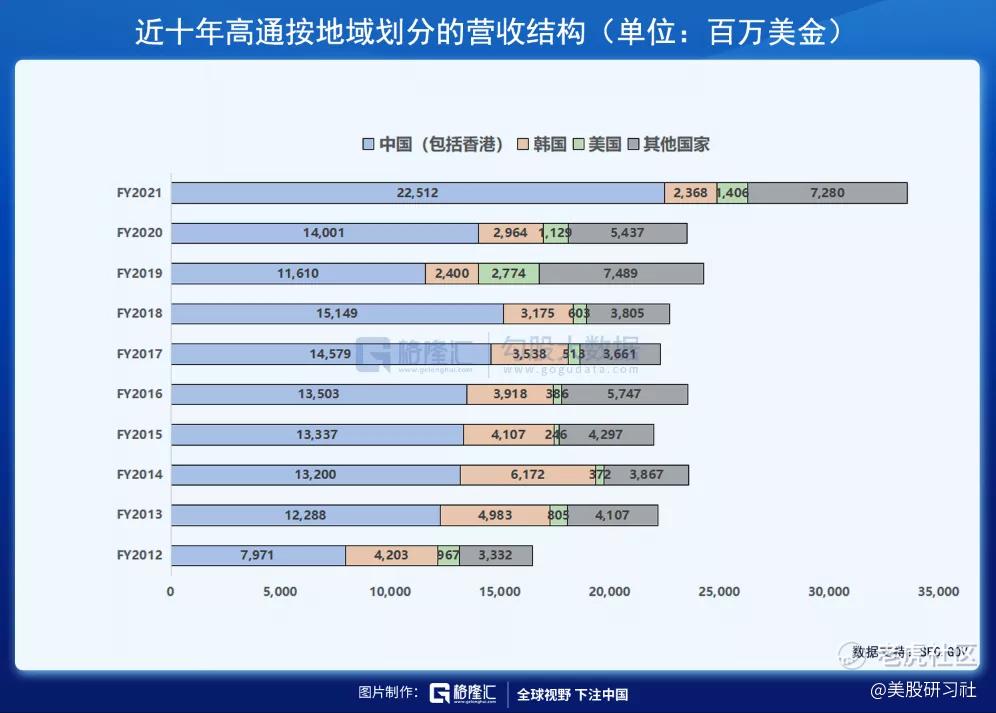

6、高通营收主要来源于中国、韩国和美国,而中国自2019年5G实现商用后,发展迅猛,中国占总营收比重由FY19的47.8%增至FY21的67.1%;目前,中国的5G终端连接数已接近4.5亿;

7、5G换机潮助推高通智能手机业务进一步增长,而在射频前端(RFFE)、自动驾驶、物联网三大领域的布局,将为高通未来营收的高速增长奠定基础,并可能从中发展出营收第二增长曲线,高通或将就此逆转颓势,再次吹起冲锋的号角。

高通(Qualcomm)是全球领先的无线电通信技术公司。公司创立于 1985 年,总部位于加州圣地亚哥,始终以研发先行,成立至今,公司累计研发投入已超过710亿美元。从2006年起,高通每年将营收的20%投入研发,不断推动技术的进步:从第二代无线通信技术起,第三代、第四代再到现在的第五代通信技术,高通一直是推动技术不断进步的主要力量。高通的基础科技为整个移动生态系统赋能,每一台3G、4G和5G智能手机中都有其技术的影子,且目前全球已有超过1K款搭载骁龙5G解决方案的终端已经发布或正在设计中。未来,高通将把移动技术的优势带到汽车、物联网、计算等全新行业,开创人与万物互联互通的全新世界。

截止21年12月1日收盘,高通年内涨幅为17.42%,跑输同期标普500指数ETF(SPY:21.67%)、纳指100ETF(QQQ:23.83%)及费城半导体指数(SOXX:39.23%)的涨幅。

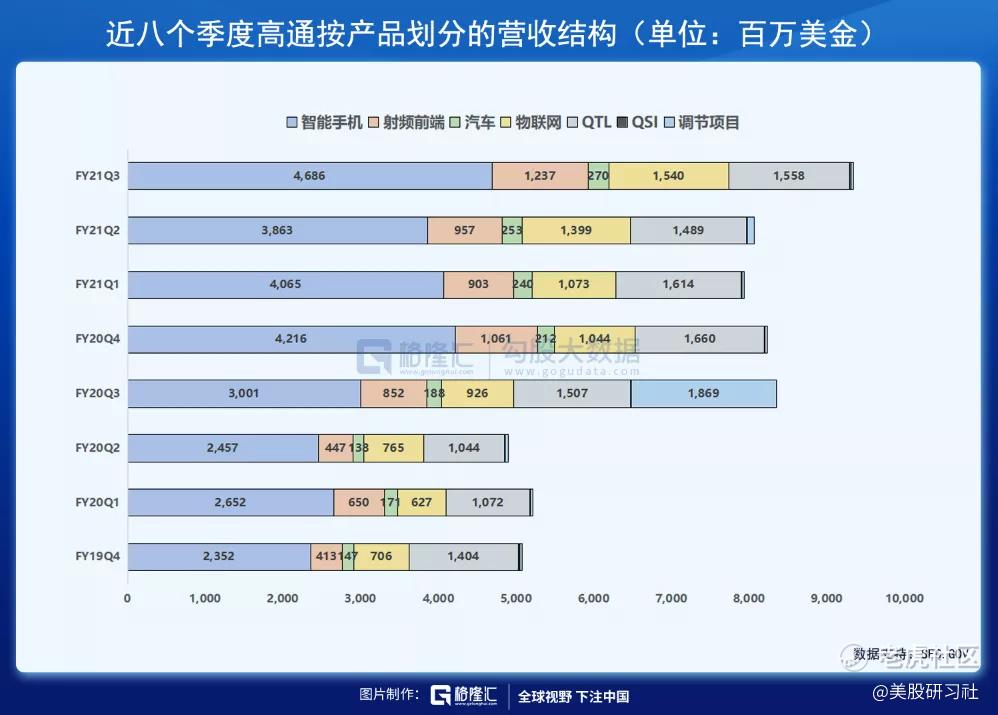

高通的业务涵盖智能手机、射频前端(RFEE)、智能汽车、物联网(IoT)四大领域以及专利许可授权。未来,在“打造人与万物智能互联的世界”的愿景驱动下,高通将发展为一家覆盖从移动到网联边缘的泛在化智能连接公司,智能手机、射频前端、汽车和物联网业务营收将持续高速增长,技术许可业务将保持现有的营收规模。

5G潮流助推ASP提升,智能手机芯片核心业务将保持强劲增长

从需求端来看,由于智能手机市场趋于饱和,增速有所放缓,智能手机芯片出货量将呈低个位数增长,因此,5G换机带来的ASP提升将成为高通智能手机业务的主要增长动力。据韩国信息与通讯技术研究所,平均一部手机含有的半导体价值量由4G转换为5G时,同比增长近85%达 233.9 美元。其中,基带芯片 ASP 由 15.5 美元/个增长至 33.4 美元/个;AP 芯片 ASP 由 27.5 美元/个增长至 55.6 美元/个。当前全球 5G 手机渗透率仅40%左右,高通预计 2022/23/24 年 5G 手机渗透率将逐步提升至 60%、75%、85%,这将推动手机芯片 ASP 保持每年双位数的增长。

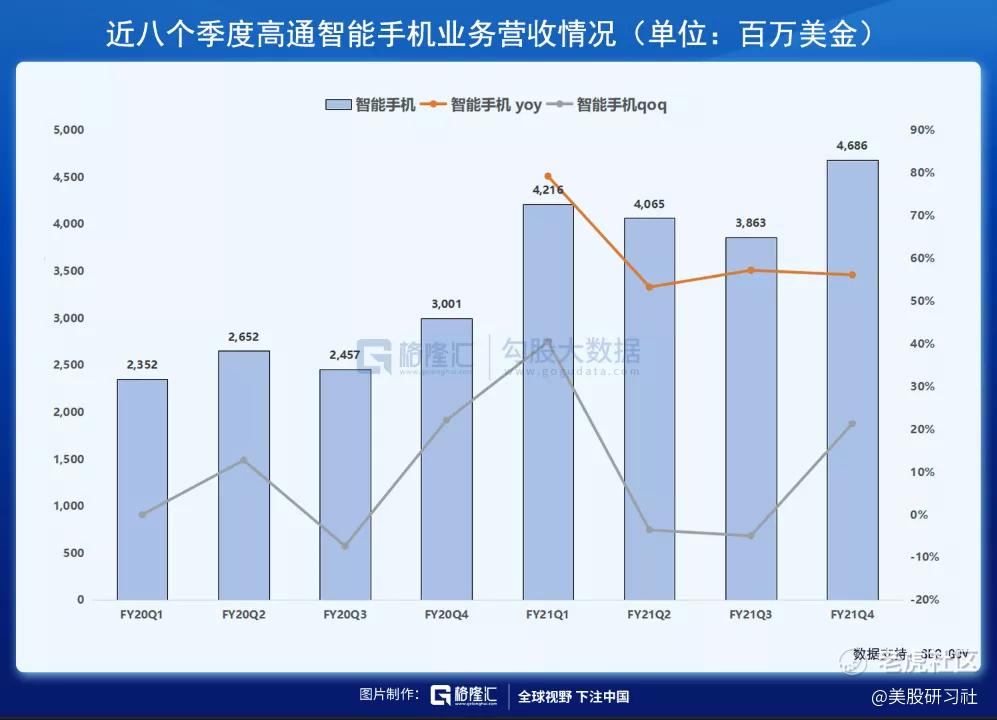

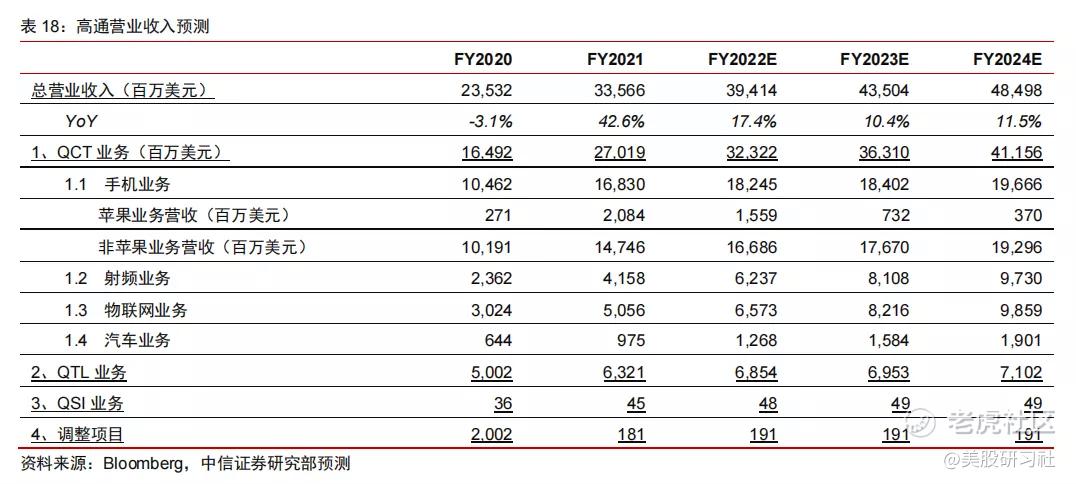

智能手机芯片业务FY21Q4同比增56.1%至46.86亿美元,FY21同比增60.9%至168.3亿美元。据StrategyAnalytics,2020年全球手机基带芯片市场中,高通市占率达 43%, 5G 手机芯片份额则从20Q2 的 29%增至 21Q2 的 55%。目前,高通单季度智能手机芯片出货量稳定在 1.3-1.5 亿个,预计2021年全球5G手机出货量将达到4.5至5.5亿部。

此前,2019年4月,高通和苹果达成和解,苹果向高通支付47亿美元的和解费用,并签署了一份为期六年的技术许可协议,其中包括一个延期两年的选项,以及一份多年的芯片供应协议。作为高通的大客户之一,苹果宣布将于2023年推出自研的基带芯片,以彻底解决信号差的问题,高通或将失去一大部分的营收。对于市场的担忧,高通表示,智能手机业务的增长动能将主要来自基于安卓操作系统的设备,并预计在2023年iPhone发布时,高通调制解调器(Modem)芯片出货量将仅占20%,且FY24后,苹果相关收入占公司收入的比例将为低个位数。另外,业务的多元化发展,也进一步降低了和苹果“分手”对高通业绩的影响。

RFFE技术壁垒极高,模组化趋势下寡头垄断格局将持续

射频前端 (RFFE) 是无线通信模块的核心组件,涵盖从天线捕获无线信号到收发器和调制解调器的所有领域。由于RFFE成本控制集中在晶圆和封测环节(特别是封测),Fabless模式难以体现成本优势,因此RFEE业务主要采用 IDM 生产模式。早在2013 年,高通便涉足射频前端领域,随后通过合资、收购等形式,推动在该领域的产业链垂直布局,产品主要用于智能手机。

受5G换机潮和基带捆绑销售策略影响,射频前端(RFFE)芯片业务成为高通所有业务中增速最快的,预计到 2025年,该项营收将为高通带来80亿美元收入。FY21Q4同比增 45.2%至12.37 亿美元,FY21同比增76%至41.58亿美元。9月16日,由于需求的不断增长,高通还与格芯(格罗方德)签署协议,合作提供先进的5GRFFE产品。

随着5G商用及5G智能手机功能和技术丰富度的增加,RFFE ASP和芯片用量将不断提升。据Skyworks 数据显示,智能手机RFFE的价格由4G 的18美元/台增39%至5G的约25美元/台。未来智能手机RFFE行业有望保持11%的增速增长,其市场规模有望由 20年的 185亿美元增至 25 年的 258 亿美元。

RFFE朝模组化方向发展,未来将继续呈现寡头垄断格局。多频段导致射频设计复杂程度增加,所需射频前端器件数量不断增加,而PCB板空间有限,这推动了RFFE朝模组化方向发展。据Yole,由于极高的技术壁垒,仅Skyworks、高通等少数国际大厂有能力覆盖RFFE的全部品类,在模组化发展趋势下,RFFE领域将继续呈现寡头垄断格局。目前,凭借着5G基带的优势,高通在RFFE领域的市占率约20%。而高通能提供完整的射频端到端的解决方案,在“RFFE+基带芯片+毫米波”捆绑销售策略下,未来市占率有望稳步提升。

并购合作拓展市场,自动驾驶营收增长潜力巨大

高通加码自动驾驶领域,未来营收增长潜力巨大。高通汽车业务FY21Q4同比增 43.6%至2.7 亿美元,FY21同比增51.4%至9.75亿美元。目前,高通在远程信息处理、车辆网联以及下一代智能座舱三大领域排名第一。全球范围内,已有25家以上的车企使用骁龙汽车数字座舱平台,使用高通方案的网联汽车数量已达2亿辆。在自动驾驶领域,通过收购瑞典Tier 1维宁尔的自动驾驶软件平台Arriver,高通进一步扩展了Snapdragon Ride高级驾驶辅助系统(ADAS)产品组合,使其在驾驶辅助技术的新兴市场站稳脚跟。同时,宝马的下一代车型将采用高通Snapdragon Ride自动驾驶平台,其中包括中央计算芯片(SoC)、计算机视觉SoC和高通Car-to-Cloud服务平台,并将于2025年量产。

高通5nm汽车芯片出样,汽车芯片市场或开启5nm时代 。11月15日,高通第四代骁龙汽车数字座舱平台成功出样,平台采用5nm制程工艺,开发套件将于21Q4就绪。据Gartner,全球汽车半导体市场规模2022年有望达到651亿美元,占全球半导体市场规模的比例可达12%,并成为半导体细分领域中增速最快的部分。随着各大科技巨头不断加码算力、连接能力、计算机视觉、AI、云等领域,智能汽车产业的发展速度也将越来越快。未来几年汽车业务将大幅增长,目标市场规模将从当前的30亿美元增至2026年的150亿美元,CAGR达36%,智能网联、智能座舱和自动驾驶将是增长的主要趋势。

乘着元宇宙的东风,VR市场发展潜力巨大

物联网业务FY21Q4营收同比增 66.3%至 15.4亿美元,FY21同比增67.1%至50.56亿美元,预计到FY24,物联网业务的营收将达到90亿美元。对于消费者来说,高通的芯片越来越多地出现在平板电脑、VR头盔和可穿戴设备上。在工业应用方面,该公司的产品可用于能源计量、仓储物流系统和零售终端设备。

作为元宇宙概念最主要的硬件承载设备,VR行业的发展备受瞩目。据IDC,21Q1全球VR头显设备出货量同比增长了52.4%,2021-2025年间,全球VR头显设备出货量CAGR有望达到约41.4%。而2021年上半年,高通XR芯片成为绝对主力,统治了2K-4K元级消费级VR一体机;中低端机型使用的是性价比较高的传统手机芯片,依旧是高通主导。

在AI方面,高通是赋能终端侧智能的领军企业,通过骁龙平台,AI技术已经支持超过15亿部终端。同时,11月9日,高通宣布推出头戴式AR开发套件骁龙Spaces™ XR开发者平台,将凭借成熟的技术和开放的跨终端的横向平台与生态系统,为开发者提供实现创意的工具,并将变革头戴式AR的可能性。骁龙Spaces现已面向部分开发者提供,并预计将于2022年春季面市。另外,高通还收购了手部追踪和手势识别供应商Clay AIR,目前已用于AR开发者平台,此前还曾就AR/VR交互进行过合作。

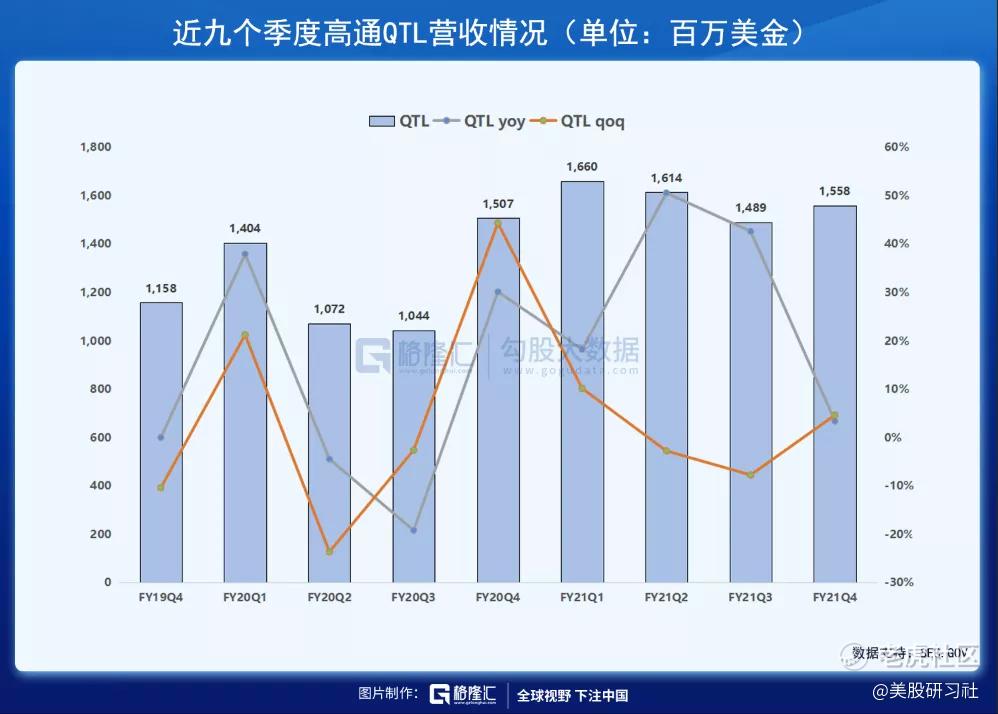

高通大部分的利润来源于手机芯片业务以及技术许可。作为利润的重要组成部分,专利许可授权业(QTL) FY21Q4营收同比增3.4%至15.58亿美元,FY21同比增25.7%至63.2亿美元。由于高通拥有一些涵盖移动通信基本原理的专利,因此,手机制造商无论是否购买高通的芯片,都要为使用高通的技术付专利费。

高通营收主要来源于中国、韩国和美国,而中国自2019年5G实现商用后,发展迅猛,中国占总营收比重由FY19的47.8%增至FY21的67.1%。目前,全球现有超过175家运营商在超过70个国家和地区部署了5G网络,另外还有285家正在投资部署5G网络。其中,中国在5G发展方面已遥遥领先。据工信部,截至21年10月,中国已累计建成5G基站115.9万座,每一个基站都在服务很多蜂窝通信用户。目前,中国的5G终端连接数已接近4.5亿。

5G芯片的增长加上Snapdragon产品组合的实力,高通FY21Q4营收超预期

美东时间11月3日周三盘后,高通发布了FY21Q4及FY21业绩报告。数据显示,高通FY21Q4营收同比增11.9%至93.36亿美元,超市场预期;毛利同比降3.2%至53.99亿美元;毛利率为57.8%(YoY-9.0pts);净利同比降5.5%至27.98亿美元;净利率为30%(YoY-5.5pts);摊薄后EPS同比增75.9%至2.55美元,高于预期的2.26美元。

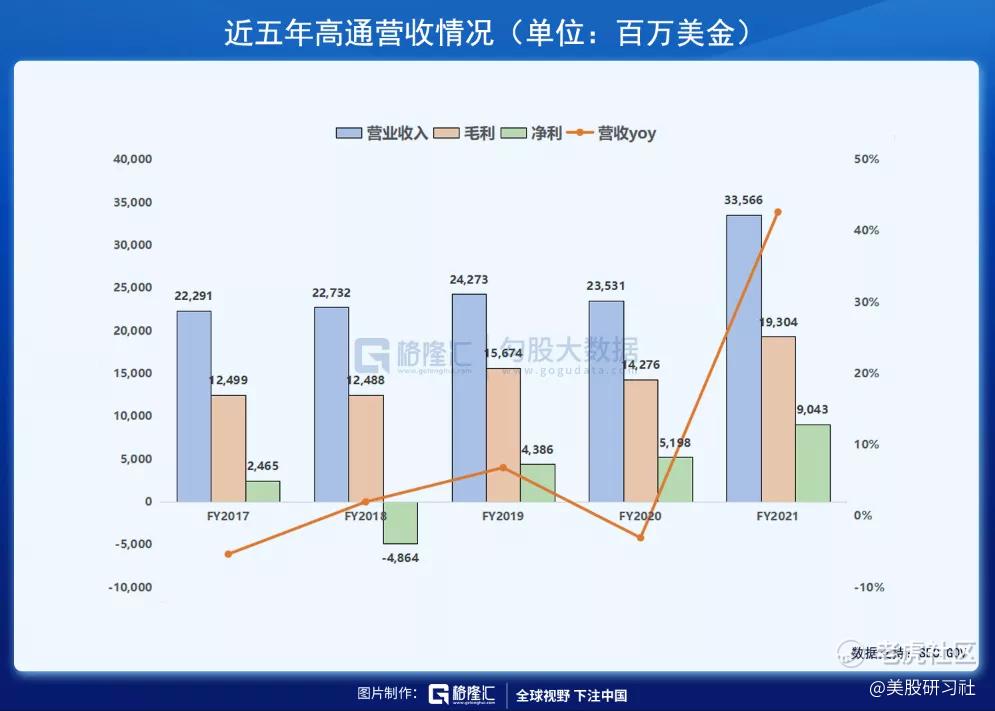

从全年来看,FY21高通一改此前的颓势,营收同比增42.6%至335.66亿美元;毛利同比增35.2%至193.04亿美元;毛利率为57.5%(YoY-3.2pts);净利同比增74%至90.43亿美元;净利率为26.9%(YoY+4.9pts);调整后EPS同比增104%至8.54美元。

f

结语

缺芯预期下,优秀的供应链管理能力让高通得以保持乐观。高通CEO表示,预计到12月底,高通自身的供应问题将得到实质性改善,公司获得的供应足以满足明年下半年之前的需求。在绝大多数企业因供应短缺而无法满足需求的情况下,高通公司提前了几个季度管理供应,对某些零部件进行了双重采购,并预计供应商的产能将在下个季度末实现扩张,展示了公司高度的前瞻性以及对市场需求的深刻把握。同时,优先供应顶级零部件的策略,大大推动了高通的营收和利润率的增长。

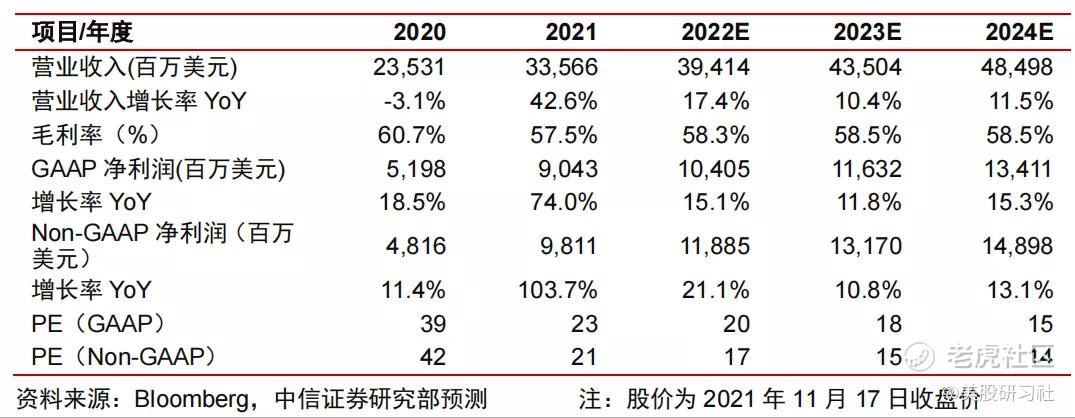

在5G设备需求激增、公司寻求业务多元化发展的推动下,预计公司FY22-FY24营收分别为335.66/394.14/435.04/484.98亿美元,对应增速分别为42.6%、17.4%、10.4%和11.5%,对应PE(GAAP)分别为23x、20x、18x和15x。

综上所述,5G换机潮助推高通智能手机业务进一步增长,而在射频前端(RFFE)、自动驾驶、物联网三大领域的布局,将为高通未来营收的高速增长奠定基础,并可能从中发展出营收第二增长曲线,高通或将就此逆转颓势,再次吹起冲锋的号角。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看

这篇文章不错,转发给大家看看