Reits太火了,抢不抢购?

6月份上市的第一批Reits基金,想必大多数人都忘记了吧。

要不是现在来了第二批,我几乎都想不起来它们。

首批9只公募REITs涉及范围很广,公路用地、公共设施用地、仓储用地,除了广州广河Reits是负收益外,其他涨幅都不错。

涨幅最高的是富国首创水务,27.76%,然后是中航首钢绿能27.06%,其他的表现相对落后,这类都是环保标的。

首批开门红,第二批Reits来了自然开始抢了。

目前最先登场的是华夏越秀高速Reits和中关村Reits,已经已经提前售罄,如果没有回拨机制,最终还得按比例配售。

除了这俩,接下来还有重庆渝隧、临港产院和华夏交建等Reits即将来临,想必到时候也是一场抢购盛宴。

要知道,华夏越秀向公众发售仅0.27亿份,中关村多一些,有0.8亿份,但前者卖了70亿,后者卖了90亿,配售比例可能不足3%,在权益资产表现不佳的情况下,Reits这类资产有多抢手,投资有多卷。

全球市场Reits收益表现各不同,老美金融发达,是全球最大的Reits市场,而且基础资产丰富,很难拿一种收益来评估,综合来看年化收益能达到10%以上。

新加坡过去十年的年化收益约4%,香港Reits能小幅跑赢恒指。

说明Reits长期的收益情况还不错,所以A股首批Reits打出后,第二批自然水涨船高,都来抢购。

但需要注意,Reits最终还是要回归到资产上,像广州广河一样,也可能存在亏损,而且现在这类资产属于相对稀缺,随着梳理和规模扩大,将来也可能是可转债第二。

【风险提示】以上观点仅代表个人看法,不构成投资建议。基金有风险,投资需谨慎,请独立决策。

……

1. 可转债投资日历

明天科沃转债来了。

可能有小伙伴没听过,这只转债的正股科沃斯绝对是今年大牛股,最高涨幅达到155%,目前回落后也有87%。

今年消费细分的家电板块都不怎么样,但科沃斯作为扫地机器人国内第一品牌,逆势大涨,线下市场份额达到70%,具有绝对的市场优势。

各位可以将目光转移下,从传统白色家电接纳更多的新兴家电品牌。

科沃转债发行规模10.4亿元,债券评级AA,转股价值92.58,溢价率8.01%。

质地真没得说,绝对是大肉签,预计股东配售率不会低于80%,留给个人的筹码真不多,估计申购人数比较多,中签率更低了。

按照正股质地、市场情况,只要没有太明显的变化,建议各位积极申购,粗略估算价格会超过130元。

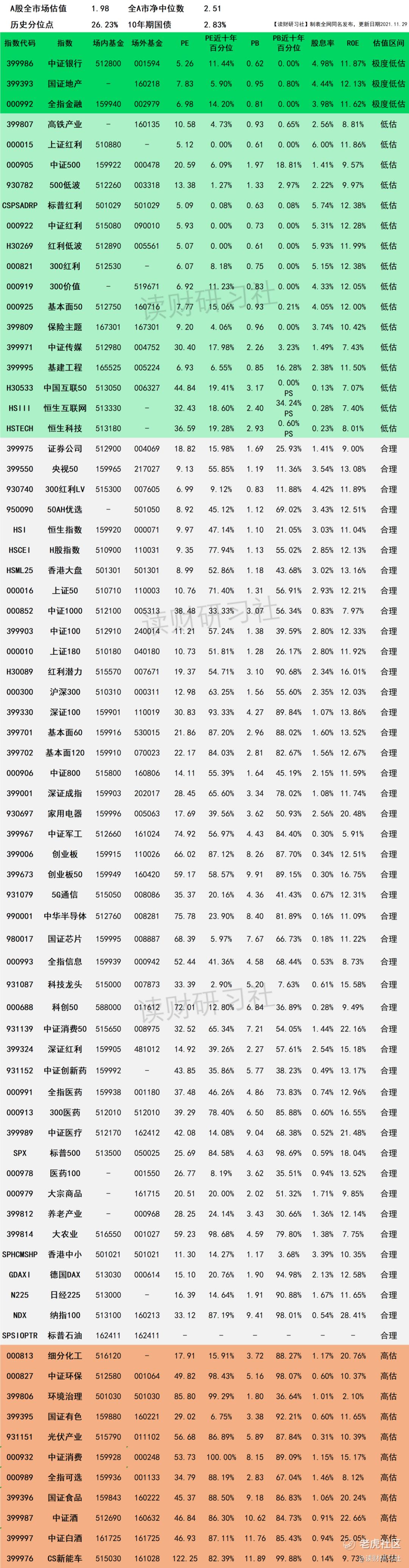

2. 11月29日指数基金估值播报

- 大盘:总体处于合理区间,处于震荡阶段。

- 新能源汽车、光伏、芯片:目前市场众多资金愿意集中参与的景气行业,目前估值高,性价比低,谨慎参与,小仓位试探。

- 白酒、家电、食品:业绩相对稳定,白酒估值处于偏高区间;家电和食品估值适中。

- 银地保:三坑安全边际高,长期处于低估区间,未来的成长性不好,适合吃红利。

- 医药医疗:医药业绩相对稳定,集采压力影响大,目前处于高估区间,低位布局机会不明显;医疗前景广阔,行业跨度大,值得长期关注。

- 互联网:低估值适合长期布局,短期内有承压,波动大。

附第1024最全指数基金估值播报

指标说明:

1. 盈利收益率=1/PE*100%

2. ROE=净利润/净资产*100%(PB/PE粗暴计算)

3. 近十年百分位:当前市盈率或市净率在近十年数据中所处的位置。

4. -表示暂无或不适用数据

5. 金融地产、证券、环保、大农业、基建按照PB估算估值;互联网按照PS估算估值。

指数估值表说明:

1. 低估可能更低,高估可能更高,并非唯一参考指标,非推荐标的,仅供参考;

2. 绿色为极度低估和低估区间,相对安全边际高,确定性大;

3. 灰色为合理估值区间,机会适中,持有仓位继续观望,不操作;

4. 红色为极度高估和高估区间,相对安全边际低,一般是当前市场较热板块,谨慎对待;

5. 指数估值包含A股、港股和海外成熟资本市场主流指数;

6. 交叉维度:PE、PB、股息率、ROE数据都处于低位,确定性高

7. 历史分位点估值区间分布:

极度低估:V<10%

低估:10≤V<30%

合理:30≤V<80%

高估:V≥80%

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 钟爱_9241·2021-12-27这篇文章不错,转发给大家看点赞举报