VIX解密(二)

Okay, previously on 《VIX解密(一)》我们用概念性的东西解释了下VIX的出生和特性,

这次需要一些技术性的探讨。Let’s Go。

一、VIX的数字意义:

VIX数字代表的是SPX 30天到期的期权隐含波动率(IV),IV也是大盘年化的波动范围。我可以说的更通俗点,举个实例:如果说我们现在的VIX是16(因为前几天VIX最高到过16,我们就取这个数字)。那就意味着S&P500指数在未来30天内的期望的波动范围为年化16%。如果说我们现在的SPX是2300,那么人们期望的一年内SPX的波动价格为1932(2300*84%)-2668(2300*116%),概率为68.2%。

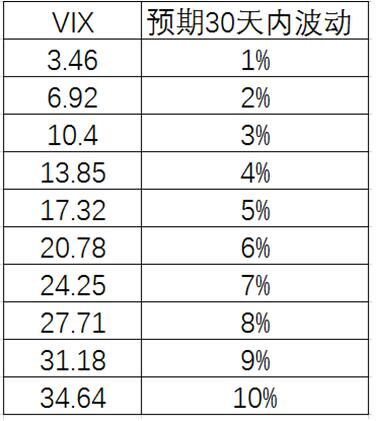

我们注意到VIX是衡量30天的,所以我们将年化的波动率月化,公式为30天波动=VIX/sqrt(12)。把VIX代入公式,结果为4.62,也就是说当前投资者预期大盘在一个月内的波动为4.62%。考虑到之前标普已经120多天波动没有超过1%,可以看出VIX为16是一个开始令人有点发慌的数字。为了显示VIX与预期的波动水平的关系,列出了每增加1%波动(见下表)VIX所对应的数字,是各位读者对VIX代表的情绪有个更感观性的认识。

另外,如果要知道当天VIX所期望大盘的波动范围,也可以通过公式 当天波动=VIX/sqrt(252),VIX为16所对应的1天的波动大约为1%。

现在我们回顾一下历史,2015年8月24日,这一天的VIX是历史上的第二高(这么说其实不是很准确,因为08年金融危机有一个多月VIX都连续的在50以上)。大盘被千里之外的大A股股灾折磨地体无完肤。短短几天时间,SPX跌幅高达10%以上,VIX升至53的高位。如果用上面的公式计算,意味着SPX在今后的一个月内还将下跌10%。但历史告诉我们后来很快就反弹了。另外提一下,15年的这次VIX事件被认为是次单一的黑天鹅事件,暴跌在毫无征兆地情况下快速的发生,所以就成了期权策略量化模型最中意的测试的一天,因为许多Sell Put的交易者极度害怕这种情况。

看完了令人发慌的,我们来看下VIX的低限。2006年12月15日VIX录得9.39,至今为止为最低(all time low)。理论上讲,VIX不会低于9,毕竟标普近50年的年均收益率为10%左右,而且VIX过低会影响做市商的权利金收入。值得注意的是几天前VIX刚刚摸过9.9,也是一个非常低的水平。

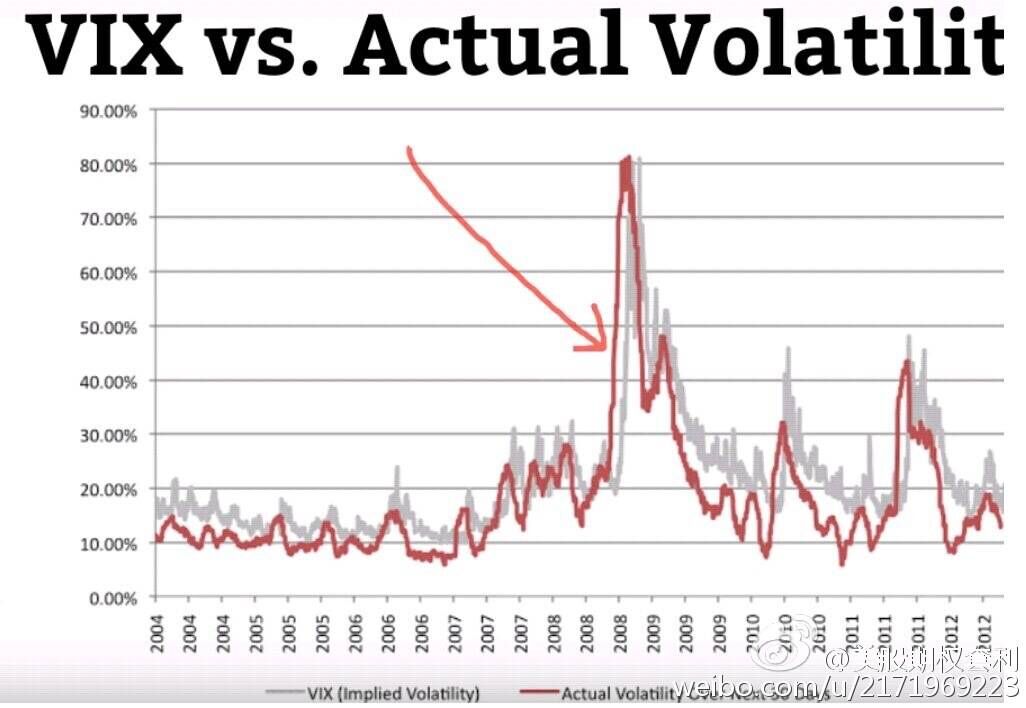

上面我用了情绪这个词,其实想表达的意思是VIX并不是一个客观的指标,上面所述的数字只是数字,特别是大于20以上的时候,只能告诉你SPX的期权目前很贵,仅此而已。下图是近十几年VIX和真实IV的对比。我们可以看到VIX几乎都高于真实IV,说明市场的恐慌总是过度的,从另一侧面也说明期权的卖方赢钱的概率比买方大(可以仔细想想这句话)。

二、VIX的现实意义

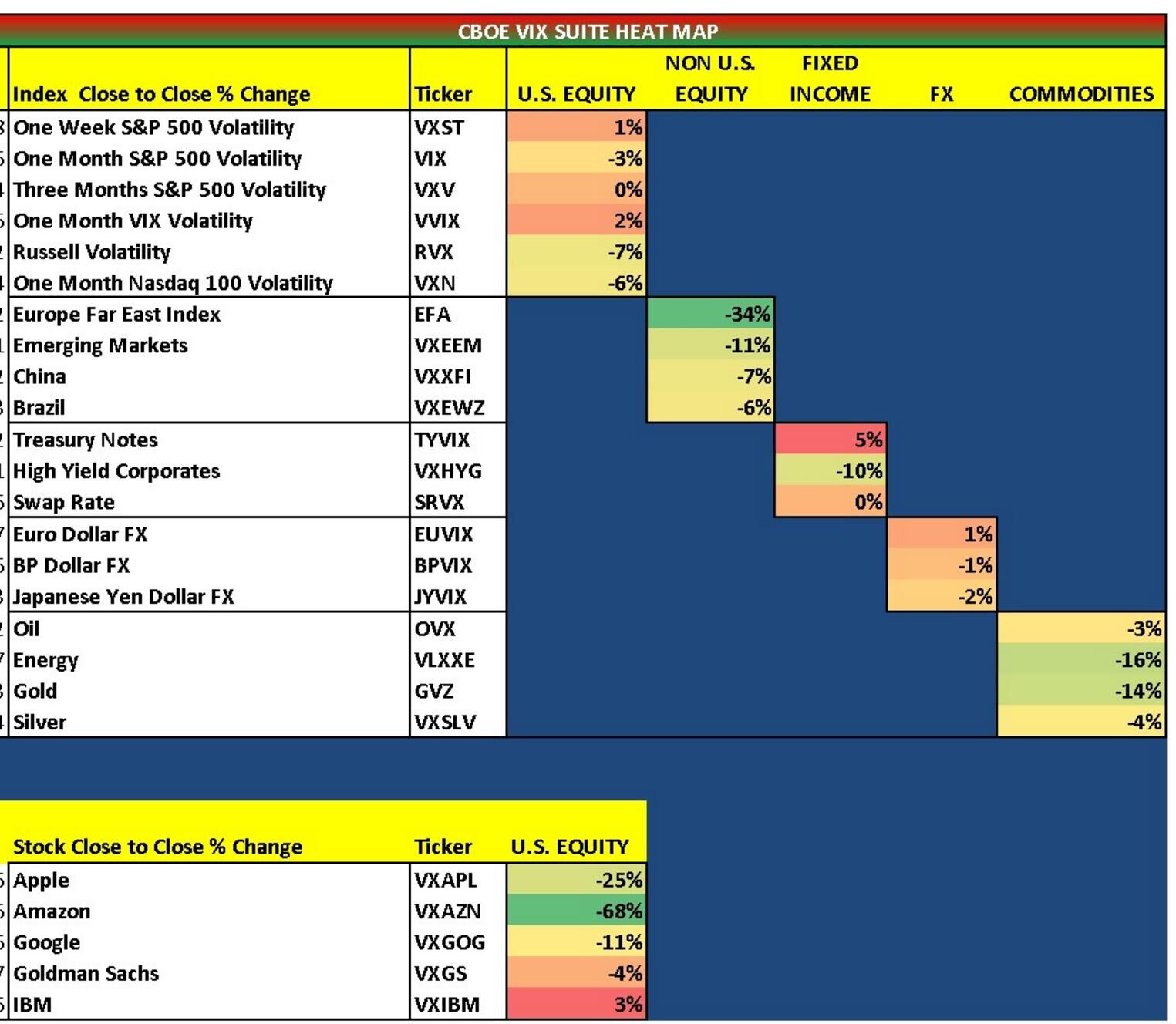

CBOE创造了VIX这个指数只是为了让交易者关注这个市场波动率指数来预判市场吗?错!他们只是想赚钱而已…。VIX这个指数的诞生后又建立了VIX期货、期权。VIX期货又衍生了VXX、UVXY这些ETP让交易者们交易;VIX期权则其实是SPX的波动率的波动率并有着反向的肥尾效应,计算公式复杂到令人费解。一般都是数学专业PHD研究这个领域,当然还有充满爆富梦想的散户。总而言之,VIX指数是上述这些产品的脊柱,CBOE也因为VIX的发明而赚的盆满钵满。下图为CBOE不同标的的VIX 热度图。

三、VIX的2个阶段

一般来说,VIX的突起一定是遇到了风险事件,在我看来,风险事件有2个阶段,第1阶段为准备阶段,几天以前的法国大选就是一个很好的例子,交易者为了应对一个已知的准备发生的事件,买入价外的PUT作为保险,产生肥尾效应。上一篇文章我们讲过会推高VIX。期权的老鸟们应该知道IV skew,这种情况下会让SPX价外的IV曲线变得陡峭(steepen)。但是价外的权重毕竟有限,仅仅靠这些的VIX并不可怕,风险事件过后马上恢复常态。4月24日的IV crush大家应该仍记忆犹新。第2阶段为事件发生后阶段,灾难真正来临了。投资者为了自己的泰坦尼克不沉没,拼命地动用自己的头寸买入尽可能多的负Delta来对冲灾难。这时候价外的保险策略已经不管用,平价跟价内的才能提供充足的负Delta。这样的结果就抬高了价内和平价的IV,使SPX的IV曲线变得扁平(flattening)。平价的期权对VIX的权重影响是最大的,这种情况下VIX就会一飞冲天。

并不是每次风险事件都存在第1阶段和第2阶段。直接第2阶段的事件就是突发性事件或者说是市场没有预料到结果的事件,往往直接第2阶段的VIX杀伤力更高。比如2015年A股股灾、2016年人民币和英国退欧事件等。

上述IV skew的程度在CBOE也有个产品,代码为SKEW,也有人称为黑天鹅指数,越高代表买保险的人越多。大家有兴趣可以研究。

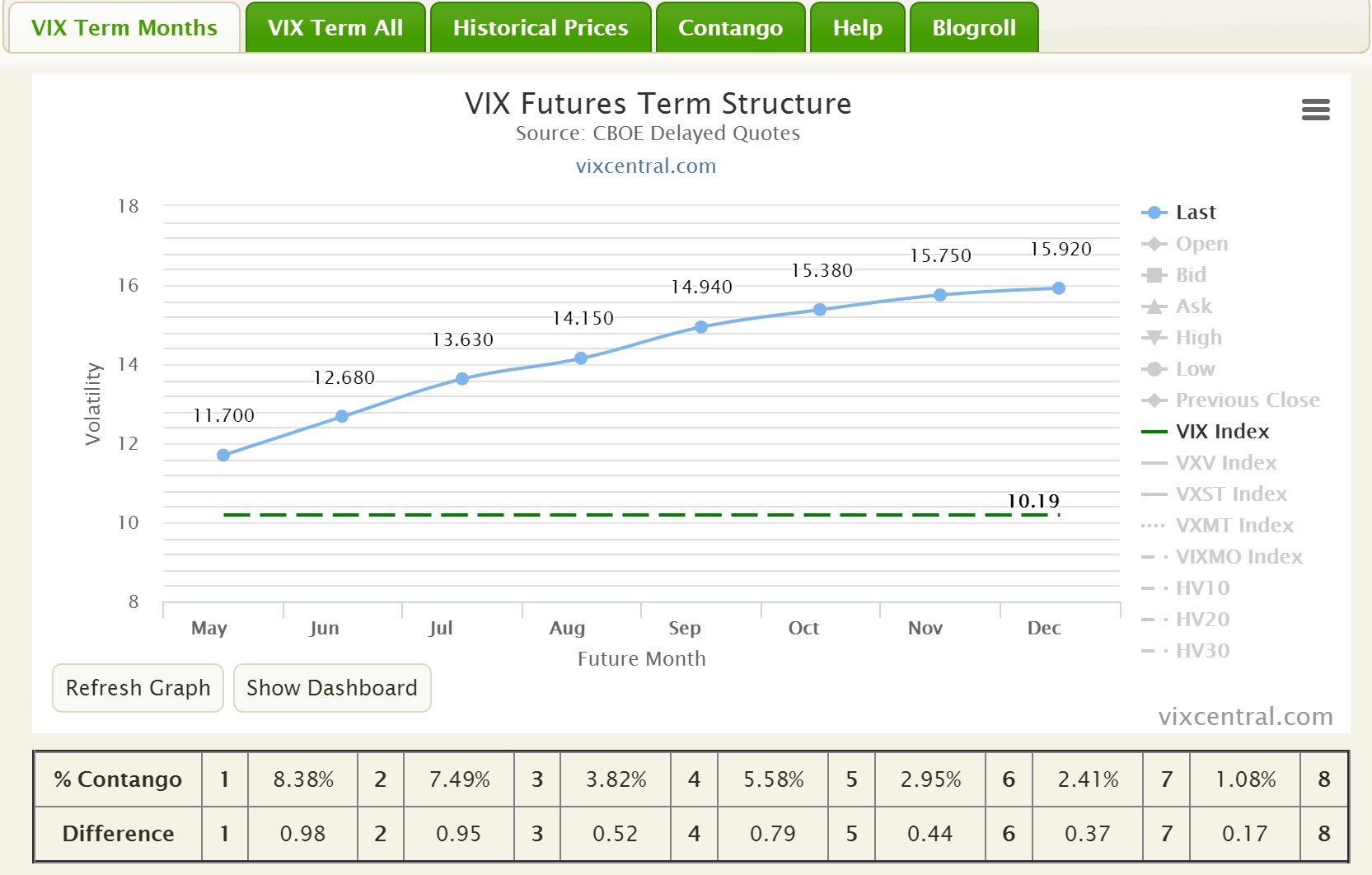

另上面steepen/flattening其实涉及到的是IV的垂直结构(vertical skew),后面还有涉及到IV的水平结构(horizontal skew)和VIX期货。先放张图,到VIX解密(三)再说。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 跑的比谁都快·2017-05-06请教一下,如果现在有一个利好股市的消息,导致投资者对大盘看好。也就是认为未来30天标普指数会大幅度上涨。按道理vix/uvxy也应该上涨。波动既有向下的,也有向上的。但是为何大多数时候uvxy和标普是负相关呢?2举报

- HenryGZ·2022-09-11文中这里的预期上涨或下跌16%是否正确?是否应是8%?谢谢!点赞举报

- xucyis·2017-09-23为什么月化波动率是年化波动率/sqrt(12)?点赞举报

- 九格·2017-05-06谢谢分享,收藏1举报

- 亏成狗的Todd·2017-07-28谢谢分享,学习了点赞举报

- 水云间·2017-05-21学习了,谢谢点赞举报

- T20210805015·2017-05-11专业点赞举报