市值2800多亿美金的腾讯,其股票是否还值得买?

汇智创享/作者

最近腾讯的股票 $(00700)$ 一路上行,股价转眼间已涨至230港元,作为港股最大的上市公司,腾讯市值大约为港股总市值的8%,因此腾讯股价的任何一次波动,都牵动着亿万投资者的目光。那么腾讯如此高的股价,对于众多热衷腾讯股票的投资者来说,还值得投资吗?

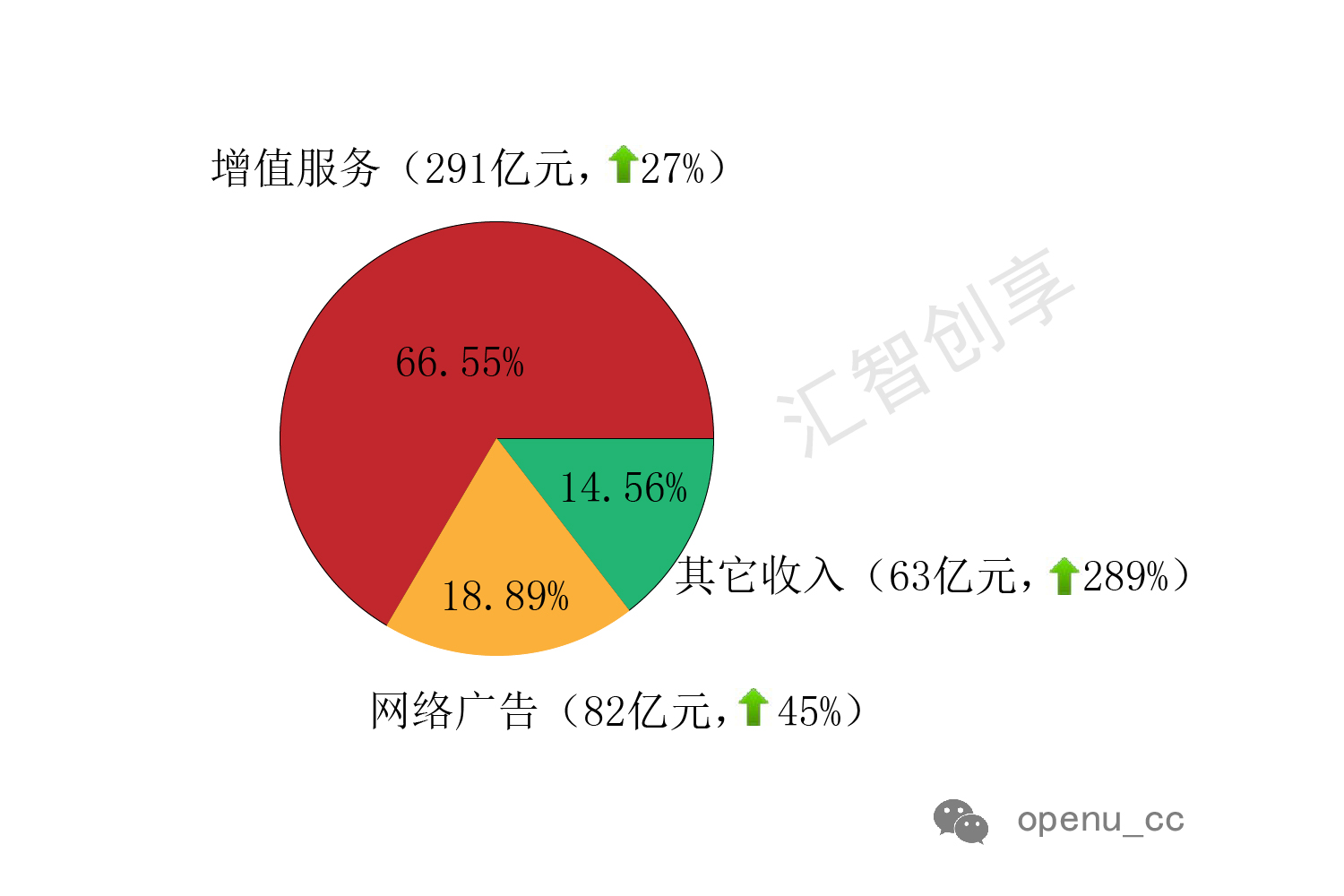

一般来说,判断一家互联网公司的估值,需要分析其营收、利润以及现有产品、新产品的运营状况,对于腾讯这种互联网巨头,也同样适用。根据腾讯发布的2016年第四季度财报,可以看出其主要营收来自于增值服务、广告和其它收入,如下图所示:

不过,上述财报中把游戏营收、内容付费以及社交会员等统一归结为增值服务,并把品牌广告和效果广告放到一起,而将其余的所有营收归为“其它收入”,这种表述不容易让人看不清每一类业务的真实状况。

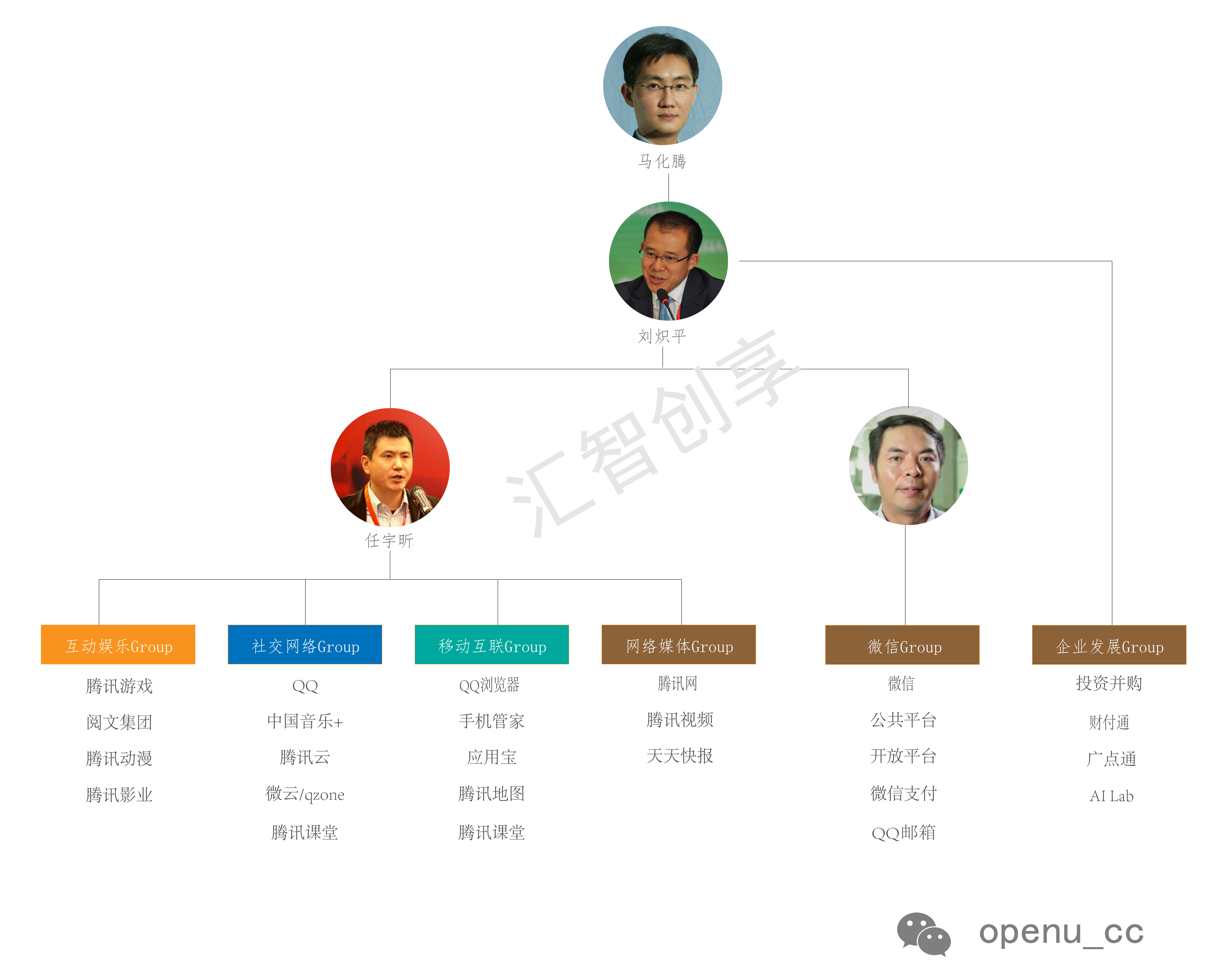

为了更清楚了的看清腾讯的各业务线与对应的营收,我们梳理了腾讯的组织架构与附带业务,如下图所示:

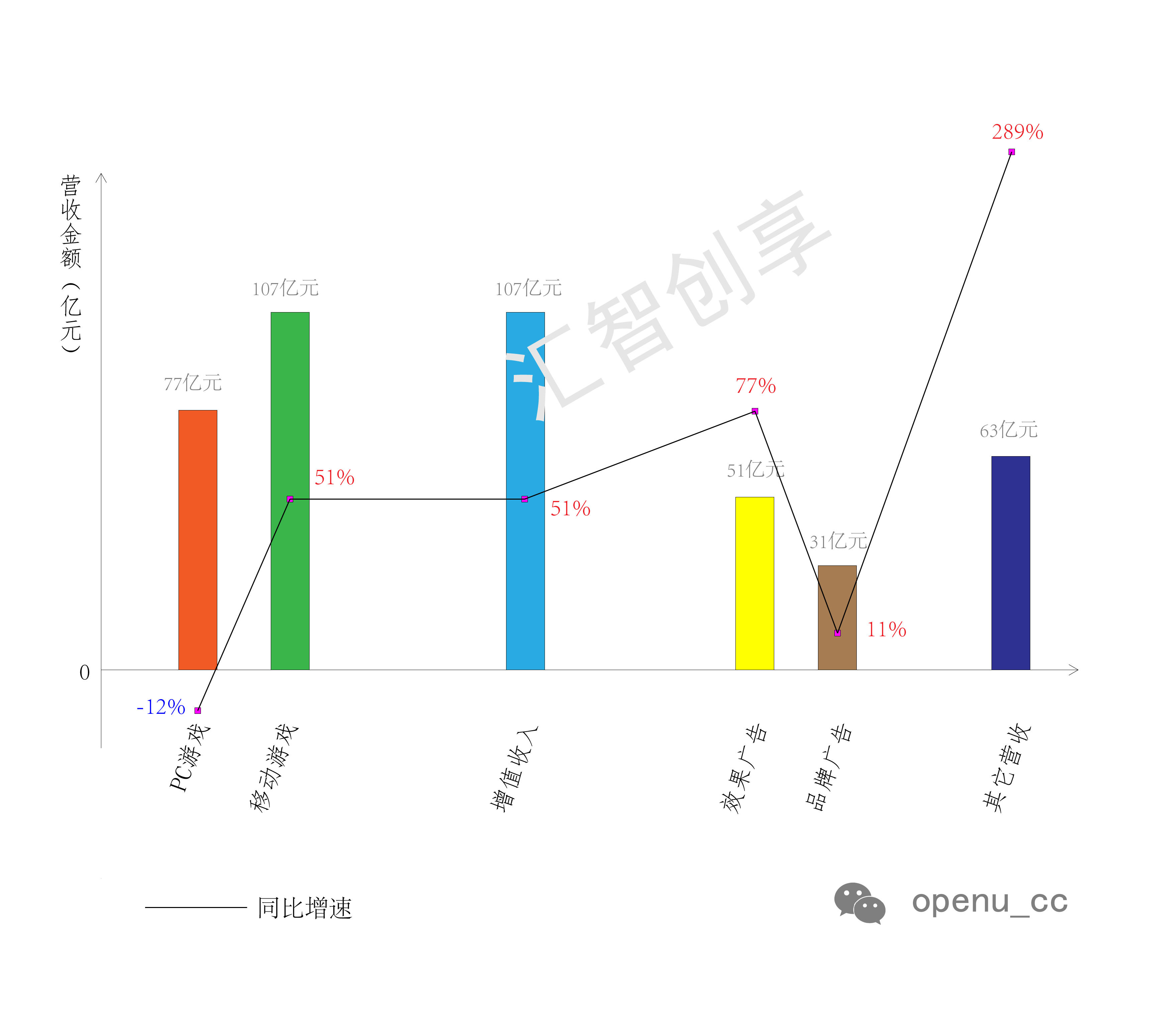

结合腾讯的组织架构、业务体系与过往财报信息,将其营收重新划分为PC游戏、移动游戏、增值服务、效果广告、品牌广告和其它营收6个部分,并对比去年同时期数据,得到下图:

根据图中所示,我们可以得出以下信息:

- PC游戏是唯一处于同比下滑的业务,这是因为智能手机游戏对PC游戏的用户时长有一些负面影响,特别是当腾讯运营的PC及智能手机游戏使用相同的IP时,例如腾讯的射击游戏《穿越火线》手机版上线后,PC端一部分用户转移到了手机端;

- 移动游戏与增值收入近乎处于同一增速,前者得以于王者荣耀等游戏的成功,后者主要来自于数字内容服务(包括合并后的数字音乐业务)的增长;

- 效果广告业务仍然处于高速增长状态,这是因为朋友圈、腾讯新闻APP及公共号正在持续的商业化,而且微信、新闻APP活跃用户量的增长也会带来广告库存的增加;

- 随着越来越多的广告资源转化为效果广告,以及广告客户越来越倾向于投放效果广告,品牌广告的营收增速正在持续放缓;

- 腾讯来自“其它业务”的营收(支付、云计算等)正在处于高速增长,而且已经成为驱动腾讯总营收高速增长的第一驱动因子。

综合来看,在上述六项主体业务中,PC游戏和品牌广告作为PC时代的产物,已经或正在走向衰退,相比之下,腾讯手游在2016年度内获得高速增长,并录得377亿元营收,而根据TalkingData公布的数据显示,2016年国内移动游戏收入总规模为661.7亿元,显然腾讯手游市场占比已经超过了一半,达到了惊人的57%,也就意味着腾讯手游不可能持续保持如此高速增长,未来增速会越来越接近于行业平均增速。

可能有人会担心网易游戏的持续高速增长会对腾讯游戏产生威胁,其实不会,一方面,网易游戏2016年总体营收为280亿元,而同一时期腾讯游戏营收为708亿元,两者仍相距甚远,另一方面,腾讯的主要游戏如《王者荣耀》、《枪战王者》倾向于实时竞技类别,并依靠公平的规则建立,而网易的游戏则属于MMORPG(大型多人在线角色扮演游戏),是一种典型的成长类游戏,新用户必须通过长时间内容积累(例如练级)才可以较好的享受合作的乐趣,两者有很大的区别。恰当的说,网易游戏如今的高速增长,是吞掉了本来属于畅游、巨人、盛大等PC游戏巨头在移动游戏领域应有的市场份额,毕竟在曾经的PC游戏时代,它们的核心游戏都是MMORPG。

对于增值业务营收的高速增长,相当一部分来自于腾讯视频付费用户的高速增长,以及QQ音乐与酷狗、酷我合并之后营收并入报表,随着国家对于数字内容版权管控的加强,再加上微信红包对于用户付费习惯的培养,越来越多的用户倾向于线上付费购买优质内容,无疑会助推用户从免费转向付费,而最近互联网流行的知识付费,就是一个例子。在可以预见的未来数年内,这部分营收还会保持较高的增长速度。

毫无疑问,腾讯的效果广告主要来自于微信公共号、朋友圈、腾讯新闻/天天快报,其中微信公共号这一部分商业化已久,在三者中增长是最慢的,而朋友圈和腾讯新闻市场开发不过两年时间,随着用户量的持续增长(微信月度活跃用户量同比增长28%),广告库存会持续增长,再加上广告客户接受能力的提升,这部分营收在未来较长时间内会持续高速增长,而随着规模的增大,增速也会逐步放缓。

作为驱动腾讯营收高速增长最大因子的“其它收入”,主要来自于支付、云计算及“其它相关”,但腾讯并未给出其中每一部分的具体营收,而是将其统一的归入“其它收入”,这一部分营收的未来增长情况对于腾讯股价走势至关重要。

为什么“其它业务”对于腾讯如此重要?因为金融与云计算是驱动腾讯持续增长的全新业务形态,在社交、内容、游戏三大领域,腾讯已经处于公认的行业第一位置,营收的增长无非来自于更加充分的商业化,然而业务的底盘并没有扩充,而“其它业务”是唯一仅存的扩充业务底盘的种子。

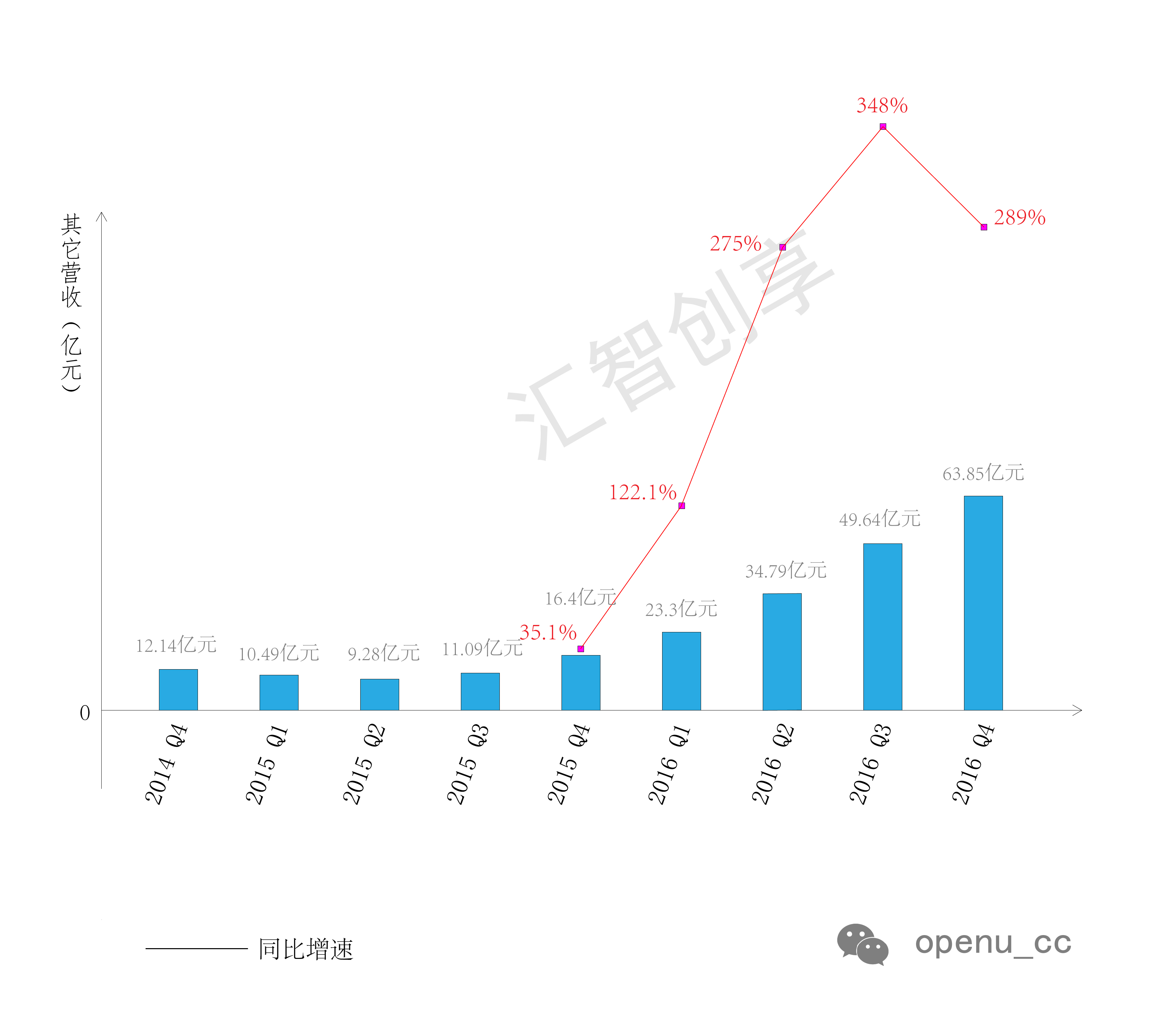

为了更清晰的分析出它们中每一部分的收入规模,我们搜集了大量的资料,进行了充分的分析。接下来,我们先一睹过去9个季度“其它营收”的具体数据,如下图所示:

上图中一个显著的现象是2016年第一季度突然开始加速增长,而根据腾讯高管在回答分析师提问时透露的信息,主要来自于2016年3月1日起的3月份计提费用计入营收。

2015年第四季度·腾讯高管解读财报

麦格理分析师:我有一个公司互联网金融业务的问题。公司是移动支付月活跃用户数有很大增长,目前这个数字是多少?对于互联网金融业务,公司将采用何种业务模式创收?

刘炽平:……此前我们对外公布的数字是,一月份我们向银行支付的转账费用在减去我们收取的费用之后达到了3亿多人民币,公司负担的这部分费用相当大,所以我们才宣布从3月1日起开始,当用户从腾讯账户取现到银行卡的时候,会收取一些费用,来减少公司的开支。

2016年3月3日·马化腾回答记者提问

记者:前段时间微信把提现设置了收费,各大银行现在在跨行转帐之间是免费的,提现收费的初衷是什么?目前各大银行的免费转帐对你们会不会有一些影响?

马化腾:……我跟大家坦白,这个成本现在一个月超过3亿,有很多人说你的钱不是有利息吗?我都算了,利息的收益不到十分之一,算进去这个成本1月份超过3亿,而且最恐怖的是还在高速增长,这个东西我们就没办法了。……

2016年第一季度·腾讯高管解读财报

麦格理资本分析师温迪·黄(Wendy Huang):第一季度腾讯“其他”业务收入达到2.6亿,这主要是由微信企业号贡献的呢,还是说主要得益于云计算服务或微信支付?

刘炽平:至于第一季度腾讯“其他”业务收入,营收贡献最大的是支付业务,这部分的收入主要来自于我们对第三方商家的收费;第二大来源则是对个人用户提现收取的手续费。云服务收入占比排名第三。

2016年第二季度·腾讯高管解读财报

德意志银行分析师艾伦·赫拉威尔(Alan Hellawell):管理层刚才提到第二季度腾讯“其他”业务营收占比约为10%,我们认为腾讯当季毛利率环比增长主要归功于云计算等一些新业务。请具体谈一谈“其他”业务营收的构成以及在未来几个季度的毛利率趋势。

刘炽平:我们并不提供“其他”业务的营收构成情况,但我可以告诉大家的是,“其他”业务的大部分收入来自于我们的云计算业务和支付业务,而这两项业务目前都处于早期发展阶段,云计算业务的毛利率较低,有时候甚至毛利率为负。……

需要注意的是,仅仅2016年1月一个月份的计提营收金额就已经远超3亿元,那么按照马化腾所说的这个计提费用还处于高速增长期,那么2016年3月份的计提收入很可能已经接近4亿元(1月份至3月份的环比增长,3月份的计提收入已经计入财报),而根据刘炽平在2016年第一季度回答分析师提问时,将计提营收排在第二位,云计算营收排在第三位,可见在2016年第一季度,腾讯来自于腾讯云的营收不超过计提营收的4亿元,另外,腾讯既然在财报中提及腾讯云这一块的营收,那么这部分营收所占该季度内“其它营收”比例不会低于10%(否则没必在财报中提及),因此,我们可以推算出腾讯云该季度内的营收约为2.5~3亿元之间。

如果我们将刘炽平先生于财报解读中使用的“大部分”定性为80%,并将上述分析方式应用到2016年的四个季度,再加上复杂的数学运算,则能得到如下推测结果:

2016年第一季度,来自商户支付费用、个人计提费用、云服务费用分别为:11.5亿元、4亿元、2.5亿元;

2016年第二季度,来自商户支付费用、个人计提费用、云服务费用分别为:14亿元、13亿元、3.5亿元;

2016年第三季度,来自商户支付费用、个人计提费用、云服务费用分别为:18亿元、21亿元、5亿元;

2016年第四季度,来自商户支付费用、个人计提费用、云服务费用分别为:22亿元、30亿元、6亿元;

同样,依据2016年度内,腾讯来自其它业务的营收为171.58亿元(四个季度依次为23.3亿元、34.79亿元、49.64亿元、63.85亿元),那么我们可以预测在2017年度内,腾讯来自其它业务的营收规模,应该能达到350~400亿元(四个季度依次为75亿元、85亿元、95亿元、105亿元),很可能成为仅次于移动游戏和增值收入之外的第三大营收来源。

其中,商家支付手续费可以视为腾讯切切实实的营收,这部分是可以产生大量利润的,而个人用户体现手续费这部分是要充抵银行的千分之一手续费的,基本上不会产生什么毛利,而腾讯云则为腾讯的一项全新的颇具前景的业务。因此,我们重点分析一下商户费用和腾讯云这两项业务。

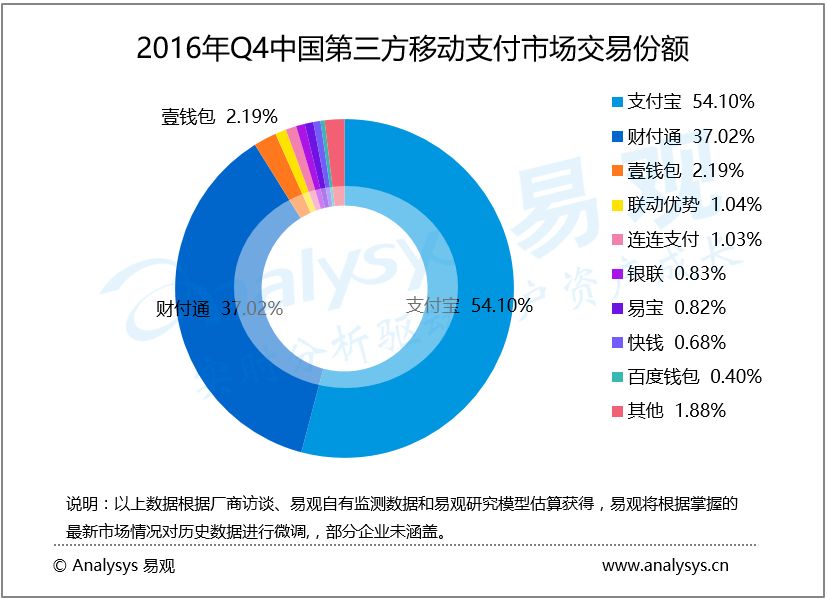

根据易观公布的支付数据显示,财付通在过去几个季度中已经大幅度缩小了与支付宝的市场份额差距,在主要支付场景中,市场已经普遍承认微信支付为线下场景第一支付方式,而对于线上电商平台(淘宝、天猫),依然在支付宝的控制下。按照现有的趋势,随着市场竞争的持续,财付通会继续缩小与支付宝的差距。

然而,在2016年第二季度的财报会议上,刘炽平在回答分析师提问时说到:“至于支付业务,我们的目标是让它为腾讯生态系统中的成员提供基础设施服务,因此,我们不会从这项业务赚太多钱。”因此,短期内支付相关业务几乎不会带来大量的利润。

长远的看,金融领域大量的利润来自于理财、信贷、保险等细分领域,而在这些方面,仍牢牢的把控在传统金融机构手里,无论是蚂蚁金服、还是腾讯金融,对于此领域的布局,仍处于寻找突破口的探索期,尚没有从传统机构手中掠夺大量市场份额与利润。

除了支付相关业务,剩下的就是云计算了,根据之前我们分析,推测出腾讯云2016年录得17亿元左右,相比于阿里云的55.66亿元的营收,仅为后者的三分之一左右,但财报显示前者2016年的营收同比增速超过200%,优于后者137%的营收增速。

如果更加详细的分析阿里云的营收数据,会发现其2016年四个季度的营收与增速数据依次为(10.66亿元,175%)、(12.43亿元、156%)、(14.93亿元、130%)、(17.64亿元、115%),其中营收增速在快速放缓,按照这种趋势,未来两个季度阿里云的营收增速会跌到100%以下,相比之下,由于腾讯云规模相对较小,依然会保持远高于100%的增速。

腾讯云与阿里云的差距,部分源于腾讯较晚进入云计算市场。考虑到腾讯自身庞大的生态,以及背后广泛覆盖、多维渗透的开发者群体,在各种资源相互导流之下,腾讯云在吸引客户层面会比阿里云更加有吸引力,从而缩小与阿里云的差距,但目前还看不到腾讯云能够借此实现弯道超车。

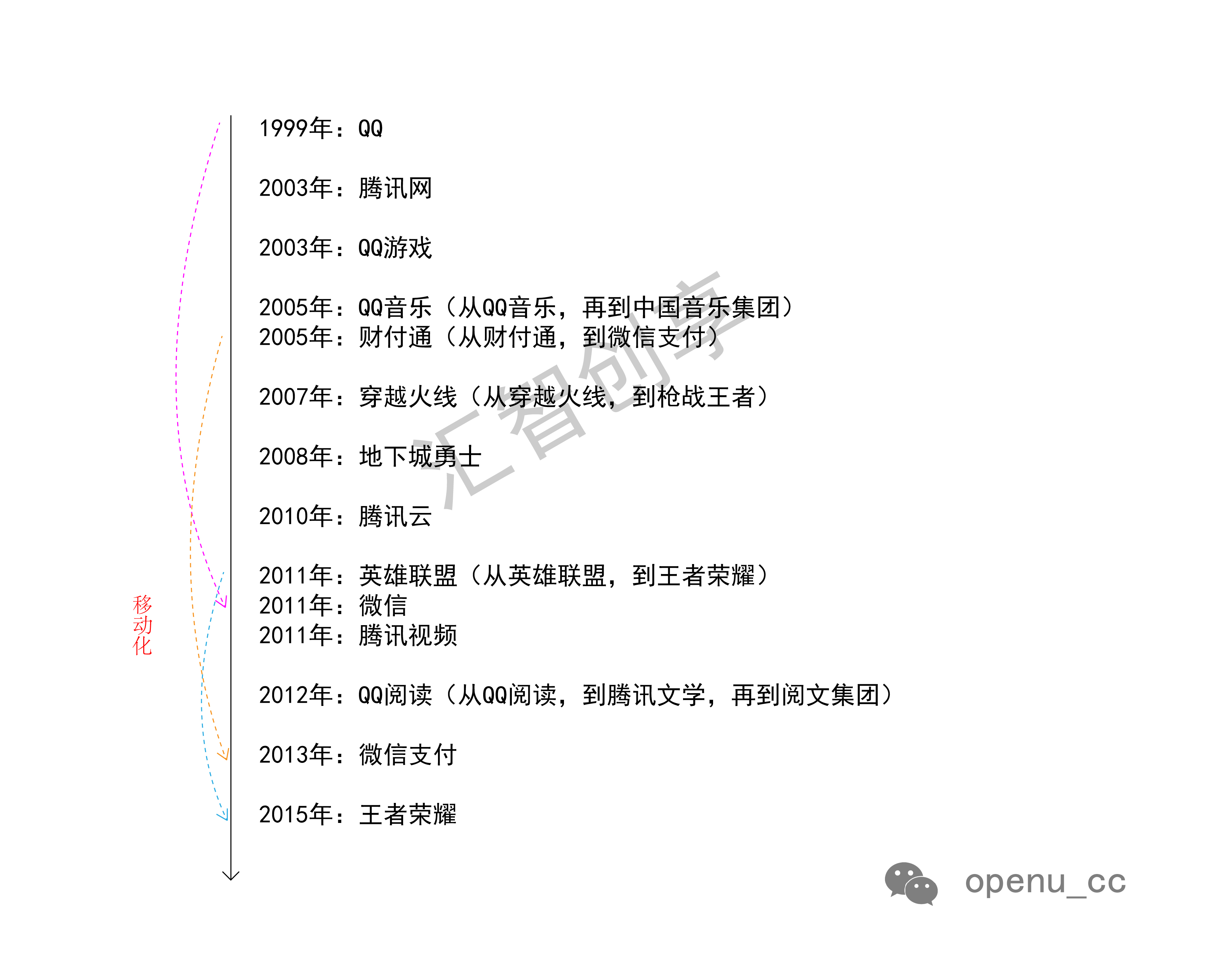

如果将腾讯主要产品诞生的时间进行统计,会得到下图:

显然,腾讯最近5年并没有进入全新的领域,现有的主要业务都是5年前成立的,这也说明腾讯营收的增长,是建立在原有业务的发展壮大以及加速商业化的进程中。

除此之外,似乎也看不出腾讯有哪些独特的远大梦想,即便是对于人工智能的布局,目前依然是跟随IBM、微软、谷歌、百度等前驱的脚步,虽然这并不意味着腾讯在人工智能上的布局就显得落后,但并不能像微软的小冰、亚马逊的Echo、阿里的菜鸟网络那样,带来巨大的想象空间。

对于投资者而言,腾讯市值已经高达2800多亿美元,超越了工商银行、台积电、阿里巴巴、印度塔塔、三星电子等亚洲的其它上市公司,排名全球第十。然而目前尚看不到腾讯在金融与云计算两个领域赶超成为行业第一,或者其它的巨大想象空间,而原有的移动游戏、效果广告继续保持高速增长越来越难,在这种情况下很难驱动腾讯股价继续一路上扬。

对于投资者而言,避开腾讯($ 00700),或许是一个明智的投资决策。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

我觉得对于腾讯来说你讲业务没啥用,你得告诉大家:腾讯爸爸在擅长的领域里有真正意义上的竞争者吗?它们的实力多强?

这样才能真的动摇它的股价,要不然股价就是歇歇再涨的格局。