盈利能力大于成本支出的Paycom,市场应关注成长背后的风险

摘要

Paycom $Paycom Software, Inc.(PAYC)$ 通过保持较高的增长率和更大的利润率在企业资源管理(ERP)供应商中脱颖而出。

不幸的是,Paycom的基本面并没有被市场忽视,因为该公司的交易价格相当高。

虽然公司有稳固的地位可以长期持续增长,但我们认为在短期内等待更有吸引力的估值更好。

几天前,投资者商业日报发布了增长最快的公司名单,他们称这些公司是最佳投资对象或应该被列入投资候选之列。该选择涵盖了技术,医疗保健和房地产等多个行业,突出了三年每股收益的年增长率。虽然此列表包括多个企业资源管理供应商,如Workday(纽约证券交易所代码:WDAY),Paylocity Holding(纳斯达克代码:PCTY)和Cornerstone OnDemand,Inc。(纳斯达克股票代码:CSOD),但我们认为Paycom Software Inc.(纽约证券交易所代码:PAYC)凭借其卓越的基础,在这个领域中脱颖而出。

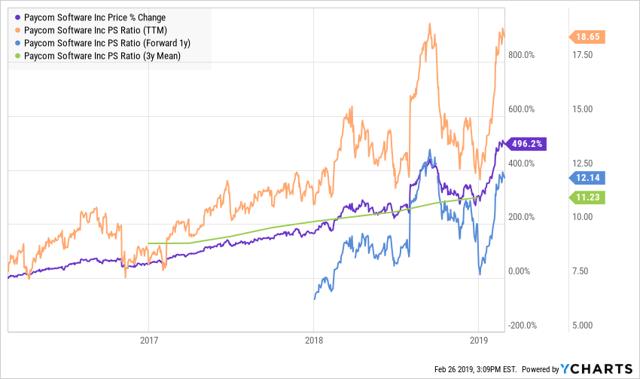

另一方面,由于高溢价,Paycom股票的价格显示出对市场普遍担忧的高度敏感性。该股票受到导致价格急剧下跌的特定因素的影响。尽管如此,自2015年首次公开募股以来,Paycom的市值已显着升值,在2019年2月达到创纪录的水平。

今年到现在为止,股价保持了47%的涨幅,这让我们质疑公司的价值是否合理。虽然我们认为Paycom的增值在长期内是可持续的,但我们认为目前的估值已成为未来投资者必须考虑的风险。

Paycom的发展战略

Paycom的薪资和人力资源管理解决方案已在小型企业市场中占据一席之地。这个市场通常由几个使用多个第三方系统链接到数据库的提供商提供服务,使统一系统更具吸引力。这些小型企业开始了解与人力资源数据库建立直接关系可以获得的潜在利益,使Paycom应用程序赢得新客户。

另一方面,虽然好的产品可以吸引顾客的注意力,但通常是最好的卖家才能完成交易。考虑到这一点,我们估计Paycom发展战略的最关键支柱之一是其销售团队。通过在美国人口密集地区开设销售办事处,该公司所占领的市场得以扩大。截至2018年底,Paycom在26个州拥有49个销售团队。高管们计划继续实施这一发展战略,继续在美国开设新的办事处,同时寻求在国际市场进行长期扩张。

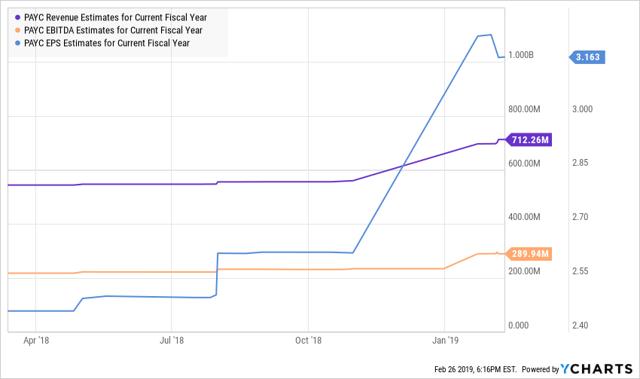

由于开发了可以访问相同HC数据库的统一系统,以及销售人员的扩张,Paycom的收入增长率仍然高于30%。到2021年,年收入预计将超过10亿,并在未来五年保持目前的速度。

虽然财务报表不按分部记录收入,但我们估计大部分收入来自薪资应用程序,因为它是公司服务的基础。高管们预计,随着新服务的开发和增加,Paycom的应用程序将继续发展,产生更好的收入组合。

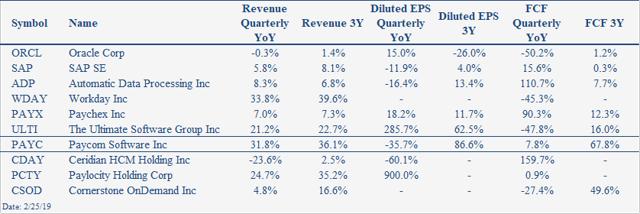

相比较而言,Paycom与Workday和Ultimate Software Group(纳斯达克股票代码:ULTI)一起迅速成为ERP领域发展最快的公司之一。然而,由于更灵活的成本结构,Paycom在这些公司中脱颖而出,其EPS和自由现金流保持了较高的增长。随着公司不断增加销售力量以保持其增长率,这种优势尤为突出。

除此之外,该公司还在去年设法提高了客户保留率,达到92%。更好地保留客户的部分原因是推出了新的移动应用程序,可以提高平台对员工的可用性,为组织带来更好的利益。

总的来说,我们估计Paycom在国内市场的存在尚未饱和,因此我们预计未来五年的增长将保持在30%以上。虽然基于云的HCM空间必然是一场"零和游戏", 每家公司都在努力从竞争对手那里赢得客户,但我们认为Paycom在小型企业市场中占有一席之地,这对大型供应商而言往往不那么重要,例如Oracle公司(纽约证券交易所代码:ORCL)和SAP公司(纽约证券交易所股票代码:SAP)。

盈利能力高于资本成本

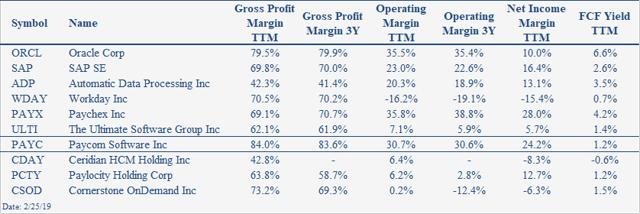

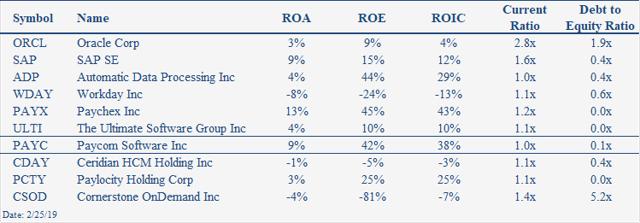

仔细观察公司的业绩,我们发现Paycom几乎在所有财务指标方面都表现出色。尽管由于其薪资服务的季节性而出现季度波动,但毛利率仍保持在每年83%-84%的范围内。

此外,由于财务纪律和运营费用控制,近年来营业利润率仍接近30%。截至2018年底,其更大幅度的现金流出,销售和营销占收入的26%,达到1.44亿美元。这笔费用主要与直销人员有关,因为公司在销售团队的培训和指导方面投入了大量资金。尽管如此,从利润率的角度来看,Paycom已经设法产生了远远高于其他ERP供应商的回报。

使Paycom具有吸引力的另一个因素是其低水平的债务,到2018年几乎降至零。作为在德克萨斯州Grapevine建立新公司总部的融资的一部分,这些高管持有约3400万美元的债务总额。

这种资本结构加上积极的自由现金流,使管理层能够维持股票回购计划,作为向股东回报价值的一种方式。2018年,该公司回购了110万股股票,相当于1.05亿美元的现金流出。

从基本面来看,Paycom保持领先地位,使公司特别具有吸引力。在过去三年中,投资资本回报率一直保持在30%以上,我们认为这远高于其资本成本,因此管理层创造的价值似乎可以长期持续。

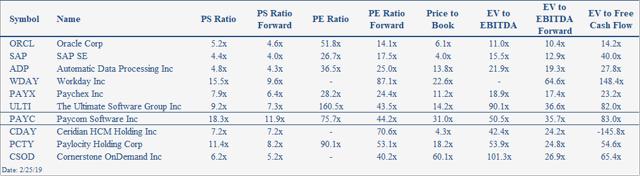

问题是估值

不幸的是,市场并没有忽视收入和利润率的增长,尽管这是一家可以被认为是ERP领域中规模较小的公司。快速查看价格比率可以看出,与其他行业相比,股票价值的溢价很高。从PS和PB比率的角度来看,Paycom溢价位于高端,这带来了相当大的风险。

考虑到这一点,我们估计从公司基本面的角度来看,目前的价格有点不合理。我们预计,如果市场未来出现压力迹象,Paycom股票的价格将出现快速回调,可能会影响后期投资者。建议新投资者等到市盈率处于更合理的水平时再购买股票。

本文作者:Compass Equity Research,美股研究社——旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们吧。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 荒野侦探·2019-02-28感谢分享点赞举报