期货贴水的真正原因剖析

基于实物持有大宗商品缺点的限制,大部分投资者会投资大宗商品期货捕捉价格走势,投资期货有两大部分收益,第一是从大宗商品基本面如供应与需求导致的现货价格波动,第二便是展期收益。

什么是贴水?

与股票不同的时,期货合约都有到期日,因此如果想中长期投资大宗商品的话,投资者必须在一份合约到期前转移到下一份合约中,每个期货合约的价格会因到期日而有所不同。

从价格的期货曲线上,如果后面月份价格均低于前面几个月合同的价格,这边表示该大宗商品现货有溢价的状态,也可称为期货价格贴水。

在另一边厢,如果后面月份的期货合约价格都高于前面几个月的价格,这样期货便处于溢价状态,也可称为期货价格升水。

贴水带来什么收益?

对于投资者来讲,现货溢价(期货价格贴水)是有利的,因为每次转仓的时候,投资者便可以用更便宜的价格转到后面月份的合约,所以便能购买更多的合约,从而提高投资者的收益。

既然我们知道现货溢价可以为投资者带来短期收益,那么到底有什么原因一个大宗商品才会出现货溢价?除了观察期货曲线(即不同月份的价格差别),透过了解当中的原因也可以为投资者推断几个情况鱼该大宗商品贴水的情况会否持续和会否从深水变成贴水。这个课题在学术界已经研究了很多年,这篇文章希望透过简洁的文字为投资者可以在最短时间学习到当中的原因。

期货升水一般在商品现货价格很高并且波动性较大的情况下发生。例如,2008年上半年的石油价格处于高位,其期货价格属于升水状态。航空公司作为石油的消费者,为了规避石油价格进一步上涨所带来的风险,而不得不以高于现货的价格进入期货合约。贴水在石油价格较低时比较普遍,石油生产商为了规避价格进一步下跌的风险而进入期货合约。

期货价格含了市场参与者对未来现货价格的预期,如果投资者预期期货合约到期时未来现货的价格要大幅高于目前的现货价格,那么期货价格就会被设定在相对于目前的现货价格较高的位置。

贴水的原因

到底为什么会出现贴水情况一般有几个说法。第一个说法是来自于诺贝尔经济学奖得主凯恩斯发表的“贴水的理论”,他认为大宗商品生产商如矿山公司有意愿在低于未来预期价格的水准上卖出商品来规避风险,而作为规避风险的成本便是愿意支付一定的费用来获得价格保障。

另一边厢,大宗商品的投资者或投机者提供这种价格保障给生产者并取得费用。因此,接近近月的期货合约存在风险溢价,而贴水状态是他们获取风险溢价的方法。

近期的研究中分析商品期货的平均风险溢价为5%左右。而Erb and Harvey(2006)认为单个期货的长期投资平均收益率接近零,但可以通过期货曲线和投资组合等策略提供超额回报。

展期收益与金融参与者

现货溢价的确在过去相当长时间记忆体在,但随著大量的金融参与者进入大宗商品期货市场为生产者提供价格保障,生产上给予投机者的现货溢价会越来越低。著名的资产管理公司PIMCO用铜期货作为例子,当越来越多参与者投资或投机铜期货时,生产者需要付出的风险溢价会随著更多的投资者提供价格保障而减低。

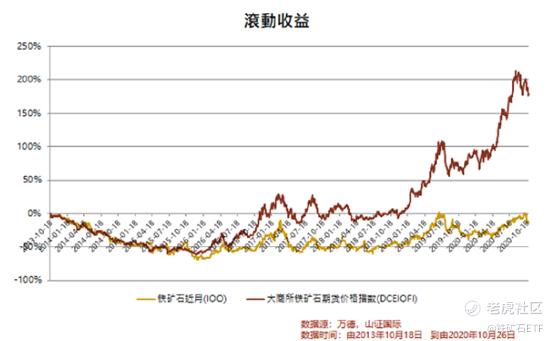

其实这个理论对铁矿石ETF也有不少的启发,首先从大商所期货价格指数编制以来,大部分转仓的时间都是贴水状态的,因此指数和现货比较有1.66倍的超额收益(如下图),那到底是谁提供这个风险溢价给我们的投资者?其实是从澳洲和巴西等矿山公司,为了规避从发运地到中国港口的价格风险,所以在这个基础上提供风险溢价给期货投资和投机者。

从图上可以看出,长期来看,指数或者跟踪指数的ETF主要的收益反而来自滚动收益而非现货价格的上

那这个风险溢价到底会不会持续?其实风险溢价总量来说是不会改变的,但随著越来越多铁矿石的金融产品如铁矿石ETF或期权的出现,未来10或20年的风险溢价未必会是现在这么丰盛,因此如果想最大化捉取这个收益的话,其实应该趁我们是全球第一支铁矿石ETF,还未有很多其他产品的时候,越早投资是越好,就正如现在的房价跟20年前比上涨了很多,我们后悔的并不是20年前想20年后上涨的程度不会像现在那么多,而是后悔为什么在20年前不好好把握房价涨幅最大的机会,而赚取铁矿石风险溢价正正是这个道理。

这次先说到这里吧,其实很多的研究分析证明贴水还有很多其他的原因,我们希望用多一点理论和资料打每一个收益都解释到,而不是用洗脑式宣传去推广某一个投资概念从而说服别人购买ETF,感觉这个平台高手和有经验的期货投资者的还挺多的,大家如果对这个风险溢价,不论是铁矿石或其他大宗商品,有想法的话可以在下面评论

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

怎樣體現貼水收益,明天會跟大家講下!$XIAOMI-W(01810)$ $Meituan(03690)$ $Alibaba(09988)$

贴水带来正向滚动收益,铁矿石ETF表现好于铁矿石现货表现,值得长期投资的品种! $华菱钢铁(000932)$ $宝钢股份(600019)$ $小米集团-W(01810)$ @铁矿石ETF