复利绝非谎言

上周,我的朋友圈被孤独大脑一篇《复利的谎言》刷屏了。

如果你还没看过,点这里: 复利的谎言 。

我很喜欢老喻之前的文章,但这回却要旗帜鲜明的唱个反调:道理是这么些道理,价值观却不敢认同。

如果你内心认定复利是谎言,那你终其一生都与创造复利无缘。

因为一件事很难做到,就全盘否定其存在,进而带着一帮连尝试都没有过的人共情,看似是慰藉,实则是绝望。

“原来复利都是谎言啊,原来战胜市场都是骗人的。那我也趁早别费劲折腾了,安安心心做个普通人,挺好。”

嗯,是挺好。可身为普通人的我们,既没有含着金汤匙出生,也没有挺身创业放手一搏的胆魄,如果连复利都成了谎言,人生的出路何在,阶层跃迁的机会何在?

我不是来提问的,我是来给答案的。

作为曾有过超越10年10倍回报的个人投资者,我想认真的和各位说一句:

复利绝非谎言,不要熄灭你心底的火种。

在老喻勾勒的10个真相之后,还有更深一层的5个真相。

真相 1

世界被随机性主宰,我们却手握必然

华尔街有个经典的“猴子扔飞镖”故事。

对冲基金经理精挑细选的股票组合,在10年时间尺度上的收益率,甚至还不如一只猴子靠扔飞镖随机掷中的股票组合表现好。

这似乎佐证了老喻的观点:股票的涨跌是一个随机事件。在股市中能否赚钱,根本不是你的本事决定的,而是靠运气决定的。

抛硬币的游戏里,你不能因为连续5次都是正面,觉得“正”的火气旺,就接着猜“正”,也不能因为连续5次都是正面,觉得该均值回归了,就跑去猜“反”。你应该完全不受之前的影响。

所以,投资好像也是这样?如果“正面”代表赚钱,“反面”代表亏钱,那我连续赚钱,很可能只是抛硬币的时候运气比较好?

如果这番论述的对象是个股研究,的确如此。无数前人的实践都在告诉我们,试图精准预测一只股票的涨跌,是不现实的。

但,当我们把视线从个股转移到全局,结论却不一样。

一方面,是美国股市从1998年到2015年期间,有86%的股票都曾经历过“股价腰斩”的惨剧——股灾来临时,任你如何精挑细选,好像都无济于事;

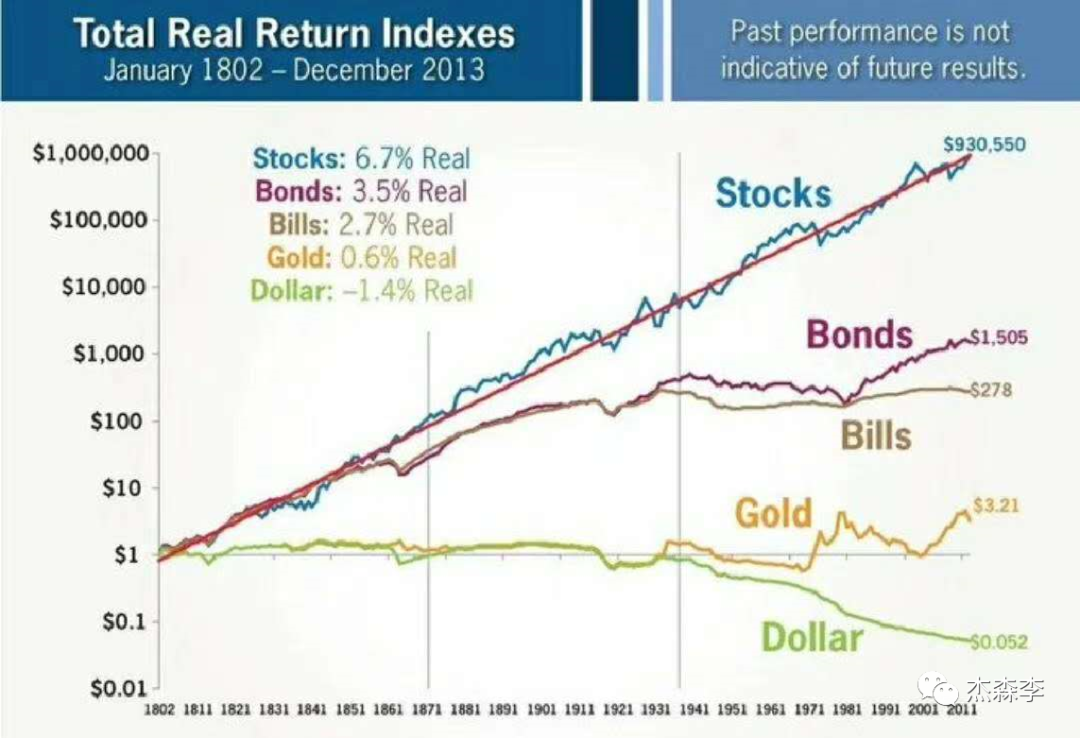

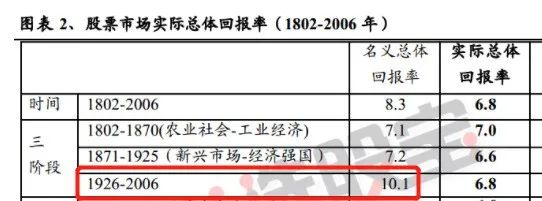

另一方面,是美股自1802年诞生至今,长达200多年的时间里,增长了1800万倍。

是的,你没有看错,1802年投资股市1万美金,拿到今天,是1800亿美金。

世界被随机性主宰,大到股价涨跌,小到硬币正反,我们都无法预测。

但我们却可以100%笃定:只要重复足够多次,抛硬币的胜率会无限接近一个确定值:50%。

同样的,我们也可以100%笃定:只要购买的资产足够分散,证券投资的收益率也会无限接近一个确定值。

这个值,是年化10%。

看起来不多是嘛?

1.1的50次方,是100。

1.1的100次方,是10000。

大风起于青萍之末。

也许你会有疑问,既然证券投资有如此确定性的收益,为什么还是那么多人亏钱?

这其实是道路选择问题——对许多人来说,他们都想挣100倍,却没人能接受花上50年的时间。

所有人都想变富,可没有几个人能接受慢慢变富。

而相应的,如果你愿意付出等待,挣钱,就成为了一种必然。

真相 2

连续性很难实现,但也无需实现

为什么现实中没有福尔摩斯?

因为福尔摩斯的推理是层层递进的,因为A,所以B;因为B,所以C;因为C,所以D;因为D,所以E......

在小说里可以料事如神,可现实中,每一步的推理总是有其命中概率存在的,假如每次推理命中的概率是80%,那么从A推理到E的靠谱度是0.8的5次方,只有40%。

类似的例子其实很好举。

世界顶尖的NBA球员,罚球命中率在90%以上。可即便如此,连进20球的几率,也只有0.9的10次方,大概12%。

那么据此推理,假设一个顶尖的投资人,每年击败市场的几率都有9成,那他连续20年击败市场的几率也只有12%。

所以击败市场在足够长的时间尺度上看,是一件不可能的事,就像没有一个球员能连续投进50个罚篮?

以上推理都没有问题!

可,谁告诉你,长期战胜市场 = 长期的每年都战胜市场?

如果你追求的是在50年里,每一年都赚钱,这就是不可能完成的任务,巴菲特也做不到。

如果你把尺度放宽,不追求每年都赢,而是追求每一个3~5年的时间尺度内赚钱(即便过程中有某一年亏钱),那这件事就没那么难。

没人能连续投进50个罚篮,也没有必要做到——你有9成命中率,就是世界顶尖,你有8成命中率,你就是业余顶尖。

投资也一样,假设你有8成命中率,最终这50年里,你有40年挣钱,10年亏钱。

那么整体算下来,你依然挣了很多倍——1.2的40次方乘以0.8的10次方,等于157倍。

拥有80%的命中率,听起来并非难以实现,对嘛?

ps. 巴菲特从1957年到2010年长达53年的投资生涯中,仅有2年收益为负,“命中率”为96%,我辈楷模:)

真相 3

现实是不均匀的,套利却长期存在

现实世界,99%的时间你会感觉一无所获,只有那1%的时间会感觉到收获的喜悦。

有些事情是正态分布,或者是薄尾,例如人的身高;

有些事情是幂律分布,或者是肥尾,例如人的财富。

这些道理都没错。可恰恰是现实世界的这种不均匀,在老喻眼中是投资的风险,在我眼中却是投资的机会,而且。是确定性极强的机会。

这里有两层思考。

第一层,是关于个股的思考。

来看一个例子:

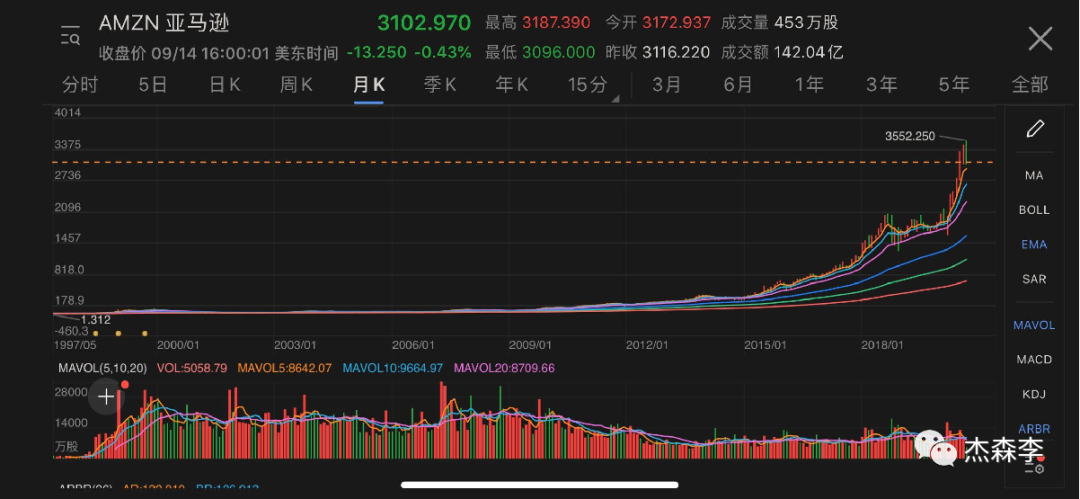

这是亚马逊过去20多年的股价走势图,上市至今涨了3000倍。这样一只超级大牛股,它的市值增长曲线就是“极其不均匀”的。

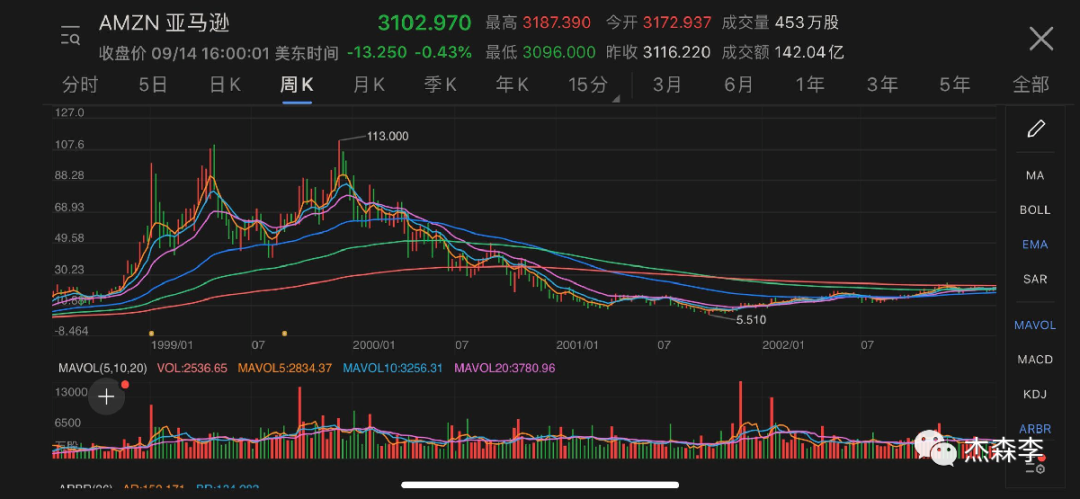

如果你在99年互联网泡沫破灭前入场买了50w亚马逊,你会在很短的时间里享受到50万变成100多万的快乐,然后暴富梦想迅速破灭——手里的股票从110多万迅速跌到只剩5万:

如果你有幸躲过股灾,在股价企稳后的03年入场,买入50万,并且成功赶在08年金融危机前逃顶,那么恭喜你,5年的时间你的50万变成了100万——如果这期间50%的跌幅你能抗住的话:

以上便是不均匀性给我们带来的两重考验:

买完就跌,把我们甩下车;

或者长期横盘,把我们磨下车。

自那之后呢?同样是5年的时间段,亚马逊从2015年到2020年期间,股价涨了十几倍,同样的50万,经过5年会变成600万。

同样一只股票,入场时机的不同,回报竟如此大相径庭。

如果我能善加利用这种“不均匀”性,抓住“最能给我带来喜悦”的那一段呢?

就像吃一条鱼,不吃鱼头也不吃鱼尾,只吃鱼肚,是不是既享受到最美味的部分(回报最高的部分),又省去了漫长的等待?

我并非第一个提出这种思考的人,事实上,有许多投资高手正是这么实践的,也取得了非常惊人的回报,这其中的核心,是对于“何为鱼肚”的甄别,我将其称作“寻找模糊的确定”。

回到亚马逊的例子。过去20多年股价的“极其不均匀”,让我们意识到即便是这样一只超级大牛股,想要在他身上挣到钱也是很困难的。于是许多人就停止了思考。

可更进一步,回报最好的2015年~2020年是什么时间段?是亚马逊已经为世人所知、股价已经涨了几百倍的时候!

如果你还没体会到其中奥妙,我再来问你,苹果是在什么时候成为全球市值第一的?

答案是2011年。

在那个年代,已经有许多人会问,苹果已经是全球最贵的股票了,还能涨到哪里去?

至于答案,大家直接看图吧:

从成为全球市值第一至今的9年时间,苹果的股价又涨了10倍。

类似的案例还有许多,腾讯也好,英伟达也好,特斯拉也好,都是在市值成为细分市场第一之后的未来几年间,延续这种高速增长的。

总结下,找到细分领域快速崛起的新晋王者,在所有人都觉得ta“已经很贵”的时候下注,这种高速增长的惯性与大众认知之间的偏差,会形成极佳的套利机会,让你收获企业成长带来的价值红利。

这里就不展开了,想了解更多,看这篇:特斯拉:2000亿美金,只是个起点

以上是第一层思考,现实的不均匀性为我们投资个股提供了绝佳的套利机会。

再来是第二层思考。

如果你暂时没有能力把握这种机会,那就退而求其次,“买下整个草堆”——不投资个股,投资指数。

可如果选错了草堆呢?

老喻的担心看似很有必要,如果投资指数的时间不对,或者投错了指数呢?

答案是:不可能选错。因为每一片草堆都是“正确答案”。

时间上的风险前面已经有了解答——在足够长的周期,“获胜”是必然的,有耐心就好。

至于空间上的风险,也无需多虑,在当今世界的全球化背景下,我们已经几乎不可能单独下注某个经济体了:标普500覆盖的企业里,有超过50%的收入都来自美国以外地区,富时100覆盖的企业里有9成总部在英国,本土收入占比则只有30%。

如果你依然不放心,觉得自己“运气差到极点”,那么我们再退一步——别买草堆了,直接把全世界的草都买了,如何?

操作方法也很简单,去买Vanguard的世界全股市ETF,只要100美元,就能成为全球10000多家公司的股东,坐拥200个国家的分公司,让这个世界上最聪明的一群人“替你打工”……

嗯,把整副扑克牌都抽光,还担心抽不到红心A嘛?

真相 4

回报是不对称的,赔率则向我们倾斜

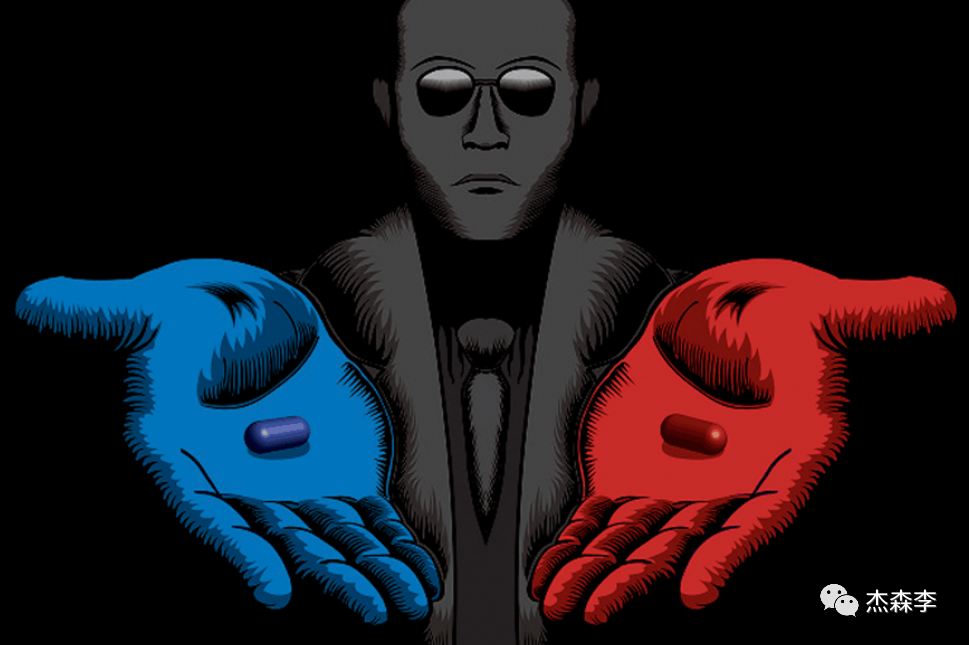

我在许多场合都问过同一个问题:上帝给你两个按钮,一个红色,一个蓝色。

按下红色按钮,100%拿走1000块;

按下蓝色按钮,10%拿走3万,90%拿不到一分钱。

二选一,你会按哪个?

我相信很多人都会选蓝色。

毕竟,概率知识告诉我们,前者的期望值是1000块,后者的期望值是3000块。

搏一把,说不定3万就到手了,至于1000块嘛,我自己反正也很容易挣到。

好,再来。

按下红色按钮,100%拿走1000万;

按下蓝色按钮,10%拿走3个亿,90%拿不到一分钱。

这次,你会怎么选?

我相信这回,绝大多数人会选红色。

3个亿虽然“真香”,可1000万也不少啦,还是选择稳稳地幸福吧。

两道题目,尽管期望值的比例没有任何变化,我们的选择结果却不同,这背后的原因在于人类的“损失厌恶”本能——失去1000万带给我们的痛苦,要远大于得到1000万带给我们的快乐。

这也是为何由俭入奢易,由奢入俭难。

好,再来。

一个富翁跳了出来,对你说,“我拿1200万买走你手里的按钮选择权,你卖不卖?”

当然要卖!本来我只想拿走1000万,现在不等于白送我200万?

好,你这么想,他这么想,每个人都这么想。

那富翁找到10个人,用1.2亿买走10个按钮,全部按蓝色,他是不是只要中一次,就得到3个亿,净赚1.8亿?

也许按10次依然有可能全灭,那他用12个亿买下100个按钮呢?

是不是只要富翁有足够的资金,他就稳赚不赔?

在面临慎重决策时,多数人关心不同选择下的概率,少数人关心不同选择下的赔率。

前者让渡选择权换取稳定和保障,后者购买选择权收获以小博大的机会和确定性的回报。

谁是按下红色按钮的人?购买理财产品的人。

让渡了潜在的高回报率,选择一份确定性的“保本理财”,最终在漫长的时间里让手中的财富被无情的通胀所稀释。

谁是按下蓝色按钮的人?拥抱证券市场的人。

每一次的独立下注都可能暗含着亏损的风险,但永远追求赔率上的最大化,最终在漫长的时间里让手中的财富享受到来自企业和资本市场的红利。

其实又何止是投资,每一个打工人,都是按下红色按钮的人,让渡了用工作创造超额收益的机会,换取一份稳定的公司。而企业家、我们的老板,选择用工资买走我们手中的选择权,去追求企业经营壮大时的巨大回报。

为什么福布斯富豪榜里,9成都是企业家,却甚少有打工人?

为什么同样是工作5年的职场新人,你去了央企月薪8k,他去了互联网独角兽年薪百万?

都是道路选择问题。

无论工作还是投资,回报都是不对称的。真正重要的,是你选择站在哪边。

如果在职场这条赛道上你已经选择了红色按钮,那么在投资这条赛道上,或许是时候放手一搏了。

回到先前的问题。如果今天只有1个人愿意出售手里的选择权,那么富翁或许很难以1200万成交。可如果有10个人想卖,就很容易。

如果有1万个人想卖,富翁甚至可以以1001万成交——我就加1万,反正你不卖,别人愿意卖,对嘛?

如果你是那个选择蓝色按钮的人,那么恭喜你,正是因为这个世界上绝大多数人都选择了红色, 才让那些选择蓝色的人,收获了更为合适的赔率。

这就是所谓的“赔率倾斜”。

因为绝大多数人在投资这件事上都选择了保守主义,才让那些敢于承担风险的人收获了大把的挣钱机会。

真相 5

人生似牌局,人生胜似牌局

老喻曾提过一个很有趣的观点:世上的游戏分为两类,一类是简单的复杂游戏,一类是复杂的简单游戏。

何谓简单的复杂游戏?规则变化很多样、输赢却非常绝对。比如象棋和围棋,一个职业棋手和一个业余棋手比赛100局,职业棋手会赢100局。实力的高下之分是绝对意义上的。

何谓复杂的简单游戏?游戏规则很简单但变化却很多样,输赢很难绝对。比如德州扑克,一个职业牌手,哪怕是世界冠军,都有可能在一桌2小时的比赛中屡次被业余玩家击败。

相比棋局,现实世界更像是牌局,没有人能轻易定论人生的输赢,天赋绝伦的出身未必一帆风顺,磕磕绊绊的开局一样可能大器晚成。想要战胜对手未必要靠智力和武力,有时候你也可以凭借耐心、凭借冷静、凭借伪装、凭借分享、凭借运气、甚至凭借不要脸来征服世界。

更进一步去想,现实世界又不同于牌局。

在德扑游戏中,过程可能有万般考量,但无论怎样,双方推出all-in那一刻,所有策略权衡都瞬间失去意义,输赢只能听天由命。

可人生这场游戏却不同,无论外界环境如何,无论游戏进行到哪一步,我们永远都手握选择权——凭一己之力去改变游戏剧情走向的选择权。

人生似牌局,抽到对3还是对A,全凭天意。

人生胜似牌局,即便是牌桌上九死一生的赔率,我们也有机会凭自身的努力与坚守,让负的期望变正,让正的期望变得无穷大。

投资亦如是。只要还在世上一天,我们都逃脱不了和金钱打交道的宿命。在全球通胀的大背景下,如何提升管理资产的能力是我们注定要一生面对的问题。

与其吐槽一句“复利是谎言”然后退出群聊,不如从day 1开始带着进取的心态下场比赛,早实践,早踩坑,早提升,然后打点精神,在更大的牌局中,赢回属于我们的筹码。

最后

明代徐长孺的《东坡禅喜集》中曾记载一则趣事:

苏东坡与佛印出城游行。

佛印谓坡曰:“尔在马上十分好,一似一尊佛也。”

坡答曰:“尔穿一领玉袈裟,在马上好似一堆太牛屎也。”

印云:“我口出佛,尔口出屎。”随从人呵呵大笑。

两位先哲互黑的故事,真假难以考证,道理却是引人深思的。

稻盛和夫在《心》中写道:人生中所发生的一切事情,皆由自己内心吸引而来。

复利究竟是不是谎言,你我究竟能否长期战胜市场,这个问题的答案其实并不重要。

重要的是,你选择以怎样的心态去看待这个世界。

是认定世间没有奇迹,坐以待毙。

还是选择放手一搏,披荆斩棘。

总有人是要超越普通人的。

“为什么不能是我呢。”

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Lydia758·2020-12-12赞 [强] 个股--指数--ETF--赔率(期权) 以后就靠这些发家致富了 [财迷]2举报

- Aurowa·2020-12-12好文,为投资者打开了一扇视野的窗户2举报

- 虎虎端·2020-12-12如果你内心认定复利是谎言,那你终其一生都与创造复利无缘。1举报

- 金克拉·2020-12-12运气也是一种实力1举报

- 诩庭·2020-12-13想你的妈妈点赞举报

- 我和你娘是老乡·2020-12-12好文章,上热门[开心][开心][开心]点赞举报

- SakHo·2020-12-13[得意]点赞举报

- 修炼吧·2020-12-13👍👍点赞举报

- 一戳一蹦哒·2020-12-13[冷漠]点赞举报

- 我也好想成为最出色的人·2020-12-13关注点赞举报

- 阿牛见山大王·2020-12-12阅点赞举报

- 我们好像在哪见_1178·2020-12-12扯淡点赞举报