不够靓丽的三季报和脆弱的佣金,美团何去何从?

今天写美团这篇文章,短期内很可能被打脸,但是想来想去还是写了。我会因为深度思考后犯错而反思,但不会羞愧,也不会因为运气好跟风买对了就以为自己是股神。$美团-W(03690)$

投资是个学习的过程,思考,分析,验证,总结,一步都不能少。但结果,仍然时对时错。只是对错的概率随着时间的推移在慢慢变好。

本文要点:

1.美团三季报显示盈利能力仍然很弱

2.美团能降低外卖佣金吗?哪怕1%

3.社区团购,美团踏入同一条河

注:贝瑞研究在十一月份已出具电商行业系列分析报告,包含阿里,京东,拼多多和美团。敬请关注获取报告。我们将更多的出具行业系列报告,请关注我们,不要错过。

美团今年的涨幅让上市得早的互联网大哥们都不好意思出来见人,当然了,如果按市值来排位,美团现在是互联网市值老三。美团要是喊京东一声大哥,京东估计都不敢应,要是喊百度一声大哥,百度估计得说:叫大伯就行。

美团的股价一再突破人们的认知,然而,今天美团三季报出来,财报出来之前美团大跌7%。

一、美团三季报显示盈利能力仍然很弱

打开美团的季报,业绩看着似乎还不错:

(1)总收入同比增长28.8%及环比增长43.2%至人民币354亿元,同比增速进一步反弹。

(2)经营利润由2019年第三季度的人民币14.47亿元增加至本季度的人民币67.24亿元,同比增长365%。经营利润率由2019年同期的5.3%增至本季度的19.0%。

(3)美团第三季度净利润63.2亿元人民币,同比增长374%。

(4)外卖交易额同比增长36%,外卖业务收入增长32.8%。

如果只看这些数据,差点要说可喜可贺了。可是为什么今天美团会大跌呢?我们来进一步看看。

(1)总收入同比增长28.8%。算是高速增长吗?贝瑞研究11月出了电商巨头的深度报告系列。我们来横向对比一下:拼多多2020年Q3营业总收入同比增长89%,京东第三季度总收入同比增长29.2%。阿里第三季度整体营收同比增长34%。所以业内一比,这个营收增速是垫底的,和美团股价的涨幅完全不匹配。

(2)经营利润同比增长365%。Wow!厉害。但是,这其中包括投资于上市实体公允价值变动收益人民币58亿元(美团投资了理想,理想股价大涨导致投资收益大涨)。如果去除同期的投资收益再来对比,则经营利润同比实则下降。同理,经营利润率增至19%也是由于这笔58亿元的投资收益,去除投资收益后经营利润率则大幅下降至2.6%,甚至低于去年同期。

(3)净利润同比增长374%和经营利润率大增的原因一样,如果按经调整的净利润,本季度美团的净利润率为5.8%,甚至低于去年同期的7.1%。

(4)外卖业务收入增长32.8%,可是到店和酒旅业务收入同比增长只有4.8%。贝瑞

研究分析师说过多次,美团最大的问题是盈利能力,是毛利率太低。只有改变收入结构,高毛利率的到店和酒旅业务收入增速超过外卖业务收入增速,才可能改变其利润率太低的问题。可是现在呢,到店和酒旅业务收入增速超低,大大低于低毛利率的外卖收入增速。这样只会把美团的整体利润率越拖越低。

美团的股价今年大涨,投资者需要的答卷不仅是业务增长的空间,一个业务无边界的故事。而且需要一个发展路径,这条路径下投资者能清晰的看到营收高速增长,利润水平不断优化。现在不赚钱也没关系,但是要能看到将来赚钱的地方在哪里,最赚钱的部分如何回补低毛利的业务。

可是,美团Q3的财报我们没看到这些。其业务增速和盈利能力以及未来预期完全配不上股价涨幅。

那,美团的外卖业务占据着几乎垄断的地位,美团能不能大幅提高外卖业务的利润率来改善盈利能力呢?

二、美团能降低外卖佣金吗?哪怕1%

(1)佣金,能降吗?

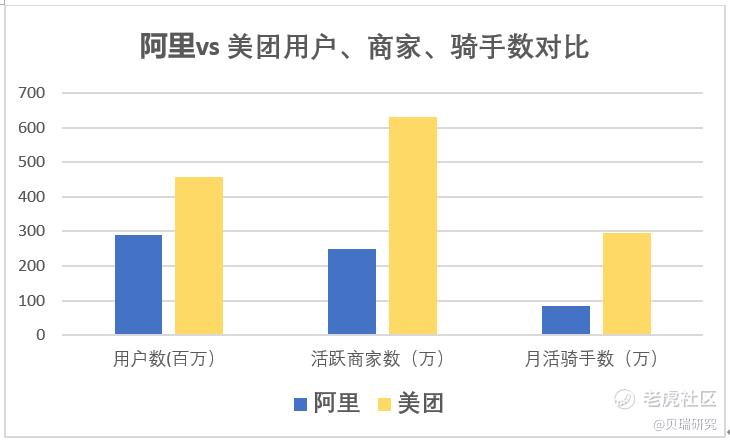

目前的外卖市场基本上就是美团和饿了吗的天下,我们在本电商系列的阿里深度报告中分析过两者在用户、商家和骑手数上的差别:

(数据来源于公司财报和官网,贝瑞制图。此处用的Q2数据)

从上图可以看出饿了吗无论在年交易用户、活跃商家数还是骑手数量上都全面落后于美团,差距最小的是年交易用户数,活跃商家数差别巨大,差了一倍多,而骑手数因为商家数的差别也有几乎等比的差距。

今后,一旦《平台经济的反垄断指南》正式实施,二选一的现象最终会进一步受法律严格约束。我们可以想象一下,如果没有美团、饿了吗“二选一”的要求,大部分的餐饮商家都会同时在两个平台上线。因为美团在用户数上有明显优势,而佣金比例上目前饿了吗有相对优势。所以两者都上线,对餐饮商家来说是最优化的选择。美团的佣金一般在10-20%,根据商家的大小、品牌等有所不同。佣金最低的为自配送商家,通常在5-8%,大品牌为15-18%,小品牌或小型连锁为18-20%,街头小店更高。而饿了吗的佣金比例总体上比美团低3-5%。

现在的核心问题是:将来美团为了维持自己的市场份额,是否需要降低佣金?降低佣金对美团意味着什么?

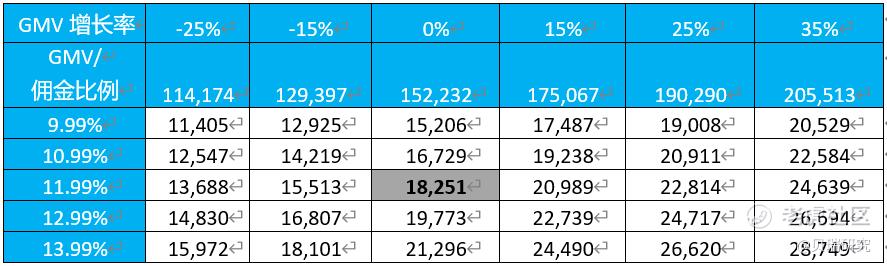

首先,我们那看看美团的佣金比例到底是多少?根据美团截止2020年9月30日的季报数据,美团的外卖佣金收入为182.5亿元,外卖总收入207亿,外卖交易总额为1522亿元。因此可以算出来其外卖业务的货币化率为13.59%,佣金比例为11.99%。

(数据来源于美团季报,作者整理制表,蓝色部分为计算得出)

从上表可以看出外卖业务的平均单笔订单金额只微增了4.5%,货币化率和佣金比例都还有小幅下降。佣金比例在面对饿了吗的竞争时被迫下降了0.56%。那美团还能降低佣金吗?

现在我们假设美团在面对饿了吗的竞争下,可能进一步降低佣金,我们以佣金比例和外卖交易金额这两个变量来做一下敏感性分析。其中,外卖交易金额的增长率15%为偏悲观预期,25%和35%则分别为市场预期的中性和偏乐观预期。

单位:百万元

(作者制表)

从上表可以看出,如果美团的佣金比例降低一个百分点,它的佣金收入就会降低8.3%,如果佣金比例降低两个百分点,它的佣金收入就会降低16.7%。换句话说,如果明年同期,美团的外卖交易金额增长15%,但是佣金比例降低2%,它的外卖佣金收入不但不会增加,反而会降低。如果外卖交易金额增长25%,佣金比例降低1%,它的外卖佣金收入将同比增长14.6%。如果外卖交易金额增长35%,佣金比例降低1%,它的外卖佣金收入将同比增长23.8%。

再来看每单的佣金收入,根据美团财报的数据,我们可以算出美团平均每单佣金收入(平均单笔订单金额✖️佣金比例)为5.68元,而兼职骑手的平均每单提成为5-6元。具体来看,Q3外卖骑手成本同比增加40亿,订单量同比增加7.4亿单,对应平均每单的骑手成本为5.4元。怪不得美团在面对众多商家控诉美团佣金太高时委屈得不行,声称他们八成的收入都用来支付骑手薪酬了。根据以上数据,美团确实没撒谎,外卖行业就是个低毛利的行业,骑手成本甚至超过了八成。

所以说,美团哪怕降低1%的佣金,对它都是生死攸关的事,因为它外卖业务的经营利润率只有3.7%。降低佣金,哪怕1%,美团就可能重回亏损。不降低佣金,在反垄断指南的大环境下,市场份额可能很难保得住。大部分人只看到满大街的小黄车送外卖,看到它股价和市值涨到飞起,很少有人去算算它利润表有多脆弱。

(2)补贴,还烧吗?

对用户来说,什么佣金比例,货币化率,通通不关我事。用户在乎的核心就是:哪个平台的选择多?哪个平台便宜?哪个平台配送服务好?

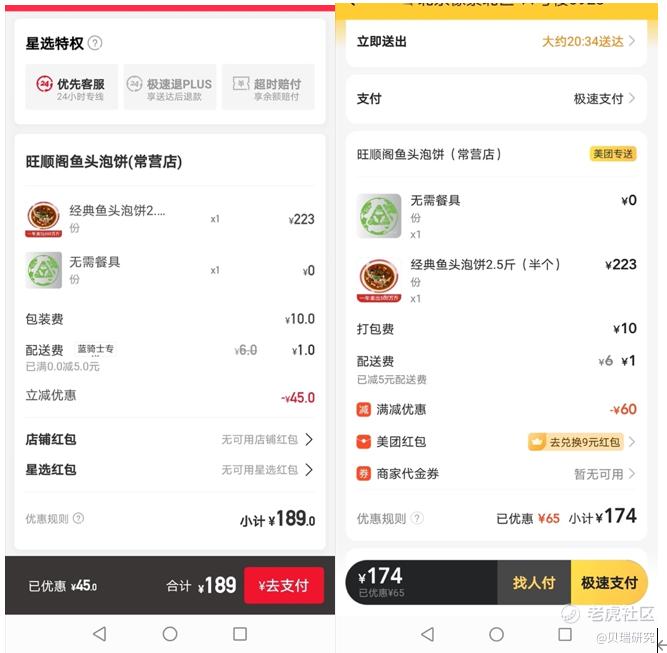

我们已经说过美团的商家数是饿了吗的两倍多,无疑,从选择的多样性来考虑,用户首选是美团。而且因为选择性不够,很多用户会弃用饿了吗,加强对美团的黏性。那价格呢?八月份的时候,饿了吗再次掀起百亿补贴,给消停了一段时间的外卖市场带了一阵风暴。在百亿补贴的刺激以及阿里内部88VIP计划引流的帮助下,饿了吗用户数迅速增长。据QuestMobile的数据显示,饿了么App在10月份的月活跃用户超越美团外卖,这是饿了么近两年来月活跃用户首次在App端高于美团外卖。(注意,这里统计口径是饿了吗和美团外卖的app端。但两者的入口还有其他端口,不能代表全部的月活用户数。)

面对饿了吗的咄咄逼人,美团毫不示弱,直接“我跟”,百亿饭补来了!而且据观察,美团的百亿饭补甚至比饿了吗还要足料,以北京为例,通过对比,补贴后,在有的商家,美团比饿了吗要便宜。

通过补贴,美团的外卖收入确实实现了同比增长32.8%至2020年同期的人民币207亿元。佣金收入增长29.9%至人民币183亿元,是由于(i)提高补贴刺激用户消费带来的订单量同比增加30.1%;及(ii)平台上品牌商家订购比例上升带来的平均订单金额增加4.5%,令交易额增加所致。

然而,在补贴的疯狂轰炸下,用户增长数据却不尽如人意,活跃交易用户同比增长仅9.4%。因此,我们可以看出,在一个成熟市场上,当两大巨头谁也不差钱的时候,靠百亿补贴拉用户作用不会太大。因为,你补,我也补。你有燕窝,我有虫草,大家一起补,未必谁先哭!可是,如果不靠补贴,美团的用户增长和平均订单交易金额增长实在过慢,那营收增长就更难了。美团真是陷入了两难境地。

小结:超高的市盈率下,美团如何提高利润水平是个大挑战。

1.作为低毛利率的业务,美团对佣金比例非常敏感。接下来可能要面临一个“降与不降佣金”的两难选择。

2.饿了吗的用户数在追赶美团,但是补贴的效果不会持续有效。饿了吗需要其他用户增长战略,否则市场占有率也难有大的变化。而美团也会面临“补贴与不补贴”的两难选择。

3.外卖是一种劳动力密集型服务,很难真正提高边际效用。即使美团的外卖业务总量持续增长,它的利润率很难提高。因为业务量的增加需要增加等比的骑手。这一点和其他依靠科技和网络服务驱动业务增长的行业有很大差别。

4.到店和酒旅业务增速太低,美团的整体利润率很难提高。

面对这样的困境,王兴不急吗?当然着急。所以美团现在大举杀向社区团购,要占领另一块业务高地。

三、社区团购,美团踏入同一条河

社区团购是今年电商界的一股大风,其战略位置之重,贝瑞在早前的直播和分析报告中已经分析过多次。

这里不讲现象,只分析美团入的是个什么局,在这个局里美团手里有什么武器,胜算几何?

A.社区团购是个什么局?

拼多多黄铮:买菜是个好业务,是个苦业务,是个长期业务,也是我们拼多多人的试金石。

滴滴程维:滴滴对社区团购业务“橙心优选”的投入将不设上限,目标是要拿下市场第一。

美团:要钱给钱,要人给人。

阿里:张勇宣布盒马事业群组建“盒马优选事业部”,由饿了么、零售通、菜鸟和盒马四路大军探索社区团购。

这架势,仗还没打,已经硝烟四起。这还没算已经在这个领域耕耘了几年的叮咚买菜和兴盛优选。社区团购,不管对于这些巨头中的哪一家,都是一场苦战。回顾互联网巨头们在新业务领域攻城略地的打法,有几个关键字。一个是“快”,一个是“流量”,一个是“补贴”。当年滴滴如何在四面是敌的情况下打遍天下无敌手,战略、组织、技术都有关系,但是如果不烧钱,不搞百亿补贴,活到今天的也不是它了。外卖市场的早期,也是补贴出来的。烧钱,补贴这个事,只要有一家开始,所有人就得跟,不跟就得死,就这么简单。当然,这话反过来说并不成立,跟了补贴,也不一定能活下来。

但是,现在市场环境可能存在一定变数。反垄断指南严禁低于成本价销售。如果这个法规被严格执行,那么,现在各大巨头搞的百亿补贴这种活动就违规了。那对于巨头来说,不靠补贴,不靠低价竞争,怎么在新业务上获客尤其是在下沉市场获客,这对各大平台都是一个新考验。只不过,更可能的情况是,补贴继续补,只是低调一点,多换几种玩法。

无论如何,社区团购这个局,对美团来说都是四面强敌。虽然,社区团购,生鲜的市场容量足够大,但是,社区团购是个苦活,重运营的活,而且和外卖一样,利润率没有太多想象空间。可以说,美团从外卖这条累河再一次踏入了一条苦河。

B.社区团购拼什么?

社区团购拼的最核心的竞争力还是供应链和履约能力。和普通电商不同,社区团购更高频,对仓储和配送的要求也更高。如何在采购端、仓储模式、配送上达到效率最优化、成本最小化、用户体验最优化对任何一个巨头来说都是很大的挑战。对各家公司内部组织结构的调配、运营团队的执行能力和及时纠错能力都是考验。

阿里和京东虽然在传统电商的供应链上有完善的系统,但是这套系统不一定适合以生鲜为主的社区团购,因为生鲜产品对仓储环境的要求更高,对仓储系统要求去中心化。而这是与京东这样的传统电商中心化的仓储系统相反的。而且传统电商是低频业务,社区团购是高频业务,对配送及时性的要求非常高。

社区团购也是一个拼流量的业务,因为其团购模式讲究的是LBS社交属性,而社交属性必定受制于流量。

C.美团胜算几何?

拼多多:

拼多多和美团在社区团购上打的是肉搏战。当然,多多买菜不等同于社区团购,这点拼多多的高管团队在三季度财报电话会上一再强调。

贝瑞在之前的电商系列报告和直播中都讲过,拼多多在社区团购中有三个重要优势,一是其下沉市场的用户画像与社区团购的用户画像非常接近,也就是说拼多多不止是从用户总量上占有优势,从结构上也占有优势。二是拼多多是社交电商的鼻祖,在抢夺团长的赛跑中现在也跑在很靠前的位子上。三是拼多多起家做农产品电商积累的供应商资源和渠道。

拼多多短板也很明显,在供应链上,仓储和物流配送都是拼多多的弱项。而且拼多多一直做的是线上业务,在线下是个新手,线下的地推能力还有待时间考验。但是,拼多多目前把多多买菜放在了首要战略位置,接下来会对农产品的供应链加大投资补足短板。11月份18日拼多多向美国证监会提交了公开发行20亿美元可转债和2200万股ADS的招股说明书。这两项加在一起,拼多多这一次融资金额就超过50亿美元了。从它的融资用途来看,这次融资金额主要是用于投资农产品上行和C2M计划以及技术研发。拼多多的CEO陈磊在财报电话会中表示,拼多多并将与合作伙伴共建冻库冷链,提升农产品流通的效率。

滴滴:

这么看来,说拼多多是社区团购这场战役中美团最大的劲敌,恐怕不为过。滴滴声势也不小,但是滴滴完全是电商门外汉,供应链的建设连学费还没交过。一旦搞起补贴烧钱大战,滴滴是几家巨头里唯一还没上市的,融资能力也较弱。滴滴入局社区团购,个人认为到头来恐怕是钱烧光了也讲不出个漂亮故事。

阿里:

阿里在社区团购上优势也很明显。别的巨头是一个部队作战,阿里是海陆空联合作战,由饿了么、零售通、菜鸟和盒马四路大军探索社区团购。现在还加上了大润发。阿里的强项在于:第一,供应端上,阿里有盒马和大润发,他们的供货商覆盖了从高端和中低端的品类。另外,菜鸟驿站占据了地理位置上一个天然最佳物理点。拼多多、美团和滴滴在抢夺团长资源的时候,阿里有现成的资源可用:菜鸟驿站的站长。这点个人认为是阿里在社区团购上最核心的竞争力。

但阿里和拼多多一样,也是线上选手,线下地推能力远不如美团。另外,阿里的组织机构太庞大,海陆空作战如果内部整合不好就是资源的浪费,这个非常考验总司令的管理和架构能力。

美团:

美团最核心的优势是其强大的地推能力。美团的团队能吃苦,干实事。外卖的商户就是美团的地推人员一个个城市,一家家谈下来的。社区团购不管是团长的争夺,还是用户拉新也有很大一部分来自线下。目前几家的竞争处于白热化状态,小区门口的小门店老板有时一天要接受来自不同平台的几次来访,邀请担任团长。用户拉新更是花样频出,各个平台送鸡蛋送油送牛奶。这些苦活累活,美团都是干过的,而且吃苦吃过来了的。

但是,美团和拼多多一样也不具备仓储优势。如果不在这方面做重资产投入,就有可能拿下一块阵地又很快失去阵地。对社区团购这种次日送达还需要保证新鲜的业务,用户对产品和服务的满意度才是决定用户留存和黏性的关键。前期大家都搞烧钱拉新,但是现在的巨头都不差钱,拼烧钱不太可能垄断这块业务。这和几年前外卖市场烧钱,以及共享单车的烧钱已经不一样了。

小结:

1.美团在社区团购上优势很突出,但毕竟劲敌环绕。战果如何现在判断为时尚早。

2.对拼多多和阿里来说,社区团购更像是进攻,因为他们如果不进攻拿下这块高频业务,那无边界的本地生活服务就会慢慢蚕食他们其他低频业务。

3.但是,对美团来说,更根本的问题是:社区团购是美团的防守,因为这块业务和外卖类似,投入大,毛利率低。即使美团最后成为剩下的两三家之一,也很难扭转其盈利艰难的局面。因为美团并不缺高频业务,它缺的是调整其低频高利率业务的占比,从而提高盈利能力。虽然,现在作为战略业务,美团不考虑其盈利,但是资本市场好不容易才看到美团由亏转盈,相比较其业务成长,长期还是得回到盈利能力上。

贝瑞研究已经开通了优质原创内容的空间站,由美国和中国的数十位资深分析师为您深度解读宏观信息,大盘策略,热门个股深度分析研报和热股点评,欢迎来访【美股金牌投研私教】,也欢迎各位读者扫描下方图片上的二维码直接点击订阅:

版权声明:本文为贝瑞研究原创,如需转载,需获授权。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- allin中概·2020-12-01烦了个大错误 是先大跌百分之7 才出来的财报点赞举报

- 猪崽八·2020-12-01用长期主义看美团股价会涨点赞举报

- 熙美瞳瞳·2020-12-01美团真是炒的挺泡沫的。点赞举报

- BetterCallTao·2020-12-01写得很好 点赞点赞举报

- 让子弹飞飞飞·2020-12-01社区团购,美团踏入同一条河。说得好!点赞举报

- 猪崽八·2020-12-01未来会有很好的用户粘性点赞举报

- 欢乐的打火机·2020-11-30呵呵点赞举报

- 我愿飞·2020-11-30good点赞举报

- 李建民·2020-11-306点赞举报