地产信托那点事儿

作者 | 狸哥很懒

数据支持 | 勾股大数据

在过去十年里,“房地产”这三个字无疑比“我爱你”更能够撩拨起国人的荷尔蒙。听到这三个字,大部分人都会像巴浦洛夫的狗一样,口中涌出又咸又湿的唾液,脑海里那个等号的右边亮闪闪的浮现出着“土豪”、“地主”、“财务自由”等等极具诱惑的字眼。

房地产就是这样猥琐而坚定地改变着无数国人的命运,但是房地产又是一个门槛很高的投资品种,如果你想投资,首先要准备一笔首付款,在你刚毕业工作的那段时间,如果缺少一个有钱的亲爹或干爹资助,这基本是不现实的。注意,我说的是投资房。自住的话家里二位高堂大人估计砸锅卖铁都会帮你凑够首付。

作为一个投资品种,房地产单价高,流动性差。当市场环境变坏,又急需用钱的时候,如何脱手就成了件很要命的事情。

为此种种,以地产信托(REITs)的形式投资不动产,在西方国家已经是不可逆转的趋势。时至今日,约有百分之四十的美国家庭通过地产信托来投资配置物业资产,远远超过自己买房打理出租。

虽然内地大部分证券化地产项目仍然属于非法集资,但是投资港股的朋友应该对REITs并不陌生,不看广告看疗效,香港近十来年出现了领展、越秀等优秀的地产信托公司,带给投资人非常丰厚的回报。在其它各个资本主义国家,地产信托的发展路径也都不尽相同。

由于这个投资工具首先诞生在美国,而且美股市场的REITs份额占据了全球总量的66%,所以我想着重介绍下地产信托在美国的发展情况。那么什么是REITs呢?它和实物房产相比又有哪些优势和不足呢?且待我从头分解它的前世今生。

1

REITs的身世和架构

1960年9月14日,美国战后婴儿潮的末期,时任总统的艾森豪威尔签署了房地产证券化法案,推出一种全新的公司架构和投资工具,法案规定,一家公司只要持有长期收租物业作为主营,并且把绝大部分利润用分红的方式每年返还给股东,就不用缴纳公司所得税。这使得资金不足的中小投资者有了参与投资房地产的可能,并且可以获取稳定现金流。这种公司就叫地产信托(REITs)。

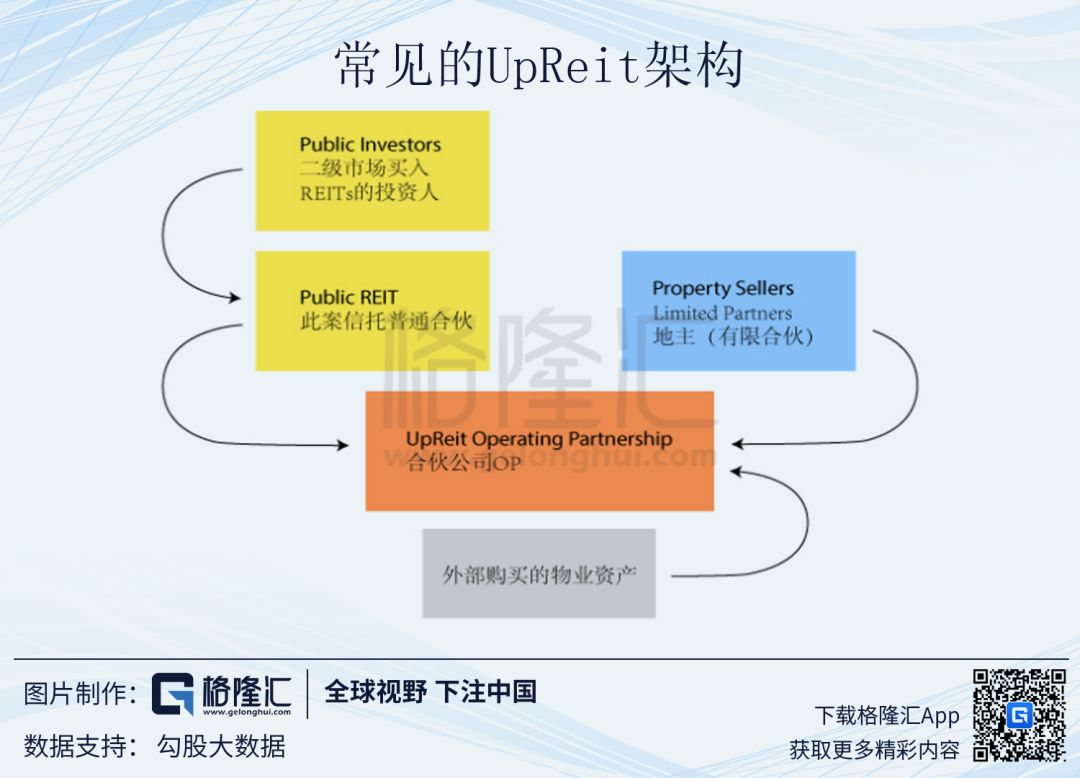

开始时REITs被定义成封闭式的投资公司,必须要托管给外部经理人管理。直到1992年政府批准了UpReit架构,才使得REITs成为一种非常普及的不动产经营模式,迎来了规模大爆发。

简单来说,就是公司的全部房产物业由一个UpReit Operating Partnership合伙公司持有,发起人把自己拥有的物业置入这个OP里,转换为OP的股份,公众投资人通过买入交易所公开上市的REITs,作为一般合伙人参股OP,管理物业。这样的架构让地主们很容易把手上的资产变成流动性好的证券,可以按期收分红,需要时也可以随时变卖套现,因为资产转为股份不是直接变现,所以不需要缴纳所得税。

其它的例如董事会设立、公司管理结构和普通公司并没有太大差别。值得一提的是,目前有些REITs仍然选择把管理事务托管给外部的管理公司,由于外部管理人的身家和信托股东的利益没有深度绑定,所以花街往往会给这样的REITs在估值上打个大大的折扣。

2

龙生九子,REITs的分类与经营

如果从经营模式上划分,REITs大体可以分为两类,一类是持有各种建筑物业,收租子的包租婆,我们称之为Equity REITs;另一类是靠低息借钱,高息放印子(房屋抵押贷款)为生的黄世仁,我们称为Mortgage Reit。由于后者在Reit的盘子里占比很少,暂且不去细说,这里只聊包租婆Equity REITs。

包租婆按行业区别又分为以下几种:

1.经营商场和购物中心的Mall Reit;

2.出租公寓、住宅的Residential Reit;

3.专营写字楼的Office Reit;

4.盖医院和养老院,从病人、老人身上赚钱的Health Care / Senior Facility Reit;

5.建通信铁塔、蜂窝基站,架设宽带电缆和石油管道的Infrastructure Reit;

6.出租仓库和数据存储的Storage / Data Center Reit;

7.盖酒店租给希尔顿、万豪等连锁酒店的Lodging/Resort Reit;

8.建造物流中心、工业园的Industrial Reit;

9.养林子、卖木头的Timberlands Reit;

10.其它稀奇古怪的另类Specialty Reit,譬如广告牌、电影院、赌场、监狱、农田、赛车跑道、游艇、高尔夫球场等等。

是不是有种燕瘦环肥,不知如何取舍的感觉?资本主义本来就是讲究只要有钱,没有买不到的东西嘛。但是,具体到每个品种和每一只信托,差别可就大了。有些和经济周期关联性很强,如商场、酒店等等。有些比如医院、电信铁塔则对经济周期没那么敏感。

如果把每一个品种看作是Reit大家族里的一个小婴儿的话,下面就是这个家族的出生年份表:

龙生九子,各有不同,每个REITs品种的市场回报也是相差甚远。下图中可以看到,过去25年间,回报最好的类别是仓储和数据存储,相比表现最差的酒店/度假村区间回报要高出大约5-6倍。

并非所有收租子的包租婆公司都可以成为地产信托的,想要转为REITs的话必须符合三个严格的条件。

首先,不动产需要至少达到全部资产的75%;

其次,不低于75%的收入来自于租金或抵押贷款利息收入;

最后,净利润的90%要强制分红。

说到这里一定有人会问,既然REITs把大部分利润都分红了,那它又如何成长扩张呢?确实,地产信托业绩的增长比许多成长型公司都要慢,但任何事都有其两面性。正是因为经营和扩张范围上的限制,最大限度的避免了许多管理层在头脑发热,肾上腺激素爆表的情形下做出毁灭价值的蠢事来。总体来讲,REITs有可能死于债务,但是死于多元化的概率却几乎为零。

因为缺少现金,如果一支信托想要扩张,最省钱便捷的办法当然是找到合适的地主,说服他们把物业资产转成OP股份,也就是换股并购。融资的办法通常还会有发债,增发优先股,普通股,从银行申请循环信贷额度(Revolving Credit Facility)等等。

除此之外,REITs还有一个融资的独门融资法宝,就是把资产池子里的房产抵押给银行做贷款,也就是耳熟能详的房贷。这些物业都挂着几年的租约,属于优质资产,银行通常会给予评估价值50%以上的贷款额度,而且在一些对追索权没有保护的州,Reit公司如果决定对某个物业的抵押贷款余额违约不还,这种违约并不直接影响公司的信用评级。银行只能把这个物业收回去,剩下的那些贷款余额可是没权利向信托公司索要的。

一家优秀的地产信托可以一边通过租约和物业涨价来咬住通胀风险,一边融资加杠杆进行收购、改建或者盖新房子扩张,虽然慢一些,但是胜在水滴石穿。因其业务简单,财务透明,能玩的花账比较少,所以相对普通股票而言REITs更适合一般的个人投资者。

3

REITs在资本市场中的江湖地位

从第一支不动产信托建立起直到今天,已经过去五十来年了。目前在美国存续的全部REITs的资产价值约为3万亿美金,其中在资本市场上自由交易的Reit共有两百余只,市值略超出一万亿美金。与25万亿的上市公司股票市值相比,仍然是一个袖珍投资品种。尽管如此,它却一点也不小众,经统计目前约有八千万美国人持有Reit资产。

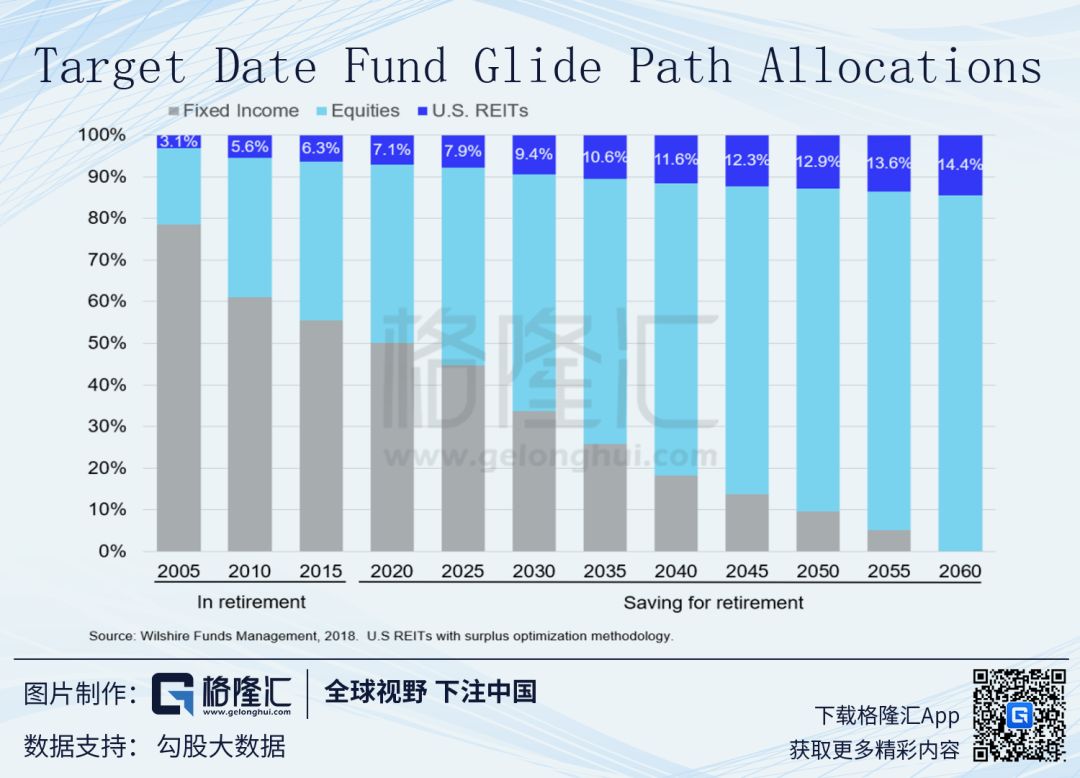

上图是美国目标养老金当前的总体资产配比。绝大部分美国中产家庭都拥有目标养老金账户,每个月放些税前收入进去,基金公司会按照预期退休的年龄配置资产,年轻时多配股票,年纪越大债券类资产占比越多,临退休时全仓类债的收息资产。Reit近年来在目标养老金里的占比不断提高,主要是吃掉了一部分垃圾债和结构性信贷产品的配置份额。

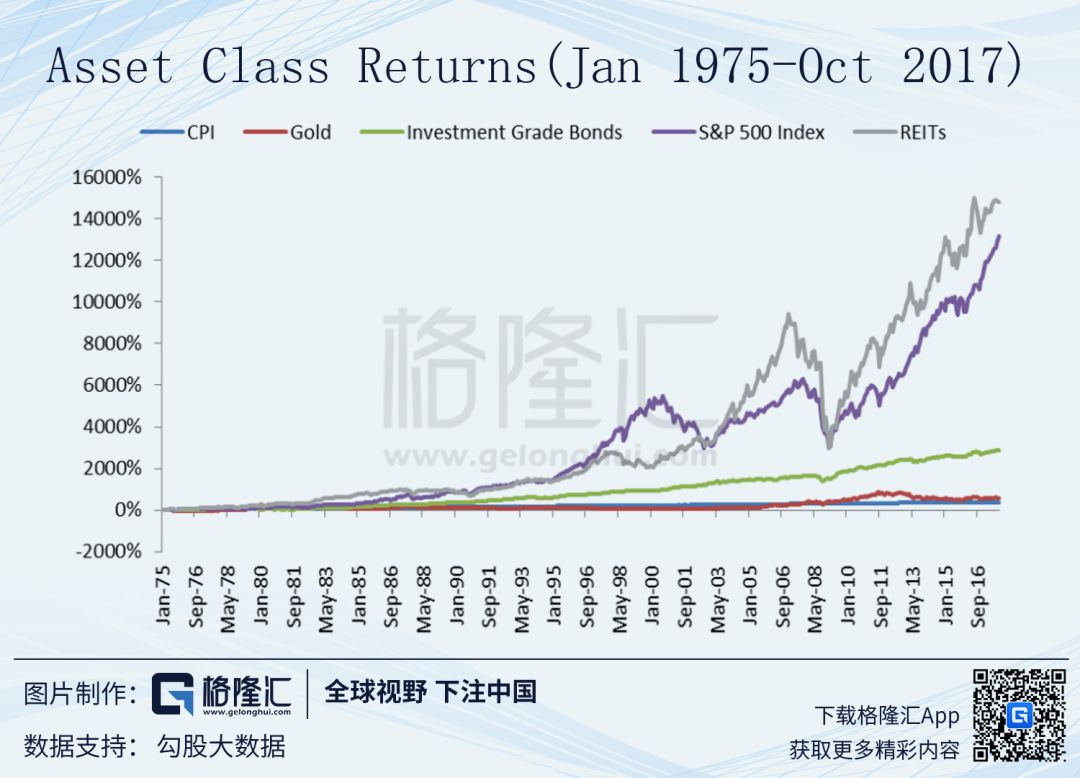

投资的重中之重无疑是投资回报。上图可见,如果在七十年代最早的一批REITs上市时平均买入,分红复权后到现在的年化收益率大概是14%,高于标普500的12%年化收益率,仅低于15%的美国大型股票加权年化收益率。

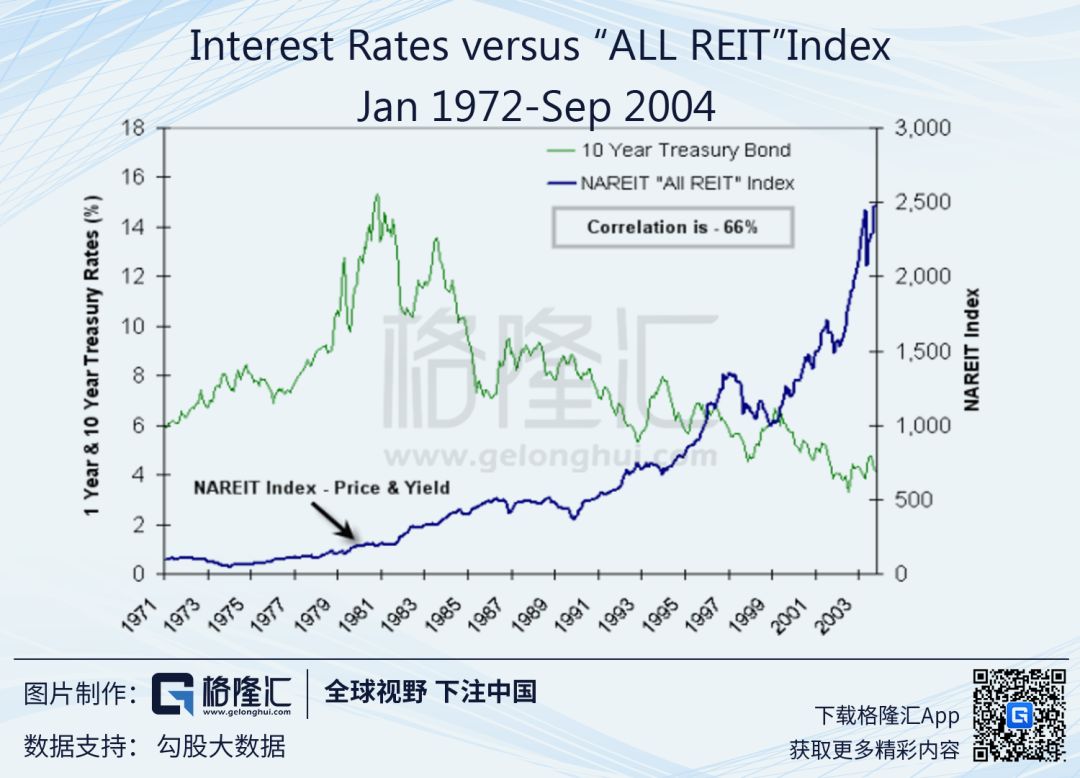

作为高杠杆行业,REITs对利率有一定的敏感性,下图是美国REITs价格和10年期美债利率的对比,两者大概存在66%的负相关性。

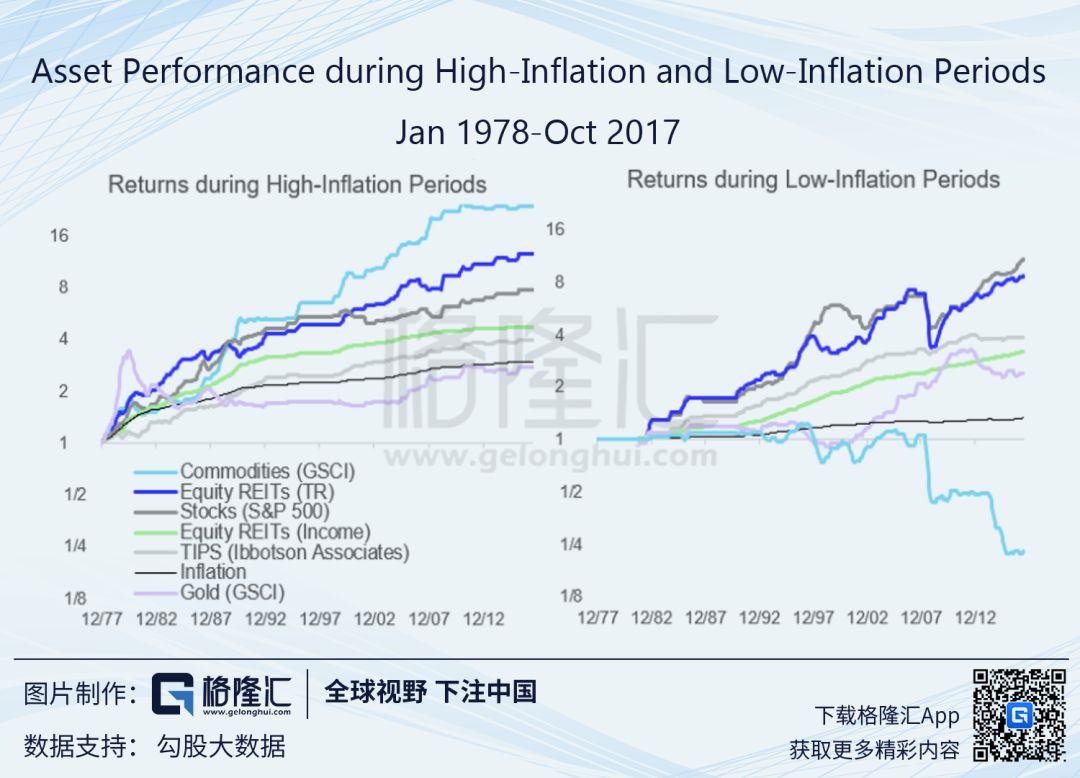

最后看看在不同的通胀环境下各项资产的表现。很明显,无论在高通胀还是低通胀环境下,股票和REITs的收益都是稳定在前三甲之内。高通胀时火热的经济环境和高涨的物业价格对冲了加息对流动性的影响,而低通胀时央行放出的流动性则在一定程度上弥补了物业价格的下跌。

接下来我想说的是REITs的价格运行的几个特点,首先它是一种证券化的资产,刨除掉新世纪初科技股泡沫引起的一段背离走势,绝大部分时间它和股票大盘走势还是存在一定的正相关性的,大约是55%。07-08年金融危机,REITs整体跌幅高于标普500, 除去债务危机的原因,有许多信托在金融危机的高潮阶段火上浇油地暂时停止发放红利也是一个主要原因。

第二个特点是估值的弹性,大多数情况下,REITs的Beta值都是低于股票的,但由于它的杠杆率普遍在4-9倍Ebitda的区间,具备地产行业高负债的特点,而且股东大部分是风险厌恶型的养老金这样的投资者,一有风吹草动那是撒丫子就跑。所以经营遇到逆风的REITs,价格弹性甚至会高于普通股票,跌到一两倍的市盈率也并不值得奇怪。

此外,和别的低Beta的投资品种一样,它在股市大盘调整的初期和中期往往价格比较坚挺,但是在大盘调整末期加速下跌时却往往会迅速补跌,反过来看,如果REITs不分优劣的开始补跌,也可以看作是大盘调整将要结束的信号之一。

4

REITs行话术语须知

投资地产信托之前需要了解一些基本财务知识和术语。因其估值方法和股票有所不同,导致了一些术语也不一样。首先信托公司没有存货,账面不留什么现金。其次它的收入来源简单,大体只有四个:租金,配合租户的增值服务比如广告宣传费,第三方托管物业的管理费,卖掉手中物业收回的投资。此外还有文中提到的选择违约部分抵押贷款,将物业丢给银行的债务重估收益,这一项是账面收益而非现金收益。最后,它的支出项目也不多,除了大额的折旧与摊销费用,无非是管理费、宣传费、租户补贴费、维护房产的持续性开支,还有进行物业改建和投资时的一次性开支。

REITs专用的财务术语如下:

1.NOI (Net Oprating Income): 息税摊销前的经营净收入,类似Ebitda。

2.Cap Rate:类似EV/Ebitda,即NOI/(市值+债务)。可以简单理解为把一支REITs看做一栋投资房,用预期租金减掉请人管理的费用,然后再除以总价计算出的租售比。对于这个资产是贵是贱能够一眼定胖瘦。

3.Sales Per Square Foot: 有些REITs在财报里会披露这项数据,用以观察租户的经营状况。租户经营的好,租金自然水涨船高,反之亦然。

4.Depreciation/Amortization: 重资产的行业都会有大额当期折旧与摊销费用,REITs也是一样的,但是和大多数其它行业不同,REITs的折旧对于投资者来说却是一个 亮点。试想如果是工厂买机器, 大多在三五年内折旧归零,一般三五年后机器也要更新换代了。地产信托的建筑物通常会在20-30年折旧归零,但其设计使用寿命却往往大幅超出三十年,某些特殊的建筑甚至更久,譬如监狱的使用寿命是70-100年。 折旧完成之后,这些房产仍然会给你提供源源不断的现金流。此处投资水电站和高速路的朋友们应该露出会心的笑容。

举一个简单的例子,假设这是一支Reit的财报,最初体现在资产负债表上的净资产是100万刀,在损益表中年度线性折旧是5万刀,到了第十个年头净资产就只剩下50万刀。PB增加了一倍,但是并不影响现金流。

5.Tenent Allowance: 租户补贴,在新签房客或者旧房客续约之前,你总需要把房子稍微美化装修一下,这笔消费就是Tenant Allowance。通常REITs会把这笔花销在租约期内平均摊销掉。

6.Leasing Spread:租户的新签合约情况。一般租户的租金都是约定每年增长的,比如签一个三年租约,第一年租金5块,第二年6块,第三年7块。REITs在财务处理上会把三年的租金收入平均计为每年6块钱,导致第一年会比报表上少收一块,第三年多收一块。这个签约情况也可以用来观察包租婆在和房客的谈判中到底硬气不硬气,爷们儿不爷们儿。

7.Recurring / Non-Recurring Expenditure : 前者是持续性维护开支,指的是修修停车场,换换地毯,刷刷墙面,掏个粪通个马桶这类的小修小补,这笔开支每年变化不会太大。后者才是烧大钱的地方,例如某些物业要彻底改造变更用途,或者需要额外加盖扩大面积,就都要着落在这一项了。

8.FFO/AFFO (Fund From Operations / Adjusted Fund From Operations):重头戏来了,我们观察一支REITs的贵贱时是不能用PE和PB的,原因就是上面提到的巨额摊销和折旧导致的利润表失真,如果只看PE和PB的话我敢保证没有一支REITs你能买得下去手。在实际分析中需要把折旧摊销,还有某些一次性花费加回到利润表里,这样才能看到相对真实的经营状况。洋人又笨又懒,都不愿意自己扒拉计算器重新算一遍,所以信托公司大都以人为本帮你算好。所有的REITs在财报里都会披露FFO,就是折旧摊销前的每股现金收入,这里已经扣除了所有的经营和利息开支,但是包含了维护和改造房产的开支。

如果再进一步把投资性开支(Non-Recurring Expenditure)从FFO里削掉,就得出了AFFO,这个就是经过层层卸妆之后每一股里最多可以分红给股东的白嫩嫩,水灵灵的绿票子了。需要留意的是,大部分REITs只披露FFO,投资者需要自己去调整估算AFFO。

9.Dividend Payout Ratio: SEC规定REITs必须把90%的应税利润用来分红,应税利润是去掉了折旧摊销的,所以并不高,但是绝大部份REITs在这方面毫不吝啬,往往会把FFO的70%-90%都分掉,尤其是一些租户稳定的公司,甚至把100%的FFO都分掉,自己真的是碟干碗净月月光,扩张全靠融资发债。虽然我很欣赏这种想方设法回报股东的精神,但对于这种公司还是要小心一些,万一遇到问题被逼着砍分红,市场杀起估值来可是如同砍瓜切菜一般,毫不手软。

10.Encumbered / Unencumbered Asset: 指的是资产池子里有有哪些物业被银行包养,身背抵押贷款。其余那些一身清白,没被包养的物业就是Unencumbered Asset了。

11.Debt Structure: 作为高杠杆行业,负债结构很重要,上文提到,REITs的负债基本有四种:高级债券,优先股,循环信贷额度,和物业抵押贷款。需要结合大额负债期限观察一下公司手中的流动性,是否会存在支付风险。

因为收入与开支的可预见性和持续性较强,REITs比较适合用现金流贴现或者股利贴现模型进行估值,再结合FFO/AFFO倍数,Cap Rate, 负债率对比观察。当然,实际分析一只REITs不可能能如此简约。但是看人先看脸,相亲时第一眼的感觉无比重要。这几个分析模型至少可以帮助你对一只信托是美是丑有个直接的观感。

5

危险的地方少去

说了这么多,朋友们可能对REITs这个投资品种有一个初步印象了。相比于买房收租金,REITs无疑具有资产风险分散、流动性好的优点。人在江湖漂,难免会挨刀。那么它有哪些缺点与风险呢?

文中已反复提到,地产信托是一个高杠杆行业,90%以上的直接死因都是负债问题。但这只是表象,最根本的风险还是经营问题。假如经营顺畅,赚钱机器轰轰作响马力十足,负债高一点根本不算是个事儿。但由于REITs的主业大部分集中在某一类别的出租资产,一旦行业大环境出问题,想要转型就很困难很痛苦。比如近年来零售商场REITs就在进行大洗牌,Airbnb的出现对酒店/度假村信托造成负面影响,美国政府减少养老花销的医保报销率也打击了经营养老院的公司。 这些都是行业层面出现了问题,洗牌以后集中度提升,优秀的公司仍然可以度过一劫。

但是另一种经营问题就没有那么好解决了,那就是管理层的道德风险问题,由于某些REITs是托付给外部公司代为管理的,利益不一致导致外部管理公司可能会耍些高价并购,低价剥离的把戏,从股东身上揩油。虽说这个风险在内部管理的REITs身上也无法完全避免,但是毕竟概率要小得多。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 荒野侦探·2019-01-30可以的,可惜中国不发达点赞举报

- qwertd·2019-01-31感谢分享点赞举报