左手万亿市场,右手蝇头小利,京东健康还差点意思!

11月15日,$京东健康(06618)$通过港交所聆讯,上市在即。

自此,京东健康、$阿里健康(00241)$ 、$平安好医生(01833)$ 将齐聚港股市场,大健康三巨头迎来同台竞技的日子!

从行业属性上来说,我国是全球第二大医疗大国,2019年的医疗健康支出达到了6.5万亿人民币!如果将保健品考虑在内,我国整个大健康行业的市场规模达到了8万亿!

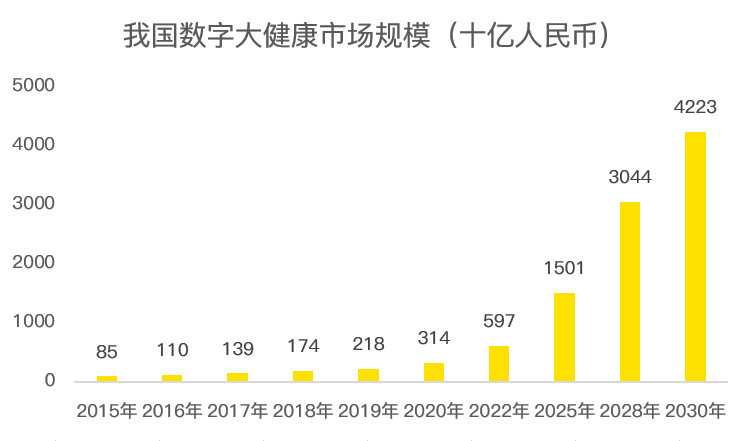

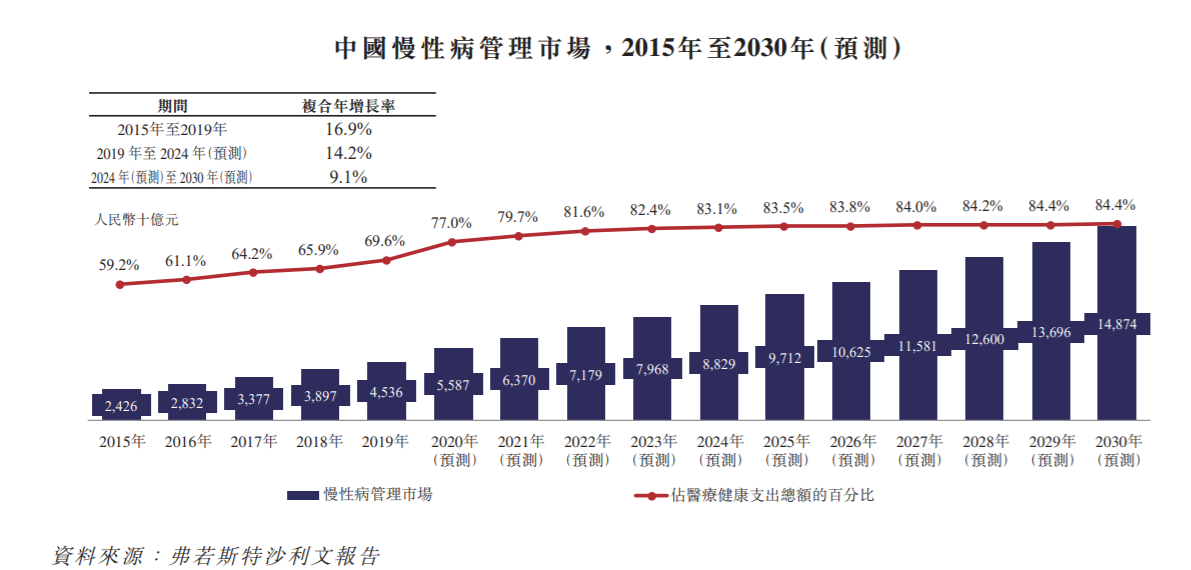

随着大数据及人工智能技术的普及,大健康行业数字化迎来蓬勃发展。根据弗若斯特沙利文的预测,到2030年,我国数字大健康的市场规模将达到4.2万亿!

庞大的市场规模,加上永续的增长前景,让各大互联网巨头颇为眼馋、纷纷进军数字大健康行业。

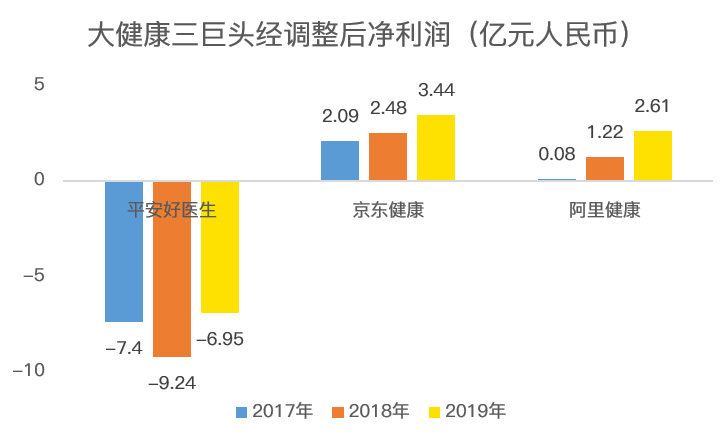

但诱人的前景似乎还难以转化成盈利,平安好医生至今深陷巨亏泥潭,阿里健康和京东健康调整之后的净利润也不过两三亿,相比近百亿规模的营收,实在是不值一提!

如果不是2020年突如其来的疫情,阿里健康和平安好医生的股价恐仍上涨乏力,京东健康的营收也未必能焕发第二春,不得不说,赶在新冠疫情结束前上市,京东健康踩对了时机!

站在万亿市场规模预期的面前,京东健康未来的前景到底如何?让我们通过几个角度来一窥答案!

(一)国内最大的在线零售药房!

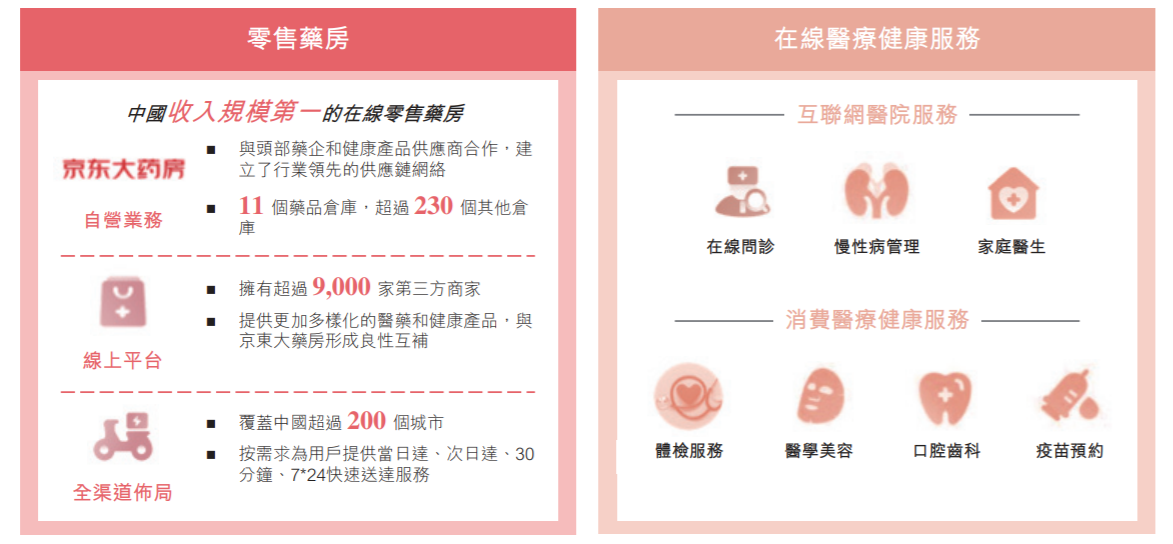

京东健康旗下主要有两部分业务,一个是线上药房,一个是在线医疗健康服务,后者营收占比极小,达到不值一提的地步,招股书中将此部分收入归于数字化营销及其他服务。

因此,京东健康的业务模式实际上就是将药房线上化。

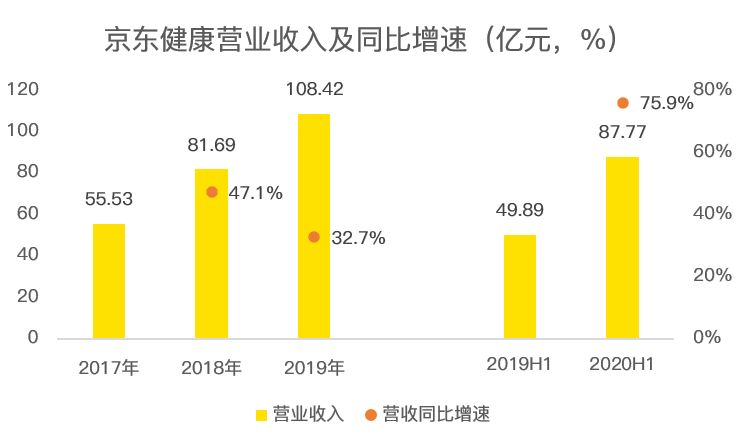

线上药房零售主要通过自营和第三方卖家提供,2019年的营收总额为108.42亿元,同比增长32.7%,是国内最大的线上零售药房。

从营收增速上看,2018年的营收同比增速为47%,2019年增速为32.7%,呈下滑态势,如非2020年爆发新冠疫情,线下购药受阻,京东健康2020年上半年的营收增速恐难以达到75.9%的高速。

(二)线上药房仍是微利!

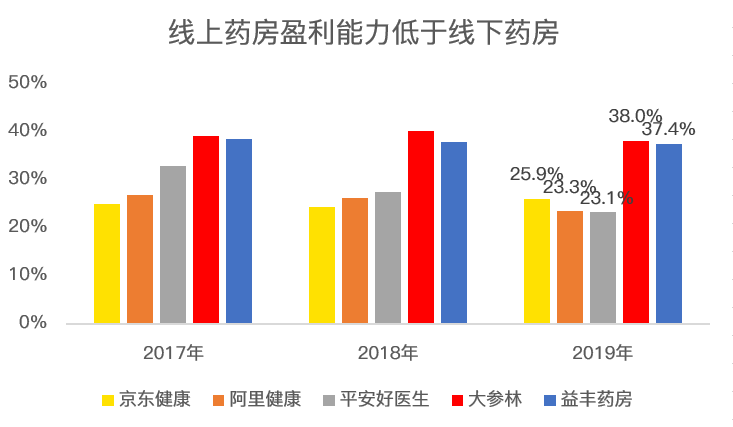

虽然京东健康是国内最大的线上零售药房,但目前的盈利能力远低于传统的线下药房。

2019年,京东健康的毛利率为25.9%,远低于线下药房38%的盈利水平:

无论是京东健康,还是阿里健康,又或是平安好医生,在盈利能力上皆低于线下药房,且最近3年的毛利率提升并不明显,规模化效应尚未体现在财务数据上。

从净利润角度看,平安好医生隶属平安集团,缺乏电商基因,而京东健康和阿里健康则凭借自身强大的电商优势,在调整之后的净利润上都实现了微利。

2019年,平安好医生经调整净亏损7亿,京东健康调整后净利润3.44亿,阿里健康为2.6亿。

相比近百亿的营收规模,京东健康和阿里健康即使调整后的净利润依然处于微利。

(三)京东健康运营能力高人一等

从营收规模来看,京东健康108亿营收高于阿里健康的96亿,远高于平安好医生的51亿。

从毛利率来看,三家公司相差并不大,处于同一水准,但调整后的净利率上,平安好医生为-13.6%,阿里健康为2.7%,京东健康为3.2%,相差明显。

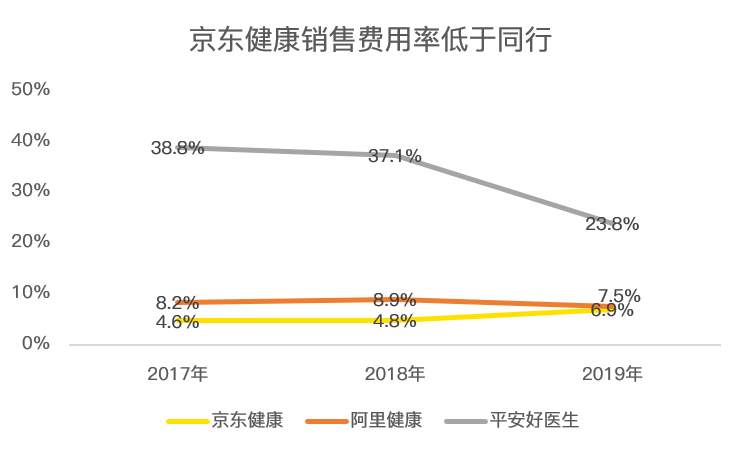

由于平安好医生缺少巨大的电商流量来源,因此销售费用率奇高,达到了23.8%,而京东健康和阿里健康分别只有6.9%和7.5%!

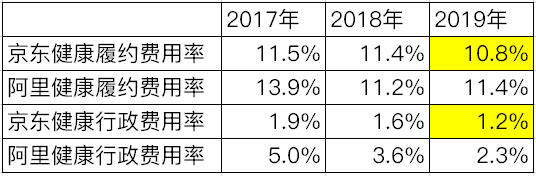

由此,平安好医生不如京东健康,再将阿里健康和京东健康进行对比,在履约成本和行政开支上,京东健康运营能力领先一筹。

(四)京东健康能否再造一个京东?

刘强东曾对京东健康CEO辛利军说过这样一句话,“健康这个领域做好了,能再造一个京东。”

从目前市场传言来看,京东健康的估值在400亿美元左右,是京东1330亿美元市值的30%。

差距似乎并非高不可攀。

在未来潜力上,在线药房有2大看点,一是国家放松处方药在线上的销售,根据今年11月国家药监局发布的《药品网络销售监督管理办法(征求意见稿)》,对处方药网络销售进行了规范,未来有望在合规的前提下实现跨越式发展;二是在慢性病市场做大做强。

在所有药品中,慢性病是第一大支出方向,**国整个医疗健康支出总额的70%,且随着慢性病患病率的提升,2030年,84%的支出都将是慢性病。

不同于其他处方药,慢性病对医生的要求较低,长期重复的处方是最容易标准化的产品,电商在此方面有极强的线上化能力。

凭借处方药网络化和慢性病管理,京东健康的前景十分明朗,但竞争压力同样不可小觑。

(五)逐鹿江湖,京东健康胜负犹未可知!

虽然处方药市场庞大,但利润空间远低于非处方药,即使国家政策放开,但只要医院仍保留药房,处方药线上化仍是非常缓慢的进程。

慢性病同样如此,虽然最容易线上化,也是各家大健康巨头发力的方向,但竞争无处不在。

除了目前已知的阿里健康、平安好医生,拥有巨大流量且在本地服务方面有巨大优势的美团同样布局了大健康业务。

在未来一段时间,大健康平台仍然靠销售药品和医疗器械为主,容易标准化、电商化,美团凭借数百万的骑手资源,随时会成为重量级竞争对手。

除此之外,线下药房也同样在发力慢性病管理。对于慢性病用户群体,年龄普遍较大,网上操作的普及率有待验证。

用户属性不利于电商平台以外,线下药房的实力也不容小觑。自大参林、老百姓等药房股上市之后,线下药房连锁化趋势逐步加强,单一品牌的店铺数量往往在5000家以上,投资京东健康的高瓴资本,同样布局了线下药房,独创的高济医疗在短短3年内,通过并购,实现了上万家连锁药房的规模。

这些,都是未来京东健康强有利的竞争对手。

最后:

从京东健康目前400亿美元的估值来看,略高于阿里健康的341亿美元,由于最终定价尚未出来,具体估值还有不确定性,但可以肯定的是,京东健康的市值会高于阿里健康。

京东健康选择在年底之前上市,或许与今年受疫情影响,营收暴增有关,但随着新冠疫苗面世,患者就医正常化,明年上半年,京东健康的营收增速必然承压。

如果发行市值较高,打新或许能赚笔小钱,但仍需提防中期股价下行压力!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[强] [强]

[微笑]