全球投资谈:这位大佬又双叒叕有惨消息;投资者持现变化有玄机

120亿到25亿,昔日大佬遭遇大败局;有数有分析,投资者持现变化会反映股市的什么变化?

最近的市场情况来看,尽管中间有交易日也猛地跌一把,好像年后的反弹也开始有些乏力迹象,但是市场总的来说还是不错滴。

而其中一个反应就是市场的波动幅度的变化,上图是以两周为一个周期统计平均每个交易日市场波动幅度的情况,可以看到最近两周市场波动幅度已经降到9月份以来最低,体现了市场波动性的相对缓和。当然,相比较而言,看看2017年,那真是一段单边上涨,市场几乎没有波动性的美好岁月。

当然,在这样的市场下,也不是人人开心啊,比如小米这段时间就不安生,不断回购力争撑住场面。而百度突然又被“黑了”,而且这次显得很没面子,已经被嘲讽为百度百家导流内网了。。。

当然,从行业内人士来看,我觉得最近最惨的是曾经的明星基金经理大卫 埃因霍恩,这个名字我其实这一年提过多次,每一次都是与“惨”字挂钩,没办法,他真的太惨了。

这一年,从媒体放上的埃因霍恩的照片你也可以看出他多惨,无不两鬓白发,压力山大,想当年埃因霍恩的形象都是一副娃娃脸的标志形象。

最近他碰上的惨事儿是旗下基金再次遭遇大幅度的赎回,去年55亿规模的基金,如今已经只剩下25亿美元规模,这已经很不像一个大佬的牌面了,而5年前,他的基金规模是120亿美元。埃因霍恩和阿克曼、保尔森等人都是在2008年次贷危机期间崛起的大佬,如今基本全部“被灭”。

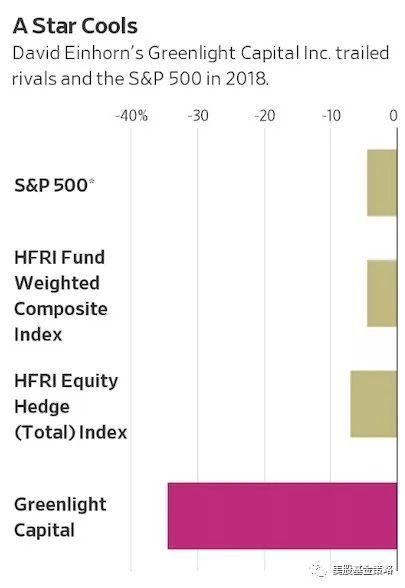

而埃因霍恩遭遇客户抛弃的原因还是他的业绩实在太差了,而且是连续的那种极点的糟糕,去年标普500指数跌了4.4%,对冲基金行业的基准指数HFRI股票类对冲基金指数跌了7%,而埃因霍恩的绿光资本呢?跌了34%。这再次体现了对冲基金经理的尴尬,那就是作为个人投资,总会有自己的风格,这种风格一旦和市场风格匹配上,立马扬名立万。但是,尽管我们说人要随着市场务实的调整策略,但是实际操作哪有那么容易,特别一个人形成了曾经给自己带来巨大成功的投资风格和策略后要想变化很难,甚至可能形成一种执念,比如这几年埃因霍恩便在做空上频繁出错还不注意及时止损。无论对于个人投资,还是选择对冲基金、私募基金,这都是一个值得玩味的案例,有空我也准备把他这几年的投资轨迹梳理一下。

不过放眼政坛,还有比埃因霍恩更惨更没面子的,比如委内瑞拉的马杜罗,美国竟然直接宣布承认他的死对头为“临时总统”,相当于宣布马杜罗是非法的。

这还能咋样?马杜罗只能和美国断交。而在美国历史上,可能会贬损抨击一个国家领导人,可能暗中帮助反对者,但是像这样直接打名牌干的还不多见,特朗普真能玩啊。

当然了,个中曲直我们不说,对投资会有什么影响?首先是石油,委内瑞拉是全球历史上重要的产油国,甚至曾经担当盟主角色,欧佩克组织成立过程中委内瑞拉就扮演过领头人的角色。(这方面,强烈推荐一本剖析围绕石油的全球政治博弈历史的杰作《Prize》,国内也有中文版叫《奖赏》)。但是,这几年,伴随美国对委内瑞拉一层接一层,一步接一步的封锁和遏制,其对石油市场的影响力已经极低,所以可能作为题材被用来炒炒,但是中期影响都很小。也有人担心美国有这样的先例后,会不会比如土耳其用一下,中东哪个国家再来一下,那影响可能就不小了。在我看来即使特朗普在任,这也只是一个个案,不会形成一种美国保守主义的新范式,委内瑞拉的情况实在是一个长期的内外交困和相关人自己作死的过程,其引发的政治涟漪将会相对有限,经济和金融市场冲击不会持续太久。

最近看到一个挺有意思的数据分析,这里分享一下。在去年,我每周的ETF资金流向走势跟进中,一个趋势就是美国短债ETF火热,当时我就不断提到这体现了投资者的避险需求。其实,这个道理都看得出来,但是投资上它和结果会产生什么关联呢?很多时候并不清晰,大家实际也不在意,比如有人可能就认为你们避你们的险去,我照样看好反弹,继续买股。

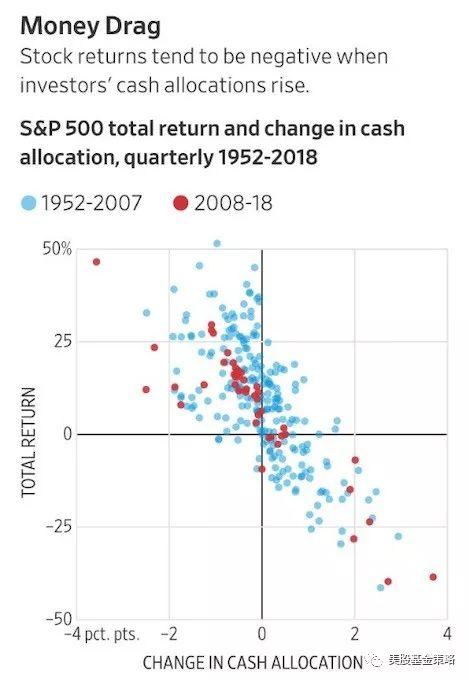

最近一个统计表明,确实当投资者倾向于持现的时候,期间股市回报就是负的。注意,这里的“持现”并不一定真是现金,就包括货币基金这样的品种,此前也介绍过比如巴菲特,我们说他现在持有巨额现金,其实也不是真的现金,他持有的就是票据、超短债等品种。

图中横轴是每个季度的投资者现金配置的变化情况,纵轴是同期标普500指数的完全回报,图中你看不出具体某年某个季度,这个不要紧,因为这个点阵图主要体现的是一种规律,其中绿色是1952年到2007年的情况,红色是2008年到2018年的情况。你也看出来了,很明显,伴随投资者现金配置减少,股票收益就提高,反之股票收益减少,所以这些点基本都分布在二、四象限,其中几个极端的点比如左上角的显然是2009年市场反弹期的某个季度,而右下角两个点则一定是2008年市场悲催的两个季度。

上面的结论看上去像废话,但是一些金融数据的回溯和研究本来就是一个对逻辑或者我们的“感觉”证明或证伪的过程。金融市场是一个阶段性趋势自我强化的市场,所以市场有了波动,投资者就加大持现比例,而这个过程会从股市撤出资金又会加大市场的向下波动。

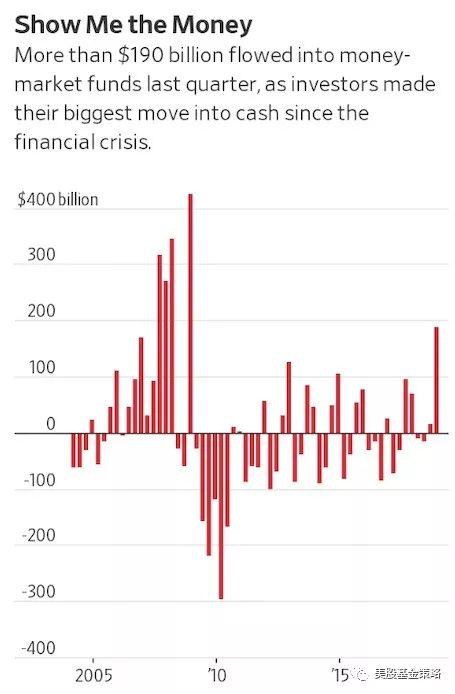

而从2004年以来每个季度货币基金的资金进出来看,在2018年四季度,有1900亿美元流入货币基金,是金融危机以来最高的,所以今后我们也要对诸如ETF资金走向趋势留个神啊。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 夏夏夏·2019-01-26感谢分享点赞举报