美光表现不佳并不令人意外!

( 数据来源美股交易员共享平台: www.smartoption.tech )美光科技公司(Micron Technology, Inc.,纳斯达克代码:MU)在几个月前公布了2024财年第四季度业绩后股价大幅上涨,尽管我们当时在文章中讨论了该财报并没有改变我们看空的观点。从那以后,美光股价有所回落,表现落后于标普500指数(SP500)几个百分点。如今,随着公司发布2025财年第一季度业绩,尽管盘后股价出现两位数的跌幅,我们预计未来仍会继续表现不佳。

公司实现了创纪录的收入,同时保持了强劲的利润率和每股收益,但这些都依赖于数据中心创纪录的需求。这不仅适用于公司传统的DRAM产品,也包括数据中心固态硬盘(SSD)。尽管公司持续看到高带宽内存(HBM)的增长,但其业务仍高度集中,有13%的收入来自单一数据中心客户。

这种依赖性令人担忧,因为大规模人工智能服务器的部署和需求的任何变化可能会对公司造成不利影响。公司预计HBM市场将在未来四年增长四倍,但这很大程度上取决于这些大型科技公司是否会继续进行更大规模的投资。

对于如HBM等先进DRAM的需求仍然紧张,这对于公司业绩至关重要。然而,客户的库存积累减少,公司预计至少在2025财年第二季度需求将会减弱。尽管公司预计全年将实现正自由现金流(FCF),但对于市值超过1000亿美元的公司来说,这远远不够。

尤其在一个周期性的大宗商品市场中,公司需要展示每年赚取数十亿美元的能力并推动强劲的回报。

公司继续开发领先技术,并加快最新节点的生产,包括使用极紫外光刻(EUV)技术。公司在NAND领域也保持竞争力,并继续加速节点发展。但归根结底,这仍是一个大宗商品市场,公司在DRAM或NAND定价方面并没有显著优势。

美光的前景

公司的市场前景显示出了一些潜在的疲软迹象。

公司预计,2025年DRAM位元需求增长率将从2024年日历年的高双位数下降到中双位数。DRAM位元供应预计将与需求增长保持一致,同时HBM供应也会增加,这表明公司获得实质性定价权的可能性不大。与此同时,NAND位元需求增长预期低于预期。

数据中心市场出现了一些裂痕,这一市场此前支撑了大量增长,SSD采购的放缓就是一个例子。尽管我们同意NAND SSD可能会取代HDD,但我们认为这并不是一个根本性的改变。

公司暗示NAND市场存在疲软,甚至需要削应生成方面的支出。公司已减少资本支出和节点转换的速度,并削减晶圆产量。尽管公司正确指出中国的供应主要集中在中国市场,但这一点存在风险。

具体来说,中国正在努力建立国内芯片产业,而与其DRAM竞争对手不同,美光是一家明显的美国公司。这可以从美光获得超过60亿美元《芯片法案》资金(而SK海力士仅获得5亿美元)中看出。在任何贸易战中,美光的订单可能成为一个诱人的目标。

美光的财务表现

从财务上看,美光仍主要是一家DRAM公司,第四季度营收为64亿美元,环比增长20%。

本季度,DRAM ASP环比增长高单位数百分比,需求依然旺盛。同时,出货量也继续增长。在NAND领域,公司营收为22亿美元,占总营收的26%。但在这里,ASP下降,位元出货量也有所下降,导致环比表现下降5%。

公司如上所述,已经表示其NAND部门的额外疲软。

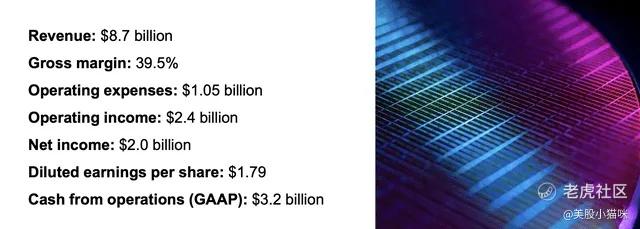

公司实现了87亿美元的收入,毛利率为39.5%。综合所有这些,最终实现了20亿美元的净收入和32亿美元的GAAP经营现金流。然而,考虑到公司高达31亿美元的净资本支出,自由现金流仅为1亿美元,年化收益率仅为0.4%。从2022财年开始的13个季度中,公司仅回购了32亿美元的股票。

美光的指引

展望2025财年第二季度,公司预计自由现金流接近零,资本支出较高。

公司预计本季度净资本支出为30亿美元,但全年资本支出预计将达到140亿美元。这意味着下半年每季度可能高达40亿美元的资本支出,可能导致公司自由现金流为负。尽管公司在加速HBM的生产,但目前仍在HBM竞争中落后于SK海力士,这些投资更多是为了维持竞争力。

该公司预计下一季度的收入为 79 亿美元,每股收益将降至 1.43 美元。每股收益环比下降近 20%,考虑到收入下降,这并不奇怪。我们很高兴看到该公司的利润率接近第一季度的水平。然而,这并没有从根本上改变这一论点。 尤其是在资本支出不断增加的情况下,如果该公司 2025 年的自由现金流为负,我们也不会感到惊讶。

投资风险

我们论文面临的最大风险是 DRAM 市场由 3 家主要公司(Sk Hynix、Micron 和 Samsung)整合而成。其中任何一家公司的失误都可能导致其他两家公司的市场份额和业绩飙升,从而使它们能够迅速提高利润和股东回报。

结论

美光确实制造了尖端技术,这是值得尊重的,公司在全球范围内具有关键性的重要性。然而,它运营的市场中存在其他实力雄厚且资金充足的公司,这些公司也在加大2025年的资本支出。同时,公司在NAND行业也面临疲软。

展望未来,我们预计公司将继续在实现自由现金流和为股东创造回报方面面临挣扎。这使得该公司成为一个长期投资的糟糕选择。 @爱发红包的虎妞

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。