成本端、供给端、需求端“三座大山”下,纸业板块何时“触底反弹”?

涨价的“暖风”似乎并未吹散纸业板块的盈利承压的“阴霾”。

12月16日,港股纸业股板块大幅高开,盘中一度涨超4%,截止收盘,板块整体上涨1.67%。奈何板块上涨的“胜利果实”尚未持续多久,后又被打回原形,12月17日、18日,该板块连续走绿,分别收跌0.16%、2.02%。而拉长时间线来看,自到达年内高点355.097点之后,截止目前纸业股板块已经累跌超23%。

(行业来源:富途)

而板块连日阴跌的“另一面”,则是多家纸板厂开启涨价“自救”模式。

进入12月份,受到原料成本价格持续上涨影响,包括玖龙纸业在内的多家纸板厂再发涨价通知。具体来看,日前,玖龙纸业(02689)天津、重庆、河北、泉州等基地先后传出涨价通知,涨价幅度从30元/吨到80元/吨不等。这是玖龙纸业在12月份的第一轮涨价,根据统计,也是其近3个月以来的第12轮涨价。而不仅是玖龙纸业,国内多家头部纸企如山鹰国际、理文造纸(02314)等,也在近期进行了多轮价格上调,且仍存上涨势头。

近几年来,国内造纸行业在艰难地穿越行业周期底部,只是,在木浆等成本居高不下、供给端大小纸企不断扩产、终端需求不振这“三座大山”的压力下,行业筑底回升迟迟没有“提上日程”。

现如今,伴随着多家纸板厂开启涨价“自救”模式,造纸板块迎来触底反弹的机遇了吗?

纸价回落、成本高位,Q3盈利触底?

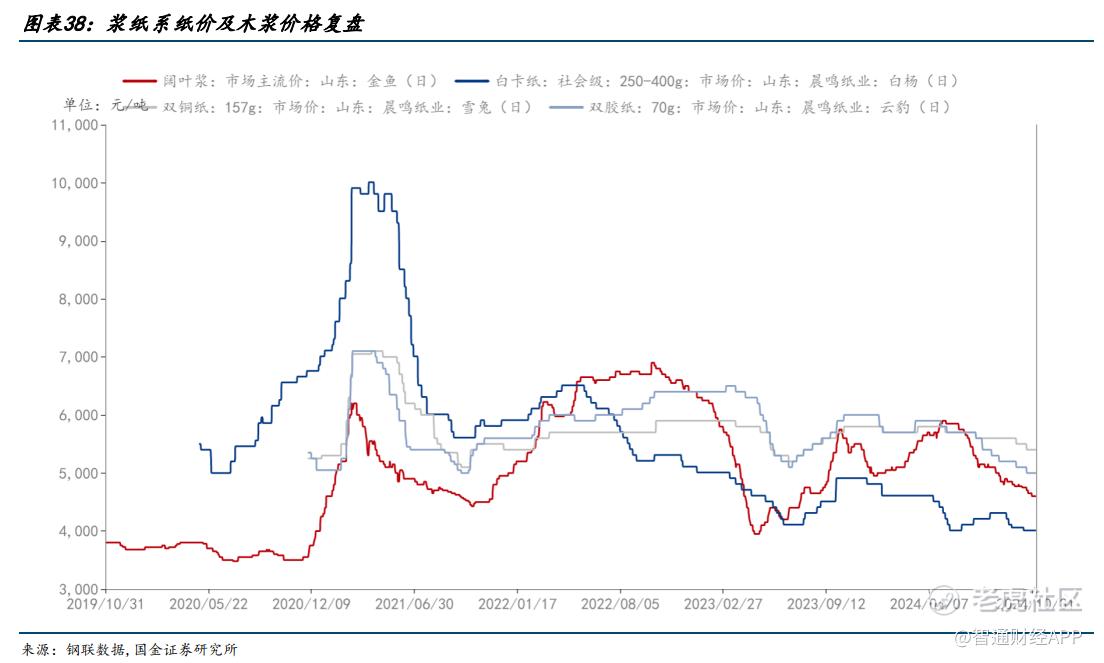

众所周知,造纸行业的核心指标为纸价。其中,原料支撑成本,纸价的涨与不涨核心取决于供需关系,而竞争格局与盈利状况则影响纸价向上或向下的弹性与频次,盈利空间则取决于原料价格与纸价的剪刀差,盈利向上多发生在浆价斜率向上的浆纸同涨阶段。

近年行情主要是以浆价触底+斜率转正为启动信号,而终端纸价(表面是即期利润,背后是供需矛盾)则决定了行情的持续性。

回顾2024年Q1到Q3造纸板块表现,不难发现,由于下游需求修复趋势和节奏弱于预期,大部分纸种库存基于渠道较低的预期处于低位,纸浆价格自年初以来不断攀升至前期高点后,6月起开始逐步下行,24年7月以来受供给端产能投放、欧洲补库结束影响进入下行通道。

受库存消化影响,Q3企业用浆成本达到年内高点,而大部分浆系纸种在有限需求支撑下,价格伴随纸浆现价同步下行,大部分纸企24Q3盈利能力环比Q2显著收窄。

(图片来源:国金证券)

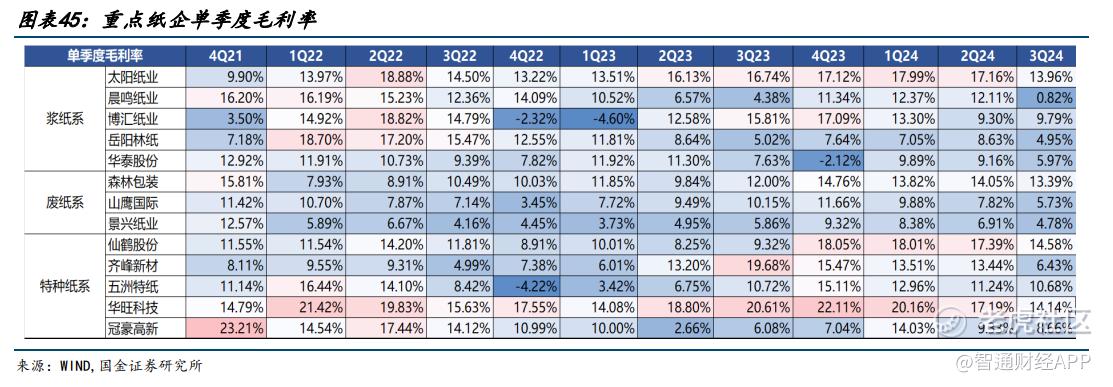

根据国金证券研报披露,2024年前三季度,13 家重点造纸公司整体营收增速同比+1.5%,受基数影响,归母净利润同比大幅增长+51.1%,但单季度看环比有所回落。

细化来看,特种纸和文化纸受益于竞争格局更优,前期盈利稳定性更为突出,但3Q仍表现出盈利压力。白卡纸、废纸系等 则受产能供给过剩、下游需求恢复节奏等影响纸价表现低迷,盈利能力持续承压。

具体而言,以浆纸系龙头太阳纸业为例,2024年Q1至Q3,单季度来看,该公司的毛利率、净利率环比均有所下滑,毛利率分别为17.99%、17.16%、13.96%,净利率则分别为9.41%、7.49%、6.74%;同时、废纸系、特种系中绝大多企盈利水平亦逐步回落,譬如山鹰国际2024年Q1至Q3,毛利率分别为9.88%、7.82%、5.73%,五洲特纸毛利率则分别为12.96%、11.24%、10.68%。

(图片来源:国金证券)

由上可以看到,伴随着造纸行业纸价回落、成本高位等种种因素影响,纸企Q3盈利能力持续承压已然是不争的事实。

需求修复成关键,造纸行业能否迎来复苏机遇?

2024年以来国内需求和消费信心持续走弱,尽管浆价受供给扰动在24Q2有所抬升,但需求的相对低迷仍对盈利空间造成一定压制。展望后续,随着国内政策刺激见效与海外进入降息周期,浆纸需求有望随着消费复苏迎来回暖。

具体而言,Q4为造纸行业金九银十旺季,秋季教辅教材文化纸订单、双11生活纸与包装纸订单开启有望提振需求。9月下游纸厂排产相对正常,短期内需求端支撑维持偏弱状态,预计后续纸浆需求或有小幅回暖预期。

而拉长时间维度来看,2024-2025年国内成品纸新增投产能或能有效承接纸浆的部分新增供应,促消费与降息降准等系列政策支持力度增强,经济基本面与国内需求存磨底—改善预期,政策托底预计纸浆需求企稳回升。

需求作为市场反转的核心要素,预计伴随着后续需求的修复之势,带动行业逐步回暖。

对此,国信证券指出,文化纸2024Q3-Q4盈利暂时承压,后续伴随低价浆入库有望盈利修复,生活用纸还需考虑渠道与竞争策略,整体看文化纸与生活用纸盈利能力维稳的信心相对较强;白卡由于更严峻的供过于求格局和潜在竞争或削弱毛利率的修复动力。瓦楞箱板纸价短期Q4旺季有望提振需求与改善盈利,长期受益于经济复苏,弹性空间略大于木浆系,但同样因为竞争以及成本端的滞后弹性导致盈利能力的修复窗口期更长。

此外,国金证券亦表示,由于25-27年全球没有新增商品阔叶浆产能投放,故维持纸浆价格中长期向上的判断。后续需求修复预期或成短期稳价关键要素,纸企盈利表现取决于细分赛道格局差异,及成本控制能力强的大宗纸企、具备前瞻性木浆储备能力、在薄型特种纸等细分赛道布局领先的特种纸企业有望具备更强的盈利能力。

在这样的行业背景下,不少券商机构也给出了一些积极的建议,推荐关注具备成本优势且不断强化的头部纸企以及壁垒更高格局表现更优的细分赛道特种纸。例如,关注林浆纸一体化布局前瞻、综合成本管理能力优秀的大宗纸企太阳纸业,格局更优、利润兑现稳定性更强的特种纸企业华旺科技、仙鹤股份等。

综上来看,虽然纸业股在成本端、供给端、需求端这“三座大山”的压力下,Q3盈利能力继续承压。但正所谓“风物长宜放眼量”,拉长时间线来看,后续伴随着纸浆需求企稳回升,纸浆价格中长期或将向上态势,进而也将推动整个行业的盈利能力修复。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。