刘舒琪治下通威股份:业绩亏损、负债高企,50亿并购卡壳

文|海山

来源|博望财经

光伏行业的淘汰赛还在加速进行。

2023年产业链供需关系调整,到了2024年供需失衡进一步显现,价格战之中亏损、减产、卖身自保,业内企业持续承压,尸横遍野。

天合光能董事长高纪凡表示,2024年,中国光伏正在经历史上最严峻的挑战。多种因素叠加影响,供需关系严重失衡,行业陷入内卷式恶性竞争,内卷也外溢到国际市场,还导致了贸易保护加剧,中国光伏产业的利益和形象均受到影响,行业已陷入近年来少有的危机当中。

面对不景气的下行周期,作为硅料龙头的通威股份也难以独善其身,从利润过百亿到年亏季亏、亏损加剧,对于逆风开盘的“创二代”刘舒琪而言,如何带领企业尽快走出泥潭是其接班后的首要任务。

然而,复盘其上任一年多的表现,从160亿定增预案,到2023年斥资540亿扩建产能,再到如今润阳股份50亿并购案,可以看到的是,这位女掌门并不缺二次创业的魄力与冲劲,但衍生风险隐忧同样值得深思。逆势大举扩张是豪赌还是有底气的远见?未来,蒙眼狂奔的通威,能否逆风翻盘?

01

50亿并购案,是福是祸?

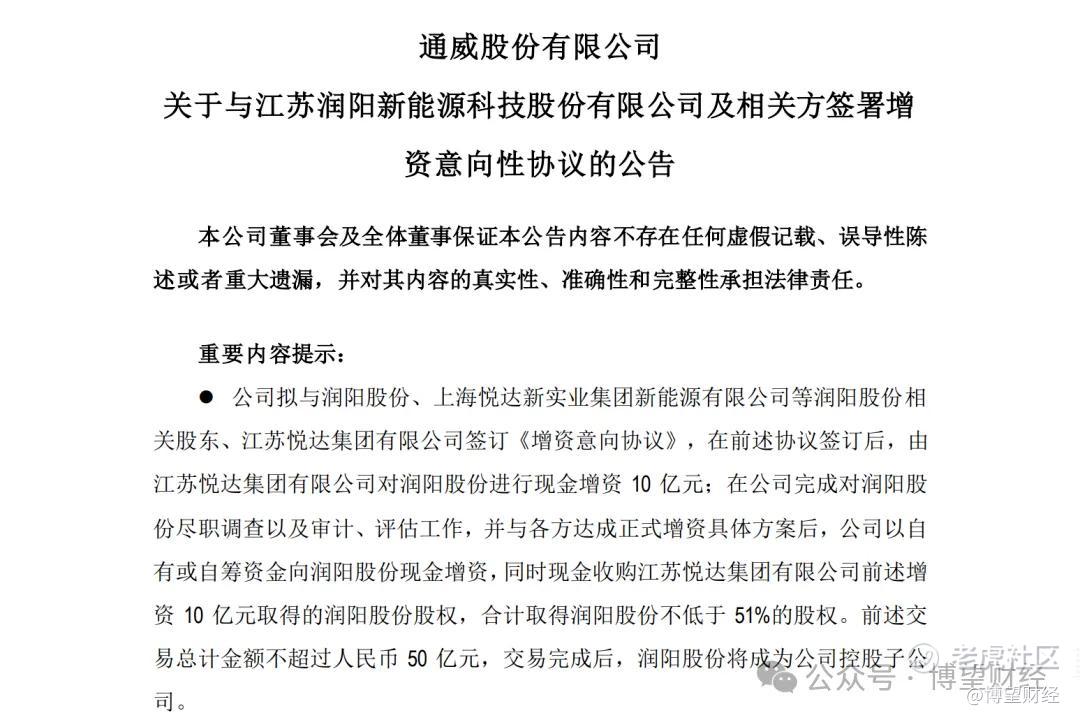

8月13日晚间,通威股份披露公告称,公司计划通过增资及现金收购等方式,合计取得润阳股份不低于51%的股权。交易总计金额不超过50亿元,交易完成后,润阳股份将成为公司控股子公司。

这个光伏史上最大的并购案,行业瞩目,也预示着光伏行业巨头整合拉开序幕。

然而,通威的并购事宜却迟迟没有进展。11月13日,通威股份发布公告表示,交易各方还在持续就交易相关事项进行磋商,但不排除原交易方案可能存在调整或终止的风险。

并购生变的不确定性担忧并非没有原由。虽然说润阳股份曾连续3年电池出货排名全球前三,2022年净利润超过20亿元,巅峰时期估值一度高达400亿元。但在这轮下行周期内,润阳股份也面临技术淘汰、负债累累、停工停产的各种麻烦与窘境。

技术面,2023年光伏行业发起n型技术对前代p型技术的迭代,机构预计2024年n型产品占比达到七成。n型电池不是光伏的终点,但润阳在国内的电池工厂或许已经追不上技术革新的大潮了,这也是其减产的重要原因之一。

财务面,据披露的财报数据显示,2020年末至2022年末,润阳股份资产负债率(合并口径)分别为75.48%、81.39%、79.17%,流动比率和速动比率均不足1倍。

雪上加霜的是,从今年7月开始,以PERC产能为主的润阳盐城电池工厂逐渐减产,并在9月初宣布放假。而据第一财经报道,在海外,润阳股份泰国4期组件厂已停工,时间是 11 月 7 日起至 2025 年 1 月 5 日止(共 60 天),电池厂部分停工,偶有五分之一左右的产能可开启。项目停产后,许多在泰国的中国员工已经回国。

关于停工原因,润阳 4 期组件厂内部文件显示,是“生产受相关政策及市场需求影响,目前订单不稳定,对生产连续性造成影响。”

事实上,与其他一体化龙头相比,通威的海外布局一直处于相对弱势,而经过多年发展,润阳股份在美国、泰国、越南等部分海外市场建设了富有竞争力的产能布局。

相较于国内的“落后产能”,润阳股份全球化的优势对于通威来说或更具有吸引力,这也是此次并购的最大看点,但近期润阳海外产业的变局,让这次并购增加了另一份风险。

高达80%左右的负债率、海外产业生变、技术的落伍以及交易双方在价格上的博弈,都让这次收购面临着诸多挑战和不确定性,通威甚至存在被润阳拖垮的风险。

并购效果还待验证,并购后的整合和管理也是绝对关键。润阳股份的加入能否达到1+1>2的效果,也成为通威股份未来能否逆风翻盘的决定性因素之一。

02

业绩亏损、负债攀升,财务健康度之问

中国光伏行业协会的数据显示,121家上市光伏企业中,今年有39家净利润亏损;今年光伏行业各环节价格相比2023年高点下降幅度在60%-80%,今年下半年多数环节亏损运行;2024年前三季度,制造端产值同比下降超过44.7%。

覆巢之下,难有完卵。通威的业绩表现不容乐观。据财报显示,通威股份前三季度的收入为682.72亿元,同比下滑38.73%;归母净利润也转亏至-39.73亿元,同比下降124%。2024年第三季度,公司的营业收入为244.75亿元,较2023年同期的373.52亿元下降34.47%。归母净利润为-8.44亿元,较2023年同期的30.31亿元下降127.84%,由盈转亏。

与此同时,由于光伏产业链各环节价格全面下跌,击穿企业的成本线。通威股份的存货也出现跌价,导致公司计提了高额的存货跌价准备。2024年上半年,公司存货跌价准备达到22.53亿元,应收账款坏账准备0.9亿元,其他应收款坏账准备0.25亿元,合同资产减值准备0.02亿元。存货跌价是导致通威股份亏损的主要原因之一。

值得一提的是,12月4日-6日,2024光伏行业年度大会在宜宾召开,有30余家光伏企业签订自律公约,推行控产保价机制,共同维护行业秩序,但此举也引发众多质疑,自律公约的有效施行难以保证,或将成为一些企业耍花招的秀场。

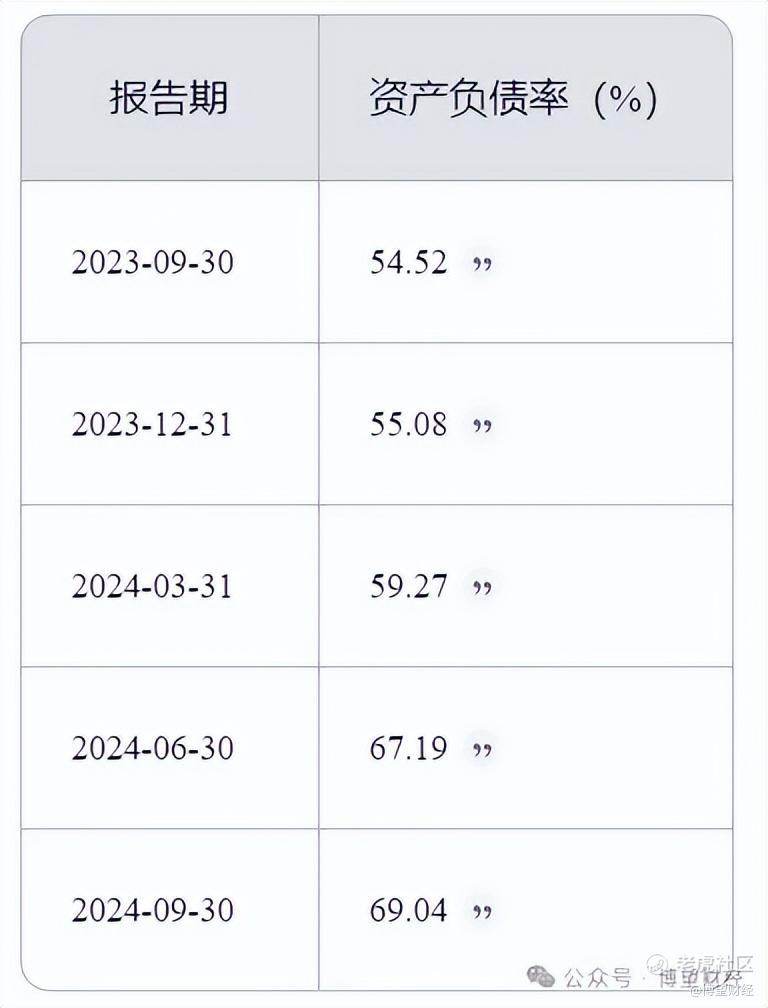

此外,近一年内,通威股份的负债率显著上升。财报显示,2023年9月末至2024年9月末,通威股份单季的资产负债率分别为54.52%、55.08%、59.27%、67.19%、69.04%。截至2024年9月末, 通威股份的资产负债率较2023年末增长13.96%,期末的现金及现金等价物余额也下滑27.6%至148.26亿元,近70%的负债率已经达到了银行贷款的红线。

同时,2024年1月至9月,通威股份的短期负债增加了776.46%,偿债压力陡升,现有资金能否保障后续的运营需求?

在业绩亏损、资产负债率持续攀升、短期负债增加、存货跌价准备等财务挑战之下,降负债、化杠杆、去风险已然通威股份的重中之重。

03

创二代女掌门,逆势押注,蒙眼狂奔

究其财务风险的增长,与公司的业务扩展不无关系。

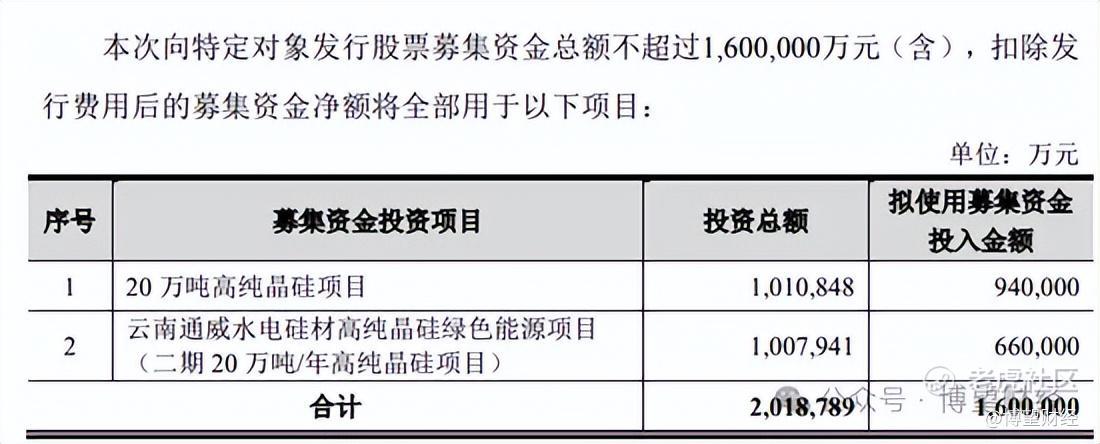

抛开此次并购,自2023年3月刘舒琪接过通威接力棒便大举扩张。先是公布高达160亿的定增预案,其中94亿元用于20万吨高纯晶硅建设,66亿元用于云南通威水电硅材高纯晶硅(二期项目)建设。但5个月后此次定增因“资本市场发生变化”而随之终止。

随后,通威股份又与乐山市政府签署协议,计划分别在乐山市峨眉山、乐山市五通桥区分别投资建设年产16GW拉棒、切片、电池片项目,力争2024年末建成投产。

两个项目的预计投资总额高达200亿元。据不完全统计,2023年以来通威股份总计斥资540亿元扩建产能。除此外,刘舒琪上任后还大力推进数字化转型、全球供应链建设等相关布局。

值得一提的是,事实上在养猪行业,曾经的牧原股份也曾经试图以成本最低的优势逆势扩张,抢占市场份额,然而猪周期低谷时期,全行业巨亏,牧原照样巨亏数十亿,而最终能否赢得胜利,比拼的却并不是成本,而是血条厚度。

换言之,通威能否赌赢这场局,要看公司的财务健康度是否足以让它撑到柳暗花明的那一天?

高负债扩张下,公司在建的项目和新投产的生产线并不能立即带来预期的经济效益,并购效果也尚待观察,反而增加了公司的财务负担。

光伏行业的周期低谷源于产能过剩,而刘舒琪式的逆势扩张是否又会继续加剧行业产能过剩的问题?如若光伏产能过剩能尽快结束,通威股份的这场豪赌会让企业再上一个台阶,如果不能,高达40亿的亏损、近70%的负债率以及50亿并购,则会让通威陷入万劫不复之路。

END

不断上升的风险,无疑让通威带着镣铐跳舞,警钟已鸣,面对大考,曾经的白衣骑士仍在渡劫的路上,自助自救是主旋律。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。