【财报解读】奈飞18Q4:用户增长超预期,但债务将继续上升

又是一年财报季,从本周奈飞$(NFLX)$开始,科技股也要陆续发财报了,按老习惯来扒拉一下奈飞财报。

1.背景因素:奈飞商业模式(了解的可跳过)

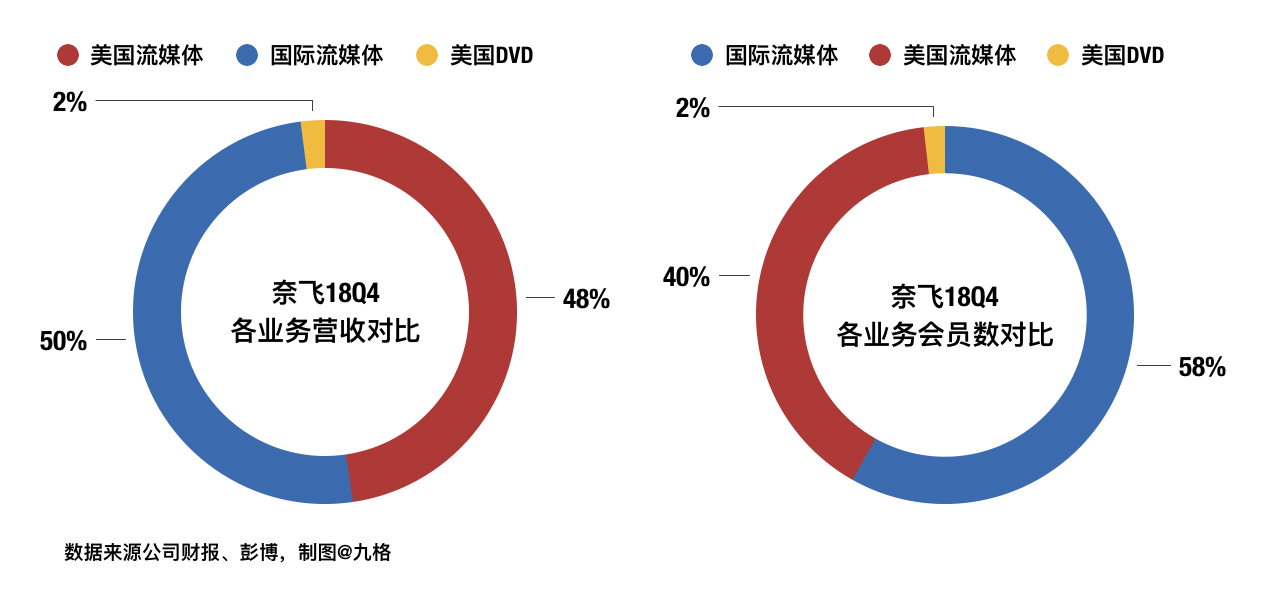

模式很简单,奈飞运营两大业务,DVD租借(仅限美国)和流媒体业务,两者都靠一种方式赚钱——收会员费。

从营收端看,主要靠流媒体赚钱,DVD可以忽略不计。

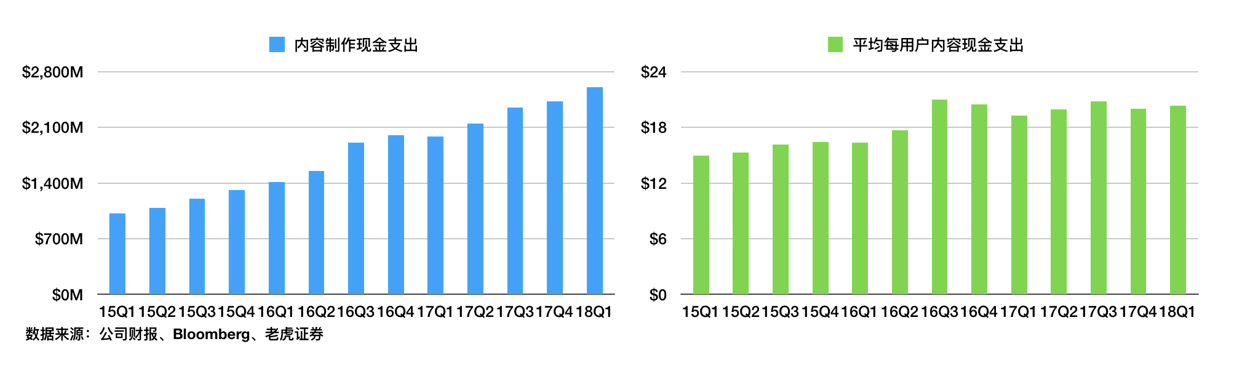

成本端方面,大头是营业成本,占比高达70%,这归“功”于奈飞极高的内容投入(包括原创和购买版权)。

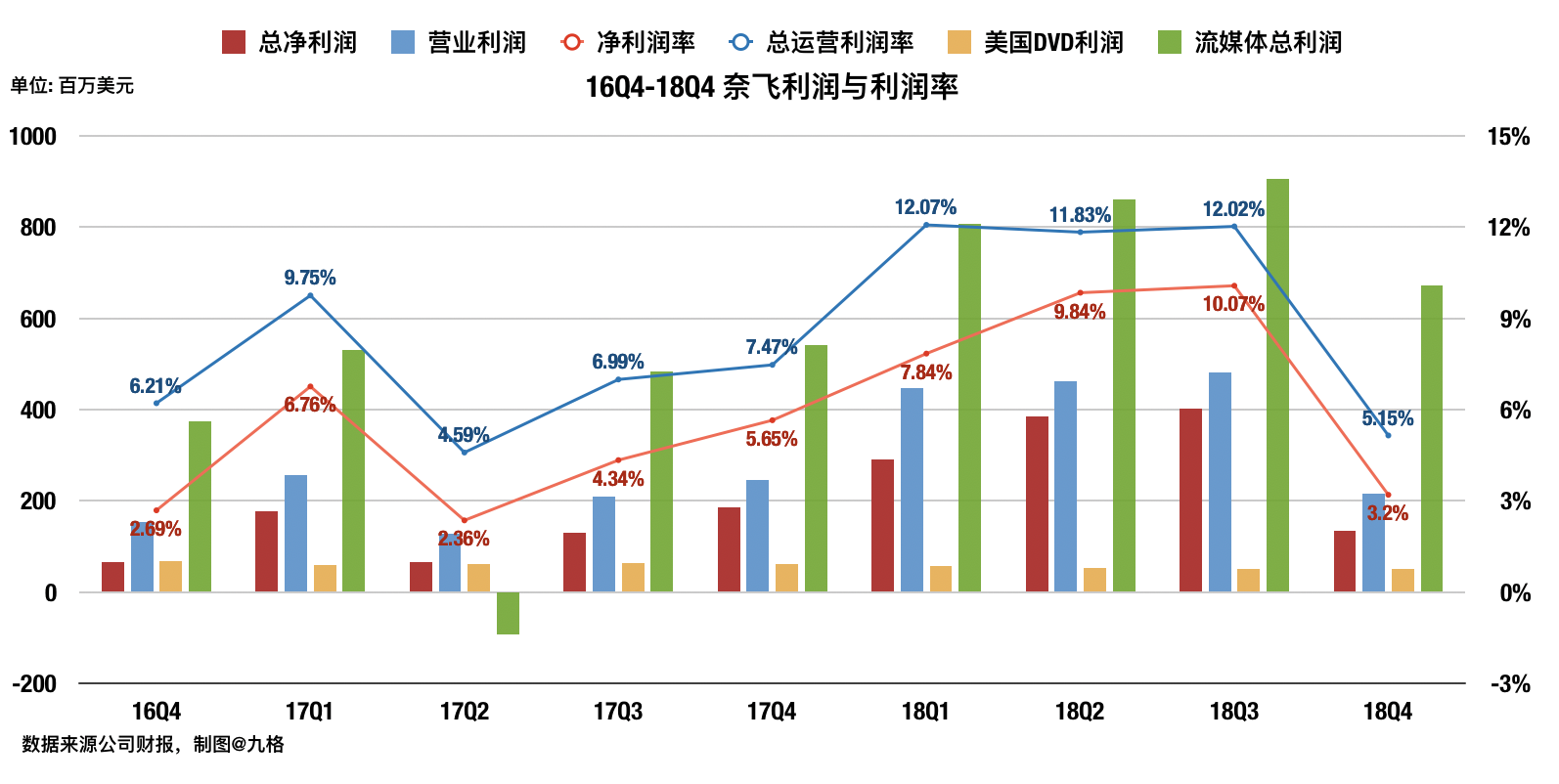

同时,由于成本高,奈飞利润少得可怜:

自由现金流也受到内容支出的严重拖累,年复一年大失血,这里借@小虎周报 的图:

2.背景因素:为何前期大涨大跌?

2.背景因素:为何前期大涨大跌?

奈飞这大半年的波动非常大,18H2股价下跌38.5%,而如今短短半个月涨幅又高达50.1%。

如果要用一句话总结的话,原因是:奈飞的商业模式引起了投资者的疑虑,但后来这个疑虑又有所缓解。

奈飞既然只靠会员费赚钱,那么它扩张就只有两条路——要么会员人数持续增长,要么提会员费。

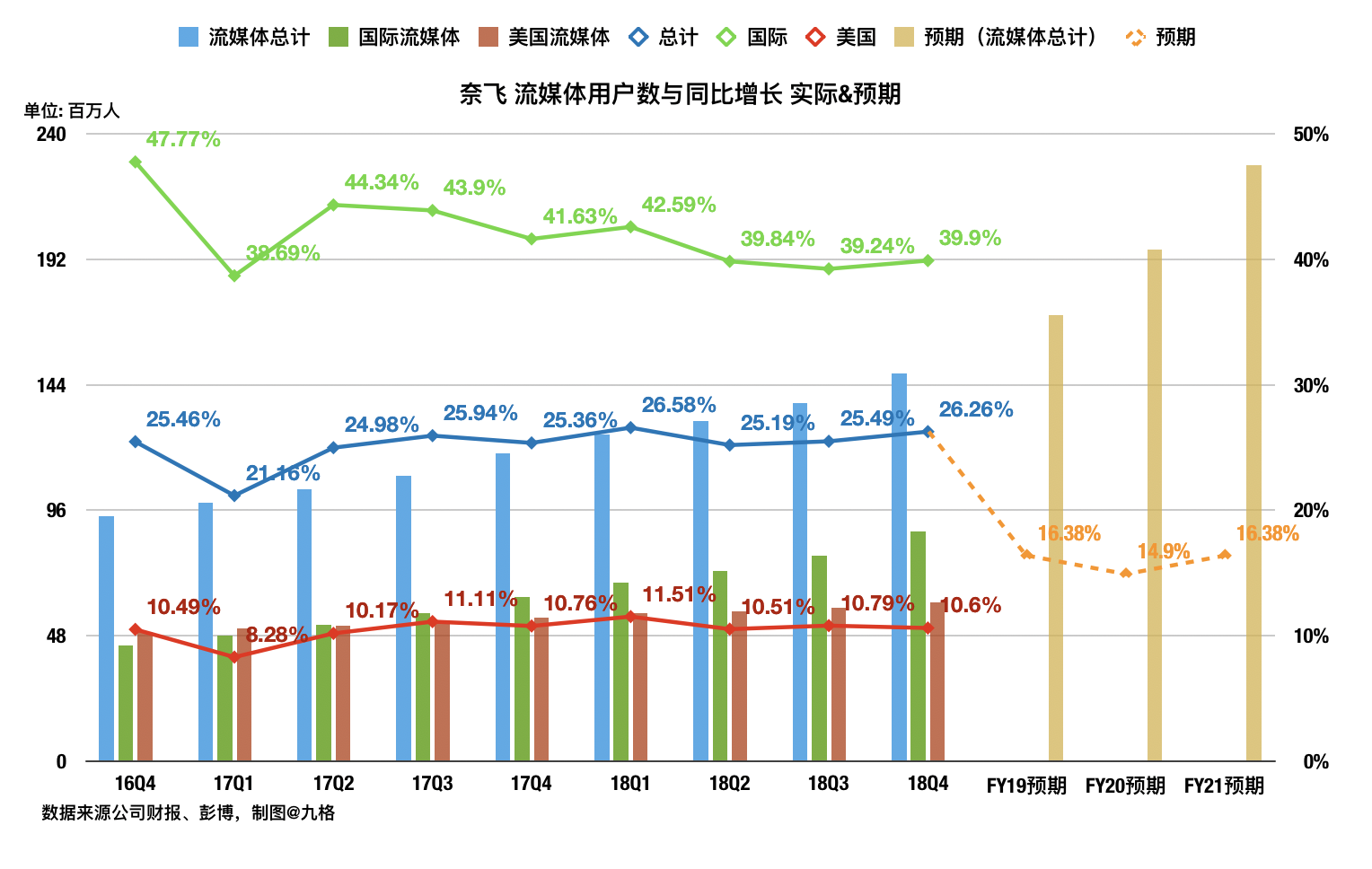

先说会员人数:

如图,美国本土用户增速早已进入成熟阶段。

事实上,目前奈飞美国用户数已高达6055万,考虑到“流媒体账户并不需要人手一个,家庭可共用”的特征,这已经是美国家庭总数的72.9%,未来增长空间有限。

而在看似潜力更大的国际市场,在开发完较易进入的国家和地区之后,其用户增速也开始放缓。

从18年起,奈飞的海外增长就主要依赖印度——一个文化截然不同、网络基础设施也远不如欧美日的国家。

所以这就导致市场对总用户增速的预期大幅下滑。

而当“用户高增长”被认为不可持续之后,投资者的目光理所当然就将转向利润率和现金流——如果规模将不再高速扩张,那么它是一家能赚取足够利润的公司吗?利润和现金流预期能支撑奈飞的估值吗?

但遗憾的是,上面也说过了,这两项奈飞的表现都不好。

究其根本,还是因为内容支出太高了,最终引发了投资者的疑虑——

流媒体平台真的是一门好生意吗?难道不会变成“平台给版权方打白工”的情况吗?即使平台试图以原创来摆脱版权负累,那么高昂的支出是否能够得到回报?

尤其在迪士尼$(DIS)$、华纳等各大传统媒体(即手握大笔版权)也纷纷调整战略投入建设自有流媒体平台之后,此等言论更是甚嚣尘上。

因此,在18年10月奈飞宣布“发行20亿美元债券为原创影视节目融资”之后,再配合美股大盘不稳的外部因素,公司股价整个季度都显著承压。

而进入19年,情势逐渐发生了变化——奈飞的病毒式电影Bird Box、互动产品 Black Mirror:Bandersnatch受到广泛好评,公司在金球奖取得极大成功。

此外,1月15日,奈飞宣布美国会员费提价,涨价幅度为史上最高。

于是投资者信心开始回归,许多人认为奈飞在内容,技术和营销方面的投入将继续推动用户增长,同时利润率和现金流会因为提价而极大改善。

3.本次财报要点

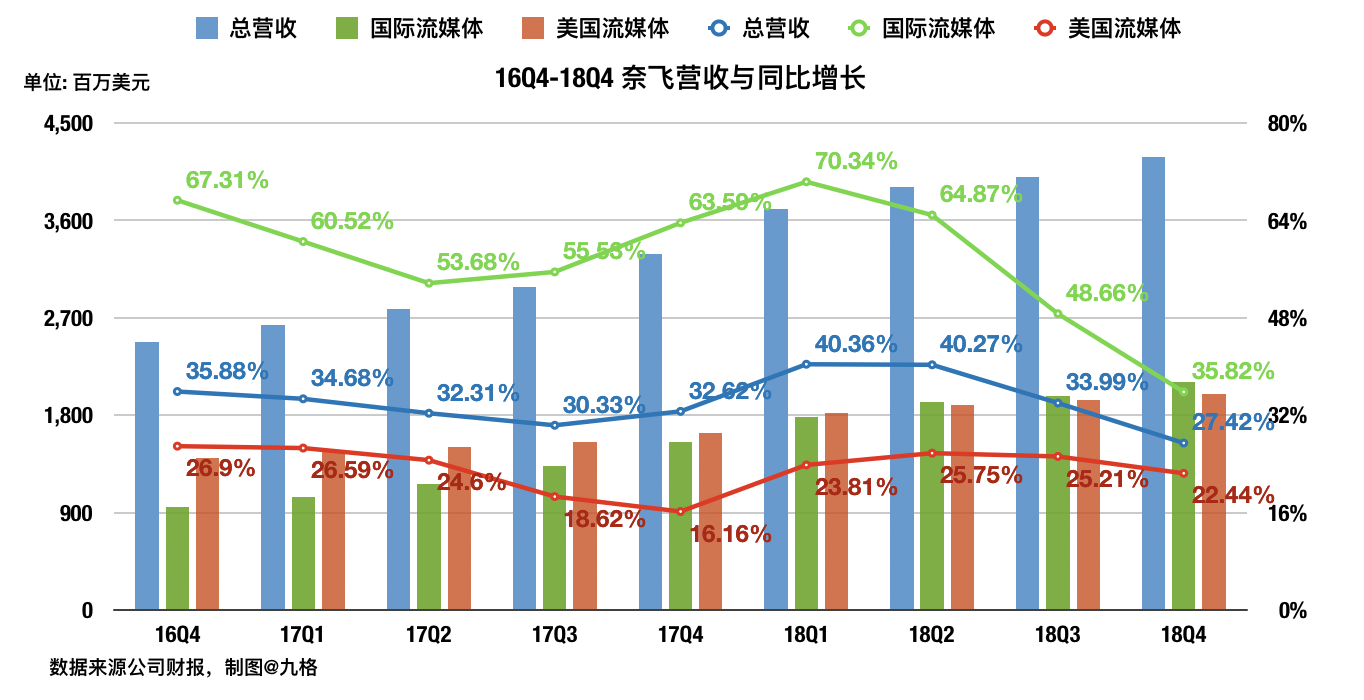

(1) 营收略低于市场预期

第四季度营收41.87亿美元,市场预期42.1亿美元。

(2) 利润高于市场预期

尽管净利润环比大跌,EPS滑落至0.3美元,但仍然高于市场预期的0.24美元(图表见上小节)。

这是因为奈飞加大了原创内容投入,利润下滑早已被加入预期。

此外管理层在指引里表示19年利润率将大大高于18Q4。

(3) 用户增长高于预期

四季度付费订阅用户总数增至1.39亿,当季新增逾880万。

美国国内订阅用户新增153万,高于FactSet预期的150万;

国际市场订阅用户新增731万,同样优于FactSet预期的610万。

(图表见上小节)

其中国际市场表现尤其鼓舞人心,这说明奈飞在不同文化的市场也找到了扩张的方法。

(4) 现金流持续恶化,但仍符合预期

18Q4的内容支出为35.2亿美元,同比增长45%;

2018年全年内容支出高达120亿美元,持续上涨;

截止第四季度的自由现金流持续恶化为-13.5亿美元,是2017年同期的2.5倍。

(5) 管理层业绩讨论与前景展望

用户增长强劲,但营收却低于预期,这是因为汇率逆风。

同样的货币效应也为奈飞增加了2200万美元的净利润,因为欧元计价的债务以更有利的汇率计算。

CEO哈斯汀认为公司处在良性循环:“我们为会员提供更好的服务,换取增长和更多的投资资金,我们一直在做的事情就是扩大规模。”

19年指引:营收44.9亿美元,+21%;营业利润率约8.9%(“归功于大量原创内容”);EPS约为0.56美元,低于18年的0.64;预计消耗约30亿美元的自由现金流,持平于18年;不断扩大的营业利润率将从2020年起缓解现金流状况。

公司会继续利用债务市场来获取更多资金。

4.小结

总体而言,本次财报大体符合市场预期,即用户规模将继续扩大,债务也将上升,数年之内无法见到正现金流。

从好的方面来说,这表明奈飞还没有脱离高增长轨道,其估值目前来看不会大幅下跌,也不用换成以利润和现金流为核心的模式(导致股价承压)。

从不好的方面来看,即使用户规模持续扩大,债务压力继续上升也会给估值造成影响。

而目光缩短到盘后的下跌的话,我个人感觉,这是由于提价的决定让短期股价“涨得太多了”,需要回调消化。

#老虎财报季#

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 荒野侦探·2019-01-18以往的套路不是新增会员超就暴涨吗,无奈这波指引不及预期。。复杂。。点赞举报

- 零零落落啊啊·2019-01-19宏观来看,现在最危险的点在于高负债,奈菲这样的高负债公司,很容易受后期宏观拖累。对于是否还能创新高持观望态度点赞举报