小菜园IPO分析:谨慎看待餐饮行业IPO

当前经济背景与消费行业的挑战

在经济下行与消费降级的周期中,消费行业的IPO项目普遍面临较大压力。以小菜园为例,这家定位于新徽菜时尚连锁餐厅的公司近期启动了IPO计划,但市场对此的反应不一。我们从公司基本面、行业背景、财务状况和IPO细节等多个维度进行分析,探讨其投资价值。

公司概况与定位

小菜园成立于2013年,是中国知名的大众便民中式餐饮直营连锁品牌之一,主打八大菜系之一的徽菜。公司坚持少油少盐的健康理念,招牌菜包括地锅仔鸡、臭鳜鱼等,客单价集中在50-100元区间,属于大众餐饮市场。截至2024年7月,公司已拥有663家直营门店,覆盖14个省份的146个城市。公司计划在2025年和2026年分别新增160家和180家门店,目标是到2026年底实现千店规模。

财务数据与发展潜力

从营收和利润增长来看,小菜园的表现相对稳定。2021年至2023年,公司收入从26.46亿元增长至45.49亿元,净利润从2.27亿元增至5.32亿元,年复合增长率分别为31.13%和53.06%。2024年1-8月,公司营收35.44亿元,同比增长15%;净利润4亿元,同比增长1.5%。

然而,公司上市前进行了大额分红:2021年派息1.5亿元,2023年派息1.35亿元,2024年前四个月又派息1.88亿元。这种上市前集中分红的操作引发了市场对公司资金需求和长期投资回报的担忧。

IPO定价与估值

小菜园本次IPO的市值约为100亿港元,市盈率17.15倍。根据市场预期,2024年和2025年的净利润分别为5.5亿和6.9亿元,对应18倍和14.5倍PE。相比于其他港股餐饮企业,这一估值并不算便宜。与同业的九毛九和呷哺呷哺相比,小菜园的盈利能力更强,但营收规模稍显逊色。

行业风险与经营挑战

-

门店业绩下滑:尽管公司整体营收和利润持续增长,但门店的客单价、翻台率、同店销售额和经营利润率均有所下降。这一趋势在当前经济环境下可能难以逆转。

-

扩张难度加大:公司主要市场集中在安徽、江浙沪等区域,未来向高线城市扩展可能面临租金上涨等成本压力。

-

增长预期不明:管理层对客单价短期内恢复信心不足,未来增长主要寄希望于翻台率提升,但在当前消费环境下,这一假设的实现难度较大。

-

缺乏基石投资者支持:本次IPO没有基石投资者,也未设置价格区间,市场认购情况低迷,认购截止目前仅为0.92倍。

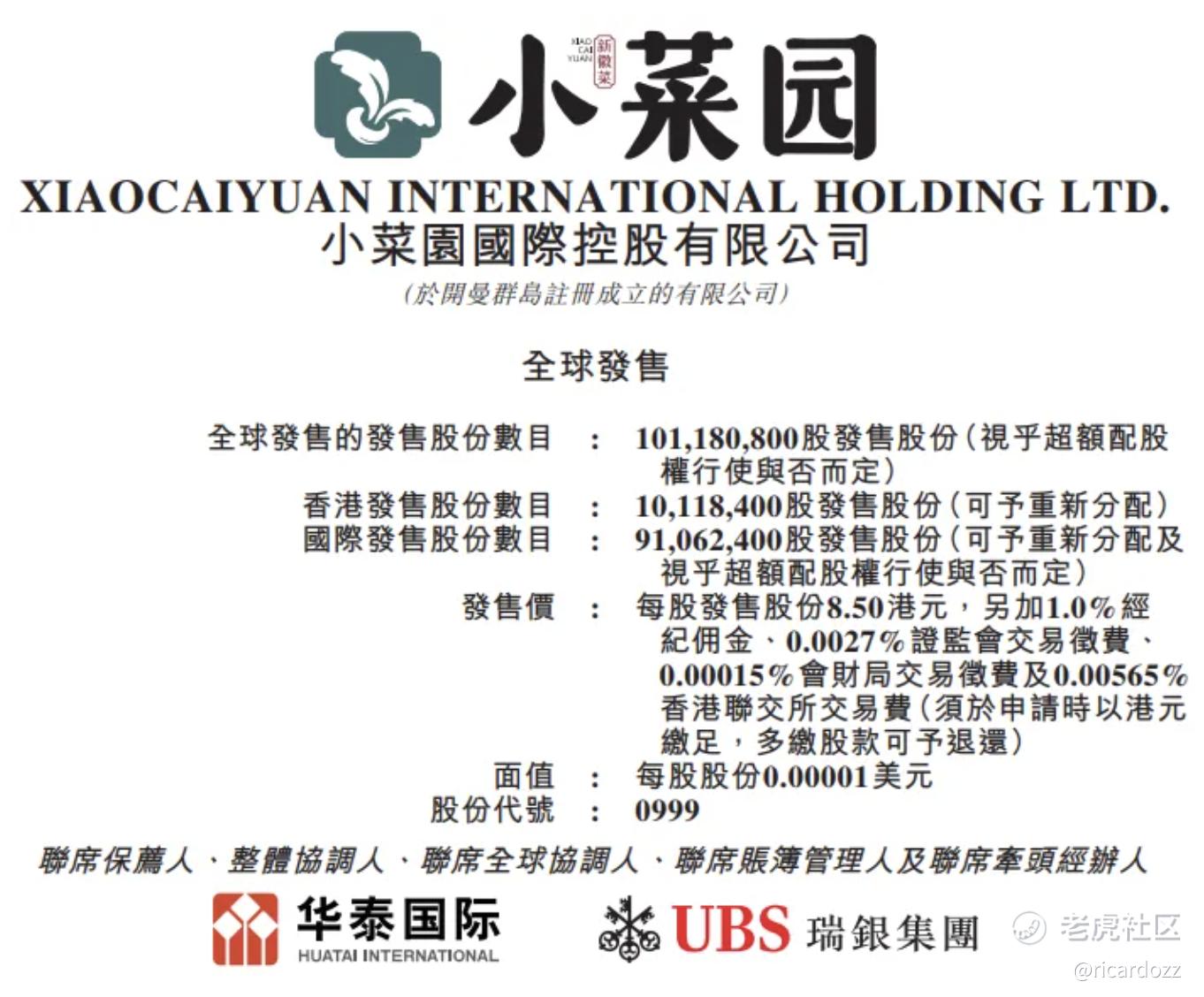

集资用途与发行细节

公司计划通过此次IPO募集8.6亿港元,其中40%用于门店扩张,37%用于供应链能力增强,13%用于数字化系统升级,10%用于一般营运资金。发售股份总数为1.01亿股,其中10%为香港公开发售,90%为国际发售,另附15%的超额配股权。招股时间为12月12日至12月17日,预计12月20日上市。

市场反应与投资建议

与其他近期港股IPO相比,小菜园的亮点较少。以下是几个关键因素:

-

无基石投资者:与市场预期不符,增加了IPO失败或破发的可能性。

-

估值偏高:当前的财务表现难以支撑100亿港元的市值,投资者参与的吸引力有限。

-

发行风险:认购时间长达五天,显示市场需求不足,投资者信心较低。

综合来看,小菜园的基本面虽然尚可,但估值较高,行业风险较大,加上缺乏基石投资者的支持,使得此次IPO吸引力不足。对于普通投资者而言,打新风险显著高于潜在收益,建议保持观望态度。如果有意参与,最多现金打一手,并做好亏损准备。

与其冒险参与高估值IPO,不如稍作等待,选择更有吸引力的投资标的。

总之,在当前市场环境下,选择耐心观望可能是更为明智的策略。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 有钱就有爱0·12-16小菜园风险确实不少,观望为上点赞举报

- 喵鑫人·12-18中签了吗?点赞举报