内部消息:百事剧变,亚太区高管出局

增长放缓之下,食品饮料巨头百事正尝试通过架构大调整来改变处境。

12月10日,有内部消息透露,百事公司董事长兼首席执行官龙嘉德(Ramon Laguarta)向员工发邮件,宣布了全球业务部门大调整。

全球业务将分为两大板块:北美和国际市场。北美地区的食品与饮料不拆分,统一由原北美食品业务负责人领导。

国际市场将食品与饮料分开,食品业务分为三大区域,分别是欧洲非洲中东地区(两大区域合并而来)、亚太地区(澳大利亚新西兰大中华区)、拉美地区(保持不变);国际饮料业务划分为13个区域,中国是其中之一。国际饮料业务CEO由欧洲区高管擢升而来。

变化在于:百事国际市场的架构,从以地域为主的划分,更新为以产品为主的垂直管理。

亚太CEO陈文渊将离开百事,他于2020年6月上任,常驻新加坡;2024年1月,他刚刚上任百事首席商务官。

对抗放缓

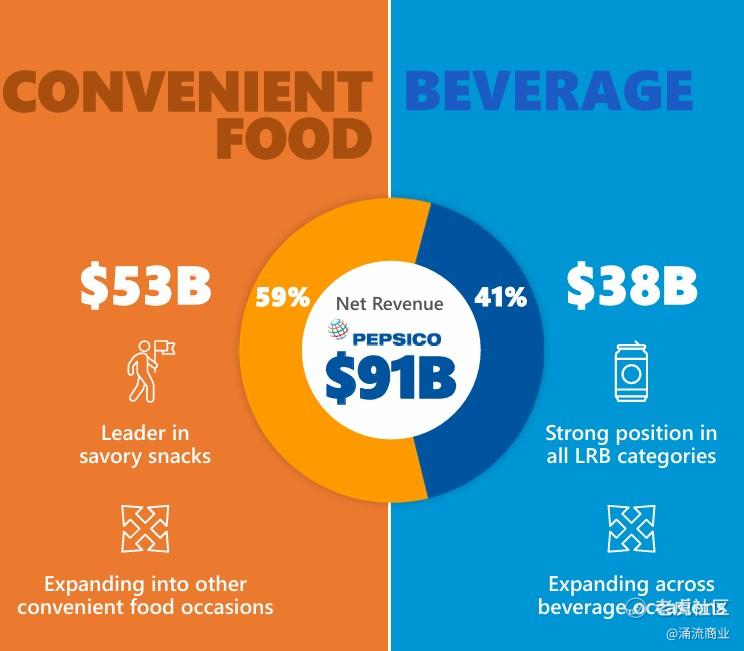

百事业务遍布200多个国家和地区,旗下拥有多个年零售额超过10亿美元的品牌。得益于互补性的食品饮料产品系列,包括乐事、多力多滋、奇多、佳得乐、百事可乐、激浪、桂格和SodaStream气泡水等,2023年百事公司的净收入逾910亿美元。

近年来,百事的季度收入经常以两位数的速度增长,特别是2022-2023年的涨价让公司获得了更高的利润率;但在过去一年增长在放缓,最近的第三季度,有机增长率只有1.3%。

10月宣布第三季度业绩时,百事下调了今年的销售预期,因为美国、中国和其他一些地区消费者继续减少购买零食和饮料。

当时,百事预计2024年的有机收入将增长低个位数。此前它曾预计增长率为 4%,今年前三个季度仅增长了 1.9%。

中国市场面临压力。10月的业绩会上,龙嘉德这样评价中国市场:“消费者感受到更多限制,我们的食品业务虽然获得了份额,但我们看到增长速度从两位数放缓到个位数。”

这不是百事独有的问题,从奢侈品服饰包袋到化妆品、餐饮,消费品牌都面临类似处境,只是作为价格较低的零食饮料品牌,反应的时间有所滞后、幅度更缓和。

内部消息指出,百事中国2024年的业绩增长约在5%-6%,好消息是市场份额在增长,坏消息是很难完成高层提出的年度增长目标(17%-18%)。第一季度时,百事亚太区有机增长率还在两位数(11%)。

2020年,百事宣布任命陈文渊为百事公司亚太区首席执行官,负责亚太(澳大利亚、新西兰和大中华区)业务。陈文渊直接汇报给CEO龙嘉德。

加入百事公司之前,陈文渊担任沃尔玛中国总裁兼首席执行官,负责年营业额超过100亿美元的沃尔玛大卖场、山姆会员店和电商业务。2024年1月,陈文渊刚刚履新百事集团首席商务官(Chief Commercial Officer),同时仍兼任百事亚太CEO。

相比稳定且庞大的美国业务,增速出众的拉美、印度业务,亚太地区在百事版图上不够闪亮。

目前,百事大中华区由谢长安领导,她自2021年起掌舵。未来百事大中华区将有变化:食品和饮料业务分开,各自垂直管理,分别向国际业务高层汇报。

涨价之后

直到 2022 年年中,百事与大多数消费品巨头一样,都有效利用了通货膨胀,通过涨价推动了营收增长率。

情况在 2022 年第三季度之后逐渐转变,在价格上涨的情况下,销量开始下降,尽管仅在个位数范围内。销量下滑没有引起波澜,因为通过涨价,公司实现了令人满意的整体增长。

到2023 年的最后一个季度,百事产品价格比上年同期高9%,在那之前,公司已连续七个季度将价格提高至少10%。2023年,公司有机收入增长达到 9.5%。

进入2024年,管理层提醒,在经历了几年由通胀驱动的价格上涨之后,预计2024年将恢复到更正常的增长率。当时,公司确定的2024 年财务指引就包括4%的有机收入增长。

百事第一季度增长放缓:价格上涨 5%,而销量下降 2%。销量下降在一定程度上是战略性的,因为公司一直在缩小包装尺寸,控制份量;不过净收益增长5.6%至20 亿美元。

在北美的三大业务部门,菲多利业务收入增长了 2%,饮料销售额增长了 1%,因为一些召回,桂格食品销售额下降了24%。国际市场,亚太地区销售额增长了11%,欧洲增长了10%。

龙嘉德当时还很乐观,“我们认为全球消费者非常有弹性,这基本上得到了两个事实的支持:全球失业率非常低,以及我们业务所在的大多数国家工资增长速度都很好。”

第一季度,百事在墨西哥、巴西、埃及、巴基斯坦、中国和澳大利亚都实现了两位数的有机收入增长。唯一的警告是,龙嘉德观察到中国消费者支出谨慎。

2024年夏季之后,消费者开始排斥更高的价格,这最终体现在了百事的报表上。百事在印度和巴西等市场保持强劲增长,但中国、墨西哥和欧洲部分地区的消费者支出放缓。

一直到第三季度,百事净收入同比下降0.6%至233 亿美元。经汇率调整后,第三季度有机收入增长1.3%。

龙嘉德在财报电话会上输出信心,强调了有望使公司重回正轨,因为在疫情期间的消费趋势变革中,百事的产品组合更新取得了重大进展,公司一直专注于生产力和成本转型。

他介绍,就供应链而言,公司正在投资进一步实现仓库、制造和配送中心的自动化,预计这将产生增长和生产力。几年前对全球能力中心的投资现在已经达到成熟度,可以更多地用于优化劳动力,这些对2025年及以后来说是个好兆头。

公司开始让乐事品牌更实惠,增加了产品促销、超值包装。

国际市场引擎

百事的饮料产品是标志性的,但其实零食食品业务占销售额的约60%,其次才是饮料;大约 60%的销售额来自北美地区,其余来自国际市场,份额较大的是欧洲和拉美。

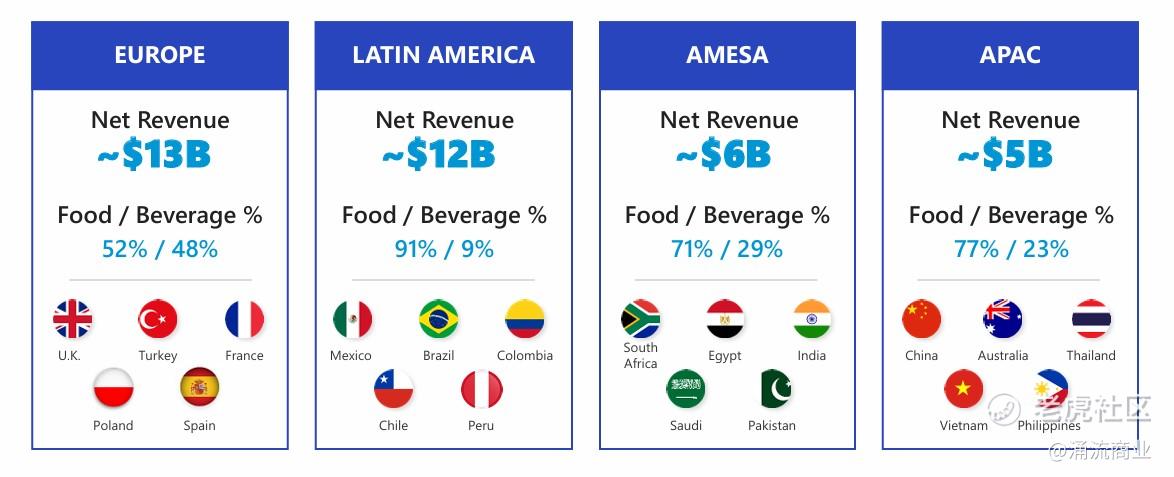

百事北美分为三个部门:菲多利、桂格食品、饮料。360 亿美元的国际业务,是未来扩张的关键增长动力,目前国际市场划分为欧洲、拉丁美洲、非洲中东南亚 (AMESA)、亚太地区(APAC)。

拉美市场是后起之秀,由于当地中产阶级壮大和快速的城市化,百事拉美的净销售额在过去 3个财年保持了16%-21%的增长率。而欧洲,虽然增长不及拉丁美洲,但它仍然是百事的第二大客源地。

亚太地区销售额则落后了,2023财年比上年增长了0.3%,销售占比仅有5.25%。

三季度结束后,龙嘉德点评国际市场:“东南亚、印度等市场增长良好,东欧部分地区增长良好,巴西增长速度很好。在其他市场,我们看到增长略有放缓。中国是一个消费者感到受到更多限制的市场,在我们的食品业务中,虽然获得了份额,但我们看到的增长速度从两位数放缓到个位数。”

精耕国际业务、区分产品、改变管理架构,龙嘉德早前透露过某些信息。

谈到国际市场时,他曾在电话会议上表示,从历史上看,“我们已经了解到投资组合多样化,这让我们有机会将国际业务作为一个整体来讨论。”

他在讨论国际市场时,会区分产品表现,“年初至今,我们在中国、印度、巴西、澳大利亚和巴基斯坦持有或获得了咸味零食的份额。在饮料方面,我们在澳大利亚、韩国、中国、泰国、巴基斯坦、埃及、越南、沙特阿拉伯、英国和巴西持有或增加了份额。”

百事通过提供量身定制产品、口味和包装来扩大跨地区的影响力,使其全球品牌与当地相关。2024年5月,百事曾推出区域限定口味——广西螺蛳粉味、贵州遵义羊肉粉味、齐鲁山东煎饼卷大葱味、河北石家庄牛肉板面味和东北三省棒骨炖酸菜味五款薯片。

过去五年,百事营销和资本投资都在加强。A&M(广告和营销)投入从 2018 年的 42 亿美元增加到2023年的近60亿美元。同期,年度资本支出从30亿美元升至50亿美元,资本投资主要针对国际市场,投资于基础设施,包括市场进入、运营现代化、技术现代化以及生产力投资。

谈到中国市场,龙嘉德表示,“我们的品类是低价商品,因此我们继续看到品类的良好表现,并且我们正在获得市场份额。我们在中国的业务非常有利,尤其是在食品方面,我们继续在中国的不同地区进行投资。我们继续获得更高的渗透率和额外的分销,这是一个很大的驱动力。

额外的渗透率,意味着更多的消费者来到我们的品牌,养成吃零食的习惯,这是非常积极的。因此,尽管消费者持谨慎态度,但我们仍有继续发展业务的杠杆……我们在中国有非常强大的研发中心,开发东西方的产品。这让我们比其他公司更具优势。”

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。