毛戈平 重回抢额度的时代

super monkey

笔者简介:笔者是财务科班专业毕业,曾在BIG 4任职,亦担任过多家上市公司的财报分析师,热衷于ipo财报分析。

毛戈平化妆品股份有限公司(HK.1318)

一、企业及行业概况

(一)企业简介与业务

毛戈平化妆品股份有限公司(以下简称毛戈平公司)成立于2000年7月,是由中国著名化妆大师毛戈平先生亲自创办,主要拥有MAOGEPING毛戈平和 LOVE KEEPS至爱·终生两大美妆品牌及毛戈平美妆教育。公司现拥有员工超3700人,其中女性员工占比近90%。

毛戈平先生开创了中国化妆师创建化妆品品牌之先河。品牌创建之初心,旨在致力打造中国高端美妆品牌,联合意大利、瑞士等实验室共同研发,推出彩妆品、护肤品及化妆工具。MAOGEPING品牌采取直营策略,截至2024年6月30日,于全国逾120个城市的中高端百货商场设立372个自营专柜;近年来积极布局互联网和电商渠道,自2019年起,品牌陆续入驻天猫、抖音、京东等电商平台,销售业绩每年保持高速增长。

根据弗若斯特沙利文的资料,毛戈平公司是中国市场十大高端美妆集团中唯一的中国公司,按2023年各集团旗下所有高端品牌的零售额计排名第七,市场份额为1.8%。

作为中国国货高端美妆品牌的领导者,毛戈平公司在整个往绩记录期间快速增长。总收入从2021年的人民币1,577.3百万元增至2022年的人民币1,829.1百万元,并于2023年进一步增至人民币2,886.0百万元,2021年至2023年的复合年增长率为35.3%。总收入亦由截至2023年6月30日止六个月的人民币1,398.5百万元增加41.0%至2024年同期的人民币1,971.5百万元。此外,净利润从2021年的人民币330.9百万元增至2022年的人民币352.1百万元,并进一步增至2023年的人民币663.5百万元,2021年至2023年的复合年增长率为41.6%。净利润亦由截至2023年6月30日止六个月的人民币349.3百万元增加41.0%至2024年同期的人民币492.5百万元。根据弗若斯特沙利文的资料,毛戈平公司于往绩记录期间的收入增长率明显超过行业平均水平。

(二)企业及股份发售各方的基本资料

公司地区:浙江省杭州市

保荐人:中国国际金融香港证券有限公司

稳定价格经办人:中国国际金融香港证券有限公司

法律顾问:高伟绅律师行&竞天公诚律师事务所

核数师:安永会计师事务所

独立物业估值师:仲量联行企业评估及咨询有限公司

行业顾问:弗若斯特沙利文(北京)咨询有限公司上海分公司

合规顾问:浤博资本有限公司

(三)股份发行情况资料

发行总股数:70,588,200股

国际配售:63,529,300股(90%)

公开发售:7,058,900股(10%)

招股价:26.3-29.8港元/股(100股/手)

发行市值:123.76-140.24亿港元(其中H股市值:63.71-72.19亿港元)

募资资金(不含绿鞋):18.56-21.03亿港元(占比15%)

发售量调整权:10,588,200股(15%)

绿鞋:10,588,200股(15%)

承销佣金:3%(固定费用)+1%(酌情费用)

基石投资者:六家。合计投资1亿美元,占发售股份的37%(按发售价格上限计算且假设发售量调整权和超额配售权未获行驶)。

前期投资者成本:较发售价折让29.62-85.54%(按发售价格中间价计算)

禁售期:一年

二、企业财报分析

(一) 营业收入构成

满大街都在说毛戈平的基本面好,增速快,利润高,但财报分析首先要验证收入的质量,如果收入水分多,整个利润表都要打折扣。

通过间接法倒推现金流量表,再结合毛戈平的营业收入对比,红绿两线走势几乎一致,由此可见毛戈平的收入质量极高。(PS:由于缺少2021年年初的数据,因此无法推算出2021年毛戈平经营现金流入数据)

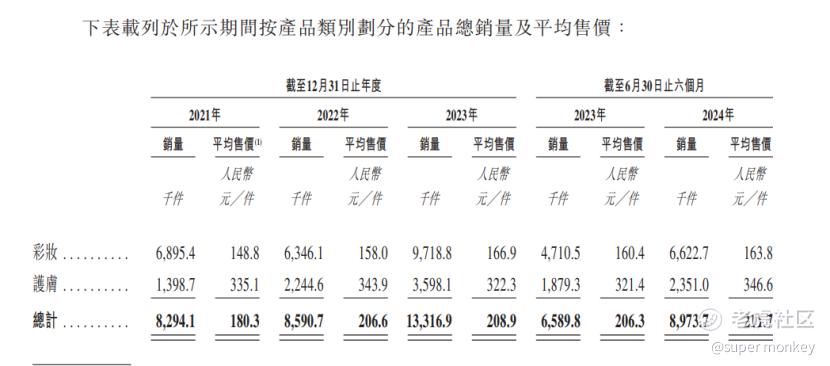

按照产品划分的销量和平均售价来看,毛戈平从2021年至2024年H1的收入增长是量价齐增的类型,从另一个维度印证收入质量高。

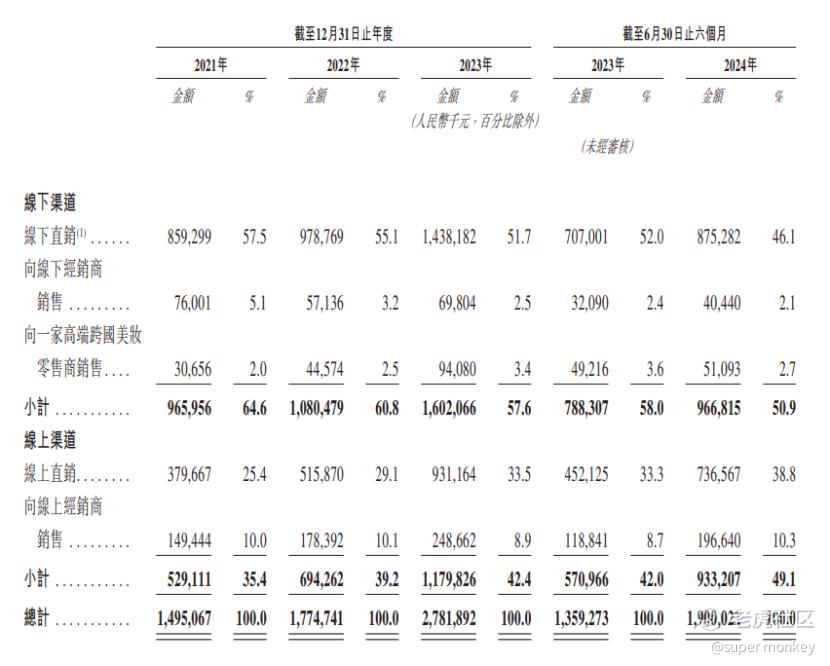

从通过渠道划分的产品收入表来看,以主打高端化妆品的毛戈平通过线上渠道的销售占比由2021年的35%提升到2024年H1的49%,线上渠道的高速增长是拉动毛戈平近几年收入增长的主因。由于定位是高端化妆品,因此无论线上或者线下渠道,直销业务的占比还是占据大比例,品牌效应的带动,也是毛利率能高于普通化妆品公司的其中一个原因。同时理应获得更高的估值溢价。

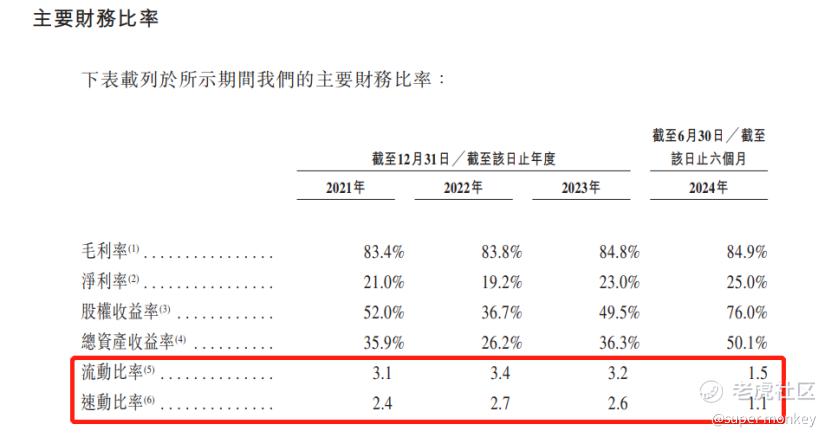

(二)核心利润

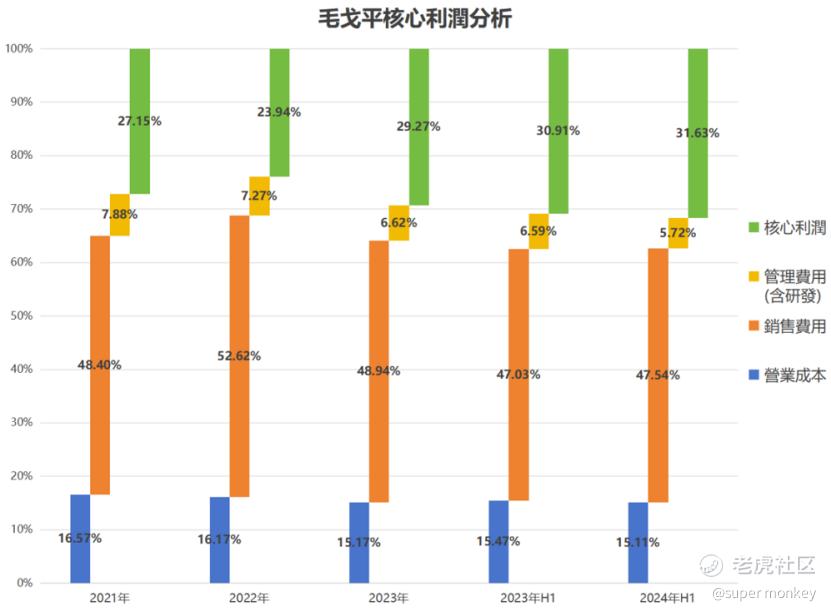

剔除了上市开支和股权激励等一次性支出后,计算出上图毛戈平的核心利润,核心在稳步上涨(2022年受疫情影响有所波动)。在收入高速增长的规模效应下,人工和折旧的固定成本在逐渐降低,毛利率小幅提升。但是用了接近收入50%的销售费用去铺市场,从侧面也印证了化妆品市场的激烈竞争。

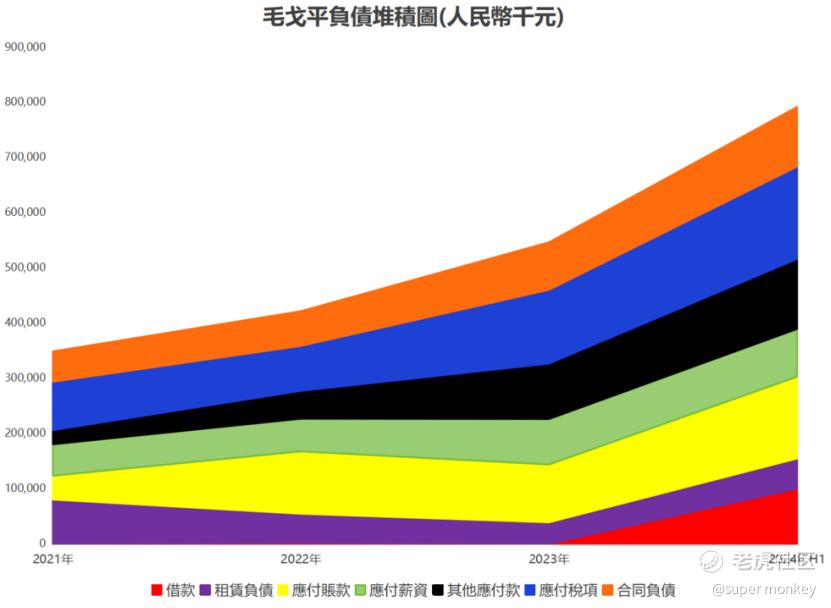

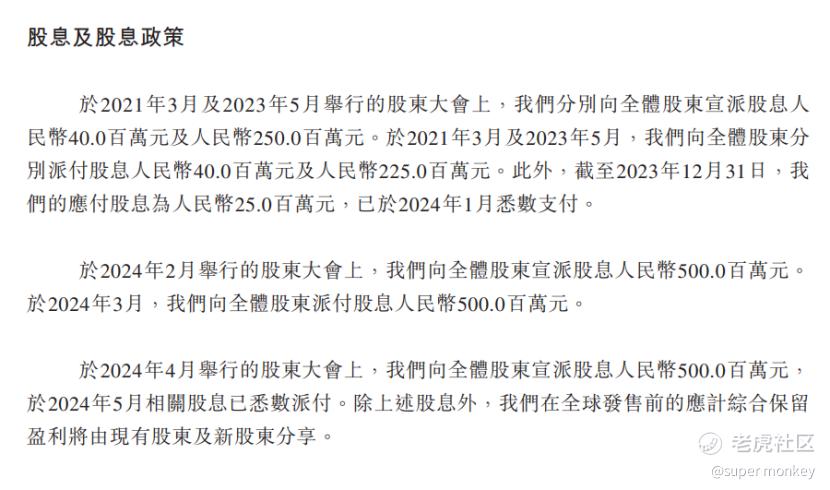

(三)低负债、高分红

毛戈平的负债由2021年的3.5亿上升到2024年H1的接近8亿,但2021-2023年全年及2024年H1实际的有息负债率(借款+租赁负债)才15.48%、7.07%、4.03%和11.55%。有息负债率低同时也是无息负债率高,证明企业自身造血能力强不需要依赖外部融资,并且在供应链上具有较强的话语权。

毛戈平在2021年-2024年H1内,累计为全体股东派发分红7.9亿元,高分红直接导致公司的流动比率和速动比率腰斩。

三、毛戈平基本面总结

(一)作为中国市场十五大高端美妆品牌的唯一国货美妆,近几年收入增速迅猛,在高比例的直销业务和规模效应带动下,毛利率极高。

(二)优秀的经营现金流和量价齐升的营业收入,公司目前处于高质量增长时期。

(三)受限于激烈的同行竞争,销售费用支出比例较大,ipo上市所得款用途有45%用于投入到未来的销售渠道和品牌建设中,可见痛点所在。

(四)低(有息)负债和高分红已经印证了过去毛戈平是优等生,然而较低的研发投入对公司未来的竞争力要打上问号,毕竟爆款产品的拉动对美妆行业不单单是收入上的获益。

四、估值对标和分析

美妆行业的上市公司,A股有珀莱雅、贝泰妮、丸美股份,港股有巨子生物、上美股份可供对标。2024年A股同行的PE平均24.7倍,港股同行的PE平均18.6倍。

用相对估值法进行估值时,除了要看毛戈平的指引利润(2024年8.5亿,2025年1*亿),还要结合A股和港股同行2025年预测PE(A股1*倍,港股1*倍)来对标,计算出相应毛戈平在2025年估值区间的公允价值在1**亿至2**亿。由于平台社区设置了禁止诱导及有倾向性的暗示,因此以上**号数据不直接展示出来,望读者谅解!

除了相对估值法,投资者也要结合绝对估值法对标的进行评估,毕竟在信息万变的资本市场,这才是对自己负责的表现。

$毛戈平(01318)$ #ipo# #消费股#

虽然打新涨跌可能同企业基本面关联不大,基本面好的企业发得贵一样会跌;基本面较差的企业如果发得便宜可能还会涨。但是打新起码要知道自己抽的企业是干什么的?业务有哪些?哪些明显是坑需要回避的......

风险及免责声明:以上内容仅代表作者的个人观点,并不代表任何其他立场,也不构成与相关的任何投资建议。投资者作出任何投资决定前,应根据自身情况考虑投资产品相关的各种风险因素,有需要时应先咨询专业投资顾问意见。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

分析的很专业!

这篇文章不错,转发给大家看看