重塑能源IPO:氢燃料电池到爆发的时候了吗?

今日,重塑能源启动招股,计划于12月6日上市。

重塑能源是一家氢燃料电池制造商,按2023年销售输出功率算,公司排名第一,按销售额算,排名第三,仅次于亿华通、国鸿氢能:

氢气是一种替代能源,具有在能量转换过程中零排放、效率高、能量密度高、可大规模储存等优点,是各国大力扶持的产业。

由于制氢成本较高,目前行业的发展还处于早期阶段,需要仰仗政府补贴。

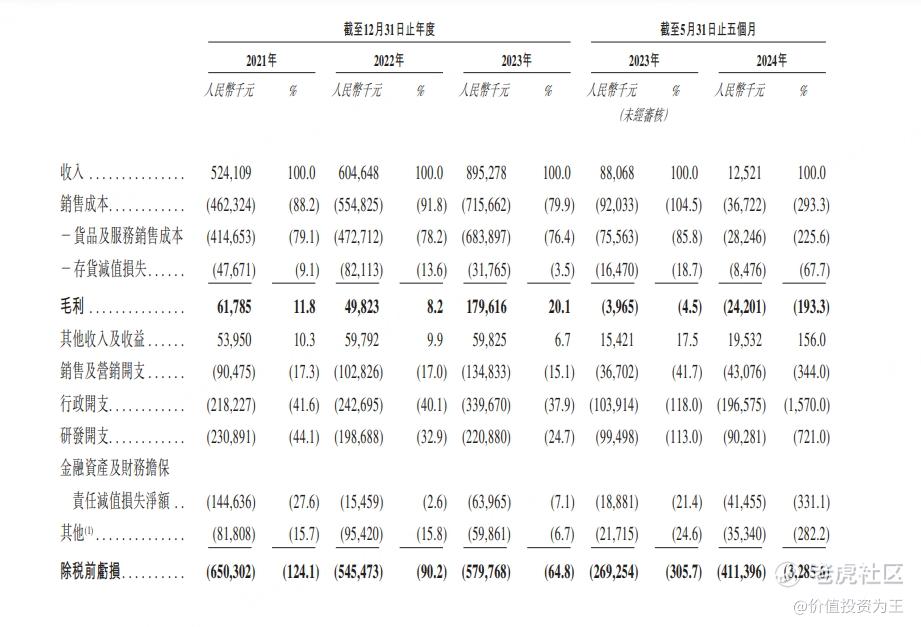

从收入上看,2021年至2023年,重塑能源营收分别为5.2亿、6亿和9亿,发展较快:

但由于收入规模较小,重塑能源仍处于亏损状态,2023年的亏损金额达到5.8亿。

2024年前5个月,重塑能源总营收1252万,较2023年同期的8807万大幅下滑,主要是由于订单交付时间发生波动,导致燃料电池系统及零部件的销量减少。

2024年6月1日至9月30日,公司的营收较2023年同期已恢复增长。

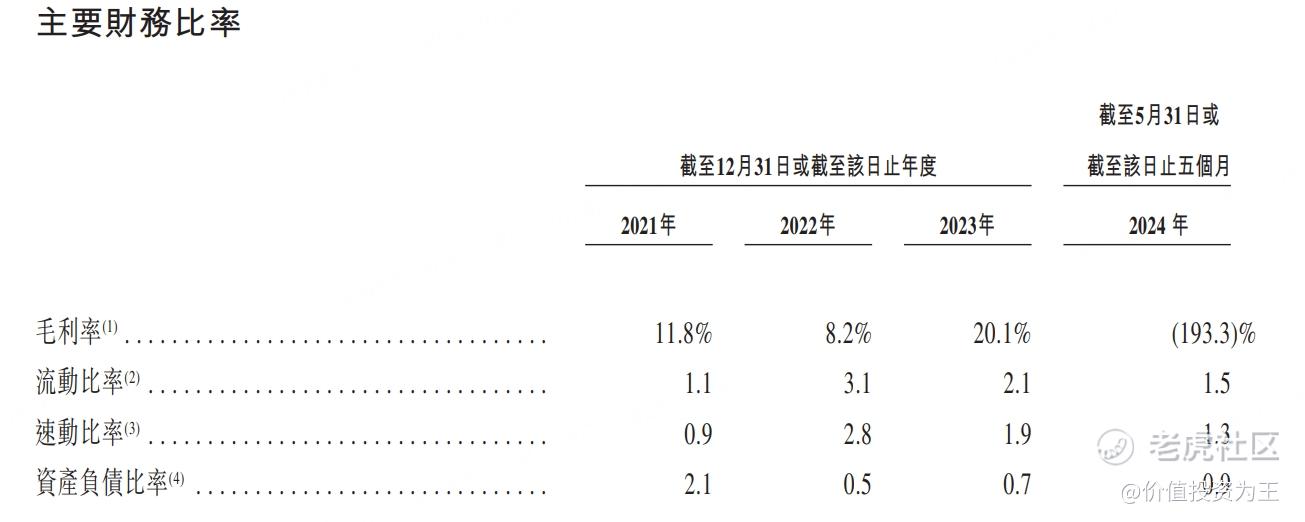

虽然氢燃料电池极具发展潜力,但目前来看,重塑能源不仅面临巨额亏损,在产业链中的话语权也较弱,其下游客户主要是汽车厂,他们拥有极强的议价能力,导致重塑能源的毛利率较低,2023年仅为20.1%:

除此之外,汽车厂账款周期极长,导致重塑能源应收账款极高,2023年达到20亿,占同期总资产的比重高达50%!同时,应收账款周转天数高达866天!

这样的财务状况,很难吸引投资者关注。

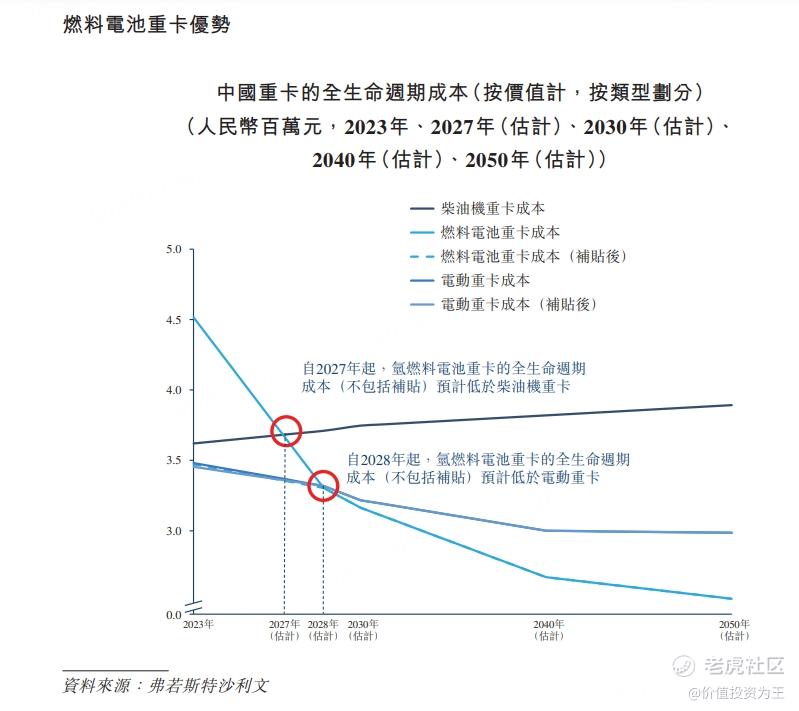

目前,重塑能源的氢燃料电池主要应用在重卡上,根据弗若斯特沙利文的数据,预计到2027年,无政府补贴的氢燃料电池重卡的生命周期成本将低于燃油重卡,预计到2028年,燃料电池重卡的生命周期成本预计低于电动重卡。预计到2050年,氢燃料电池系统的规模效应及技术进步,氢燃料电池重卡的生命周期成本将会大幅下降,生命周期成本将下降至人民币2.52百万元,低于电动重卡的成本:

由此来看,氢燃料电池爆发的时间仍需时日。

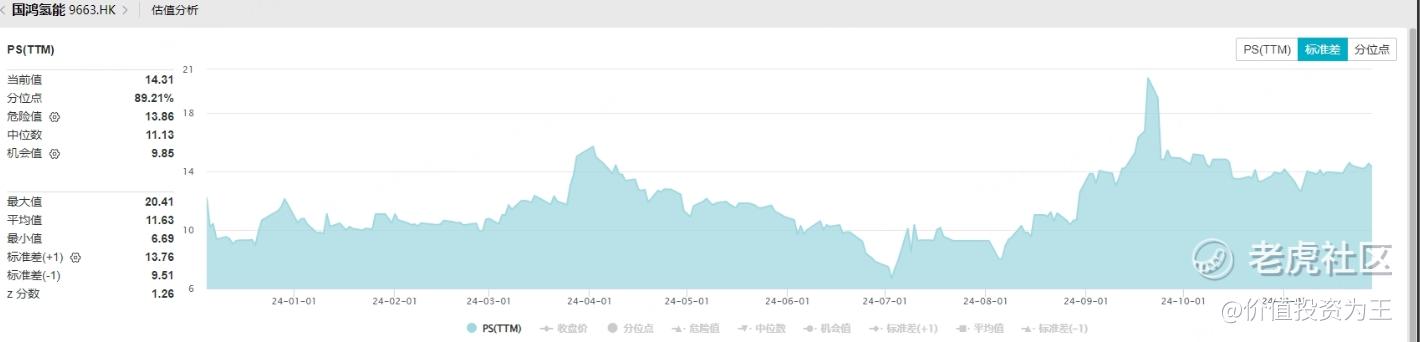

从估值上看,重塑能源的首发市值预计在124.5-142亿港币之间,市销率高达15倍左右。

不过,参考同在港股上市的同行 $国鸿氢能(09663)$ ,其市销率高达14.3倍,重塑能源15倍左右的估值似乎也不算贵:

考虑到国鸿氢能上市时间不足1年,同时每日成交额极低,当前的估值状态短期可以作为打新参考,但长期来看,这样的估值情况需要较高的成长性配合,一旦达不到市场要求,股价存在大跌的可能。

因此,重塑能源短期打新风险不大,但长期持有需要不断跟踪业绩,验证其成长性。 $重塑能源(02570)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- mcbxl·11-28精彩又一个要破发的货。1举报

- 小岛大浪·11-28前景不错,但是能不能大规模量产是个问题,长期持有短期来看不太好1举报

- 小虎不下山·11-28氢燃料电池前景不错,但风险也不少,要谨慎1举报

- 别哽哽·11-28氢燃料电池未来牛逼,但现在确实风险大啊1举报

- 梓坚·11-29👍👍1举报