【美股研报站】——远程医疗公司Hims & Hers Health, Inc. (HIMS) 深度分析

欢迎来到《美股研报站》!今天,我们来深度解析一家在远程医疗行业引起广泛关注的公司——Hims & Hers Health, Inc. (NYSE: HIMS)。 作为一家高速增长的远程医疗平台,HIMS 提供个性化医疗服务,包括脱发治疗、勃起功能障碍(ED)、减肥方案等多种领域。 尽管其财务表现亮眼,但亚马逊的入局似乎让投资者忧心忡忡。那么,HIMS 未来究竟是继续高速增长,还是面临生存挑战?今天,我们就来详细分析。

章节一:HIMS 的业务模式与亮眼财务表现

首先,来看 HIMS 的业务模式。作为远程医疗的代表性公司,HIMS 以其个性化医疗服务为核心亮点,提供诸如 GLP-1 减肥药、复合非那雄胺等订阅服务。 这套模式的效果显而易见:

· 2024年第三季度收入达4.02亿美元,同比增长77%,增速较前两个季度加速。

· 调整后的 EBITDA 高达5110万美元,利润率提升至13%,而去年同期仅为5%。

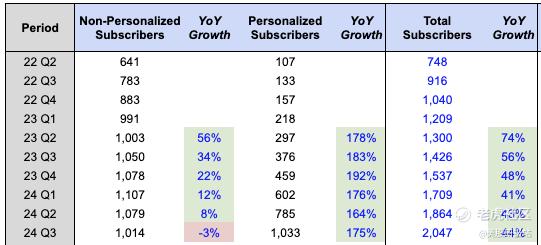

· 平台用户总数突破200万,同比增长44%,其中超过100万用户使用个性化解决方案,同比激增175%。

特别是在 GLP-1减肥药领域,HIMS 的个性化护理模式使客户保留率远高于行业平均水平:

· 使用该平台的 GLP-1 用户,12周后仍继续治疗的比例高达70%,而市场平均为42%。

这些数据充分说明,HIMS 不仅在盈利模式上找到了突破口,还通过个性化和客户黏性,打破了传统医疗的“一刀切”模式。

章节二:亚马逊的入局——威胁有多大?

然而,HIMS 的增长故事并非一帆风顺。亚马逊近期宣布推出类似远程医疗服务,这让市场对 HIMS 的未来产生了担忧。 亚马逊的优势显而易见:

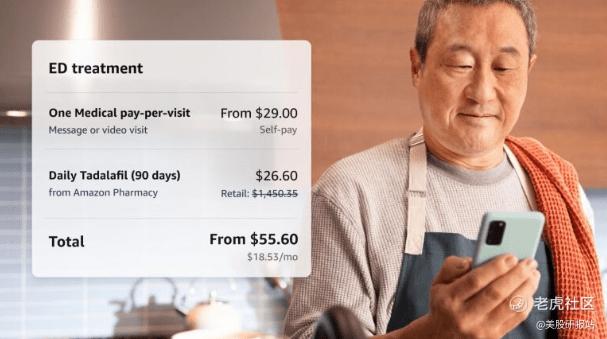

1.价格战 亚马逊以极具竞争力的定价切入市场,例如:

a.非那雄胺治疗脱发:亚马逊每月收费16美元,而 HIMS 收费为22美元。

b.ED 治疗药物:Prime 会员可以享受92% 的费用节省。

2.低转换成本 HIMS 的产品多为非专有性,而亚马逊的Prime会员体系进一步降低了用户更换服务的障碍。

3.更广的服务范围 亚马逊的远程医疗覆盖30多种疾病,包括脱发、ED,以及红眼病、鼻窦炎等普通病症,可以吸引更广泛的用户群体。

尽管如此,历史表明,亚马逊并非总能颠覆竞争对手。以全食超市为例,当年亚马逊以137亿美元收购全食超市,导致沃尔玛、塔吉特等传统食品零售股大跌,但长期来看,并未完全颠覆行业。 因此,远程医疗领域或许也会有多个赢家,HIMS 未必无法守住自己的市场份额。

章节三:HIMS 的护城河——个性化服务与财务稳健

HIMS 的核心竞争力是什么?答案是个性化服务模式。 例如,在 GLP-1 减肥药方面,HIMS 的个性化剂量调整、医生持续沟通、营养和心理支持等服务,让客户更容易坚持治疗计划。数据显示:

· HIMS 用户的首月停药率仅为13%,而行业平均为30%。

此外,HIMS 的财务状况同样令人放心:

· 现金储备:截至第三季度,公司拥有2.51亿美元现金储备,且没有任何债务。

· 自由现金流:第三季度 FCF 达到7900万美元,同比增长312%。

这些财务数据为其长期增长提供了坚实的基础,也让 HIMS 有更多余地抵御市场竞争。

章节四:估值分析——被低估的成长故事?

当前估值是否合理?

Hims & Hers Health, Inc. (HIMS) 的当前估值似乎远低于其增长潜力。

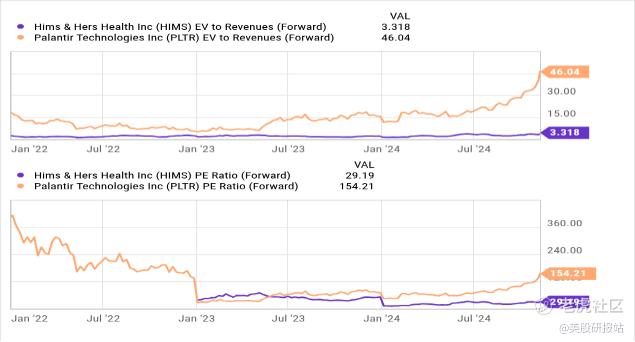

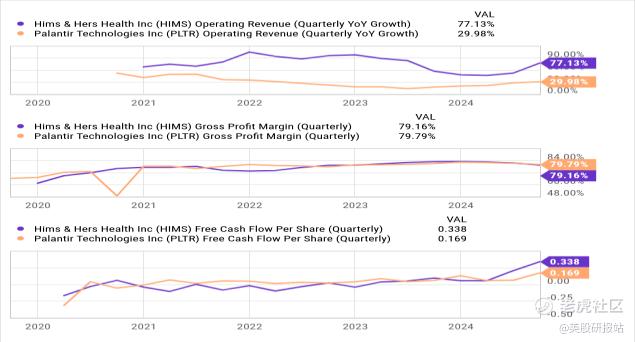

· 市值:目前市值约为 52亿美元,以2024年预期收入15亿美元计算,HIMS的市销率(P/S)仅为3.3倍。

· EBITDA倍数:2025年的调整后EBITDA目标为 2.24亿美元,意味着其EV/EBITDA倍数约为 20倍,与其他高速增长公司相比存在明显折价。

在美股市场上,这一估值表现出极大的保守性。对比行业类似公司:

1. Teladoc Health (TDOC)

o 市销率为 6倍,即便其收入增速低于HIMS,且盈利能力仍较弱。

2. Palantir (PLTR)

o 市销率为 46倍,尽管HIMS的毛利率和自由现金流表现均与Palantir相当。

反向DCF估值模型

为了更精准评估 HIMS 的内在价值,我们使用反向DCF模型,根据未来自由现金流 (FCF) 增速反推当前估值合理性。

假设以下基础参数:

1. TTM自由现金流 (FCF):以7900万美元为基准。

2. 长期自由现金流增长率 (CAGR):假设未来10年每年增长20%(与分析师一致)。

3. 折现率 (WACC):9.5%,符合科技和医疗公司风险调整后的市场要求。

4. 终值增长率 (Terminal Growth Rate):2.5%,保守假设与长期通胀率持平。

根据这一模型:

· 如果HIMS自由现金流在未来10年内每年增长20%,且长期保持稳定增长,其公允估值应为 [财迷]每股45美元,对应市值约为 100亿美元,较当前有 95% 的上涨空间。[财迷]

· 若将自由现金流增长率提升至 25%(高增长假设,基于其目前77%的收入增速),公允估值将进一步上升至[财迷] 每股55美元,市值达到 120亿美元。较当前有 111% 的上涨空间。[财迷]

下图:H&H 与 Palantir比较

章节五:风险与机会并存

当然,HIMS 的故事并非没有风险:

1.竞争压力 亚马逊的价格战和服务广度是对 HIMS 的长期威胁。

2.GLP-1 药物的短缺 如果 FDA 收紧监管,HIMS 的复合 GLP-1 方案可能受到冲击。

然而,这些风险也伴随着机会:

· HIMS 的用户群增长并非完全依赖 GLP-1,非 GLP-1 业务同比增长仍高达40%。

· 随着 AI 技术的持续投入和新产品线的拓展,其长期护城河正在加深。

结尾

总结来看,Hims & Hers Health, Inc. 是一家财务状况强劲、增长迅速且拥有护城河的公司。尽管面临亚马逊的竞争威胁,但个性化服务和高用户黏性为其提供了强大的防御能力。 当前估值低迷或许正是一个买入机会,但投资者仍需关注竞争环境的变化。 如果你愿意承担一定的市场风险,HIMS 有望成为远程医疗领域的潜在多倍回报标的。

$亚马逊(AMZN)$ $Hims & Hers Health Inc.(HIMS)$ $Palantir Technologies Inc.(PLTR)$ $Teladoc Health Inc.(TDOC)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

(((((((((っ•ω•)っ Σ(σ`•ω•´)σ 赞!