【美股研报站】 MicroStrategy(MSTR)估值揭秘——比特币唯一的投资银行

大家好,欢迎来到 美股研报站,我是站长。今天,我们要深入探讨一家极具争议的公司 MicroStrategy(MSTR)。它不仅是传统的商业智能软件公司,更是一家以“比特币投资银行”自居的企业。你知道吗?截至目前,MSTR 持有全球 1.3% 的比特币供应量,并通过巧妙的资本市场操作创造了巨大的杠杆收益。

在本中,我们将:

1. 解析 MSTR 的独特商业模式;

2. 详细计算其估值,并探讨MSTR从2024年到2030年的市值变化推演;(文章最后)

3. 展望 MSTR 的未来发展及风险。

无论你是对美股投资感兴趣,还是想了解比特币与资本市场的联动,请一定看到最后。你会发现 MSTR 的估值背后,藏着投资界最深的逻辑和机会。

【第一章节:从商业软件到比特币投资银行】

MicroStrategy 的转型堪称传奇。从传统商业智能软件公司到全球最大的比特币持有企业之一,这家公司用数据证明了自己的价值。

· 传统业务背景: MSTR 于 1989 年成立,是一家提供数据分析和商业智能软件的公司。

· 转型点: 自 2020 年起,MSTR 开始使用资本市场筹集资金,用于购买比特币。它不再仅仅是一家软件公司,而是成为了“比特币投资银行”。

· 截至 2024 年的数据:

o 持有 331,200 个比特币,总成本 165 亿美元,平均购入价约 49,874 美元。

o 当前比特币价格 93.4 万美元/枚,总市值 309 亿美元,未实现收益 144 亿美元。

这一战略改变了 MSTR 的估值逻辑,因为它不仅是 BTC 的持有者,还在资本市场中承担了更多角色。

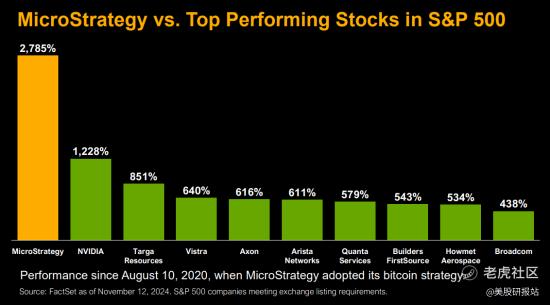

MSTR 的表现优于 SPX 中的所有股票 (MSTR)

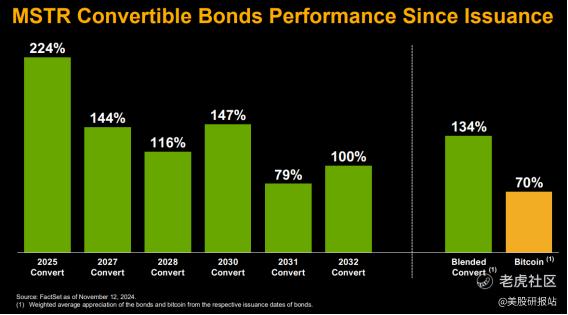

MSTR 可转换债券表现优异 (MSTR)

【第二章节:MSTR 的资本策略——杠杆化的奇迹】

MSTR 的核心能力是其独特的融资策略,通过资本市场以极低的成本为比特币生态注入资金。

1. 融资数据回顾:

· 2020-2024 年间:

o 通过股票增发和发行可转换债券筹集 超过 70 亿美元。

o 可转换债券的平均利率低至 0.625%。

· 2024 年新融资:

o 11 月,公司通过增发筹集 46 亿美元,购入 51,780 个比特币。

o 目前仍有 153 亿美元的股票额度可用。

2. 策略分析:

MSTR 的操作本质上是一种“低成本融资—高回报投资”的典型策略:

· **利差效应:**融资利率低于比特币历史复合年增长率(CAGR 50%+)。通过这种操作,MSTR 能实现每一美元的资本回报显著放大。

· **资金效率:**例如,2024 年最新融资的 46 亿美元投入比特币市场后,仅需几年即可翻倍,而利息成本微乎其微。

【第三章节:MSTR 的估值模型】

估值是投资者关注的核心。在这里,我们以数据为基础,剖析 MSTR 的合理市值范围。

1. 资产净值(NAV):

MSTR 的比特币持仓构成了其估值的重要部分。

· 持仓市值: 331,200 × 93.4 万美元 = 309 亿美元。

· 未实现收益: 309 亿美元 - 165 亿美元 = 144 亿美元。

2. 投资银行收益:

· MSTR 不仅持有 BTC,还通过资本市场操作为比特币网络增加价值。

· 收入等式:

o MSTR 的收入等同于通过增发和债券融资购买的比特币收益。

o 例如,2024 年融资 10 亿美元购买比特币,假设 BTC 价格每年增长 50%,5 年后价值可达 38 亿美元。融资成本仅 625 万美元/年。

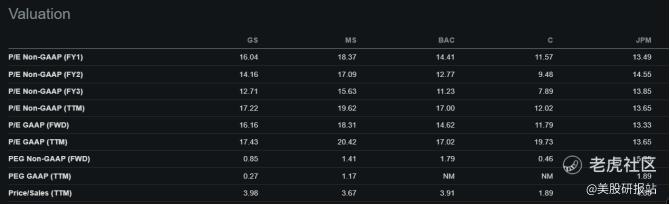

3. 市盈率与 PEG 分析:

· 2024 年毛利润: 50 亿美元(计算包含比特币收益)。

· 市值/毛利润比: 690 亿美元 / 50 亿美元 = 14 倍 PE。

· 未来 PEG 比率:

o 假设 MSTR 毛利润每年翻倍,其 PEG 为 0.14(保守估计)。

o 对比传统投资银行(高盛 PE 18 倍),MSTR 的估值并未夸张。

MSTR BTC 购买量

MSTR 投资银行利润

【第四章节:MSTR 的独特溢价——合理还是泡沫?】

市场对 MSTR 溢价的争议由来已久,但仔细分析,你会发现这些溢价背后有其合理性。

1. 垄断性护城河:

MSTR 是唯一一家通过资本市场大规模持有 BTC 的公司:

· 比特币供应占比: 1.3%。

· **资本市场的独特操作:**没有其他企业拥有像 MSTR 这样成熟的资本市场杠杆工具。

2. 比特币收益率视角:

MSTR 的比特币资产本质上具有“动态增长”的特点:

· 假设每枚比特币每年产生 0.178 BTC 的回报(资本操作贡献),溢价具有长期合理性。

3. 对比传统行业:

· 市场领导者通常享有溢价。例如,NVIDIA 的市盈率比同行高出数倍,原因在于其市场主导地位。

· 类似地,MSTR 的估值中也应该包含“比特币投资银行”这一稀缺定位的溢价。

· 以下是美国五大顶级投资银行的市盈率:

·

【第五章节:未来展望未来展望——2024年到2030年的估值推算】

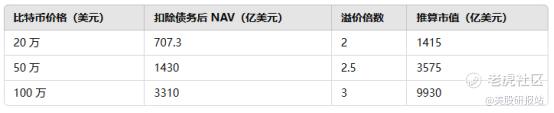

MicroStrategy 的未来市值取决于比特币价格的增长、融资效率以及市场对其独特地位的认可。在不同比特币价格和溢价倍数的假设下,其市值存在显著增长空间。

1. 比特币价格的影响:

假设比特币价格分别达到 20 万、50 万、100 万美元/枚时,MSTR 的净资产价值(NAV)将显著提升。考虑总持仓量 376,160 BTC 和总债务 450 亿美元,NAV 的计算如下:

· **20 万美元/枚:**扣除债务后 NAV 为 707.3 亿美元。

· **50 万美元/枚:**扣除债务后 NAV 为 1430 亿美元。

· **100 万美元/枚:**扣除债务后 NAV 为 3310 亿美元。

2. 溢价倍数的作用:

作为“比特币投资银行”,MSTR 的市场溢价倍数可能达到 2-3 倍,反映其垄断地位及资本市场操作能力。

3. 市值推算:

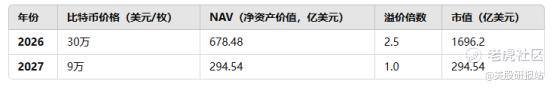

【第六章节:风险研究】

根据历史BTC的波动周期规律,我们初步预测2026年比特币到达30万美元/枚,到2027年跌回9万美元/枚。

以下是比特币价格从 30万美元/枚(2026年高点)跌至 9万美元/枚(2027年年中)的情况下,MicroStrategy(MSTR)的财务表现和NAV变化:

1. 财务表现总结

· **NAV变化:**从 678.48亿美元 大幅下降至 294.54亿美元,减幅超过 56%。

· **市值变化:**从 1696.2亿美元 跌至 294.54亿美元,下降约 83%,主要源于溢价倍数从 2.5 倍降至 1.0 倍。

2. 核心风险

1. 债务压力: 450亿美元债务对NAV的侵蚀更加明显,资产负债率显著恶化。

2. 市场信心下降: 市值缩水可能导致投资者对MSTR的商业模式和战略产生严重质疑。

【第七章节:结论 】

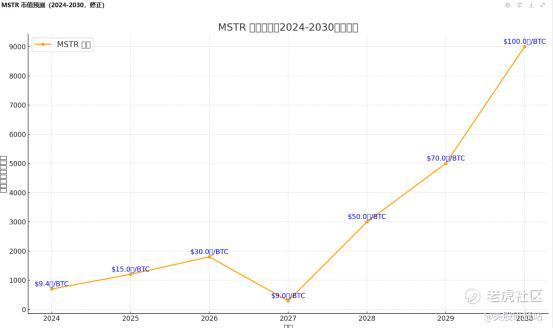

MSTR 市值达到 6900 亿美元需要比特币价格接近 70 万美元/枚,而达到 3 万亿美元需要超过 200 万美元/枚。其增长潜力仍高度依赖比特币价格和融资效率。

但是如果比特币价格下跌将显著削弱MSTR的NAV和市值,投资者需警惕其杠杆策略在市场下行周期中的放大效应。

2024至2030年,MSTR市值的变化推演:

纵轴为MSTR的市值单位(亿美元) 横轴是对应的时间2024-2030

$MicroStrategy(MSTR)$ $T-Rex 2X Long MSTR Daily Target ETF(MSTU)$ $2X BITCOIN STRATEGY ETF(BITX)$ $Grayscale Bitcoin Trust(GBTC)$ $Fidelity Wise Origin Bitcoin Fund(FBTC)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

超棒!